Дипломная работа: Инвестиционный проект по развитию производства гофротарыДипломная работа: Инвестиционный проект по развитию производства гофротарыДИПЛОМНЫЙ ПРОЕКТ Тема: «Инвестиционный проект по развитию производства гофротары компании ООО «Рэмос Альфа»» Введение Возможности становления предпринимательской деятельности и ее дальнейшего развития могут быть реализованы лишь только в том случае, если собственник разумно управляет капиталом, вложенным в предприятие. Проблемы формирования, функционирования и воспроизводства капитала рассматриваются учеными-экономистами на протяжении уже более четырехсот лет. Вместе с тем, многие вопросы использования предпринимательского капитала в современных условиях остаются исследованными явно недостаточно.[1] Переход России к рыночным отношениям порождает множество проблем, одной из которых является инвестирование. Без притока инвестиций в отечественную экономику невозможно решать задачи развития производства, повышения благосостояния народа, возрождения страны на мировой арене. Практически любая инвестиционная деятельность предполагает вложение капитала в настоящем времени с целью получения положительных результатов в будущем. Основой при этом является объект вложения. Его особенности определяют объем вложения, время и риск.[2] Сегодня ориентация на увеличение стоимости капитала собственников воспринимается предприятиями как заданная извне количественная целевая установка. Вопрос в том, каким образом внешняя установка может быть превращена во «внутреннее дело» предприятия во всех сферах хозяйственной деятельности. При этом в первую очередь надо иметь в виду те подразделения предприятия (отделы, проекты), результаты работы которых пока или вовсе не могут быть оценены с помощью денежного потока. В таких ситуациях на первый план все чаще выдвигаются оценочные методы, базирующиеся на системе подсчета баллов или очков. Нахождение адекватной системы становится важной проблемой.[3] Главным аргументом в пользу капитализма является то, что рынки капитала эффективно направляют сбережения в наиболее выгодные инвестиции. Одним из аргументов в пользу глобального капитализма является также то, что глобальные рынки капитала эффективно направляют мировые сбережения в мировые инвестиции. И все же работа глобальных финансовых рынков в последние годы была неэффективной, сопровождалась подъемами и спадами, нереальными ценами на акции, облигации и изменениями курсов обмена валют. Рынки капитала работают хорошо, если инвесторы реально оценивают будущие источники прибыли от альтернативных инвестиций и направляют сбережения в самые обещающие из них.[4] В России картон остается наиболее распространенным упаковочным материалом. Темпы роста производства в данном секторе опережают темпы упаковочной отрасли в целом. Да и в мире вообще, картонные коробки в ближайшие годы по-прежнему будут лидирующим видом упаковки. На гофрированный картон приходится около 70% общего объема производства упаковочного картона в России. В этом секторе упаковочной отрасли у нас самые надежные позиции: более 95% потребляемого рынком картона производится в России. Даже при таком высоком показателе мощности отечественной индустрии гофрированного картона используются примерно на 70%, так что можно ожидать продолжение роста производства в следующем году, тем более что спрос на гофрокартон увеличивается на 10–15% в год. В отношении этого вида картонов монополизму отечественных компаний пока ничего не угрожает.[5] Целью дипломного исследования является разработка инвестиционного проекта по открытию производства гофротары, необходимого для успешной реализации проекта. Компания ООО «Рэмос Альфа» существует на рынке более 12 лет и специализируется только на изготовлении гофрокоробов. Компания стремиться к увеличению производства и выпуска своей продукции с целью повышения продаж и увеличения прибыли. В связи с поставленной целью предполагается решение следующих задач: · Провести анализ рынка гофрокартона в России; · Разработка механизма и плана работ анализируемой компании; · Предложить мероприятия по расширению объема и соответственно выпуска продукции путем постройки завода; · Рассмотреть экономическую эффективность проекта. Поставленные цели и задачи обуславливают структуру дипломного исследования: работа состоит из введения, трех глав, заключения, списка литературы и приложений. Первая глава посвящена теоретическим основам инвестиционного проектирования. Во второй главе приведен обзор рынка компаний, производящих гофротару, а также анализ конкурентно способности фирмы на российском рынке гофротары. Определено, что разработка бизнес-плана для дальнейшей успешной деятельности требует проработки многих вопросов. В третьей главе проведен анализ финансовой деятельности компании «Рэмос-Альфа», рассмотрен вариант решения данной проблемы и предложена наиболее эффективная методика его осуществления – открытие завода на территории Ленинградской области по изготовлению гофротары. Также в третьей главе рассмотрена экономическая целесообразность выбранного, варианта, приведены показатели эффективности. 1. Анализ рынка деятельности производства гофротары 1.1 Специфика развития производства картона и гофротарыИстория использования гофрированного картона насчитывает более ста лет. Появление гофрированного картона было связано с необходимостью создания не просто упаковочного материала, а материала, обеспечивающего защиту товара от механических воздействий. Возможность применения гофрированной бумаги для упаковки впервые была определена американцем, Альбертом Джонсоном, который искал подходящий материал для упаковки стеклянных колб и бутылок. Первый патент на использование этого нового материала для упаковки был зарегистрирован 19 декабря 1871 г. Через десятилетие, в 1881 г. в США была выпущена первая машина с механическим приводом для изготовления двухслойного гофрокартона и сматывания его в рулоны. Первая машина для гофрирования бумаг была очень примитивна. Ее рифленые валы, для изготовления которых были использованы два старых пушечных ствола, приводились в движение вручную. Их нагрев, первоначально осуществлявшийся газом через газовые горелки, в связи с частым загоранием бумаги был вскоре заменен паровым обогревом. Длина пушечных валов составляла 660 мм и длительное время являлась определяющим размером ширины выпускаемого гофрированного картона и бумаги. Изготовление оборудования для производства гофрированного картона первоначально производилось в небольших мастерских, а в дальнейшем на крупных машиностроительных предприятиях разных фирм, частично или полностью специализировавшихся на изготовлении нового типа оборудования. Для переработки листов гофрированного картона в заготовки ящиков первоначально использовались имевшиеся картонажные и переплетные машины, тем более что ширина полотна гофрированного картона составляла первоначально 660 мм, увеличившись впоследствии до 850–1000 мм, а изготовлявшиеся картонные ящики имели малые размеры и, следовательно, машин с большой рабочей шириной не требовалось. Это были рилевочно-резательные машины, рубильные машины и др. Для вырезки прорезей использовались дисковые пилы. Наряду с этим происходило и совершенствование гофрировальных машин, приведшее к созданию гофрировального агрегата, включающего все процессы от размотки рулонов картона и бумаги до получения трех-, пяти- и семислойного гофрированного картона в листах и двухслойного в рулонах. Одновременно увеличивалась и рабочая скорость гофрирования. Если в 1895 г. максимальная скорость гофрирования составляла 3 м/мин, то в 1910 г. она составила 10, в 1920 г. 20–25, в 1930 г. достигла 100 м/мин. Повышение скорости гофроагрегата свыше 60 м/мин долго тормозилось тем, что для поперечной отрезки листов гофрированного картона в состав агрегатов была включена резательная машина гильотинного типа, что вызывало постоянную задержку полотна гофрированного картона при отрезании каждого выходящего листа. Совершенствование этого узла агрегата привело в 1940 г. к выпуску непрерывнодействующей поперечно-резательной машины, являющейся прототипом современных машин. Несмотря на значительные изменения, современная гофротара не сильно отличается от первых ее образцов. Именно благодаря несложной конструкции гофрокартон остается наиболее выгодным современным упаковочным материалом, из которого можно создавать тару любой конфигурации, прочности и отделки. Более того, гофрированный картон является одним из самых экологически чистых упаковочных материалов. Кроме относительной простоты изготовления, гофрокартон отличается своей универсальностью. Этот материал востребован во многих сферах промышленности, так как именно его выбирают для упаковки своей продукции производители продуктов питания, ликероводочной продукции, бытовой и оргтехники, канцелярских товаров и так далее. Таким образом, можно с полной уверенностью сказать, что гофрированный картон занимает огромную нишу на рынке упаковочных материалов. В наше время производство гофрированного картона стало непрерывным процессом. Скорость современных гофрировальных агрегатов достигает 200 м/мин. Использование новых технологий в машиностроении позволило открыть новую нишу на рынке оборудования для производства и переработки гофрированного картона. А именно: выпуск высокопроизводительного, относительно недорогого и не большого по габаритным размерам оборудования ориентированного на малый и средний бизнес. В настоящее время производители различных групп товаров предпочитают сами налаживать производство гофрированного картона и тары из него, для дальнейшего использования её в своих собственных нуждах. Открытие такого производства позволяет избежать существенных затрат на приобретение и доставку готовой тары из гофрированного картона. Существенно повышается гибкость использования различной гофротары в процессе упаковки выпускаемой продукции, независимо от поставщиков.[6] Специфика развития производства гофрокартона в России. Гофрокартон в России – один из упаковочных материалов новой экономики. Госплан СССР не уделял производству упаковки почти никакого внимания, даже в крупных центрах производства потребительских товаров первые большие фабрики по выпуску гофрокартона, крафт-лайнера для гофрирования, картона для плоских слоев гофроупаковки, гофроящиков, а тем более изделий из него начали появляться лишь в 70-х, с опозданием на 40–50 лет по сравнению со всем остальным миром. Таким образом, до начала 90-х гг. в РФ практически не существовало упаковочного производства в связи с ограниченной конкуренцией отечественной продукции с западными аналогами. Еще в начале 90-х аналитики говорили, что гофрокартон вытеснит деревянную тару – основу упаковочной отрасли в СССР – еще очень не скоро. Впрочем, переход на новые стандарты упаковки оказался довольно быстрым: уже к концу 90-х гофроупаковка стала наиболее распространенным упаковочным материалом, в стоимостном выражении составив больше 60% рынка упаковки. Период становления и развития современного российского рынка упаковки можно условно разбить на три основных этапа: 1. С 1991 по 2002 гг. – Этап зарождения и развития тароупаковочной отрасли, а также формирования соответствующей материально-технической базы. Фактически в это время российский рынок гофроупаковки рос экстенсивно и совершенно неупорядоченно, в рамках частной инициативы средних предпринимателей, которые развивали свой бизнес довольно медленно, исходя из интересов заказчика. Так, например, бизнес ПО «Гофра», одного из крупных производителей гофроупаковки в Подмосковье, начинался с банковского кредита в $30 тыс. в 1993 году, а на нынешние объемы производства «Гофра» вышла лишь спустя восемь лет, построив новые производственные мощности в Солнечногорском районе Подмосковья. 2. 1999–2003 гг. – время качественных изменений в структуре потребления и производства гофропродукции. Так, например, в 1997–1998 гг. соотношение ящиков с печатью и без нее (с манипуляционными знаками) составляло, ориентировочно 10 к 90, теперь это соотношение – 80 к 20. По сути, формирование данного рынка было вызвано требованием западных компаний – потребителей, пришедших на наш рынок. В это же время началось формирование рынка гофроупаковки с многоцветной печатью, рынка высечной (коробок сложных конструкций) тары и гофроящиков для автоматических линий, вследствие роста отечественного производства и строительства заводов транснациональными компаниями. Взрыв производительности и отдача от инвестиций в этот сектор рынка произошли в 2000–2001 годах. Именно в этот период крупнейшие игроки рынка гофроупаковки и сырья для него, столкнувшиеся с почти неограниченными перспективами спроса и ростом импорта гофроупаковки, обнародовали свои планы. Выяснилось, что практически все считают рынок гофроупаковки одним из приоритетных. И в сегменте гофроупаковки в России, пока еще не обеспечивающем собственным производством спрос, тут же стало тесно. 3. С 2003 по 2005 гг. Этап обострения конкурентной борьбы основных производителей, характеризуемый качественными изменениями всех стадий производства, активным освоением новых технологий, внедрением в продуктовую линейку товаров с высокой добавленной стоимостью. Западные инвестиции в развитие российского производства гофроупаковки также не были массовыми – такие крупные игроки, как финская Stora Enso, голландская Kappa Packaging, шведская SCA начали планомерно осваивать российский рынок лишь в 1999–2001 годах, а до этого ограничивались локальным присутствием на рынке. А один из наиболее влиятельных сейчас на рынке гофроупаковки игроков – группа ГОТЭК из Железногорска Тульской области до последнего времени была известна лишь специалистам пищевого и потребительского рынка. Инвестиции в развитие производства гофроупаковки, во всем мире растущего примерно с той же скоростью, что и рынок потребительских товаров, происходили по большей части самотеком. Архангельский ЦБК, крупнейший в России производитель бурого крафт-лайнера для гофрирования (около 50% рынка), начал активно развивать собственный бизнес по производству гофроупаковки лишь после завершения крупной, стоимостью $30 млн модернизации собственной картоноделательной машины (КДМ-1) – ее производство ориентировалось прежде всего на рост экспортного спроса. Еще пять лет назад мнения о перспективах развития ГОТЭКа или еще одного лидера рынка гофроупаковки, ЗАО НП «Набережночелнинский картонно-бумажный комбинат», были неоднозначными, несмотря на то, что все прогнозы говорили о неизменном росте спроса на гофроупаковку в России.[7] Основные типы гофрокартона. В России производится гофрокартон различных марок. Гофрокартон состоит из одного или более плоского слоя и одного или более гофрированного слоя. По числу слоев различают двухслойный, трехслойный, пятислойный и семислойный гофрокартон (последний в России производится единичными предприятиями). · Двухслойный гофрокартон состоит из одного плоского и одного гофрированного слоя. · Трехслойный гофрокартон состоит из двух плоских и одного гофрированного слоя. · Пятислойный гофрокартон состоит из трех плоских и двух гофрированных слоев. · Семислойный гофрокартон состоит из четырех плоских и трех гофрированных слоев. Основные типы гофрированного картона представлены на рис. 1.

Рисунок 1. Основные типы гофрированного картона.[8] В зависимости от высоты и шага гофра разделяют следующие профили гофрокартона: · А (крупный) – высота гофра до 4,4; 4,8 мм, с хорошими амортизирующими свойствами; · С (средний) – высота гофра до 3,7; 4,2 мм, наиболее часто встречающийся вид гофрокартона; · В (мелкий) – высота гофра до 2,7; 3,1 мм, обеспечивающий высокую жесткость изделия; · Е (микро) – высота гофра 1,8; 2,2 мм., обеспечивающий высокую прочность изделия и хорошие свойства для нанесения красочной печати; Кроме указанных, в России производится гофрокартон с профилем F (высота гофра 1,4; 1,8 мм), за рубежом используются профили К (высота гофра 7,1; 7,4 мм), G (высота гофра 0,8 мм) и N (высота гофра 0,46 мм). Виды гофрокартона, пользующиеся спросом на российском рынке Анализируя российский рынок гофрокартона, можно сказать, что производственные возможности российских производителей гофрокартона пока не может в полной мере удовлетворить потребности покупателей в качественной и современной гофротаре. На сегодняшний день в России производятся: · Трехслойный гофрокартон марки Т-23 с профилем С. Этот вид гофрокартона практически универсален и занимает лидирующую позицию (около 65%) от общего количества гофрокартона, выпускаемого в России. · Трехслойный гофрокартон с профилем В. Он обеспечивает высокую жесткость упаковки. Его доля составляет в настоящий момент около 25% и возрастает одновременно с развитием систем автоматической упаковки. · Трехслойный гофрокартон с профилем А. Этот вид чаще используется при производстве пяти- и семислойного гофрокартона для придания материалу амортизационных свойств. Доля его выпуска составляет не более 4% от общего объема производства. · Пяти- и семислойный гофрокартон. Общий объем производства гофрокартона для транспортной крупногабаритной упаковки также не превышает 4% суммарного. · Микрогофрокартон с профилем E, F, включая кашированный трехслойный гофрокартон. Производится в ограниченном количестве, не более 2% от общего объема. Недостаточность или в некоторых случаях полное отсутствие отечественных мощностей обусловили потребность в импорте следующих видов тарного гофрокартона и потребительского микрогофрокартона. · Пяти- и семислойный гофрокартон для производства транспортной упаковки мебели, громоздких бытовых электроприборов, промышленного оборудования. · Влагостойкий гофрокартон для производства транспортной упаковки, предназначенной для товаров, чувствительных к влажности, а также любых грузов, перевозимых на дальние расстояния в сложных климатических условиях (влагостойкость достигается пропиткой или поверхностной обработкой верхнего слоя гофрокартона полимерной суспензией). · Гофрокартон с повышенными прочностными свойствами для производства транспортной упаковки тяжелых предметов (усиление прочностных свойств достигается битумированием или формированием усиленного верхнего слоя гофрокартона, состоящего из двух слоев картона для плоских слоев и внутреннего слоя прессованных полимерных отходов). · Гофрокартон с нестандартным профилем (соты, ячейки) для производства транспортной упаковки крупногабаритных предметов; · Кашированный гофрокартон с полноцветной печатью для производства потребительской упаковки дорогих товаров. · Микрогофрокартон с профилями G, N, предназначенный для производства парфюмерной, лекарственной, а также кондитерской и других видов продукции. · Кашированный микрогофрокартон (трехслойный микрогофрокартон+слой бумаги с печатью), предназначенный для производства косметической упаковки.[9] Если в секторе тарного гофрокартона уже наблюдается значительное пополнение российскими материалами, то на рынке микрогофрокартона в ближайшее время существенного вытеснения импорта не ожидается, несмотря на то, что зарубежные новинки в этой области активно используются отечественными производителями продуктов питания, напитков, косметики, электроприборов и других товаров народного потребления. Российские предприятия в настоящий момент не в состоянии даже частично удовлетворить существующую потребность в микрогофрокартоне как с печатью, так и без нее. Возрастающие требования к качеству печати обуславливают спрос на кашированный микрогофрокартон, а также гофрокартон с белым покровным слоем для последующей печати. Потребительская упаковка из микрогофрокартона пользуется повышенным спросом и в силу высоких механических свойств. 1.2 Структура Российского рынка гофротарыВ упаковочной отрасли (а именно к ней более правильно было бы относить производство гофрокартона и тары из него) бумага и картон занимают существенную долю. В 2008 г. емкость российского рынка упаковочной продукции достигла $5,6 млрд., в то время как за период с 2005 по 2008 гг. его объем увеличился в 1,6 раза. Наибольшую долю рынка в стоимостном выражении занимает пластиковая тара, на которую в 2008 г. пришлось 42% общего потребления. Вторым крупнейшим сегментом является упаковка из картона и бумаги, объем рынка которой оценивался в 2008 г. на уровне $1,9 млрд. В настоящее время российский упаковочный рынок характеризуется увеличением доли продукции для упаковки товаров – именно в этом сегменте в среднесрочной перспективе будет сосредоточен основной рост, а также наиболее жесткая ценовая конкуренция. Структура российского рынка упаковки представлена на рис. 2.

Рис. Структура российского рынка упаковочных материалов по итогам 2008 года.[10] На рисунке 2 изображена структура российского рынка упаковочных материалов, из нее следует вывод, что такая продукция как картон и бумага, является вторым крупнейшим сегментом упаковочного материала. Упаковка из бумаги и картона – наибольший по объему сегмент рынка упаковки. А на упаковку из гофропродукции приходится более половины всего производства упаковочного картона в России в натуральном выражении. Потребление картона в мире растет довольно быстрыми темпами – почти 3 процента в год. Емкость европейского рынка гофропродукции составляет около 37 млрд. кв. м. В России в течение уже нескольких лет темпы роста в 6 раз выше – потребление в последние годы росло на 15–18 процентов в год, что сделало производство из бумаги и картона одним из наиболее динамичных как в упаковочной отрасли, так и в лесопромышленном комплексе. В 2008 году объем рынка упаковки из бумаги и картона в денежном эквиваленте составил около 1,7 млрд. долларов. Емкость российского рынка гофропродукции составляет чуть более 2,1 млрд. кв. м. или более 730 млн. долларов. К 2010 году емкость рынка достигнет 3 млрд. кв. м. в год.

Рисунок 3. Структура производства гофрокартона в России по экономическим регионам.[11] На рисунке 3 изображена структура производства гофрокартона в России распределены на регионы, таким образом, производством упаковки из гофрокартона заняты в стране 12 крупных предприятий и более 150 относительно небольших фабрик. По регионам России производство гофрокартона и тары распределено очень неравномерно. Более 60% производства сконцентрировано в четырех экономических районах – Северном, Центральном, Приволжском и Северо-Кавказском: Основными факторами, влияющими на динамику роста рынка упаковки, являются: · общий рост экономики и потребительских расходов; · рост доли упакованной продукции; · развитие розничной торговли; · развитие технологий упаковочных процессов; · повышение роли упаковки в маркетинге; · ужесточение условий хранения продукции. Структура производства по крупнейшим производителям гофрокартона в России Российский рынок гофрокартона и гофротары на 91,4% состоит из продукции, произведенной на территории России, 5,3% потребляемой продукции имело белорусское происхождение и 3,3% – было ввезено из других стран. Производством гофропродукции в России занимаются около 150 фабрик, при этом до 60% общего объема производства сконцентрировано на семи предприятиях: · ОАО «Архбум» (Архангельский ЦБК и производство в Подольске); · Картонно-бумажный комбинат (г. Набережные Челны); · «ГОТЭК» (Курская обл.); · «Картонтара» (г. Майкоп); · «Гофрон» (Московская обл.); · «Селенгинский ЦКК»; · ПЭФ «Союз» (Москва). Также сюда относятся предприятия, построенные или приобретенные на территории России иностранными компаниями: · две фабрики, принадлежащие шведской компании SCA – ОАО «Комсомолец» (Ленинградская обл.) и ЗАО «Неопак Кубань» (ранее собственником предприятия была компания Tetra Pak), · Stora Enso Packaging (Калужская обл.), · Kappa Packaging St. Petersburg. Предприятия, действующие на рынке, можно условно классифицировать следующим образом: · Вертикально интегрированные компании – крупные холдинги и предприятия, имеющие как собственное производство сырья для гофрокартона, так и производство гофропродукции; · Компании, производящие гофропродукцию из покупного сырья – предприятия, имеющие как мощности по производству гофрокартона, так и производство гофропродукции; · Компании, производящие упаковку из покупного гофрокартона. Таблица 1. Крупные холдинги и предприятия

Таблица 1 отображает крупные холдинги и предприятия по производству картона и гофротары. Наиболее высокая конкуренция на рынке наблюдается в сегменте четырехклапанных гофроящиков с печатью до двух цветов. Обострению конкуренции способствуют как высокая степень насыщения данного сегмента рынка, демонстрирующего относительно низкие темпы прироста по сравнению с рынком в целом, так и массовость производства данной продукции. На рисунке №6 изображен рынок делимый на доли крупнейших производителей гофротары в Россиив% соотношении компания ООО «Рэмос-Альфа» относится к прочим 40%, т. к. пока имеет малое производство на территории Санкт-Петербурга. Темпы роста рынка. Наибольшее количество производителей гофрированного картона в России (77,6%) увеличили объемы производства продукции в 2005 г. по сравнению с 2004 годом. Сохранили объемы производства в 2005 г. на уровне 2004 г. – 16,8% от общего количества производителей гофрированного картона, сократили – 5,6% производителей. Если говорить от долгосрочной тенденции, то в течение трех последних лет темпы роста потребления гофропродукции в России составили около 10 процентов в год. Российские предприятия располагают мощностями по выпуску 2500 млн. м. гофропродукции в год, при этом средний уровень загрузки мощностей не превышает 70%. Рост рынка в денежном выражении будет определяться возрастающей долей вырубной тары и более дорогих видов упаковки в структуре производства и потребления. Основными факторами, определяющими рост рынка, станут рост экономики и повышение качественного уровня упаковки. По оценкам экспертов, среднегодовые темпы роста рынка гофропродукции в 2005–2009 гг. составят не менее 5% в натуральном выражении. В целом, на отечественном рынке гофропродукции тенденции, схожие с общемировыми. Изменения в структуре российского рынка, рост производства, повышение культуры торговли и потребления, новые технологии упаковывания и логистики, – все это приводит к изменению требований потребителей к гофропродукции. Сегодня им нужны уже не простые и недорогие ящики, пригодные лишь для транспортировки, а сложные упаковочные решения, включающие мощную маркетинговую составляющую, которая позволяет сделать гофротару. Вполне логично, что на фоне такого бурного развития происходило и существенное колебание цен. 1999–2000 гг. Период роста цен. Периодом максимально взлета цен можно считать 1999–2000 гг. Сигналом роста стал дефолт 1998 г. Именно в это время существенно увечилась рентабельность экспорта целлюлозно-бумажной продукции, результатом чего стал рост цен на сырье для гофропроизводства на внутреннем рынке. Именно в эти годы мировая целлюлозно-бумажная промышленность находилась на пике своего развития, достигнув максимальных ценовых уровней. На фоне общемировых факторов немаловажную роль в росте цен сыграло и бурное развитие спроса со стороны отечественной промышленности. Количественный рост объемов потребления тары, обусловленный увеличением объемов упаковываемой продукции, сопровождался и его качественным изменением. Сегодня гофра становится основным видом транспортной упаковки, постепенно вытесняя с рынка многоразовую пластиковую и деревянную тару. Резкое увеличение спроса при отстающем предложении заставляет рынок уравновешиваться с помощью цен. В результате доходность производства повышается, одновременно повышается и привлекательность отрасли для потенциальных инвесторов. В 1999–2000 гг., по данным маркетингового агентства «Ирбис», российский рынок гофротары достиг наибольшей рентабельности – 30–40%. Высокая доходность отрасли способствует появлению новых мощностей по производству гофротары в стране. Предложение стремится не отстать от спроса, этому способствует и материальное стимулирование производителей. Период ценовых войн Однако в это время темпы роста потребления из года в год начинают уменьшаться, и предложение начинает опережать спрос, что способствует ужесточению конкурентной борьбы. Основным оружием которой становится ценовая политика. Периодически некоторые предприятия (либо только начинающие производство, либо предлагающие потребителю новую группу товаров или программу) внезапно выбрасывали на рынок товар по демпинговым ценам. Нормальной практикой в этот период также стало предоставление товарных кредитов производителями на срок до нескольких месяцев, однако не все производители могли выдержать кредитование своих покупателей, поэтому ситуация довольно быстро вернулась в нормальное русло. Снижение издержек Стремление удешевить свою продукцию стало подвигать производителей тары на уменьшение внутренних издержек и использование более дешевого макулатурного сырья. В результате спрос на эту продукцию за годы существенно вырос, составив весомую конкуренцию целлюлозному картону. Следует отметить, что рост спроса на макулатурное сырье – общемировая тенденция. Однако в развитых странах картоны из вторичного сырья по качеству значительно приблизились к свои целлюлозным конкурентам. В России же львиная доля макулатурного картона до сих пор не отвечает требованиям рынка. Его основным и, пожалуй, единственным преимуществом остается низкая цена. Однако высококачественную упаковку из него сделать крайне сложно. Большая часть производителей гофры готова пойти на снижение стоимости продукции путем использования одного или нескольких слоев макулатурного картона в ущерб качественным характеристикам выпускаемой тары. Давление со стороны предложения макулатурного сырья не позволяло расти ценам на целлюлозные картоны, к тому же укрепление рубля способствовало увеличению импорта в нашу страну. Немаловажную роль в сдерживание цен на сырье сыграл и общемировой спад целлюлозно-бумажной промышленности. Начиная с 2000 г. цены на целлюлозно-бумажную продукцию начали падать, достигнув минимального уровня за последнее десятилетие. Экспорт становился все менее прибыльным. На фоне общемирового спада отечественная упаковочная индустрия из года в год росла, результатом чего стало перераспределение объемов между внутренним и внешним рынками, и в стране появился дополнительный объем предложения тарного картона. Таким образом, рост цен на основную составляющую себестоимости гофропроизводства – сырье (тарный картон) приостановился, позволив поставщикам гофры более свободно манипулировать ценой на свою продукцию. Обострение конкуренции на рынке, увеличение доли использования макулатурного картона в купе с продолжающимся мировым спадом позволило российскому рынку гофры долгое время находиться на одном и том же ценовом уровне, незначительно отклоняясь в ту или иную сторону. Общий рост рынка в денежном выражении преимущественно определялся возрастающей долей высечки и более дорогих видов упаковки в структуре производства и потребления. 2004–2005 гг. – Период роста цен С недавнего времени цены на целлюлозно-бумажную продукцию на мировых рынках начали расти, и экспорт стал приносить большую прибыль. Однако нужно отметить, что, начиная с 2000 года, внутреннее потребление постепенно росло. За этот период в России появилось много новых производителей гофрокартона и гофротары, включая зарубежных. Однако мощностей по производству ни макулатурного, ни целлюлозного картона за послеперестроечный период введено не было. Существовало достаточно большое количество проектов строительства новых целлюлозно-бумажных комбинатов в разных местах нашей необъятной страны. Время от времени появлялись официальные сообщения тех или иных компаний, рассказывающие о планах открытия новых производств. Правда, до реального осуществления объявленных проектов дело не дошло. Основная причина – высокая (от 300 млн до 1 млрд долл. США) стоимость строительства нового завода. И если раньше (до 2004 г.) отечественные предприятия целлюлозно-бумажной промышленности успешно справлялись с растущими потребностями переработчиков, сначала до предела загрузив уже существующие мощности, а затем модернизируя и перепрофилируя картоно- и бумагоделательные машины, и при всем при этом сокращая долю экспорта, то сегодня почти все имеющиеся резервы практически исчерпаны. Между тем потребности и цены на картон в мире растут. В результате, начиная с летнего всплеска потребления гофротары, на рынке тарного картона наблюдается дефицит, который вновь провоцирует рост цен. Так, например, летом 2004 г., почти все основные производители тарного картона увеличили отпускные цены на сырье. За очень непродолжительный период стоимость картона выросла примерно на 20%. А рост цен на основную составляющую себестоимости гофропрозводства спровоцировал и рост цен на конечную продукцию. Дополнительным фактором роста цен стало инфляционное давление на производителей: если общероссийский уровень цен за последние несколько лет неуклонно двигался вверх, то цены на картон и гофропродукцию оставались практически неизменными. 2002–2003 гг. стали наихудшими для отечественной ЦБП по уровню рентабельности в отрасли и объемам прибыли. Резкий скачок цен, свалившийся на рынок во второй половине 2004 г., – всего лишь отложенное среднегодовое повышение цен за истекший период. 2005–2006 гг. Перспективы роста цен Несмотря на резкое повышение цен, рынок гофропродукции продолжил свое развитие. Конкуренция в отрасли совершенно не уменьшилась. Однако ценовая конкуренция постепенно уступает место неценовым факторам – качеству, срокам исполнения заказов и поставки и т.п. По нашему мнению, продолжающийся рост российской упаковочной отрасли в пределах 10–12% ежегодно и ограниченность существующих мощностей по выпуску тарного картона, можно предположить, что в обозримой перспективе цены на гофру будут находиться в прямой зависимости от уровня цен на мировых рынках картона. Если верить прогнозам западных экспертов, то в ближайший год цены на тарный картон продолжат вялый рост, а следовательно и цена картона в нашей стране будет увеличиваться. Потенциальные потребители гофротары в России. В настоящее время внутренняя потребность российского рынка в гофропродукции практически полностью удовлетворяется за счет отечественного производства. На импорт гофроупаковки приходится не более 10% общего объема потребления, при этом до 50% импорта сформировано поставками из стран ближнего зарубежья (Республика Беларусь). Тем не менее, несмотря на высокие темпы развития российской тароупаковочной отрасли на протяжении последних трех лет, России пока не удалось преодолеть отставание от зарубежных стран. Объемы производства и потребления упаковки на душу населения в РФ по-прежнему существенно ниже аналогичных показателей стран Европы и США. Основным потребителем упаковочной продукции в РФ является пищевая промышленность – крупнейшая отрасль РФ после машиностроения и ТЭКа, на долю которой в 2004 г. пришлось 15,4% общероссийского ВВП. На протяжении 2001–2004 гг. объемы производства в данной отрасли устойчиво росли, из года в год увеличиваясь не менее чем на 4%. Пессимистичный прогноз социально-экономического развития РФ до 2008 г., подготовленный МЭРТ, предусматривает сохранение темпов роста пищевой промышленности на уровне не менее 3,8% в год. В 2008 г. ожидается, что пищевая промышленность будет расти опережающими темпами по сравнению со среднероссийским показателем промышленного производства.

Рисунок 6. Отраслевая структура потребления гофропродукции в России.[12] На рисунке №5 изображена структура потребления гофропродукции в России, из нее следует, что наибольшем потребителем гофротары в отросли, является пищевая промышленность. 1.3 Анализ конкурентов на рынке гофротарыРассмотрим основных российских конкурентов на рынке гофропродукции России Набережно-Челнинский КБК ЗАО «НП «Набережно-Челнинский КБК» является одним из крупнейших производителей гофротары в России с полным циклом гофрокартонного производства. Основными видами продукции предприятия являются: · Гофрокартон · Полиграфическая и бумажная продукция Мощности комбината позволяют выпускать картон для плоских слоев. На КБК также имеется современный цех по производству полиграфической продукции. Объем выпуска гофротары по итогам 2004 г. превысил 200 млн. кв. м.[13] ЗАО «Гофрон» ЗАО «Гофрон» образован на базе производственных мощностей Каширской экспериментальной фабрики картонных изделий, основанной в 1970 г. Компания производит гофрокартон и гофротару из закупаемого сырья, а также индустриальную упаковку для яиц. К основным видам продукции ЗАО «Гофрон» относятся коробки из гофрированного картона различных типов, конфигурации и размеров, профильные ячейки для упаковки яиц (30-ти местные) и клеевая лента на бумажной основе, шириной 50–100 мм. В 2004 г. предприятие произвело более 100 млн. кв. м. гофротары, а также свыше 80 млн. шт. упаковок для яиц.[14] ОАО «Архбум» ОАО «Архбум» принадлежит ОАО «Архангельский ЦБК» – одному из крупнейших предприятий российской целлюлозно-бумажной промышленности. На АЦБК сосредоточено 4 основных производства: целлюлозы, картона, бумаги, а также древесноволоконных плит. В состав АЦБК также входят две фабрики по производству бумаги и цех бумажных изделий, где перерабатывается около 9% всей производимой АЦБК целлюлозы. Объем выпуска ОАО «Архбум» в 2004 г. составил 128 млн. кв. м. картонно-транспортной тары, 82 тыс. т. бумаги.[15] ЗАО «ГОТЭК» ЗАО «ГОТЭК» – одно из крупнейших производственных предприятий Группы «ГОТЭК», выпускающее многослойный гофрокартонный лист и гофропродукцию (ящики, лотки, крупногабаритную тару и т.д.), а также предлагающее упаковочные решения на индивидуальной основе. Объем установленных мощностей ЗАО «ГОТЭК» по производству гофропродукции составляет около 320 млн. кв. м. в год. Выручка ЗАО «ГОТЭК» в 2004 году составила $81 млн., прогноз на 2005 год – $103 млн.[16] ЗАО «Илим-Гофропак» ЗАО «Илим Гофропак» (Ленинградская обл., п. Коммунар) – новое предприятие по производству гофротары, полностью созданное силами корпорации в январе 2003. В 2004 году произведено 24,5 млн. кв. м. гофротары. «Илим Гофропак» занимает 15% рынка гофрокартона на Северо-Западе, в перспективе – до 30%. Продукция предприятия: · гофроящики с белым верхом и печатью; · гофроящики бурые с печатью; · гофролист; · гофрокороба и гофрокороба сложной высечки (лотки, поддоны) из высококачественного чистоцеллюлозного гофрокартона марок Т-23, Т-24, Т-25, с бурым и белым покровным слоем, с нанесением одно- и многоцветной печати; · комплектующие к гофрокоробам (прокладки, вкладыши, решетки, перегородки); Проектная мощность – 60 млн. кв. м. гофропродукции в год. Производственные площади «Илим Гофропак» составляют 11 тыс. кв. м и располагаются на свободных площадях Санкт-Петербургского картонно-полиграфического комбината. Основной поставщик сырья – Котласский ЦБК. Численность персонала – 150 чел. Объем инвестиций, направленных корпорацией на создание производства, составил около 6,5 млн долл. «Илим Гофропак» занял первое место в конкурсе «Инновация FoodPack 2003» на прошедшей в Санкт-Петербурге выставке «FoodPack-2003».[17] ПО «ГОФРА» Производственное объединение «ГОФРА» – один из крупнейших производителей гофроупаковки в Центральном регионе России. На сегодняшний в распоряжении компании находится следующее оборудование. · автоматическая линия для производства четырехклапанных гофрокоробов с возможностью нанесения трехцветной флексопечати фирмы CURIONI (Италия) производительностью до 12 тыс. ящиков/час, · автоматическая линия изготовления высокоточной упаковки сложной формы модели «COBRA» фирмы KLETT (Германия) производительностью 4500 изделий/час, · автоматическая линия для нанесения флексопечати на гофрокартон (до 4 цветов) фирмы KLETT (Германия) производительностью до 12 тыс. листов/час.[18] Иностранные компании (инвесторы) Крупнейшими инвесторами в российское производство гофропродукции являются шведская компания SCA, шведская Stora Enso и немецкая Kappa Holding. · Шведский целлюлозо-бумажный холдинг SCA владеет контрольными пакетами «SCA-Кубань», предприятия по производству ящиков (в том числе из гофрокартона), фабрики «SCA-Санкт-Петербург», специализирующейся на производстве гофрокартона и двухслойной бумаги для сигаретных пачек, а также 23%-й пакетом в компании «Союз» (Москва). · Крупнейшая шведская компания Stora Enso Packaging владеет фабрикой в г. Балабаново Калужской обл., вложив в нее, по данным компании, 40–50 млн. долларов, а также недавно построенной фабрикой в Нижегородской области, заявленный объем инвестиций в которую составил 40 млн. долларов. · Голландская компания Kappa Holding, совместное предприятие английских компаний Cinven и CVC Partners, приобрела в 2001 г. фабрику по производству гофрокартона в г. Всеволожске Ленинградской обл. мощностью 60 млн. кв. метров в год; инвестиции, по данным концерна, составили 28 млн. долл. KAPPA Packaging. Завод «Каппа СПб» – лидер по производству и продаже высококачественной гофрокартонной упаковки на Северо-Западе России. Производственные площади компании составляют 19 тыс. кв. м. Установленная производственная мощность в 2005 году была увеличена с 82 до 120 млн. кв. м. гофропродукции в год. До 2001 г. производством владела шведская компания AssiDoman AB, а затем продала фабрику голландской компании Kappa Alpha Holdings. Фабрика поставляет картонные паллеты, в частности, на ОАО «ПК «Балтика», ОАО «Вена», ЗАО «Филип Моррис Ижора», «Хейнекен», а также на московские предприятия.[19] STORA ENSO. Шведско-финская компании «Стора Энсо Пакаджинг ВР» является одним из крупнейших заготовителей и переработчиков древесины, производителем картона и упаковки в мире. В 2004 г. шведско-финский концерн Stora Enso ввел в эксплуатацию в г. Арзамас Нижегородской области завод по производству гофрокартона, проинвестировав в проект 34 млн. евро. Планируемый срок окупаемости проекта составляет 5 лет и к 2009 г. завод планирует выйти на проектную мощность в 75 млн. кв. м гофрокартона в год. Поставщиками сырья на завод будут выступать российские целлюлозно-бумажные комбинаты, основным из которых станет ОАО ЦБК «Волга» (г. Балахна, Нижегородская обл.). На 2007 г. планируется строительство второй очереди завода по производству гофрокартона проектной мощностью 160–180 млн. кв. м в год. Завод в Арзамасе стал вторым предприятием по производству гофрокартона в России, открытым Stora Enso. Первый завод был открыт в 1998 г. в г. Балабаново Калужской области. Существующие производственные мощности двух заводов позволяют произвести до 200 млн. кв. м гофрокартона в год, объем производства гофропродукции в 2004 г. составил 140 млн. м.[20] SCA Packaging. Концерн SCA располагает тремя предприятиями на территории России: · Эс Си Эй Пэкэджинг Кубань (г. Тимашевск, Краснодарский край); · Эс Си Эй Пэкэджинг Санкт-Петербург (п. Коммунар), который производит гофротару для нужд Северо-Запада и Центра России. Предприятие производит гофроящики различной конфигурации: стандартные четырехклапанные и вырубные из гофрокартона профилей B, C и E или пятислойного, с возможностью флексографической печати в два цвета. Основные клиенты такой продукции – производители кондитерских, ликероводочных, табачных изделий, овощей, фруктов, молочной продукции, синтетических моющих средств, прохладительных напитков и так далее. · Предприятие концерна SCA в г. Светогорске, выпускающее туалетную бумагу. Основные покупатели продукции эмитента: ООО «Юнилевер – СНГ», Пивоваренная компания «Балтика», Промышленная группа ЗАО «Ладога», ОАО «Эра Хенкель».[21] Основные конкуренты на рынке гофропродукции Северо-Западного региона В настоящее время 50% рынка гофрокартона на Северо-Западе делят российская компания «Анкор» (Санкт-Петербург), голландская KAPPA (Всеволожск, Ленинградская область), шведская SCA Packaging (город Коммунар Ленинградской области, бывшее ОАО «Комсомолец»). 1. Kappa Packaging Saint-Petersburg – 120 млн. кв. м. в год Основной производитель гофроупаковки в регионе, обладающий богатым техническим парком. Оборудование, установленное на предприятии представляет собой линии, перенесенные из европейских филиалов компании Kappa Packaging. Гофроагрегат BHS – один из самых лучших в регионе: его наличие позволяет изготавливать гофрокартон в соответствии с пожеланиями клиента. Богатый парк оборудования для переработки максимально охватить клиентов. Компания имеет ряд долгосрочных договоров с крупнейшими потребителями гофрокартона Северо-Запада – ОАО «ПК «Балтика», ОАО «Вена», ЗАО «Филип Моррис Ижора», «Хейнекен», а также ряду московских компаний. 2. Илим-Гофропак – ≈ 60 млн. кв. м. в год. Компания располагает собственным гофроагрегатом (производства Китая, невысокое качество), однако парк оборудования для переработки гофрокартона беден – в основном, вырубка, а также двухцветная флексографическая печать. 3. ООО «Вереск-1» – ≈ 36 млн. кв. м в год Компания «Вереск-1» основана в 1993 году как торговая фирма. Основная производственная площадка находится в г. Архангельске, где расположен комплекс для переработки листового картона и производства гофротары (1998 год). В 1999 г. в запущен гофроагрегат для производства трехслойного гофрокартона. В последующие годы компания старается постоянна дооснащать парк оборудования. Оборудование: · Китайский гофроагрегат. Рабочая ширина листа – 1400 мм. Производительность линии – 3 000 000 кв. м в месяц. · Четырехцветная флексографическая печать. · Более новое оборудование, чем у компании «Илим-Гофропак». 4. «Анкора» – ≈ мощность завода – 19,5 млн. кв. м. в год Фирма «Анкора» была создана в 1992 г. Изначально фирма представляла собой небольшое производство, распологавшееся в пригороде Санкт-Петербурга на территории 200 кв. м. В настоящее время ООО «Анкора» представляет собой довольно крупное и динамичное предприятие. Производственные площади компании достигли 20 000 кв. м. Основная номенклатура – упаковка из трехслойного гофрокартона, а также яичная упаковка и бумажные канцелярские товары (папки для бумаг, газетницы и т.п.) Оборудование: · Китайский гофроагрегат. Новое оборудование, однако пока находится в состоянии окончательной отладки. · Турецкое оборудование для переработки сырья. · Четырехцветная флексографическая печать. 5. SCA Packaging Эс Си Эй Пэкэджинг Санкт-Петербург (п. Коммунар) производит гофротару для нужд Северо-Запада и Центра России. Предприятие производит гофроящики различной конфигурации: стандартные четырехклапанные и вырубные из гофрокартона профилей B, C и E или пятислойного, с возможностью флексографической печати в два цвета. Основные клиенты такой продукции – производители кондитерских, ликероводочных, табачных изделий, овощей, фруктов, молочной продукции, синтетических моющих средств, прохладительных напитков и так далее. Мощность завода – около 30 млн. кв. м. в год. В перспективе – расширение до 100 млн. кв. м. в год. Возможности для конкуренции на рынке для ООО «Рэмос-Альфа» Компания ООО «Рэмос-Альфа», является на данный момент производственным предприятием по изготовлению гофротары любой конфигурации. Закупает картон у таких крупных фирм, как Архангельский ЦБК, Каппа, Гофра, Готек, и уже из готового сырья изготавливает короба. Преимущества компании, в том что наше производство находится в СПб, за счет этого можем изготовить короб в кратчайшие сроки, доставить продукцию в любую часть города или область Санкт – Петербурга. Так как в основном крупные компании Северо-Западного региона находятся в Ленобласти, многие мелкие потребители предпочитают самовывоз. Поэтому большинство потребителей обращаются в нашу компанию, т. к. производство находится в центре города. Таблица 2. SWOT-анализ

Таким образом, на данный момент ООО «Рэмос Альфа» планирует использовать следующие возможности для роста: · Модернизация производственных мощностей и повышение качества продукции. · Вывод новой продукции (гофрокартон трехслойный с матовой стороной.), · продукция премиум-класса. · Привлечение дополнительного финансирования через размещение ценных бумаг компании. · Получение финансовой поддержки со стороны инвесторов для запуска нового завода. Таким образом, проанализировав российский рынок гофрокартона и особенности конкуренции на нём, можно сделать следующие выводы и определить основные направления развития конкуренции на российском рынке гофрокартона В настоящее время отметим, что период региональной экспансии гофрокартонного бизнеса не будет слишком длинным, в среднесрочной перспективе рентабельность его упадет. Скорее всего, как и на всяком рынке, приближающемся к периоду «зрелости», будет отмечаться сразу несколько тенденций. 1. Во-первых, инвесторы теми или иными способами будут пытаться уйти от сырьевой зависимости от крупнейших поставщиков сырья. Процесс уже запущен, но пока в отдаленных от центра регионах. Стоит обратить внимание на успех АО «Алтайкровля» и планы ООО «Кузбасский скарабей» (бывшая компания «Кузбасскровля»): оба производителя поставили прежде всего на локальное производство сырья для региональных производителей гофрокартона. 2. Во-вторых, неизбежен дальнейший приход на рынок крупных производителей сырья, для которых рынок гофрокартона – удачный способ удлинения производственной цепочки, а также возможность обеспечивать сравнимую с экспортной рентабельность переработки лесного сырья. И «Илим Палп», и Сегежский ЦБК, и менее крупные производители рано или поздно займут место на гофрорынке – и путем поглощения существующих производств, и путем строительства новых. То же относится и к западным инвесторам – рано или поздно их ориентация на дочерние компании западных товаропроизводителей в России перестанет быть столь жесткой. 3. В-третьих, технологическая «гонка вооружений» будет продолжена, и инвестиции в нее будут расти (обратим внимание читателей на то, с каким негодованием НКБК, освоивший производство семислойного гофрокартона в марте 2004 года, недавно опровергал сообщения ГОТЭКа о том, что он освоил производство этой продукции первым в России). И, наконец, не за горами следующий этап развития – переход к масштабному экспорту гофропродукции в страны СНГ и территориальная экспансия. Конкуренция на данном рынке достаточно высока, но можно отметить несовершенство производственной базы конкурентов и соответственно недостаточное качество их продукции. SWOT-анализ ООО «Рэмос Альфа» показал, что компания планирует использовать следующие возможности для роста: · Модернизация производственных мощностей и повышение качества продукции. · Вывод новой продукции (гофрокартон трехслойный с матовой стороной.), · продукция премиум-класса. · Привлечение дополнительного финансирования через размещение ценных бумаг компании. · Получение финансовой поддержки со стороны инвесторов для запуска нового завода. 2. Анализ деятельности ООО «Рэмос Альфа» на рынке гофротары 2.1 Характеристика ООО «Рэмос Альфа»Компания «Рэмос Альфа» функционирует как общество с ограниченной ответственностью. Общество «Рэмос Альфа» основано в 1996 году. Предприятия является оптовым оператором на рынке гофротары Северо-Западного региона. Юридический адрес: г. Санкт-Петербург, ул. Партизанская, д. 3, лит. А. ИНН/ КПП 7810298652/784601001. Фактический адрес: г. Санкт-Петербург, Лермонтовский пр., д. 8. В 2000 году, с увеличением спроса на упаковку из гофрокартона, было принято решение об установке новых производственных мощностей. В 2002 году был приобретен технологический комплекс оборудования отечественного производства, и общая производительность достигла уровня 100 тысяч изделий в день. В конце 2004 года было установлено высокопроизводительное итальянское оборудование – автоматическая линия для производства четырехклапанных гофрокоробов с возможностью нанесения 3-х цветной флексографической печати фирмы CURIONI производительностью 15 тысяч ящиков в час. На сегодняшний день компания приняла новую концепцию развития, в соответствии с которой в конце 2006 – начале 2007 года планируется построить новый завод по изготовлению упаковки из гофрокартона на территории Ленинградской области. В настоящее время компания не просто продает упаковку, а предлагает обеспечить предприятие комплексом услуг: · Разработка упаковки под конкретную продукцию. · Поставка упаковки четко в соответствии с заявленными сроками и объемами. · Осуществление доставки и паллерирования в соответствии с требованиями заказчика. · Оперативное изготовление упаковки в экстренных случаях. · Складирование дополнительных запасов сырья для постоянных заказчиков. · Предоставление товарного кредита. · Профессиональное сопровождение и поддержка Заказчиков на всех этапах сотрудничества. Преимущества компании: · Собственная производственная база в центре Санкт-Петербурга – офис и производство находятся в Адмиралтейском районе, рядом с Балтийским вокзалом. · Высокопроизводительное итальянское оборудование – производительность линии – 15 тысяч коробов в час, упаковка из гофрокартона европейского качества. · 10 летний опыт работы на рынке гофроупаковки – мы динамично развиваемся и имеет безупречную репутацию · Сертифицированное качество упаковки (на всю продукцию имеются сертификаты соответствия, качества и гигиенические заключения). · Индивидуальный подход к каждому заказчику. · Конкурентные цены. ООО «Рэмос-Альфа» было создано в качестве производственного предприятия по изготовлению гофротары из готовых гофрокартонокомплектов в 1997 году. Предприятие изначально было ориентировано на рост объема производства и расширение ассортимента производимой продукции, поскольку ориентированность организации на рынок B2B (business-to-business) предполагала гибкое реагирование на эластичный спрос, меняющийся в соответствии с предпочтениями потребителей в различных отраслях народного хозяйства. Основным продуктом компании является клееная тара из гофрокартона различных марок, служащая для упаковки готовой продукции производственных компаний, в основном, пищевой и легкой промышленности. Для изготовления гофротары используется высококачественный целлюлозный трехслойный бурый или белый картон марки Т-24, профиль В, производства Архангельского ЦБК. Кроме того, для выполнения определенных заказов покупателей приобретается гофрокартон, необходимый для выполнения соответствующих производственных задач у других производителей (ООО «МТК», ОАО «Брянский картон», ЗАО «Kappa Spb», ООО «Шебекенский картон» и др., марки Т-21 – Т-24). Приобретение в 2004 году в лизинг производственной линии по вырубке и склейке гофротары фирмы Curioni (Италия) означило для предприятия выход на рынок наравне с крупными гофротарными производствами региона, разумная ценовая и потребительская политика позволяет компании конкурировать на олигопольном рынке Северо-Запада даже с иностранными производственными брендами (см. соответствующий раздел бизнес-плана). Производственный портфель предприятия представляет собой гибкий продукт, состоящий, преимущественно, из клееных неперфорированных четырехклапанных коробов различных размеров (92% от объема выпуска, рис. 7). Оставшаяся часть – короба сложной выкройки (далее в бизнес-плане – «вырубка», рис. 8 на стр. 16). Поскольку рентабельность производства вырубки выше, чем простых коробов, то одной из задач инвестиционного проекта, кроме увеличения общего объема выпуска продукции и замещения покупного гофрокартона картоном собственного производства, является повышение доли вырубки в портфеле готовой продукции предприятия. В результате реализации проекта развития производства планируется довести объем производства гофрокартонной тары до 3000 кв. м. в месяц. Темп увеличения производства составит около 15–20% в месяц. ООО «Рэмос-Альфа» планирует существенно увеличить объем производимой вырубной тары. Дело в том, что с увеличением доходов потребителей, повышается спрос на свойства упаковки, дающие добавленную стоимость. С появлением новых брэндов, рынки наполняются товарами, они конкурируют за место на полке, следовательно, они должны выгодно выделяться на фоне своих конкурентов. Развитие лояльности к брэнду очень важно для их владельцев. Упаковка все больше рассматриваются как основной компонент бренда, а так же как один из определяющих факторов принятия решения о покупке в месте продажи. Продажи осуществляются по прямым договорам купли-продажи между ООО «Рэмос-Альфа» и конечным потребителем. Типовой договор – стандартный договор поставки со спецификациями на каждый месяц. Основные регионы: · Санкт-Петербург, · Ленинградская область, · Псковская область, · Новгородская область. Поставка гофропродукции на расстояние свыше 500 км. Становится невыгодным из за физических свойств гофрокартона – малой плотности (т.е. малого веса при большом объеме). Поиск и контакты с покупателями осуществляют менеджеры отдела продаж. За каждым менеджером закреплено несколько основных клиентов. Ведется постоянная работа по поиску и привлечению новых покупателей. ООО «Рэмос-Альфа» проводит активную политику по продвижению своей продукции на рынок с помощью прямых продаж. Некоторое увеличение объемов продаж с июля 2004 года – прямое следствие лизинга производственной линии Curioni, приобретение которой позволило упростить производственные процессы выработки гофротары и увеличить объемы производства в 1,4 – 2 раза. Приблизительно половина объема производства приходится на крупных клиентов, которые имеют достаточные отсрочки, именно их появление во второй половине 2005 г. вызвало увеличение разницы между дебиторской и кредиторской задолженностями. Привлечение новых крупных клиентов идет в рамках планомерной загрузки линии для переработки, которая была установлена в начале 2005.[22] Таким образом, высший орган управления компанией представлен Генеральным директором, Исполнительным директором, который фактически выполняет обязанности заместителя Генерального директора. Деятельность руководителей высшего звена обусловлена целями и стратегиями развития ООО «Рэмос-Альфа». Средний уровень управления представлен начальниками транспортного и производственного отделов, начальником отдела маркетинга, отдела материально-технического обслуживания и начальником отдела сбыта. Среднее звено решает задачи, вытекающие из функциональной специфики в соответствии со стратегиями развития организации. Низший орган управления – производственно-технический уровень, объединяющий руководителей низового звена, находящихся непосредственно над исполнителями. Это – специалисты, инженеры, руководители групп, начальники участка, мастера. Они ответственны за обеспечение производственного процесса и за работу с людьми. Выделим преимущества и недостатки линейно-функциональной структуры управления[23]. Преимуществами линейно-функциональной структуры управления являются: · хорошо обоснованная подготовка решений и планов, обусловленная специализацией работников; · освобождение главного линейного менеджера от глубокого анализа проблем; · возможность привлечения консультантов и экспертов; · сочетание достоинств линейной и функциональной структур управления. Недостатками линейно-функциональной структуры управления являются: - отсутствие тесных взаимосвязей и взаимодействия на горизонтальном уровне между структурными подразделениями; - недостаточно четкая ответственность подразделений, так как, готовящий решение не участвует в его реализации; - чрезмерно развитая система взаимодействия по вертикали, а именно подчинение по иерархии управления, то есть тенденция к чрезмерной централизации; - конкуренция и конфликты по ресурсам. 2.2 Анализ финансового состояния предприятияПриведем некоторые сведения о финансовом положении организации на основании бухгалтерской отчетности за 12 месяцев 2008 года. Таблица 3. Баланс за 12 месяцев ООО «Рэмос-Альфа», руб.

2. Отчет о прибылях и убытках за 12 месяцев 2007 г. приведен в табл. 4. Таблица 4. Отчет о прибылях и убытках за 12 месяцев ООО «Рэмос-Альфа», руб.

На основании представленных данных бухгалтерской отчетности рассчитаем ряд экономических показателей и проведем финансовый анализ предприятия. Расчет показателей представлен в табл. 5. Таблица 5. Финансовые показатели

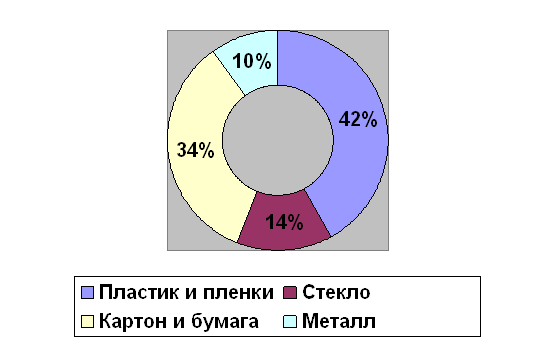

1. Коэффициент финансовой независимости (общей платежности) dск = СК / ВБ, (1.1) где СК – собственный капитал, ВБ – валюта баланса Коэффициент показывает долю собственного капитала в валюте баланса. Нормой для финансово устойчивого предприятия является 50% СК. Мы видим что у нас он составляет 37% и 49%, на начало и конец периода соответственно. Это означает что устойчивость достаточна и стремится к оптимальному состоянию. 2. Финансовый рычаг ФР = ЗК / СК, (1.2) где ЗК – заемный капитал Используется для повышения доходности. Хорошо, если ФР=1. Это означает, что величина ЗК=СК. У нас эти показатели крайне низки, это также связано с поисками финансовой независимости, что не самым лучшим образом сказалось на финансовом рычаге – он слишком мал Ликвидность – способность предприятия оплатить долги с помощью продажи активов. При оценке ликвидности рассчитываются 3 показателя: 3. Общая ликвидность Кобщл = ОА / КО, (1.3) где ОА – оборотные активы, КО – краткосрочные обязательства минимальное значение должно быть равно 1 Ликвидность высокая и за истекший период ее удалось повысить, что является благоприятным показателем работы фирмы. 4. Срочная (абсолютная) ликвидность Кабл = ДС / КО, (1.4) где ДС – денежные средства не менее 10–15% Вместе с общей ликвидностью поднялась и срочная ликвидность. Нужно заметить плачевное состояние, которое было на начало периода и как с этой ситуацией справилась компания. 5. Промежуточная ликвидность Кпрл = (ДС+ДебЗ) / КО, (1.5) где ДебЗ – дебиторская задолженность Увеличилась за истекший период 6. Коэффициент платежеспособности (погашения срочной задолженности) Кпл = ДС / КОсрочн (1.6) КОсрочн. – КО со сроком оплаты в течении 1 месяца. Коэффициент платежеспособности также вышел из своего кризиса. Коэффициент оборачиваемости – число оборотов в год того или иного вида активов. 7. Оборачиваемость активов ОБа = ВР / Аср (1.7) где Аср – среднесрочные активы Оборачиваемость выросла, что говорит об активном росте и развитии компании, в частности о совершенствовании внутренних процессов 8. Оборачиваемость текущих активов = Выручка/ОА (1.8) 9. Оборачиваемость запасов = Выручка / Запасы (1.9) 10. Рентабельность продаж ROS = р / ВР, (1.10) где Пр – прибыль от продаж, ВР – выручка. ROS показывает, сколько прибыли приходится на единицу реализованной продукции. Рост данного показателя является следствием роста цен при постоянных затратах на производство реализованной продукции (работ, услуг) или снижения затрат на производство при постоянных ценах, то есть о снижении спроса на продукцию предприятия, а также более быстрым ростом цен чем затрат. (Нормальное значение 10%) Рентабельность продаж снизилась, что говорит об увеличившихся затратах. 11. Рентабельность активов ROA = (Пч+УПЛ%) / Аср, (1.11) где УПЛ% – суммы, уплаченные за кредит и другие виды заемного капитала (ЗК), Пч – чистая прибыль. Рентабельность активов характеризует уровень отдачи общих капиталовложений в проект. Очень высокий ее уровень, который за прошедший период даже вырос 12. Рентабельность СК ROE = Пч / СК (1.12) Рентабельность собственного капитала позволяет определить эффективность использования капитала, инвестированного собственниками проекта. Рентабельность осталась на примерно том же уровне. 13. ЧОК (чистый оборотный капитал) ЧОК=ОА-КО (1.13) ЧОК – собственные средства предприятия, вложенные в оборотные активы. 14. К обеспеченности собственными средствами Ксос = ЧОК / ОА (1.14) Чем выше показатель, тем более устойчивым является предприятие. Анализируя полученные показатели можно сделать следующие выводы: В целом, предприятие является финансово устойчивым, и его состояние за год улучшилось. Увеличились показатели финансовой независимости, ликвидности и платежеспособности. Однако уменьшился показатель Финансового рычага, что говорит об увеличении доли заемного капитала. Также произошло увеличение оборачиваемости активов и запасов, увеличил значение ЧОК, и Коэффициент обеспеченности собственными средствами вырос. Однако, на фоне улучшения всех вышеперечисленных показателей, произошло ухудшение показателя рентабельности продаж, хотя рентабельности активов возросла. Такая ситуация может свидетельствовать об активном развитии компании, и подтверждает возможность реализации ее планов по открытию еще одного магазина. За анализируемый год выручка выросла на 55,86%, при этом себестоимость реализованной продукции снизилась на 39,06%, что связано с увеличением объемов продаж и скидками со стороны поставщиков, также с сокращением других затрат. Теперь оценим вероятность банкротства предприятия с помощью модели Z-коэффициента (разработчик Эдвард Альтман).

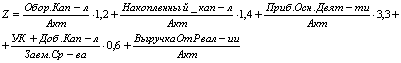

(1.15)

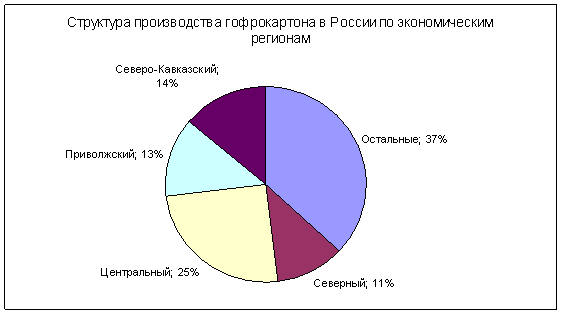

Выводы: вероятность банкротства низкая, у предприятия достаточно высокая степень финансовой устойчивости, предприятие в состоянии оплачивать свои краткосрочные обязательства. Необходимо обратить внимание на показатели рентабельности предприятия и разработать мероприятия по их увеличению. Поэтому, одной из основных целей деятельности фирмы будет являться – увеличение объемов прибыли компании, через постройку завода. 2.3 Строительство завода как основной метод по расширению производстваАнализируя рынок, отметим, что в настоящее время преимущества, полученные в результате девальвации рубля, исчерпаны. Рост себестоимости в ЦБП опережает рост курса доллара и снижает объемы инвестиций в производство из прибыли. Износ основных фондов в отрасли составляет 60–70%, большинство предприятий не в состоянии проводить масштабную реконструкцию производства в силу отсутствия инвестиционных средств. При этом потребности рынка ежегодно увеличиваются, причем не только в количественном, но в качественном отношении. В ближайшем будущем можно ожидать увеличение спроса на гофрокартон с белым покровным слоем, а также рост объемов производства. Возможное увеличение будет происходить как за счет более полной загрузки производственных мощностей, так и за счет модернизации оборудования, которое имеется у предприятий в настоящий момент. Наряду с увеличением объемов выпуска картона с белым покровным слоем, огромное внимание будет уделяться улучшению технических характеристик выпускаемой продукции и экологической безопасности процесса производства. В 2008 г. нужды отечественных производителей гофрокартона и гофротары в незначительной степени удовлетворялись топлайнером иностранного производства. Доля картона с белым покровным слоем в суммарном объеме импорта тарного картона составляет порядка 3,5%. В масштабах российского производства импортные поставки не имеют какого-либо существенного значения. Импорт картона для плоских слоев с белым покровным слоем в десятки, а то и в сотни раз меньше экспорта аналогичной продукции. Столь малая доля импорта определяется высокой ценой на white top kraft liner в Европе – 650–700 $/т, значительными транспортными издержками и 15% ввозной пошлиной. С учетом всех вышеперечисленных факторов цена картона с белым покровным слоем в России превышает 800 $. Отечественные производители картона с белым покровным слоем значительную часть выпускаемого топлайнера экспортируют за рубеж. В 2008 г. объем поставок картона для плоских слоев с белым покровным слоем на внешний рынок превысил отметку в 80 тыс. т. Основными экспортерами топлайнера являются Сытывкарский ЛПК (более половины отечественного экспорта) и АО «Светогорск». Разовые экспортные поставки топлайнера осуществляет Санкт-Петербургский КПК. Учитывая, что АО «Светогорск» практически полностью реализует свою продукцию за рубеж, а СЛПК порядка 70%, можно говорить об экспортной направленности производства. Столь значительная доля экспортных поставок в суммарном объеме производства может быть объяснена следующими причинами: 1) большой емкостью рынка (по данным Yakko Poyry в 1997 г. объем потребления white top kraft liner в Западной Европе был равен 800 тыс. т, white top test liner – 600 тыс. т, доля картона с белым покровным слоем в общем объеме потребления тарного картона составляла 7,7%); 2) постоянным ростом потребления топлайнера в мире (ежегодные темпы роста до 2010 г. по white top kraft liner – 4%, по white top test liner – 7,5% при среднеотраслевых 2,8%); 3) высокими ценами на данный продукт (650–700 $ на white top kraft liner). Привлекательность мировых рынков позволяет предположить, что объемы экспортных поставок топлайнера будет увеличиваться. Таким образом, компании ООО «Рэмос-Альфа целесообразно предложить привлечение инвестиционных средств для строительства нового завода по производству гофрокартона с белым покровным слоем. Завод предполагается строить в г. Кировске Ленинградской области. Основная цель проекта – создание производства высококачественного гофрокартона для удовлетворения растущего спроса производственных предприятий России. В проект завода заложены самые современные и эффективные технологии выпуска говрокартона с белым покрытием. Строительство завода будет осуществляться на площадке размером 40 га в промышленной зоне г. Кировска. Объем инвестиций в строительство и оборудование завода составляет 190 млн. долл. Предполагаемый срок окупаемости инвестиционного проекта – 7 лет. Завод «Рэмос Альфа» будет состоять из двух цехов выпуска гофрокартона, в каждом из которых устанавливается современное оборудование для производства гофрокартона общей мощностью 60 тонн в сутки. Будет использовано самое современное оборудование производства ведущих европейских фирм. Запуск первой линии планируется в первом квартале 2012 года, второй линии – в третьем квартале 2012 года. Выход на проектную мощность предполагается в 2013 году Предполагаемый объем продаж завода после выхода на проектную мощность первой очереди составит 16,5 млн. кв. м гофрокартона толщиной от 4 до 8 мм. Потенциальные потребители гофрокартона – это производственные фирмы, занимающиеся производством упаковки, крупные промышленные предприятия, мебельные производства. На первом этапе продажи планируется вести в четырех регионах: Северо-Западном, Центральном, Приволжском и Южном, где наиболее активно развивается производство. В долгосрочной стратегии – планомерное расширение рынка и развитие экспорта (прежде всего в Финляндию и Швецию). Анализируя полученные финансовые показатели предприятия можно сделать следующие выводы: В целом, предприятие является финансово устойчивым, и его состояние за год улучшилось. Увеличились показатели финансовой независимости, ликвидности и платежеспособности. Однако уменьшился показатель Финансового рычага, что говорит об увеличении доли заемного капитала. Также произошло увеличение оборачиваемости активов и запасов, увеличил значение ЧОК, и Коэффициент обеспеченности собственными средствами вырос. Однако, на фоне улучшения всех вышеперечисленных показателей, произошло ухудшение показателя рентабельности продаж, хотя рентабельности активов возросла. Такая ситуация может свидетельствовать об активном развитии компании, и подтверждает возможность реализации ее планов по строительству еще одного производства За анализируемый год выручка выросла на 55,86%, при этом себестоимость реализованной продукции снизилась на 39,06%, что связано с увеличением объемов продаж и скидками со стороны поставщиков, также с сокращением других затрат. Вероятность банкротства низкая, у предприятия достаточно высокая степень финансовой устойчивости, предприятие в состоянии оплачивать свои краткосрочные обязательства. Необходимо обратить внимание на показатели рентабельности предприятия и разработать мероприятия по их увеличению. Поэтому, одной из основных целей деятельности фирмы будет являться – увеличение объемов прибыли компании, через открытие нового производства и строительства нового завода. 3. Инвестиционный проект по развитию производства гофротары компании ООО «Рэмос Альфа» Таким образом, планируется создание нового завода по производству гофрокартона в Ленинградской области. В рамках реализации проекта предполагается реконструкция здания. Здание, предполагаемое к реконструкции, двухэтажное с цокольным этажом на 4-х метровом стилобате. Внутренняя структура здания основана на принципе свободной планировки помещений. Основные функциональные блоки раскрываются в центральный зал длиной 96 м, перекрытый шпренгельными фермами и пролетом 48 м. Здание представляет композицию из нескольких производственных и функциональных зон, расположенных в едином архитектурном объеме. В подвальном помещении – будут оборудованы складские помещения. Архитектура инженерных сооружений решается в едином ключе с наружными стенами и ограждением территории. Доминантой этого функционального блока служит дымовая труба котельной высотой 30 м, заключенная в стальную решетчатую структуру. Наружные стены здания облицованы фасадными системами из цветных металлопластиковых панелей белого и голубого цвета. Витражи и зенитные фонари – алюминиевые анодированные с двухкамерными стеклопакетами. Цоколь облицован путиловским камнем, гранитными плитами. Вертикальные участки стен стилобата облицованы гранитными плитами, с сочетании с бермами. Ступени – из массива гранита. Техническую экспертизу планируемых под производство помещений произвел проектный институт «ЛенГипромясомолпром». В таблице 6. приведем расчет предполагаемой стоимости затрат на реконструкцию помещения. Таблица 6. Расчет стоимости реконструкции

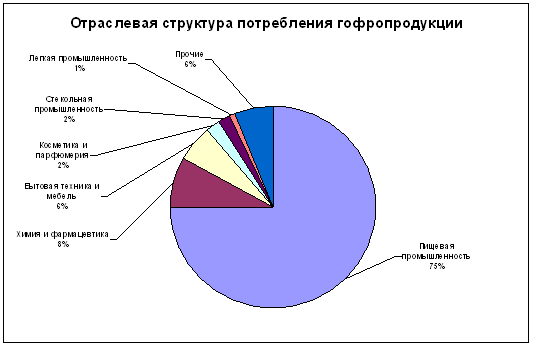

Для окончательного формирования требуемой суммы инвестиций приведем расчет требуемых первоначальных затрат на оборудование завода по производству гофрокартона. Таблица 7. Затраты на оборудование

Производственные нового помещения ОАО «Рэмос-альфа» имеют оптимальное расположение с учетом существующего технологического процесса. На территории предприятия находятся: 1. здание заводоуправления; 2. склады материально-технического снабжения; 3. гаражи; 4. цех 1 – по переработке макулатуры 5. цех 2 – подготовки небеленой или беленой хвойной целлюлозы 6. цех 3 – вихревой очистки и вибрационной сортировки 7. цех 4 – картоноделательный цех 8. цех 5 – фальцовочный цех 9. отдел ОТК. Рассмотрим технологию производства картона на новом заводе «Рэмос-Альфа». Для изготовления картона для плоских слоев гофрокартона и бумаги для гофрирования используют макулатуру марок МС-6 (старый гофрокартон или обрезки) и МС-7 (смешанный картон) или целлюлозу. В композиции допускается и остальная макулатура, но желательно не более 10–15%. Все зависит от требуемых качественных характеристик получаемого картона. В лучшем случае, с потоком подготовки макулатуры можно установить поток подготовки небеленой или беленой хвойной целлюлозы, в количестве до 30%. Подавая 30% целлюлозы на покровный слой, мы добиваемся улучшения качества картона по цвету и по прочности. В массу может дополнительно вводиться клей и сернокислый алюминий (глинозем). Количество зависит от многих параметров (качество воды, температура, необходимая степень проклейки, наличие поверхностной проклейки на машине и т.д.). Примерные нормы расхода: глинозем – 1,2 кг/т, клей – 4,5 кг/т, нейтральный крахмал – 4 кг/т. Макулатура и / или целлюлоза распускается и очищается на оборудовании для подготовки массы, потом поступает на картоноделательную машину. Роспуск макулатуры производится в гидроразбивателе при концентрации массы 10–14%. Из гидроразбивателя масса насосом перекачивается через смесительный ящик в бассейн. Концентрация массы в бассейне 3,0–3,5%. Из бассейна масса подается на вихревой очиститель высокой концентрации, где производиться очистка от крупных включений, и далее на гидроразбиватель (турбосепаратор) сортирующий тройного действия на сортировку и дороспуск. На этом этапе происходит очистка от скотча, пленок и т.д. Отходы от гидроразбивателя сортирующего отводятся на вторую ступень сортирования – вибрационную сортировку. После гидроразбивателя сортирующего, масса поступает во второй массный бассейн, из которого насосом подается на пульсационную мельницу на дороспуск. Далее масса подается на дополнительное сортирование. Сортирование производится на напорной сортировке, имеющей сито с щелевыми отверстиями шириной 0,3–0,35 мм. Отходы от напорной сортировки отводятся на вторую ступень сортирования – вибрационную сортировку. Отсортированная масса подается в композиционный бассейн. В этом бассейне в массу вводится крахмал и канифольный клей. Из композиционного бассейна масса подается для окончательного размола на две последовательно установленные дисковые мельницы. После мельниц масса поступает в машинный бассейн. Из машинного бассейна масса через бак постоянного уровня поступает на смесительный насос, где разбавляется до концентрации 0,6–0,8%, и подается на систему вихревых конических очистителей, на которых производится очистка от мелких включений не волокнистого характера. В напорный ящик картоноделательной машины масса, с дополнительно введенным глиноземом, поступает через узлоловитель, на котором производится очистка от мелких волокнистых включений. Сортирование производится на узлоуловителе, имеющем сито с отверстиями диаметром 2,2 мм. На картоноделательной машине происходит формование картонного полотна, его обезвоживание и сушка. Далее картон фальцуется в коробки и проклеивается. Таким образом, состав оборудования для подготовки бумажной массы следующий: - Гидроразбиватель - Вихревой очиститель для тяжелых включений - Турбосепаратор - Пульсационная мельница - Дисковая мельница - Напорная сортировка - Вибросито - Узлоуловитель - Вихревые очистители для легких включений - Мешалки для макулатурной массы Затраты на приобретение технологического оборудования представим в таблице 8. Таблица 8. Затраты на технологическое оборудование

Итого общая сумма первоначальных затрат на технологическое оборудование: 34463885 у. е. Общие затраты по проекту реконструкции и запуска нового завода представим в таблице 9. Таблица 9. Общие затраты по проекту реконструкции и запуска нового завода

Таблица 10. Расчет на 1 тонну производства картона

Основываясь на данных маркетинговых исследований, можно прогнозировать успешную конкуренцию на рынке Северо-запада и Москвы при следующем ассортименте продукции и ценах: Таблица 11. Оптимальный ассортимент продукции

Таблица 12. Затраты на 1000 шт. продукции

В таблице 13 сведем расходы на текущее содержание завода (себестоимость продаж) за 1 год деятельности. Предположим, что в последующие годы структура затрат сохранится. Таблица 13. Себестоимость продаж завода (за год)

Таблица 14. Прогноз объема продаж