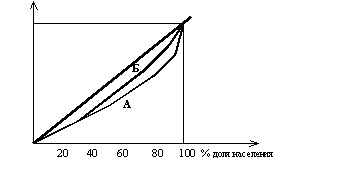

Дипломная работа: Налогообложение в Республике КазахстанДипломная работа: Налогообложение в Республике КазахстанСодержание Введение 1. Понятие налоговой системы Республики Казахстан 1.1 Сущность и принципы налогообложения, стабильность и подвижность налогов 1.2 Элементы, виды и функции налогов 1.3 Способы взимания налогов и виды налоговой системы 1.4 Структура налогового комитета Ауэзовского района 2. Анализ корпоративного подоходного налога в Республике Казахстан. 2.1 Элементы корпоративного подоходного налога в Республике Казахстан 2.2 Анализ выполнения плана поступления корпоративного подоходного налога 2.3 Анализ недоимки и меры принудительного взыскания корпоративного подоходного налога 3. Проблемы современного налогообложения и пути совершенствования налоговой системы Республики Казахстан. 3.1 Сравнительный анализ налоговых законодательств зарубежных стран и Республики Казахстан 3.2 Мероприятия по совершенствованию налоговой системы Республики Казахстан Заключение Список использованной литературы Приложения Введение Налоги являются необходимым звеном экономических отношений в обществе с момента возникновения государства. Развитие и изменение форм государственного устройства всегда сопровождаются преобразованием налоговой системы. В современном цивилизованном обществе налоги — основная форма доходов государства. Помимо этой сугубо финансовой функции налоговый механизм используется для экономического воздействия государства на общественное производство, его динамику и структуру, на состояние научно-технического прогресса. В развитии форм и методов взимания налогов можно выделить три крупных этапа. На начальном этапе развития от древнего мира до начала средних веков государство не имеет финансового аппарата для определения и сбора налогов. Оно определяет лишь общую сумму средств, которую желает получить, а сбор налогов поручает городу или общине. Очень часто оно прибегает к помощи откупщиков. На втором этапе (XVI — начало XIX вв.) в стране возникает сеть государственных учреждений, в том числе финансовых, и государство берет часть функций на себя: устанавливает квоту обложения, наблюдает за процессом сбора налогов, определяет этот процесс более или менее широкими рамками. Роль откупщиков налогов в этот период еще очень велика. И, наконец, третий, современный, этап - государство берет в свои руки все функции установления и взимания налогов, ибо правила обложения успели выработаться. Региональные органы власти, местные общины играют роль помощников государства, имея ту или иную степень самостоятельности. В условиях рыночных отношений, и особенно в переходный к рынку период, налоговая система является одним из важнейших экономических регуляторов, основой финансово-кредитного механизма государственного регулирования экономики. Государство широко использует налоговую политику в качестве определенного регулятора воздействия на негативные явления рынка. На Западе налоговые вопросы давно уже занимают почетное место в финансовом планировании предприятий. В условиях высоких налоговых ставок неправильный или недостаточный учет налогового фактора может привести к весьма неблагоприятным последствиям или даже вызвать банкротство предприятия. С другой стороны, правильное использование предусмотренных налоговым законодательством льгот и скидок может обеспечить не только сохранность и полученных финансовых накоплений, но и возможности финансирования расширения деятельности, новых инвестиций за счет экономии на налогах или даже за счет возврата налоговых платежей из казны. Применение налогов является одним из экономических методов управления и обеспечения взаимосвязи общегосударственных интересов с коммерческими интересами предпринимателей и предприятий, независимо от ведомственной подчиненности, форм собственности и организационно-правовой формы предприятия. С помощью налогов определяются взаимоотношения предпринимателей, предприятий всех форм собственности с государственными и местными бюджетами, с банками, а также с вышестоящими организациями. При помощи налогов регулируется внешнеэкономическая деятельность, включая привлечение иностранных инвестиций, формируется хозрасчетный доход и прибыль предприятия. С помощью налогов государство получает в свое распоряжение ресурсы, необходимые для выполнения своих общественных функций. За счет налогов финансируются также расходы по социальному обеспечению, которые изменяют распределение доходов. Система налогового обложения определяет конечное распределение доходов между людьми. А этот фактор является главным в определении успешности государства. Президент нашей страны Н. А. Назарбаев еще в 1998 году писал: «…можем ли мы считать себя сильным государством, если нам не удается сполна получать налоги и пошлины, если мы своевременно не выплачиваем заработной платы и пенсий, если законы и указы зачастую не соблюдаются? Из-за этого постоянно терпят убытки сознательные налогоплательщики и честные владельцы предприятий, а так же наиболее уязвимые слои населения. Что же касается бессовестных руководителей предприятий и лиц, не платящих налоги, то они процветают.» / 5, с.33/ В связи с этим была разработана стратегия решения данных проблем, которая постепенно реализуется. В условиях перехода от административно-директивных методов управления к экономическим, резко возрастают роль и значение налогов как регулятора рыночной экономики, поощрения и развития приоритетных отраслей народного хозяйства, через налоги государство может проводить энергичную политику в развитии наукоемких производств и ликвидации убыточных предприятий. Именно налоговая система на сегодняшний день оказалась, пожалуй, главным предметом дискуссий о путях и методах реформирования, а также острой критики. Сейчас существует масса всевозможной литературы по налогообложению, в западных странах накоплен огромный многолетний опыт. Труды Ф. Кенэ, А. Смита, Д. Рикардо положили начало формированию классической теории налогообложения, провозгласившей фундаментальные принципы налогообложения, реализуя которые национальные налоговые системы способны двигаться к оптимальному варианту. Обоснование налогов как одного из воспроизводственных факторов содержится в работах зарубежных и русских экономистов начала XVIII в. Э.Сакса, Ж.Б. Сэя и др. Большой вклад внес американский профессор Лаффер, часть исследований которого используются в данной работе. Из более современных авторов, которые изучают вопросы налогообложения, известны такие как Кэмпбелл Р. Макконнелл, Стэнли Л. Брю , Линдвуд Т. Гейгер, Галкин В.Ю., Киперман Г.Я., Белялов А.З., Столяров В.Ф., Хасан-Бек Ц.М., Барулин С.В., Брызгалин А.В., ШараевС.Ю., Проскуров В.Г., Широков Е.С., Стеркин Ф.М., Ивлиева М.Ф., Пепеляев С.Г., Гутнов Е.В., Черник Д.Г., Раимбаев А. и другие. Но в связи с тем, что налоговая система Казахстана создается практически заново, сегодня очень мало монографий отечественных авторов по налогообложению, в которых можно было бы найти грамотные, глубоко продуманные, просчитанные предложения по созданию именно нашей налоговой системы, отвечающей нашим казахстанским условиям. Подытоживая все выше сказанное, не остается сомнений в актуальности данной темы и безусловной полезности данного исследования для специалистов в налоговой сфере. Цель работы состоит в выявлении основных проблем налоговой системы, анализе состояния сбора корпоративного подоходного налога, выявлении основных противоречий в сложившейся на данном этапе системе и пути ее реформирования. В первой главе работы изучен теоретический материал, раскрывающий понятия налоговой системы Республики Казахстан. Во второй главе проанализированы статистические данные и данные выполнения плана поступления корпоративного подоходного налога, недоимки и раскрыты меры принудительного взыскания налогов. Материал представлен в таблицах. В третьей главе рассмотрены проблемы современного налогообложения и пути совершенствования налоговой системы Республики Казахстан. В заключении сделаны выводы по работе и приведен список использованной литературы. 1. Понятия налоговой системы Республики Казахстан 1.1 Сущность и принципы налогообложения, стабильность и подвижность налогов Прежде всего, остановимся на необходимости налогов. Налоги появились с разделением общества на классы и возникновением государства. В истории развития общества еще ни одно государство не смогло обойтись без налогов, поскольку для выполнения своих функций по удовлетворению коллективных потребностей ему требуется определенная сумма денежных средств, которые могут быть собраны только посредством налогов. Исходя из этого, минимальный размер налогового бремени определяется суммой расходов государства на исполнение минимума его функций: управление, оборона, суд, охрана порядка, — чем больше функций возложено на государство, тем больше оно должно собирать налогов. Итак, налогообложение — это система распределения доходов между юридическими или физическими лицами и государством, а налоги представляют собой обязательные платежи в бюджет, взимаемые государством на основе закона с юридических и физических лиц для удовлетворения общественных потребностей. Налоги выражают обязанности юридических и физических лиц, получающих доходы, участвовать в формировании финансовых ресурсов государства. Являясь инструментом перераспределения, налоги призваны гасить возникающие сбои в системе распределения и стимулировать (или сдерживать) людей в развитии той или иной формы деятельности. Поэтому налоги выступают важнейшим звеном финансовой политики государства в современных условиях. Главные принципы налогообложения — это равномерность и определенность. Равномерность — это единый подход государства к налогоплательщикам с точки зрения всеобщности, единства правил, а так же равной степени убытка, который понесет налогоплательщик. Сущность определенности состоит в том, что порядок налогообложения устанавливается заранее законом, так что размер и срок уплаты налога известен заблаговременно. Государство так же определяет меры взыскания за невыполнение данного закона. Денежные средства, вносимые в виде налогов, не имеют целевого назначения. Они поступают в бюджет и используются на нужды государства. Государство не предоставляет налогоплательщику какой либо эквивалент за вносимые в бюджет средства. Безвозмездность налоговых платежей является одной из черт составляющих их юридическую характеристику. Для того чтобы более глубоко вникнуть в суть налоговых платежей, важно определить основные принципы налогообложения, которые сформулировал Адам Смит в форме четырех положений, четырех основополагающих, можно сказать, ставших классическими принципов, с которыми, как правило, соглашались последующие авторы. Они сводятся к следующему: "1. Подданные государства должны участвовать в покрытии расходов правительства, каждый по возможности, т. е. соразмерно доходу, которым он пользуется под охраной правительства. Соблюдение этого положения или пренебрежение им ведет к так называемому равенству или неравенству обложения. 2. Налог, который обязан уплачивать каждый, должен быть точно определен, а не произведен. Размер налога, время и способ его уплаты должны быть ясны и известны как самому плательщику, так и всякому другому... 3. Каждый налог должен взиматься в такое время и таким способом, какие наиболее удобны для плательщика... 4. Каждый налог должен быть устроен так, чтобы он извлекал из кармана плательщика возможно меньше сверх того, что поступает в кассы государства"./9, с.35/ Принципы Адама Смита, благодаря их простоте и ясности, не требуют никаких иных разъяснений и иллюстраций, кроме тех, которые содержатся в них самих, они стали "аксиомами" налоговой политики. Сегодня эти принципы расширены и дополнены в соответствии с духом нового времени. Современные принципы налогообложения многих стран получились таковы: 1. Уровень налоговой ставки должен устанавливаться с учетом возможностей налогоплательщика, т. е. уровня доходов. Налог с дохода должен быть прогрессивным (то есть чем больше доход, тем больший процент от него уплачивается в виде налога). Принцип этот соблюдается далеко не всегда, некоторые налоги во многих странах рассчитываются пропорционально (ставка налога одинакова для всех облагаемых сумм). 2. Необходимо прилагать все усилия, чтобы налогообложение доходов носило однократный характер. Многократное обложение дохода или капитала недопустимо. Примером осуществления этого принципа служит замена в развитых странах налога с оборота, где обложение оборота происходило по нарастающей кривой, на налог на добавочную стоимость, где вновь созданный чистый продукт облагается налогом всего один раз вплоть до его реализации. 3. Обязательность уплаты налогов. Налоговая система не должна оставлять сомнений у налогоплательщика в неизбежности платежа. 4. Система и процедура выплаты налогов должны быть простыми, понятными и удобными для налогоплательщиков и экономичными для учреждений, собирающих налоги. 5. Налоговая система должна быть гибкой и легко адаптируемой к меняющимся общественно-политическим потребностям. 6. Налоговая система должна обеспечивать перераспределение создаваемого внутреннего валового продукта и быть эффективным инструментом государственной экономической политики./9, с.42/ Кроме того, схема уплаты налога должна быть доступна для восприятия налогоплательщика, а объект налога должен иметь защиту от двойного или тройного обложения. Принципы налогообложения в Республике Казахстан Налоговое законодательство Республики Казахстан основывается на принципах: 1. Обязательности уплаты налогов и других обязательных платежей в бюджет. 2. Определенности. 3. Справедливости налогообложения. 4. Единства налоговой системы. 5. Гласности налогового законодательства. Положения налогового законодательства Республики Казахстан не могут противоречить принципам налогообложения, установленным настоящим Кодексом. 1. Принцип обязательности налогообложения Налогоплательщик обязан исполнять налоговые обязательства в соответствии с налоговым законодательством в полном объеме и в установленные сроки./3, с.4/ 2. Принцип определенности налогообложения Налоги и другие обязательные платежи в бюджет Республики Казахстан должны быть определенными. Определенность налогообложения означает возможность установления в налоговом законодательстве всех оснований и порядка возникновения, исполнения и прекращения налоговых обязательств налогоплательщика. 3. Принцип справедливости налогообложения Налогообложение в Республике Казахстан является всеобщим и обязательным. Запрещается предоставление налоговых льгот индивидуального характера. 4. Принцип единства налоговой системы Налоговая система Республики Казахстан является единой на всей территории Республики Казахстан в отношении всех налогоплательщиков. 5. Принцип гласности налогового законодательства Нормативные правовые акты, регулирующие вопросы налогообложения, подлежат обязательному опубликованию в официальных изданиях./3, с.5/ Налогам присуща одновременно стабильность и подвижность. Чем стабильнее система налогообложения, тем увереннее чувствует себя предприниматель: он может заранее и достаточно точно рассчитать, каков будет эффект осуществления того или иного хозяйственного решения, проведенной сделки, финансовой операции. Неопределенность — враг предпринимательства. Предпринимательская деятельность всегда связана с риском, но степень риска, по крайней мере, удваивается, если к неустойчивости рыночной конъюнктуры прибавляется неустойчивость налоговой системы, бесконечные изменения ставок, условий налогообложения, а тем более — самих принципов налогообложения. Не зная твердо, каковы будут условия и ставки налогообложения в предстоящем периоде, невозможно рассчитать, какая же часть ожидаемой прибыли уйдет в бюджет, а какая достанется предпринимателю. Стабильность налоговой системы не означает, что состав налогов, ставки, льготы, санкции могут быть установлены раз и навсегда. "Застывших" систем налогообложения нет и быть не может. Любая система налогообложения отражает характер общественного строя, состояние экономики страны, устойчивость социально-политической ситуации, степень доверия населения к правительству — и все это на момент ее введения в действие. По мере изменения указанных и иных условий налоговая система перестает отвечать предъявляемым к ней требованиям, вступает в противоречие с объективными условиями развития народного хозяйства. В связи с этим в налоговую систему в целом или отдельные ее элементы (ставки, льготы и т. п.) вносятся необходимые изменения. Сочетание стабильности и динамичности, подвижности налоговой системы достигается тем, что в течение года никакие изменения (за исключением устранения очевидных ошибок) не вносятся; состав налоговой системы (перечень налогов и платежей) должен быть стабилен в течение нескольких лет. Систему налогообложения можно считать стабильной и, соответственно, благоприятной для предпринимательской деятельности, если остаются неизменными основные принципы налогообложения, состав налоговой системы, наиболее значимые льготы и санкции (если, естественно, при этом ставки налогов не выходят за пределы экономической целесообразности). Частные изменения могут вноситься ежегодно, но при этом желательно, чтобы они были установлены и были известны предпринимателям хотя бы за месяц до начала нового хозяйственного года. Например, состояние бюджета на очередной год, наличие бюджетного дефицита и его ожидаемые размеры могут определить целесообразность снижения на 2-3 пункта или необходимость повышения на 2-3 пункта ставок налога на прибыль или доход. Такие частные изменения не нарушают стабильности системы хозяйствования, но вместе с тем не препятствуют эффективной предпринимательской деятельности. Стабильность налогов означает относительную неизменность в течение ряда лет основных принципов системы налогообложения, а также наиболее значимых налогов и ставок, определяющих взаимоотношения предпринимателей и предприятий с государственным бюджетом. Если иметь в виду сегодняшний день, то речь должна идти о налоге на добавленную стоимость, акцизах, налоге на прибыль и доходы. Многие же другие налоги и сам состав системы налогообложения могут и должны меняться вместе с изменением экономической ситуации в стране и в общественном производстве./8, с.97/ 1.2 Элементы, виды и функции налога Налоговая система базируется на соответствующих законодательных актах государства, которые устанавливают конкретные методы построения и взимания налогов, то есть определяют конкретные элементы налогов, к которым относятся: * объект налога — это имущество или доход, подлежащие обложению, измеримые количественно, которые служат базой для исчисления налога; * субъект налога — это налогоплательщик, то есть физическое или юридическое лицо, которое обязано в соответствии с законодательством уплатить налог; * источник налога, то есть доход, из которого выплачивается налог; * ставка налога — величина налоговых отчислений с единицы объекта налога. Ставка определяется либо в виде твердой ставки, либо в виде процента и называется налоговой квотой; * налоговая льгота — полное или частичное освобождение плательщика от налога; * срок уплаты налога — срок, в который должен быть уплачен налог, и который оговаривается в законодательстве, а за его нарушение, не зависимо от вины налогоплательщика, взимается пени в зависимости от просроченного срока. * правила исчисления и порядок уплаты налога; штрафы и другие санкции за неуплату налога./8, с.58/ Налоги бывают двух видов. Первый вид — налоги на доходы и имущество: подоходный налог и налог на прибыль корпораций (фирм); на социальное страхование и на фонд заработной платы и рабочую силу (так называемые социальные налоги, социальные взносы); поимущественные налоги, в том числе налоги на собственность, включая землю и другую недвижимость; налог на перевод прибыли и капиталов за рубеж и другие. Они взимаются с конкретного физического или юридического лица, их называют прямыми налогами. Второй вид — налоги на товары и услуги: налог с оборота — в большинстве развитых стран заменен налогом на добавленную стоимость; акцизы (налоги, прямо включаемые в цену товара или услуги); на наследство; на сделки с недвижимостью и ценными бумагами и другие. Это косвенные налоги. Они частично или полностью переносятся на цену товара или услуги./8, с.84/ Налоговым законом на 2000 год были определены следующие виды налогов, сборов и других обязательных платежей в Республике Казахстан: 1. Действующие в Республике Казахстан налоги, сборы и другие обязательные платежи поступают в доходы соответствующих бюджетов в порядке, определенном Законом Республики Казахстан "О бюджетной системе". 2. Налоги, действующие на территории Республики Казахстан, подразделяются на прямые и косвенные. К косвенным налогам относятся налог на добавленную стоимость и акцизы. Другие налоги относятся к прямым налогам. Прямые налоги трудно перенести на потребителя. Из них легче всего дело обстоит с налогами на землю и на другую недвижимость: они включаются в арендную и квартирную плату, цену сельскохозяйственной продукции. Косвенные налоги переносятся на конечного потребителя в зависимости от степени эластичности спроса на товары и услуги, облагаемые этими налогами. Чем менее эластичен спрос, тем большая часть налога перекладывается на потребителя. Чем менее эластично предложение, тем меньшая часть налога перекладывается на потребителя, а большая уплачивается за счет прибыли. В долгосрочном плане эластичность предложения растет, и на потребителя перекладывается все большая часть косвенных налогов. В случае высокой эластичности спроса увеличение косвенных налогов может привести к сокращению потребления, а при высокой эластичности предложения — к сокращению чистой прибыли, что вызовет сокращение капиталовложений или перелив капитала в другие сферы деятельности. Различают также твердые, пропорциональные, прогрессивные и регрессивные налоговые ставки. Твердые ставки устанавливаются в абсолютной сумме на единицу обложения, независимо от размеров дохода. Пропорциональные — действуют в одинаковом процентном отношении к объекту налога без учета дифференциации его величины. Прогрессивные ставки предполагают возрастание величины ставки по мере роста дохода. Прогрессивные налоги — это те налоги, бремя которых сильнее давит на лиц с большими доходами. Регрессивные ставки предполагают снижение величины ставки по мере роста дохода. Регрессивный налог может и не приводить к росту абсолютной суммы поступлений в бюджет при увеличении доходов налогоплательщиков. В зависимости от использования налоги делятся на общие и специфические. Общие налоги используются на финансирование текущих и капитальных расходов государственного и местных бюджетов без закрепления за каким либо определенным видом расходов. Специфические налоги имеют целевое назначение (например, отчисления на социальное страхование или отчисления на дорожные фонды)./8, с.91/ Социально-экономическая сущность, внутреннее содержание налогов проявляется через их функции. Налоги выполняют следующие важнейшие функции: · фискальная (обеспечение доходов бюджетов) · регулировочная (создание общего налогового режима) · контрольная (координация и финансовый контроль деятельности с использованием государственными органами налоговых методов) · правовая (формирование системы норм налогового законодательства и его кодификация) · стимулирующая (регулирование через систему налоговых льгот санкций производственной и социальной активности). Во всех государствах, при всех общественных формациях налоги в первую очередь выполняли фискальную функцию — изъятие части доходов предприятий и граждан для содержания государственного аппарата, обороны станы и той части непроизводственной сферы, которая не имеет собственных источников доходов (многие учреждения культуры, библиотеки, архивы и др.), либо они недостаточны для обеспечения должного уровня развития — фундаментальная наука, театры, музеи и многие учебные заведения и т. п. Налогам принадлежит решающая роль в формировании доходной части государственного бюджета. Но не это главное. Государственный бюджет можно сформировать и без них. Важную роль играет функция, без которой в экономике, базирующейся на товарно-денежных отношениях, нельзя обойтись — регулирующая. Рыночная экономика в развитых странах — это регулируемая экономика. Представить себе эффективно функционирующую рыночную экономику, не регулируемую государством, невозможно. Иное дело — как она регулируется, какими способами, в каких формах. Здесь возможны варианты, но каковы бы ни были эти формы и методы, центральное место в самой системе регулирования принадлежит налогам. Развитие рыночной экономики регулируется финансово-экономическими методами — путем применения отлаженной системы налогообложения, маневрирования ссудным капиталом и процентными ставками, выделения из бюджета капитальных вложений и дотаций и т. п. Центральное место в этом комплексе экономических методов занимают налоги. Маневрируя налоговыми ставками, льготами и штрафами, изменяя условия налогообложения, вводя одни и отменяя другие налоги, государство создает условия для ускоренного развития определенных отраслей и производств, способствует решению актуальных для общества проблем. Социальная или перераспределительная функция налогов. Посредством налогов в государственном бюджете концентрируются средства, направляемые затем на решение народнохозяйственных проблем, как производственных, так и социальных, финансирование крупных межотраслевых, комплексных целевых программ — научно-технических, экономических и др. С помощью налогов государство перераспределяет часть прибыли предприятий и предпринимателей, доходов граждан, направляя ее на развитие производственной и социальной инфраструктуры, на инвестиции в капиталоемкие и фондоемкие отрасли с длительными сроками окупаемости затрат (железные дороги, автострады, добывающие отрасли, электростанции и др.). В современных условиях значительные средства из бюджета должны быть направлены на развитие сельскохозяйственного производства, отставание которого наиболее болезненно отражается на всем состоянии экономики и жизни населения. Перераспределительная функция налоговой системы носит ярко выраженный социальный характер. Соответствующим образом построенная налоговая система позволяет придать рыночной экономике социальную направленность, как это сделано в Германии, Швеции, многих других странах. Это достигается путем установления прогрессивных ставок налогообложения, направления значительной части бюджета средств на социальные нужды населения, полного или частичного освобождения от налогов граждан, нуждающихся в социальной защите. Последняя функция налогов — стимулирующая. С помощью налогов, льгот и санкций государство стимулирует технический прогресс, увеличение числа рабочих мест, капитальные вложения в расширение производства и др. Действительно, грамотно организованная налоговая система предполагает взимание налогов только со средств, идущих на потребление. А средства, вкладываемые в развитие (юридическим или физическим лицом — безразлично) освобождаются от налогообложения полностью или частично. У нас это правило не выполняется. Стимулирование технического прогресса с помощью налогов проявляется, прежде всего, в том, что сумма прибыли, направленная на техническое перевооружение, реконструкцию, расширение производства товаров народного потребления, оборудование для производства продуктов питания и ряда других освобождается от налогообложения. Эта льгота, конечно, очень существенная. Во многих развитых странах освобождаются от налогообложения затраты на наyчно-исследовательские и опытно-констрyкторские работы. Делается это по-разному. Указанное разграничение функций налоговой системы носит условный характер, так как все они переплетаются и осуществляются одновременно./9,с.51/ 1.3 Способы взимания налогов и виды налоговых систем Налоги могут взиматься следующими способами: 1. Кадастровый — (от слова кадастр — таблица, справочник) когда объект налога дифференцирован на группы по определенному признаку. Перечень этих групп и их признаки заносится в специальные справочники. Для каждой группы установлена индивидуальная ставка налога. Такой метод характерен тем, что величина налога не зависит от доходности объекта. Примером такого налога может служить налог на владельцев транспортных средств. Он взимается по установленной ставке от мощности транспортного средства, не зависимо от того, используется это транспортное средство или простаивает. 2. На основе декларации. Декларация — документ, в котором плательщик налога приводит расчет дохода и налога с него. Характерной чертой такого метода является то, что выплата налога производится после получения дохода и лицом, получающим доход. Примером может служить налог на прибыль. 3. У источника. Этот налог вносится лицом, выплачивающим доход. Поэтому оплата налога производится до получения дохода, причем получатель дохода получает его уменьшенным на сумму налога. Например, подоходный налог с физических лиц. Этот налог выплачивается предприятием или организацией, на которой работает физическое лицо. То есть до выплаты, например, заработной платы из нее вычитается сумма налога и перечисляется в бюджет. Остальная сумма выплачивается работнику./8, с.72/ Существуют два вида налоговой системы — шедyлярная и глобальная. В шедyлярной налоговой системе весь доход, получаемый налогоплательщиком, делится на части — шедyлы. Каждая из этих частей облагается налогом особым образом. Для разных шедyл могут быть установлены различные ставки, льготы и другие элементы налога, перечисленные выше. В глобальной налоговой системе все доходы физических и юридических лиц облагаются одинаково. Такая система облегчает расчет налогов и упрощает планирование финансового результата для предпринимателей. Глобальная налоговая система широко применяется в Западных государствах./11, с.17/ Подоходный налог с населения относится к прямым, в большинстве стран, прогрессивным налогам. Действующие системы личного подоходного налогообложения несколько сглаживают неравенство в доходах после вычета налогов. График (рисунок 1) в несколько преувеличенном виде показывает, в какой мере прогрессивные ставки налога могут повлиять на неравенство доходов. Это видно потому, как сужается площадь, отображающая неравенство доходов: прогрессивное налогообложение перемещает сплошную линию влево (до пунктирной линии), ближе к линии равномерного распределения доходов, идущей под углом в 45 градусов. Линия А отображает неравенство в распределении доходов до уплаты налогов. Линия Б показывает, что прогрессивные налоги приводят к более равномерному распределению доходов, остающихся после уплаты налогов. Влияние их представлено на рисунке 1, естественно, в преувеличенном виде, чтобы лучше выявить суть вопроса./10, с.31/

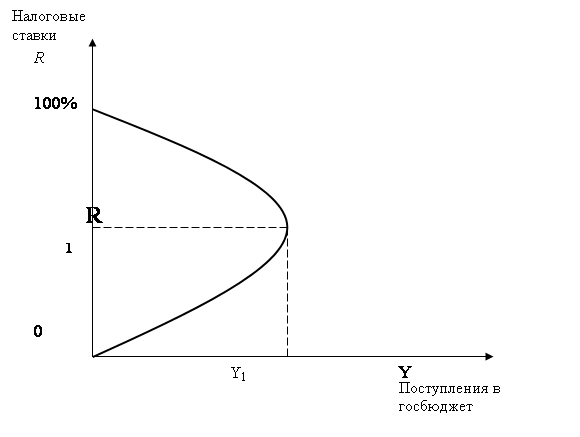

На рисунке 2 показано графическое изображение зависимости между доходами государственного бюджета и динамикой налоговых ставок, получившее название «Кривой Лаффера». По оси ординат отложены налоговые ставки (R), по оси абсцисс – поступления в госбюджет (Y). При увеличении ставки налога R доход государства в результате налогообложения увеличивается. Оптимальный размер ставок (R1) обеспечивает максимальные поступления в государственный бюджет (Y1). При дальнейшем повышении налогов стимулы к труду и предпринимательству падают, и при 100% налогообложения доход государства равен нулю, потому что никто не захочет работать бесплатно.

Рис.2 «Кривая Лаффера» Другими словами, в длительной перспективе снижение чрезмерно высоких налогов обеспечит рост сбережений, инвестиций, занятости и, следовательно, размера совокупных доходов, подлежащих налогообложению. В результате увеличится и сумма налоговых поступлений, вырастет объем государственных доходов, уменьшится дефицит, произойдет ослабление инфляции. Эффект Лаффера проявляется только в случае нормального действия свободных рыночных механизмов./13, с.12/ 1.4 Структура налогового комитета Ауэзовского района На рисунке 3 приведена структура налогового комитета Ауэзовского района г. Алматы, на которой четко видна взаимосвязь в работе всех структурных подразделений. I. Положение о Налоговом комитете по Ауэзовскому району г. Алматы Общие положения 1.1. Налоговый комитет по Ауэзовскому району г. Алматы (далее - Комитет) является государственным учреждением, уполномоченным на выполнение функций государственного управления и контроля в сфере обеспечения поступлений государственных доходов. 1.2. Комитет в своей деятельности руководствуется Конституцией Республики Казахстан, законодательно-нормативными актами и закона Республики Казахстан, актами Президента и Правительства Республики Казахстан. Положением о Министерства Государственных доходов Республики Казахстан Республики Казахстан, а так же настоящим положением. 1.3. Комитет является юридическим лицом, имеет печати и штампы со своим наименованием на государственном и русском языках, бланки установленного образца, а так же в соответствии с законодательством счета в банках. Полное наименование: НАЛОГОВЫЙ КОМИТЕТ МИНИСТЕРСТВА ГОСУДАРСТВЕННЫХ ДОХОДОВ РЕСПУБЛИКИ КАЗАХСТАН ПО АУЭЗОВСКОМУ РАЙОНУ ГОРОДА АЛМАТЫ. II. Основные задачи, функции и права Комитета 2.1. Основными задачами налогового комитета являются: - обеспечение полного и своевременного сбора налогов и других обязательных платежей в бюджеты всех уровней на основе налогового законодательства и других законодательных актов, предусматривающих поступление платежей в государственный бюджет, и других финансовых обязательств перед государством; - выявление фактов, связанных с неуплатой налогов, сборов и других обязательных платежей в бюджет, либо совершенных с целью сокрытия или занижения доходов, укрытия объектов налогообложения юридическими и физическими лицами, иного уклонения от уплаты налогов, сборов и других обязательных платежей в бюджет, повлекших причинение убытков государству в связи с не поступлением или недопоступлением налогов, сборов и других обязательных платежей в бюджет, а также обеспечение исполнения других финансовых обязательств перед государством; - разъяснение налогоплательщикам их прав и обязанностей, своевременное информирование налогоплательщиков об изменениях налогового законодательства, и нормативных правовых актов по налогообложению./22,с.2/

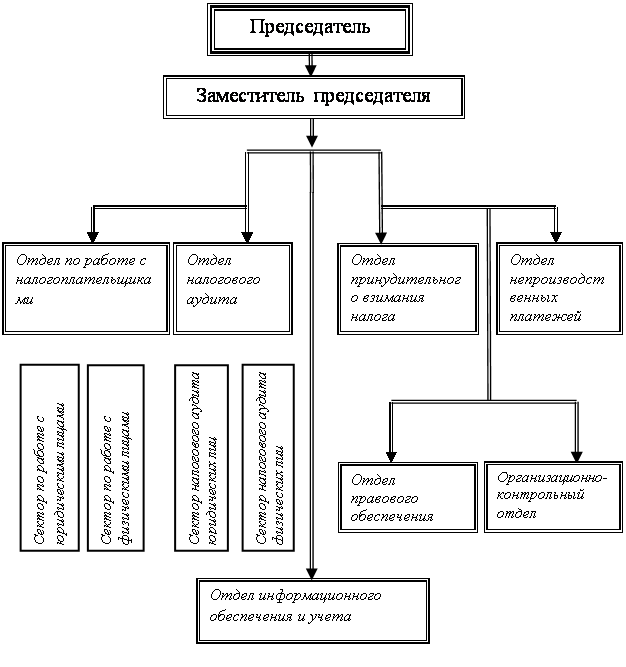

Рисунок 3.Структура налогового комитета (на примере Ауэзовского района г.Алматы)2.2. В соответствии с возложенными задачами Комитет выполняет следующие основные функции: - осуществляет контроль на территории своего района г.Алматы за соблюдением налогового законодательства и других законодательных актов, предусматривающих поступление налогов, сборов и других обязательных платежей в бюджет и других финансовых обязательств перед государством; - осуществляет проверки заявлений, сообщений и другой информации о нарушениях налогового законодательства и других законодательных актов, предусматривающих поступление налогов, сборов и других обязательных платежей в бюджет и других финансовых обязательств перед государством; - проводит среди налогоплательщиков разъяснительную работу по применению налогового законодательства и других законодательных актов, предусматривающих поступление платежей в бюджет и других финансовых обязательств перед государством; - рассматривает акты разногласий и заявления налогоплательщиков и осуществляет по ним учет; - проводит анализ и оценку нарушений законодательства и вносит соответствующие предложения по устранению причин и условий, способствующих налоговым правонарушениям и преступлениям; - составляет в установленном порядке отчетность о результатах работы по сбору налогов и платежей в бюджеты всех уровней; - оказывает методическую и практическую помощь нижестоящим налоговым органам по организации работы; - открывает и ведет лицевые счета по каждому налогоплательщику; - проводит мероприятия по повышению квалификации кадров./22,с.3/ 2.3. В соответствии с законодательными актами налоговый комитет имеет право: - производить у юридических (включая юридические лица с особым режимом работы) и физических лиц проверки на основании предъявленных предписаний всех денежных документов, бухгалтерских книг, отчетов, смет, наличия денег, ценных бумаг и других ценностей, расчетов, деклараций и иных документов, связанных с исчислением и уплатой налогов, сборов и других обязательных платежей в бюджет и иных финансовых обязательств перед государством, в порядке и на условиях в соответствии с законодательством Республики Казахстан, получать от должностных лиц и других работников организаций, а также граждан справки, устные и письменные объяснения по вопросам, возникающим в ходе указанных проверок; - обследовать с соблюдением действующего законодательства при осуществлении своих полномочий используемые для извлечения доходов либо связанные с содержанием объектов налогообложения независимо от места их нахождения производственные, складские, торговые и иные помещения организаций и граждан; - давать руководителям и другим должностным лицам организаций, а также гражданам обязательные для исполнения указания об устранении выявленных нарушений налогового законодательства и контролировать их выполнение; - приостанавливать расходные операции организаций и граждан по их счетам в банках и иных организациях, осуществляющих отдельные виды банковских операций, в случаях невыполнения требований об устранении выявленных нарушений налогового законодательства, не допуска к проверке и обследованиям, непредставлении налоговым органам расчетов, деклараций и других документов, связанных с извлечением доходов, содержанием объектов налогообложения, исчислением и уплатой налогов, сборов и других обязательных платежей в бюджет и иных финансовых обязательств перед государством, непредставление финансовой отчетности по требованию налоговых органов до устранения выявленных нарушений. При обнаружении фактов нарушения налогового законодательства налоговые органы имеют право изымать документы, денежные и материальные средства, свидетельствующие об этом, с вручением плательщику копии акта с описью изъятого; - применять к организациям, должностным лицам и гражданам, нарушившим законодательство, санкции и штрафы, предусмотренные действующим законодательством; - при неуплате в установленный срок налогов, сборов и других обязательных платежей в бюджет и других финансовых обязательств перед государством, штрафов и пени выносить решение об ограничении в распоряжении имуществом налогоплательщика в соответствии с законодательством Республики Казахстан; - совершать в торговых и других организациях, у индивидуальных предпринимателей контрольные закупы товаров (продукции), предоставляемых работ и услуг; - получать на основании письменного запроса в соответствии с действующим законодательством сведения, справки, а также документы о предпринимательской деятельности, операциях и состоянии денег на банковских счетах проверяемых организаций и граждан от других юридических лиц, банков и иных организаций, осуществляющих отдельные виды банковских операций, бирж и граждан исключительно в служебных целях; - привлекать к проведению проверок и экспертиз квалифицированных специалистов организаций, работников других контролирующих органов; - предоставлять организациям и гражданам отсрочку и рассрочку по уплате налогов, сборов и других обязательных платежей в бюджет, а также других финансовых обязательств перед государством по местным бюджетам в соответствии с установленным порядком./22,с.6/ III. Организация деятельности Комитета 3.1. Комитет возглавляет Председатель, назначаемый на должность и освобождаемый от нее приказом Министром государственных доходов Республики Казахстан. 3.2. Комитет подчиняется непосредственно Налоговому комитету по г. Алматы и не входит в местные исполнительные органы. 3.3. Заместители председателей Комитета и все работники назначаются на должность и освобождаются от нее приказом председателем Комитета. 3.3. Штатное расписание Комитета утверждается Председателем Налогового комитета по г. Алматы; 3.4. Председатель Комитета организует и осуществляет руководство работой Комитета и несет персональную ответственность за выполнение возложенных задач и осуществление своих функций. 3.5. В этих целях председатель Комитета: - несет персональную ответственность за достоверность отчетности представляемой вышестоящим налоговым комитетам; - определяет полномочия и обязанности работников комитета; - подписывает приказы Комитета; - в установленном законом порядке налагает дисциплинарные взыскания; - представляет Комитет в государственных органах и иных организациях./22,с.8/ IV. Имущество Комитета 4.1. Комитет имеет на праве оперативного управления обособленное имущество. Имущество Комитета формируется за счет имущество переданного ему государством, и состоит из основных фондов и оборотных средств, а так же иного имущества, стоимость которых отражается в балансе Комитета. 4.2. Финансирование Комитета осуществляется из средств республиканского бюджета. Комитет не вправе вступать в договорные отношения с хозяйствующими субъектами предпринимательства на предмет выполнения обязанностей, являющихся функциями Комитета. 4.3. Комитет не вправе отчуждать или иным образом распоряжаться закрепленным за ним имуществом./22,с.9/ V. Реорганизация и ликвидация 5.1. Реорганизация и ликвидация Комитета осуществляется в соответствии с законодательством Республики Казахстан./22,с.10/ Функциональные обязанности структурных подразделений Налогового комитета по Ауэзовскому району г.Алматы 1. Отдел по работе с налогоплательщиками. Отдел по работе с налогоплательщиками осуществляет свою деятельность в соответствии с действующим законодательством Республики Казахстан, нормативными актами и настоящим положением. Отдел строит свою работу в соответствии с Законом Республики Казахстан "О налогах и других обязательных платежах в бюджет". В своей работе отдел руководствуется Конституцией Республики Казахстан, Законами Республики Казахстан, Указами и Постановлениями Президента Республики Казахстан, постановлениями и распоряжениями Правительства Республики Казахстан, а также другими нормативными актами Министерства Государственных доходов Республики Казахстан. Отдел состоит из двух секторов: а) Сектор по работе с юридическими лицами; б) Сектор по работе с физическими лицами. Руководство отделом по работе с налогоплательщиками осуществляет начальник отдела. Начальник отдела по работе с налогоплательщиками несёт персональную ответственность за организацию работы по выполнению возложенных на него задач и обязанностей, устанавливает ответственность начальникам секторов, определяет круг обязанностей работников отдела, функциональные и должностные обязанности. Определяет порядок взаимодействия между секторами, взаимозаменяемость и распределение обязанностей. Основными задачами отдела по работе с налогоплательщиками является осуществление контрольно-экономической работы согласно плана работы отдела, методического руководства и разъяснение налогового законодательства на местах, а также взаимодействие с правоохранительными, контролирующими органами, проведение проверок по поручениям руководства, рассмотрение и оформление поступающих запросов и материалов по делам об умышленных уклонениях от уплаты налогов и других обязательных платежей в бюджет для последующей передачи их в налоговую по полицию, обобщения и представления в Налоговый комитет по г.Алматы отчета 2-Н./22,с.12/ 1.1. Сектор по работе с юридическими лицами. Руководство сектором по работе с юридическими лицами осуществляет начальник сектора, который несет персональную ответственность за организацию работы по выполнению разложенных на сектор задач и обязанностей, и определяет круг обязанностей сектора. Задачи и обязанности сектора: а) участие в составлении плана контрольно-экономической работы отдела и ее выполнение; б) участие в составлении отчета 2-Н, с предоставлением данных по сектору; в) контроль за своевременностью представления деклараций и расчетов по юридическим лицам. Камеральные проверки предоставленных деклараций и расчетов; г) разъяснительная работа по налоговому законодательству среди налогоплательщиков; д) участие в разработке предложений по совершенствованию налогового законодательства, форм отчётности о работе налогового комитета; е) исполнение обзорных писем, участие в подготовке докладов, справок, информации./22,с.13/ 1.2. Сектор по работе с физическими лицами. Руководство сектором по работе с физическими лицами осуществляет начальник сектора, который несёт персональную ответственность за организацию работы по выполнению возложенных на сектор задач и обязанностей, и определяет круг обязанностей сектора. Задачи и обязанности сектора: а) участие в составлении плана контрольно-экономической работы отдела и её выполнение; б) участие в составлении отчёта 2-Н, с предоставлением данных по сектору; в) контроль за правильностью представления деклараций физическими лицами; г) разъяснительная работа по налоговому законодательству среди налогоплательщиков; д) патентирование частных предпринимателей; е) исполнение обзорных писем, участие в подготовке докладов, справок, информации и представление в Налоговый комитет по г.Алматы и другие./22,с.15/ 2. Отдел налогового аудита Отдел налогового аудита осуществляет свою деятельность в соответствии с действующим законодательством Республики Казахстан, нормативными актами и настоящим положением по организации деятельности налоговых комитетов на территории города Алматы. Отдел строит свою работу в соответствии с Законом Республики Казахстан "О налогах и других обязательных платежах в бюджет ". В своей работе отдел руководствуется Конституцией Республики Казахстан, Законами Республики Казахстан, Указами и Постановлениями Президента Республики Казахстан, постановлениями и распоряжениями Правительства Республики Казахстан, а также нормативными актами Министерства Государственных доходен Республики Казахстан. Руководство отделом осуществляет начальник отдела. Начальник отдела несет персональную ответственность за организацию работы по выполнению возложенных на отдел задач и обязанностей, определяет взаимозаменяемость и распределение обязанностей работников отдела. Основными задачами отдела налогового аудита являются осуществление документальных проверок достоверности представленных в налоговый комитет деклараций и расчетов, правильности исчисления, полноты и своевременности уплаты налогов и платежей юридическими и физическими лицами, а также взаимодействие с отделом принудительного взимания налогов в части взыскания доначисленных сумм налогов и платежей по актам проверок./22,с.16/ В своем составе отдел налогового аудита имеет на правах структурных подразделений 2 сектора: - сектор налогового аудита юридических лиц; - сектор налогового аудита физических лиц 2.1. Сектор налогового аудита юридических лиц Руководство сектором осуществляет начальник сектора. Начальник сектора несет персональную ответственность за организацию работы по выполнению возложенных на сектор задач и обязанностей, определяет взаимозаменяемость и распределение обязанностей работников сектора. На сектор налогового аудита юридических лиц возлагается выполнение следующих функциональных обязанностей: а) участие в составлении плана контрольно-экономической работы отдела и её выполнение; б) осуществление документальной проверки достоверности представленных в налоговый комитет деклараций и расчетов, правильности исчисления, полноты и своевременности уплаты налогов и платежей юридическими лицами; в) проведение обследований и проверок юридических лиц, в части соблюдения налогового законодательства по поступившим заявлениям, жалобам и сигналам; г) проведение встречных проверок хозяйствующих субъектов юридических лиц; д) проведение документальных проверок юридических лиц при ликвидации; е) проведение проверок на рынках по вопросу соблюдения налогового законодательства; ж) выявление незарегистрированных и не подающих декларации налогоплательщиков с дальнейшей передачей в Отдел непроизводственных платежей; з) проведение проверок налогоплательщиков - юридических лиц, работающих на основе патента, по вопросу достоверности представленных сведений при получении патентов и соблюдения налогового законодательства; и) передача налоговой полиции материалов налоговых проверок налогоплательщиков с выявленными нарушениями действующего законодательства, содержащих признаки преступлений; к) сбор материалов проверок содержащих признаки преступлений, передача их в отдел "по работе с налогоплательщиками" для принятия дальнейших мер; л) участие в составлении отчёта 2-Н, с предоставлением данных по сектору; м) рассмотрение актов разногласий налогоплательщиков; н) исполнение обзорных писем, подготовка материалов к докладу, справок, информации и представление в Налоговый комитет по г.Алматы и другие вышестоящие./22,с.17/ 2.2. Сектор налогового аудита физических лиц Руководство сектором осуществляет начальник сектора. Начальник сектора несет персональную ответственность за организацию работы по выполнению возложенных на сектор задач и обязанностей, определяет взаимозаменяемость и распределение обязанностей сектора. На сектор налогового аудита физических лиц возлагается выполнение следующих функциональных обязанностей: а) осуществление документальной проверки достоверности представленных в налоговых деклараций и расчетов, правильности исчисления, полноты своевременности уплаты налогов и платежей физическими лицами, предпринимателями; б) проведения обследований и проверок физических лиц по поступившим заявлениям, жалобам и сигналам; в) проведение встречных проверок физических лиц; г) проведение документальных проверок физических лиц при прекращении занятия предпринимательской деятельности; д) проведение проверок на рынках по вопросу соблюдения налогового законодательства, а также достоверности, полноты и своевременности уплаты в бюджет сбора за право реализации товаров на рынках и проведение хронометража; е) проведение проверок налогоплательщиков - физических лиц, работающих по патенту (свидетельствам) по вопросу достоверности представленных сведений при выборке патентов и соблюдения налогового законодательства; ж) проведение проверок достоверности представленных в налоговый комитет деклараций физических лиц совершивших в налоговом году крупное приобретение или строительство на сумму свыше 500 месячных расчетных показателей в год, деклараций государственных служащих, иностранных физических лиц, физических лиц получившие доходы из за границы (и других доходов) и расчетов, правильности исчисления, полноты и своевременности уплаты налогов и платежей в бюджет; з) проведение проверок правильности исчисления и своевременности перечисления в бюджет удержанных сумм подоходного налога с физических лиц юридическими лицами; и) проведения проверок правильности исчисления и взимания государственной пошлины в учреждениях взимающие госпошлину; к) Сбор материалов проверок содержащих признаки преступлений, передача их в отделы "по работе с налогоплательщиками" и «принудительного взимания» для принятия дальнейших мер; л) участие в составлении отчёта 2-Н, с предоставлением данных по сектору; м) рассмотрение актов разногласий налогоплательщиков; н) исполнение обзорных писем, подготовка материалов к докладу, справок, информации и представление в Налоговый комитет по г.Алматы и другие вышестоящие./22,с.18/ 3. Отдел принудительного взимания налогов Отдел принудительного взимания налогов - осуществляет свою деятельность в соответствии с действующим законодательством Республики Казахстан, нормативными актами и настоящим положением по организации деятельности налоговых комитетов на территории города Алматы. Отдел строит свою работу в соответствии с Законом Республики Казахстан "О налогах и других обязательных платежах в бюджет ". В своей работе отдел руководствуется Конституцией Республики Казахстан, Законами Республики Казахстан, Указами и Постановлениями Президента Республики Казахстан, постановлениями и распоряжениями Правительства Республики Казахстан, а также нормативными актами Министерства Государственных доходов Республики Казахстан. Руководство отделом осуществляет начальник отдела. Начальник отдела несет персональную ответственность за организацию работы по выполнению возложенных на отдел задач и обязанностей, определяет взаимозаменяемость и распределение обязанностей работников отдела. Основными задачами отдела принудительного взимания налогов являются: а) анализ задолженности налогоплательщиков перед бюджетом; б) контроль за своевременным выставлением распоряжений на счета налогоплательщика и его дебиторов; в) сбор и систематизация сведений о дебиторах налогоплательщика для последующего выставления распоряжений на их счета; г) организация описи имущества предприятий с целью ограничения в распоряжении им; д) организация, подготовка соответствующих материалов и участие в проведении аукционов по реализации описанного имущества; е) контроль за поступлением средств от реализованного на аукционах имущества в бюджет; ж) контроль за движением средств должников в бюджет на их счетах в банковских учреждениях; з) передача налоговой полиции материалов проверок налогоплательщиков с выявленными нарушениями действующего законодательства, содержащие признаки преступления; и) принятия участия в составлении формы 2-Н, с предоставлением данных по сектору; к) сбор соответствующих материалов по ликвидируемым предприятиям, передача их в "отдел по работе с налогоплательщиками" для принятия дальнейших мер; л) прием соответствующих материалов по незарегистрированным и недодающим декларации налогоплательщикам от отдела непроизводственных платежей и отдела налогового аудита, принятие по ним мер, передача данных материалов в необходимых случаях в органы налоговой полиции; м) исполнение обзорных писем, подготовка материалов к докладу, справок, информации и представление в Налоговый комитет по г.Алматы и другие вышестоящие./22,с.20/ 4. Отдел непроизводственных платежей Отдел непроизводственных платежей осуществляет свою деятельность в соответствии с действующим законодательством Республики Казахстан, нормативными актами и настоящим положением по организации деятельности налоговых комитетов на территории города Алматы. Отдел строит свою работу в соответствии с Законом "О налогах и других обязательных платежах в бюджет ". В своей работе отдел руководствуется Конституцией Республики Казахстан, Законами Республики Казахстан, Указами и Постановлениями Президента Республики Казахстан, постановлениями и распоряжениями Правительства Республики Казахстан, а также нормативными актами Министерства Государственных доходов Республики Казахстан. Руководство отделом осуществляет начальник отдела. Начальник отдела несет персональную ответственность за организацию работы по выполнению возложенных на отдел задач и обязанностей, определяет взаимозаменяемость и распределение обязанностей работников отдела. Основными задачами отдела непроизводственных платежей являются: а) участие в составлении плана контрольно-экономической работы отдела и её выполнение; б) участие в составлении отчёта 2-Н, с предоставлением данных по сектору; в) контроль за правильностью и своевременностью представления деклараций физическими лицами по местным налогам (налог на имущество, землю, на транспортные средства); г) разъяснительная работа по налоговому законодательству среди налогоплательщиков; д) исполнение обзорных писем, участие в подготовке докладов, справок, информации и представление в Налоговый комитет по г.Алматы; е) проведение проверок по вопросу соблюдения налогового законодательства, а также достоверности, полноты и своевременности уплаты в бюджет налогов и сборов; ж) организация работы по выявлению незарегистрированных и не подающих декларации налогоплательщиков; з) анализ и контроль непроизводственных платежей./22,с.22/ 5. Отдел правового обеспечения. Отдел правового обеспечения осуществляет свою деятельность в соответствии с действующим законодательством Республики Казахстан, нормативными актами и настоящим положением. Отдел строит свою работу в соответствии с Законом, "О налогах и других обязательных платежах в бюджет". В своей работе отдел руководствуется Конституцией Республики Казахстан, Законами Республики Казахстан, Указами и Постановлениями Президента Республики Казахстан, постановлениями и распоряжениями Правительства Республики Казахстан, а также другими нормативными актами Министерства Государственных доходов Республики Казахстан. Руководство отделом правового обеспечения осуществляет начальник отдела, который несёт персональную ответственность за организацию работы по выполнению возложенных на отдел задач и обязанностей, и определяет круг обязанностей отдела. Задачи и обязанности отдела: а) участие в составлении плана контрольно-экономической работы отдела и её выполнение; б) правовое обеспечение налогового комитета; в) представление интересов налогового комитета в судах. г) подготовка материалов, информации. 6. Организационно-контрольный отдел. Организационно-контрольный отдел осуществляет свою деятельность в соответствии с действующим законодательством Республики Казахстан, нормативными актами и настоящим положением. Отдел строит свою работу в соответствии с Законом Республики Казахстан, "О налогах и других обязательных платежах в бюджет". В своей работе отдел руководствуется Конституцией Республики Казахстан, Законами Республики Казахстан, Указами и Постановлениями Президента Республики Казахстан, постановлениями и распоряжениями Правительства Республики Казахстан, а также другими нормативными актами Министерства Государственных доходов Республики Казахстан. Руководство организационно-контрольным отделом осуществляет начальник отдела, который несёт персональную ответственность за организацию работы по выполнению возложенных на отдел задач и обязанностей, и определяет круг обязанностей сотрудников отдела. Задачи и обязанности отдела: а) планирование работы налогового комитета, обеспечение взаимоувязки планов работ отделов налогового комитета, контроль за ходом выполнения утвержденных планов; б) разработка мероприятий по реализации Указов и распоряжений Президента, постановлений и распоряжений Правительства, приказов Министерства Государственных доходов, заданий и поручений Налогового комитета по г. Алматы, осуществление контроля за их исполнением; в) свод отчетности о контрольно-экономической работе Налоговых комитетов по форме «2-Н», представление отчетности в Налоговый комитет по г. Алматы; г) выработка предложений по улучшению деятельности налоговых органов; д) подготовка материалов для рассмотрения на заседаниях коллегии налогового комитета, организация реализации его решений; е) подготовка информации и справок о работе налогового комитета для представления в вышестоящие органы./22,с.23/ 7. Отдел информационного обеспечения и учета. Отдел информационного обеспечения и учета осуществляет свою деятельность в соответствии с действующим законодательством Республики Казахстан, нормативными актами и настоящим положением. Отдел строит свою работу в соответствии с Законом Республики Казахстан, "О налогах и других обязательных платежах в бюджет". В своей работе отдел руководствуется Конституцией Республики Казахстан, Законами Республики Казахстан, Указами и Постановлениями Президента Республики Казахстан, постановлениями и распоряжениями Правительства Республики Казахстан, а также другими нормативными актами Министерства Государственных доходов Республики Казахстан. Руководство отделом информационного обеспечения и учета осуществляет начальник отдела, который несёт персональную ответственность за организацию работы по выполнению возложенных на отдел задач и обязанностей, и определяет круг обязанностей сотрудников отдела. Задачи и обязанности отдела: а) учет поступлений средств в бюджет; б) открытие, своевременное и полное ведение лицевых счетов налогоплательщиков; в) обеспечение руководства налогового комитета необходимой информацией; г) составление срочного отчета формы 1-Н поступление налогов и 1-Н недоимка; д) принятия участия в составлении формы 2-Н, с предоставлением данных по сектору; е) составление периодической отчетности о выполнении прогнозных данных./22,с.25/ 2. Анализ корпоративного подоходного налога в Республике Казахстан 2.1 Элементы корпоративного подоходного налога в РК Как уже говорилось в предыдущих главах работы, налоги бывают двух видов: прямые и косвенные. В Особенной части Налогового Кодекса РК, вступившего в действие с 1января 2002 года налоги подразделяются на следующие: 1. Корпоративный подоходный налог. 2. Индивидуальный подоходный налог. 3. Налог на добавленную стоимость. 4. Акцизы. 5. Налоги и специальные платежи недропользователей. 6. Социальный налог. 7. Земельный налог 8. Налог на транспортные средства. 9. Налог на имущество./3, с.25/ Рассмотрим подробно каждый вид. Прямые налоги взимаются с конкретного физического или юридического лица. В новом Налоговом Кодексе РК введено понятие, корпоративный подоходный налог, представим механизм действия и особенности рисунок 4. Как видно из рисунка 4, одним из важных понятий, лежащих в основе деления данного вида налога, является резидентство, которое подразумевает конечную налоговую ответственность юридического лица по месту нахождения, т.е. на территории РК. При этом резиденты налоговой юрисдикции (территории, внутри которой действуют соответствующие налоговые законы) облагаются налогами на все доходы из всех источников, включая и зарубежные источники доходов. Для признания юридического лица резидентом рассматривается критерий наличия налогового домициля. Налоговый домициль - это совокупность определенных признаков, необходимых для признания юридического (физического) лица налогоплательщиком. Среди таких признаков для юридических лиц выделяют: - местонахождение органа управления фирмой; - фактическое место управления компанией; - место регистрации; - наличие в данной юрисдикции резиденции, т.е. служебного здания на правах собственности или законного владения, которое используется постоянно. Согласно общепринятым правилам налогообложения при наличии признаков налогового домициля юридическое лицо считается резидентом данной юрисдикции, если признаки домициля отсутствуют – то нерезидентом.

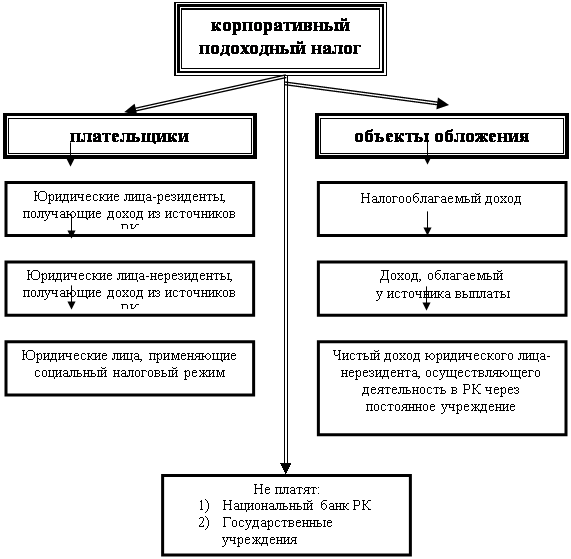

Рисунок 4. Механизм и особенности корпоративного подоходного налога. Согласно принципу резидентства все доходы юридического лица, полученные во всех юрисдикциях проведения коммерческих операций, облагаются подоходными налогами в стране, в которой оно (юридические лицо) является резидентом. Следует отметить, что в мировой практике в наиболее чистом виде принцип резидентства характерен для налогообложения физических лиц. В случаях, если физическое лицо по тем или иным причинам подвергается двойному налогообложению, иностранные государства либо освобождают своих нерезидентов от индивидуального подоходного налогообложения, либо применяют для доходов таких лиц пониженные ставки (менее 15%). Основу построения казахстанской системы подоходного налогообложения составляют как критерии резидентства, так и критерии территориальности получения доходов. Сравнение существующих и новых налоговых правил по налогообложению подоходным налогом приведено в таблице 2. В таблице 1 рассмотрены принципы корпоративного налогообложения. Таблица 1.Принципы корпоративного налогообложения

Характеризуя корпоративный подоходный налог, нужно отметить такое новшество в НК РК, как предоставление так называемых инвестиционных налоговых преференций, т.е. права дополнительных вычетов из СГД налогоплательщиков. Другими словами, такие преференции являются разновидностями налоговых кредитов, согласно которым налоговые органы могут предоставлять временную отсрочку налогового платежа. Налоговый кредит оформляется договором налогового органа с предприятием и согласовывается с финансовыми органами. По истечении установленного срока налоги должны быть уплачены с причитающимися процентами./21, с.3/ В целом такие права распространяются лишь на инвестиции в основные средства, нацеленные на создание новых, расширение и обновление действующих производств. Применение преференций по корпоративному подоходному налогу по вновь вводимым в эксплуатацию основным средствам не включает их стоимость в стоимостной баланс подгруппы, и налогоплательщик ведет раздельный учет. Таблица 2. Сравнение существовавших и новых налоговых правил.

Преференции по корпоративному подоходному налогу дают право относить на вычеты из СГД стоимость вводимых в эксплуатацию основных средств равными долями в зависимости от срока действия преференций, который определяется в каждом отдельном случае в зависимости от объемов и сроков окупаемости инвестиций. При этом такой срок не должен превышать пяти лет с даты, установленной в контракте и переданной в налоговый орган по месту регистрации налогоплательщика. Порядок составления и заключения контракта определяется законодательным актом РК, регулирующим вопрос о государственных мерах по защите инвестиций. Налогоплательщики в рамках инвестиционного проекта (инвестиционной программы) освобождаются от налога на имущество. Налоговым периодом для корпоративного подоходного налога является календарный год. В случае создания предприятия после начала календарного года первым налоговым периодом для него является период времени со дня создания предприятия, т.е. государственной регистрации в уполномоченном органе, до конца календарного года. При ликвидации (реорганизации) до конца календарного года последним налоговым периодом будет считаться период времени от начала года до дня завершения ликвидации (реорганизации). Декларацию по корпоративному подоходному налогу, включая приложения по раскрытию информации об объектах, связанных с налогообложением, должна быть представлена юридическими лицами (кроме применяющих специальный налоговый режим) в налоговые органы не позднее 31 марта года, следующего за отчетным налоговым периодом. Можно отметить, что в вводимом в действие с января 2007 г. НК РК не в должной мере раскрываются особенности корпоративного подоходного налога. Следовательно, возникает необходимость внести отдельные дополнения, в которых подробнее должна быть описана методика такого налогообложения и ее отличия от действовавшей ранее. Практика подоходного налогообложения традиционно различает валовой доход, вычеты и облагаемый доход. Совокупный годовой доход - это общая сумма доходов, полученных из различных источников. Законодательно из валового дохода разрешается вычесть производственные, транспортные, командировочные, рекламные издержки. Кроме того, к вычетам относятся различные налоговые льготы - необлагаемый минимум (определенная величина дохода, свободная от налога), льготы предприятиям, фирмам в виде ускоренной амортизации, освобождения от налогов сумм, направленных на благотворительные цели и т.п. Таким образом, облагаемый доход определяется по формуле 1: Облагаемый доход = Совокупный годовой доход – Вычеты (1). 2.1 Анализ выполнения плана поступления корпоративного подоходного налога На органы налоговой службы возлагается задача по обеспечению полноты поступления налогов и других обязательных платежей в бюджет. Они обязаны вести в установленном порядке учет налогоплательщиков, объектов налогообложения и объектов, связанных с налогообложением, учет начисленных и уплаченных налогов и других обязательных платежей в бюджет. Суммы налогов и других обязательных платежей поступают в доходы соответствующих бюджетов в порядке, определенном Законом РК «О бюджетной системе» и законодательством о республиканском бюджете на соответствующий год. Рассмотрим динамику поступления налогов, сборов и других обязательных платежей в бюджет на примере Ауэзовского района г.Алматы за прошедшие три года. В целом по корпоративному подоходному налогу (101101-101104) При доведенном прогнозе на 2006 г. в сумме 3435373,0 тыс.тенге, фактически поступило 4545350,0 тыс.тенге, выполнение составило 132,3 %. По сравнению с аналогичным периодом 2005 года произошел рост поступлений по КПН на 1661636,0 тыс.тенге (факт за 12 мес. 2005 г. – 2883714,0 тыс.тенге). Корпоративный подоходный налог – резидентов (101101) Прогноз на 2006 г. доведен в сумме 3331416 ,0 тыс.тенге, фактическое поступление составило – 4401728,0 тыс.тенге. Прогноз выполнен на 132,1%. За аналогичный период 2005 года поступило 2713290,0 тыс.тенге. Рост поступлений в сравнении с аналогичным периодом 2005 г. составил 1688438,0 тыс.тенге. На исполнение прогноза и крупный прирост поступлений за 12 месяцев текущего года по сравнению с 2005 г. повлияли следующие факторы: 1.налогооблагаемая база - из 8965 НП 5586 привлечены к уплате свыше 1 тенге, авансовые платежи за 2005 г. составили 2713997,0 т.т., среднемес. начисления на 2006 г. составляют 255126,0 т.т. 2. рост объемов промышленного производства - строительство, торговля, сфера услуг- привело к увеличению поступлений по заявленным авансовым платежам до сдачи и после сдачи декларации на 2006г. по отдельным крупным предприятиям района, например по таким как: · ТОО Корпорация Базис-А (строительство крупных жилых массивов по РК) рост поступлений составил 1452986,6 т.т.( за 12 мес. 2006 г. перечислено 2009836,3 т.т., а за 12 мес. 2005 г.- 556849,7 т.т.), · по ТОО Каз.фондовая биржа поступления увеличились на 27336,7 т.т.( за 12 мес. 06 г. поступило 100080,0 т.т., а за 12 мес. 2005 г.- 72743,3 т.т.), · по ТОО "Энергетическая Компания" рост поступлений составил 54886,2 т.т.( за 12 мес. 06 г. поступило 112888,0 т.т., а за 12 мес. 2005 г.- 58001,8 т.т.) , · по АО ЭЛМО рост поступлений составил 37250,7 т.т.( за 12 мес. 06 г. поступило 118426,6 т.т., а за 12 мес. 2005 г.- 81175,9 т.т.), · по РГП Банкнотная фабрика Нац.банка РК рост поступлений составил 39045,1 т.т.( за 12 мес. 06 г. поступило 86825,4 т.т., а за 12 мес. 2005 г.- 47780,3 т.т.). В целях обеспечения равномерного поступления авансовых платежей на основе разработанного плана мероприятий по улучшению администрирования КПН НК района проведен ряд мероприятий по правильности начисления и уплаты авансовых платежей путем камерального контроля лицевых счетов всех действующих налогоплательщиков: 1) Выявлено что из 4285 НП, предоставивших расчеты и декларации, 3401 являются плательщиками свыше 1 тенге. Авансовые платежи за 2005 г. составили 2713997,0 т.т., с/м начисления на 2006 г. составили 255126,0 т.т.. 2) По составленному скрипту выявлено занижение авансовых платежей по расчету после сдачи СГД а сумму 5027,0 т.т. по 37 предприятиям. 3) Обеспечено взыскание начисленных сумм адм.штрафов согласно п.4,5 ст.209 КоАП РК за превышение сумм КПН, начисленных по декларации по СГД над суммой авансовых платежей в 2005 г .Начислено штрафов по 90 НП на сумму 7148,0 т.т., взыскано по 70 НП на сумму 1568,0 тысяч тенге . Корпоративный подоходный налог с нерезидентов (101102) Прогноз на 2006 г. не доведен. Поступления за 12 мес. 2006 г. составили 23772,0 тыс.тенге . По данному коду прошли крупные платежи по: Филиал Компании"Тьюбоскоп Ветко Капитал Лимитед" в сумме 18809,5 т.т., Представительство Корпорации "Экзаменационная сеть сертифицированных международных профессиональных бухгалтеров " в РК – 4268,2 т.т. с доходов иностранных компаний. Корпоративный подоходный налог с резидентов у источника выплаты (101103) По состоянию на 12 мес. 2006 г. прогноз доведен в сумме 18467,0 тыс.тенге , фактическое поступление составило – 19608,0 тыс.тенге. Выполнение обеспечено на 106,2 %. За аналогичный период 2005 года поступило 23443,0 тыс.тенге. Наблюдается спад поступлений на 3835,0 тыс.тенге. На исполнение прогноза за 12 мес. 2006 г. в сравнении с аналогичным периодом 2005 г. повлиял крупный платеж по ТОО "Toyota Tsusho Kazakhstan Auto " на сумму 24378,8 т.т., связанный с уплатой налога по годовым и квартальным выплатам по дивидендам, АО Пансионат Каргалы в сумме 1009,3 т.т. Спад поступлений за 2006 г.по сравнению с аналогичным периодом 2005 г. связан с уменьшением выплат дивидендов, в связи с ликвидацией ОАО Наурыз Банк РК (2005 г.- 6886,1 т.т.), переход нп в другие НК: ТОО Буран Бойлер (2005 г.-3800,7 т.т.), ТОО " Kazakh Geophysical company" (2005 г.-9000, т.т.) , соответствующие переброски по ошибочным платежам. Корпоративный подоходный налог – нерезидентов у источника выплаты (101104) При доведенном прогнозе за 12 месяцев 2006 г. в сумме 85490,0 тыс.тенге. фактически поступило 100242,0 тыс.тенге. или 117,3 %. За аналогичный период 2005 г. поступления составили 146275,0 тыс.тенге. По сравнению с соответствующим периодом 2005 г. наблюдается спад поступлений на 46033,0 тыс.тенге. На исполнение прогноза повлияли крупные перечисления по годовым и квартальным выплатам по дивидендам, произведенные такими плательщиками района : На перевыполнение прогноза за 2006 г. повлияли перечисления по КПН с доходов нерезидентов из источников РК по заключенным крупным контрактам. По данному КБК крупные платежи произведены такими плательщиками района : ТОО "Toyota Tsusho Kazakhstan Auto " в сумме 40105,7 т.т., ТОО "SKY ENGINEERING " в сумме 18115,8 т.т., ТОО Скиф Сити - 4826,5 т.т., ТОО Мехстроййсервис - 6665,9 т.т. (оказание консультационных, маркетинговых и др.услуг иностранных компаний по контрактам). На снижение поступлений за 12 месяцев 2006 года в сравнении с соответствующим периодом 2005 г. повлиял значительный спад поступлений по следующим предприятиям, например:по ТОО Корпорации Базис-А на 81214,4 т.т. ( за 2006 г.- перечислений нет, в связи с отсутствием предоставляемых услуг нерезидентам), по ОАО "Наурыз Банк Казахстан" на 5179,8 т.т.(за 2006г. перечислений нет, в связи с ликвидацией банка ), по Филиалу "Компании Тьюбоскоп Ветко Капитал Лимитед" на 22355,0 т.т.( за 2005 г. было перечислено 22355,0 т.т. в связи с пересдачей расчетов за 2003-2004г.г.). Итоги деятельности НК по Ауэзовскому району г.Алматы за 2006 год. В целом выполнение прогнозных показателей всех уровней бюджета 2006 года составило 113,3 %, по сравнению с аналогичным периодом 2005 года обеспечен прирост на 6,142 млрд.т.,или на 45,6 %, в том числе по республиканскому бюджету на 118,5 % с приростом на 4,646 млрд.т. или на 36,5 %, местный бюджет обеспечен на 108 %, с приростом на 1,496 млрд.т. или на 9,1%. В среднем доля всех налоговых и неналоговых платежей по району в общегородском объеме составляет 3,96 процента (493,4 млрд. т.).

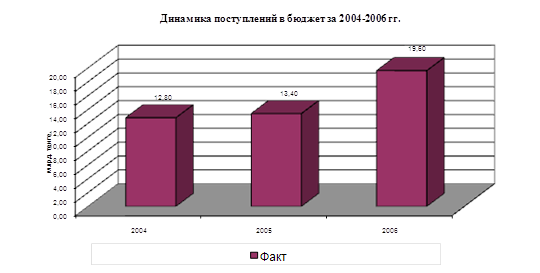

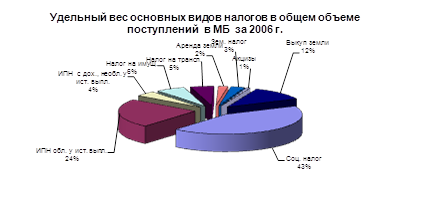

Рисунок 5. В целях обеспечения доходной части бюджета за 2006 год налоговым комитетом по Ауэзовскому району г.Алматы проведена целенаправленная работа в направлении обеспечения роста поступлений налогов и других обязательных платежей в бюджет, осуществления полного учета субъектов предпринимательской деятельности, своевременного проведения проверок финансово – хозяйственной деятельности, сокращением и ликвидации недоимки, планомерная и системная работа по улучшению налогового администрирования, по изысканию дополнительных резервов поступлений по налогам. Динамика поступлений в бюджет за последние годы показывает ежегодный прирост поступлений в бюджет не менее 5,2 процентов. В целом объемы поступления платежей в бюджет, по сравнению с соответствующим периодом 2005 года увеличились на 2,07 млрд.тенге, в том числе: по РБ на – 1,22 млрд.тенге; по МБ на – 8,4 млрд.тенге На увеличение доходной части бюджета района по налогам и другим обязательным платежам в бюджет оказало влияние положительная тенденция роста экономических показателей и обеспечение выполнения налоговых обязательств и платежей предприятиями обеспечивающие 65 % всех поступлений, такими как: ТОО «Корпорация Базис-А», ОАО «Эл Джи Электроникс», которые включены в листинг предприятий подлежащих республиканскому мониторингу, ТОО «Тойота Тсушо», подлежащих мониторингу регионального уровня, а также АО ЭЛМО, АО ПСТК «Бителеком» и т.д. За 2006 год из 74 видов налогов и платежей находящихся в компетенции МФ РК, по которым был доведен прогноз, исполнение прогноза выше 110 % достигнуто по 37 видам и ниже 100 % допущено по 5 видам сборов и неналоговых платежей. При этом структура поступлений доходной части местного бюджета сложилась в настоящее время следующим образом: 1. Налоговые поступления в сумме – 7,84 млрд..тенге или 86,1 %, в том числе: - социальный налог – 43,17 %; - ИПН с доходов, облагаемых у источника выплаты – 23,8 %; - налог на имущество – 6,16 %; - акцизы на товары внутреннего производства – 0,7 %; - налог на транспорт – 5,2 %; - ИПН с доходов, не облагаемых у источника выплаты – 4,3 %; - земельный налог - 3 %; - прочие налоги и платежи – 5 % 2. Неналоговые поступления – 0,3 млрд..тенге или 2,9 %; 3. Доходы от операций с капиталом – поступления от продажи земельных участков 1,015 млрд..тенге или 11 %. Одним из резервов увеличения поступления налогов и платежей в бюджет и приоритетным направлением работы комитета являются непроизводственные платежи. Налоговым Комитетом по Ауэзовскому району г. Алматы по непроизводственным платежам прогноз за 2006 г. исполнен на 131,5 %. В бюджет всех уровней поступило непроизводственных платежей 2 ,918 млрд. тенге.

Рисунок 6. В целях улучшения администрирования и активизации сбора транспортного налога отделом непроизводственных платежей проводятся разъяснительные работы среди населения через средства массовой информации по вопросам сроков уплаты налога и административной ответственности в случае несвоевременной уплаты. Постоянно проводится работа по выявлению незарегистрированных плательщиков, а также выявление лиц, имеющих земельные участки и не состоящих на учете в НК района. С целью увеличения поступлений проводится сверка с полученными сведениями от уполномоченных органов (военкомата, ГЦВП и т. д.) Одним из основных приоритетов развития экономики района является поддержка развития малого предпринимательства. Всего зарегистрировано 16351 СМБ, в том числе юр.лиц – 6720, ИП –9631,из них действующих -11720, в том числе юр.лиц – 4722, ИП – 6998. Общие поступления за 2006 год составили – 4413600 т.т., удельный вес в общем, объеме поступлений составляет 22,6 %. В последние годы мощный импульс для социально-экономического развития района придало становление малого бизнеса, развитие которого прежде всего снижает социальную напряженность, обеспечивая занятость населения путем создания новых предприятий, соответственно новых рабочих мест, насыщает рынок разнообразными товарами и услугами. При росте количества СМБ по сравнению с аналогичным периодом прошлого года на 18,5 %, обеспечен прирост поступлений на 16,5 % . При этом, количество субъектов малого предпринимательства составило 16351, из них юридических лиц – 6720 или 18,2%, от всех субъектов малого предпринимательства и физических лиц, осуществляющих предпринимательскую деятельность –9631 или 26,9%. Таким образом, НК составлен полноценный план совместных действий с уполномоченными органами района. Теперь нам предстоит огромная работа по дальнейшему расширению налогооблагаемой базы и пополению доходной части бюджета. Реализация всех намеченных мероприятий внесет значительный приток поступлений в местный бюджет Ауэзовского района. В таблице 3 показано исполнение поступлений налогов в государственный бюджет (приложение А). Таблица 3. Поступление налогов в государственный бюджет в 2002-2006 годы* (млн. тенге)

*Составлена по данным Статистического бюллетеня Министерства финансов Республики Казахстан 2007г. Анализируя таблицу 3 можно сказать, что налоговые поступления в государственный бюджет в 2006 году корпоративного подоходного налога составили 776609 млн. тенге. 2.3 Анализ недоимки и меры принудительного взыскания корпоративного подоходного налога Как бы налоговые органы не старались, какие бы законы и наказания не принимались, найдутся такие физические и юридические лица, которые по тем или иным причинам не выплачивают всех положенных налогов, или выплачивают их не полностью. В связи с этой проблемой и появился термин недоимка. Недоимка – начисленные и не уплаченные в срок суммы налогов и других обязательных платежей в бюджет./3, с.5/ Для того чтобы проанализировать состояние недоимки по налогам и другим обязательным платежам в бюджет рассмотрим статистические данные района г.Алматы (таблица 4). Таблица 4. Состояние недоимки по налогам и другим обязательным платежам в бюджет. (млн. тенге)