Дипломная работа: Понятие, экономическая сущность и виды косвенных налоговДипломная работа: Понятие, экономическая сущность и виды косвенных налоговСОДЕРЖАНИЕ ВВЕДЕНИЕ ГЛАВА 1 Налог: понятие, сущность и содержание 1.1 Экономическая сущность налогов 1.2 Классификация налогов ГЛАВА 2 Косвенные налоги и их роль в налоговой системе Республике Беларусь 2.1 Налог на добавленную стоимость 2.2 Акцизы 2.3 Сбор в Республиканский фонд поддержки производителей сельскохозяйственной продукции, продовольствия и аграрной науки ГЛАВА 3 Совершенствование системы косвенных налогов в Республике Беларусь ЗАКЛЮЧЕНИЕ СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ Налоги — один из важнейших экономических инструментов государственного регулирования экономики — могут либо способствовать, либо препятствовать росту благополучия страны. Они не только основная форма доходов государства, но и используются государственной властью в качестве одного из важнейших рычагов в экономике, политике, социальной сфере. Современная налоговая система – результат длительного развития цивилизации. Она представляет собой сложное социальное образование, тесно связанное с развитием, как экономики, так и государства. Функционирование налоговой системы должно быть нацелено в конечном итоге на максимальное стимулирование предпринимательской активности, экономической эффективности и достижение на этой основе макроэкономического равновесия. Особенно остро проблема создания и функционирования рациональной налоговой системы стоит перед Республикой Беларусь. Налоговая система, учитывая особенности экономического и политического положения республики, призвана способствовать решению важнейших задач: замедлению темпов инфляции; прекращению экономического спада, достижению устойчивого быстрого роста производства; сокращению дефицита государственного бюджета; приватизации государственной собственности; развитию предпринимательства, малого бизнеса, фермерства; рациональному использованию производственных ресурсов, являющихся общенациональным достоянием; привлечению иностранного капитала в отечественную экономику и скорейшему вовлечению республики в равноправные мирохозяйственные связи; финансовому обеспечению всех сфер деятельности государства, в том числе и тех, которые ранее относились к ведению союзного бюджета; обеспечению народного хозяйства топливно-сырьевыми ресурсами, коренной структурной перестройке народного хозяйства в направлении увеличения доли наукоемких отраслей, снижения ресурсоемкости производства, повышения самообеспечения республики, увеличения экспортоориентированных производств; направлению огромных средств на ликвидацию или смягчение последствий катастрофы на ЧАЭС; перепрофилированию предприятий оборонного комплекса на выпуск продукции гражданского назначения, и прежде всего товаров народного потребления; созданию дополнительных рабочих мест с учетом высвобождения рабочей силы по мере развития рыночных отношений, а также сокращения армии. Учитывая вышесказанное, хочется отметить, что исследование налоговой системы – это важная и актуальная работа. При этом необходимо отметить, что наиболее значимой частью налоговой системы Республики Беларусь в плане поступления дохода являются косвенные налоги, акцент на исследование которых, наряду с классификацией налогов, и будет сделан в данной работе. Объектом данной работы выступает налоговая система государства в условиях рыночной экономики, а ее предметом – косвенные налоги в Республике Беларусь на современном этапе и перспективы их применения. Целью работ является исследование современного состояния и перспектив применения косвенных налогов в налоговой системе Республики Беларусь. Задачами работы являются: 1. Выяснить понятие, сущность и содержание налога как экономической и правовой категории. 2. Рассмотреть классификацию налогов. 3. Охарактеризовать косвенные налоги в их роль в налоговой системе Республике Беларусь. 4. Затронуть проблемы совершенствования системы косвенных налогов в Республике Беларусь. Основой для выполнения работы стала нормативная правовая база Республики Беларусь, особенно нормы Налогового кодекса Республики Беларусь и совокупности Законов Республики Беларусь, устанавливающих правовые основы взимания косвенных налогов. По мере возможности изложение выполнялось на основе анализа норм первоисточников. Учитывая огромный объем работ по цели исследования поставленной проблемы, будет разумным использовать существующие наработки, представленные в трудах Н.Е. Заяц, С.И. Адаменкова, О.С. Евменчик, И.А. Маньковского и других. Основными методами исследования были выбраны общенаучные методы анализа и синтеза. С учетом этого в работе предоставлены наиболее характерные и существенные признаки рассматриваемых вопросов. Структурно изложение материала представлено в виде содержания, введения, основной части в виде трех глав, заключения и списка использованных источников. ГЛАВА 1. Налог: понятие, сущность и содержание 1.1 Экономическая сущность налоговЭкономическое содержание налогов выражается взаимоотношениями хозяйствующих субъектов и граждан, с одной стороны, и государства с другой стороны, по поводу формирования государственных финансов. Налог – одно из основных понятий финансовой науки. Поэтому важно уяснить себе его природу, функции, значение для народного хозяйства. Налог – это обязательный взнос юридических и физических лиц в бюджет или во внебюджетный фонд, осуществляемый в порядке и на условиях определяемых законодательством [20]. Налог как юридическая категория – это установленный правовыми нормами и обеспечиваемый принудительной силой государства многоступенчатый, имеющий сложную структуру процесс отчуждения во внесудебном порядке части собственности юридических или физических лиц, выраженной в виде дохода, полученного от осуществления предпринимательской или трудовой деятельности под покровительством государственной власти, или в виде стоимости иного имущества и направляемой на выполнение возложенных на государство функций. Данное комплексное определение наиболее глубоко отражает сущность налога, характеризует его как процесс, имеющий сложную структуру, состоящую из взаимосвязанных элементов, раскрывает налог с позиции права [7, c.79]. Согласно Налоговому Кодексу Республики Беларусь (далее – НК) [10] под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в республиканский и (или) местные бюджеты (ст.6 НК). Современное определение понятию «налог»: Налог – это индивидуально безэквивалентное движение денежных средств от индивида к государству, осуществляемое на основе принуждения со стороны власти, нацеленное на формирование денежного фонда, используемого для выполнения государством своих функций. В наиболее обобщенной форме налоги определяются как императивные денежные отношения без предоставления субъекту налога какого-либо эквивалента, в процессе которых образуется бюджетный фонд [1, c.19-20]. Платить налоги обязаны все. Однако это не значит, что те, кто их уплачивает, получает что-либо взамен. Как правило, выплаты эти не только обязательны, но и принудительны и безвозмездны. Но налоги необходимы, с помощью налогов государство воздействует на многие, в том числе экономические процессы [9]. Согласно Конституции республики Беларусь [6], граждане РБ обязаны принимать участие в финансировании государственных расходов путем уплаты государственных налогов, пошлин и иных платежей [ст.56 Конституции РБ]. Отдельный налог характеризуется набором типовых признаков, определяющих роль налога в экономическом механизме государства, правила расчета и сбора налога. Всю совокупность типовых признаков налога можно разделить на три группы: · Целевые признаки; · Организационные; · Системные. Целевыми признаками являются: 1. Поддерживаемые органы управления; 2. Целевое назначение налога (состав расходов, покрываемых налоговым сбором); 3. Целевое назначение представленных льгот (область вложения средств, оставленных у налогоплательщика). Организационными признаками налога являются: 1. Объект налога – это то, что облагается налогом (доход, имущество и т.п.); 2. Источник выплаты налога – фонд или средства, из которых уплачивается налог (текущий доход, кредит и т.п.); 3. База налога – сумма, с которой взимается налог; 4. Ставка (шкала ставок) налога – размер налога на единицу обложения; 5. Субъект налогообложения – лицо, обязанное по закону платить налог. Системные признаки налога позволяют дать характеристику его места в общем процессе финансовых потоков: 1. Доля налога в бюджетных поступлениях; 2. Доля налога в общем налоговом давлении на налогоплательщика; 3. Степень удовлетворения налогом финансовых потребностей сферы своего назначения; 4. Степень собираемости налога; 5. Экономические последствия предоставленных льгот по налогу (убытки, будущие доходы); 6. Расходы на сбор налога [2]. Основные признаки понятия "налог": - Императивность, которая предполагает отношения власти и подчинения; - Смена формы собственности. Посредством налогов часть собственности субъекта в денежной форме переходит в государственную, при этом образуется бюджетный фонд. Этот признак позволяет отличить налоги от сборов (целевые сборы). - Безвозвратность и безвозмездность, т.е. оклад налога никогда не возвращается субъекту налога и последний при этом не получает ничего взамен. По этому признаку пошлины отличаются от налогов [1, с. 20]. Налог считается установленным в случае, когда определены плательщики и следующие элементы налогообложения: § объект налогообложения; § налоговая база; § налоговый период; § налоговая ставка (ставки); § порядок исчисления; § порядок и сроки уплаты (ст. 6 НК). Структура налога Каждый налог содержит следующие элементы: Ø Субъект налога (налогоплательщик) – это юридическое или физическое, которое по закону государства обязано платить налог. Ø Носитель налога – это юридическое или физическое лицо, которое, в конечном счете, несет издержки и ущерб по уплате налога. Субъект налога или плательщик не всегда являются действительным его носителем, поскольку иногда налог перекладывается на других лиц, например, облагая таможенной пошлиной какой-либо товар, понятно, что он будет переложен на потребителей путем надбавки к цене. Если субъект налога может переложить свой налог на другого, то он уже не носитель налога. Ø Сфера действия налога – совокупность носителей налога, на которых, в конечном счете, ложится его бремя [9, с.21]. Ø Объект налога – это предмет, подлежащий обложению (доход, товары, имущество и др.). Часто название налога вытекает из объекта (подоходный, поземельный налог и др.). Ø Источник налога – доход субъекта (заработная плата, прибыль, проценты), из которого уплачивается налог. По некоторым налогам (налог на прибыль) объект и источник налога совпадают [5, с.47]. Ø Масштаб налогообложения – это единица, которая кладется в основу измерения налога; в промысловом налоге масштабом может быть оборот предприятия или его прибыль, или его капитал, или количество рабочих и станков, или величина помещения, или плата за него и т.д. Ø Единица обложения – единица измерения объекта (по подоходному налогу – денежная единица страны, по земельному – гектар, акр и т.д.). Разница между масштабом и единицей обложения заключается в том, что в масштабе единица обложения берется как принцип, единица обложения берется как мера [1, с.52]. Ø Налоговая ставка – величина налога на единицу обложения; выраженная в процентах она носит название квоты. Различают: · Твердые ставки устанавливаются в сумме на единицу объекта. · Пропорциональные ставки устанавливаются в процентах к облагаемому доходу, обороту либо стоимости имущества. · Прогрессивные ставки – это ставки, увеличивающиеся с ростом объекта обложения облагаемого дохода по действующей шкале. Прогрессия бывает: простой (ставка налога растет и распространяется на всю сумму облагаемого налога); сложной (объект обложения делится на части, каждая из которых облагается своей ставкой, т.е. повышенные ставки применяются не по всему объекту, а к части, превышающей предыдущую ступень). · Регрессивные ставки понижаются по мере роста объекта налога и устанавливаются обычно не в процентах, а в абсолютных суммах. Ø Налоговый оклад – сумма налога, уплачиваемая субъектом с одного объекта [21, с.23]. Ø Налоговый порог – расчетная величина налогового оклада к доходам. Ø Налоговые льготы – полное или частичное освобождение от налогов определенных плательщиков, исключение из облагаемого оборота некоторых доходов и расходов, отсрочка в уплате налогов и др. [5, с.48]. Способы взимания налогов: В налогообложении действуют три способа взимания налогов (см. приложение А). Первый способ – кадастровый – предлагает использование кадастра. Кадастр – это реестр, который содержит перечень типичных объектов (земли, доходов), классифицируемых по внешним признакам и устанавливает среднюю доходность объекта обложения. К внешним признакам относятся: при поземельном налоге – размер участка, количество скота; при домовом – количество окон, дверей, труб, характер постройки; при промысловом – численность рабочих, количество станков и т.д. Средняя доходность объекта, базирующаяся на этих признаках, значительно отклоняется от действительной. Существуют поземельный, подомовой, промысловый кадастры. Данный способ имеет в значительной мере исторический характер. Он применяется при слабом развитии налогового аппарата. Второй способ – административный – предполагает исчисление и изъятие налога у источника образования объекта обложения, обычно осуществляемые бухгалтерией предприятия или другим органом, который уплачивает налог. Таким путем взимается подоходный налог, налог с доходов по ценным бумагам и др. Третий способ – декларационный – предусматривает подачу налогоплательщиком в налоговые органы декларации, то есть официального заявления о получаемых им доходах [1, c.40-41]. Функции налогов: Функции любой экономической категории раскрывают ее сущность, внутреннее содержание и значение. Функция налога – это проявление его сущности в действии, способ выражения его свойств. Функция показывает, каким образом реализуется общественное назначение данной экономической категории как инструмента стоимостного распределения доходов. Конкретная формулировка функций налогов вытекает из самого понятия налогов [9, с.17]. В числе налоговых функций обычно выделяются (см. приложение Б): 1) Фискальная – выступает в качестве первоначальной, поскольку она является причиной возникновения и существования налогов. Фискальная функция обеспечивает формирование доходов государства. Если налог не выполняет фискальную функцию, то и другие его функции не реализуются [21, с.15] 2) Регулирующая – регулирование хозяйственной конъюнктуры, структуры занятости, накопления, внешнеэкономических связей, научно-технического прогресса и других объектов. Суть ее сводится к тому, что налогами облагаются ресурсы, направляемыми на потребление, а ресурсы, направляемые на накопление производственных фондов, освобождаются от налогообложения. Поэтому данная функция имеет три составляющие: -стимулирующая – оказывает влияние на воспроизводство, стимулируя его темпы, усиливая или ослабляя накопление капитала, расширяя или уменьшая платежеспособный спрос населения, используя систему льгот и освобождения; -сдерживающая – целенаправленное сдерживание темпов воспроизводства посредством увеличения ставок налогов или введения дополнительных налогов; -воспроизводственная – предназначена для аккумуляции средств на восстановление используемых ресурсов [1, с.29]. 3) Перераспределительная – обеспечение процесса перераспределения части совокупного общественного продукта, главным образом чистого дохода, и направления одной его части на расширенное воспроизводство израсходованных факторов производства, а другой – в централизованный фонд государственных ресурсов, т.е. в бюджет государства [5, с.43]. 4) Контрольная – своевременное отслеживание государством поступлений в бюджет налоговых платежей, что позволяет сопоставлять их величину с потребностями в финансовых ресурсах и в конечном счете определять необходимость реформирования налоговой системы и бюджетной политики государства. 5) Социальная – поддержание социального равновесия путем уменьшения неравенства в реальных доходах отдельных групп населения. Итак, функции налогов выявляют их социально-экономическую сущность, выражающуюся в принудительном изъятии определенной части доходов у предприятий и населения, имеющих объекты налогообложения. Каждая функция отражает определенную сторону налоговых и финансовых отношений [1, с.30]. 1.2 Классификация налоговКлассификация налогов – это группировка налогов по различным признакам. Она важна для организации рационального управления налогообложением. Наибольшее распространение получило деление налогов по способу изъятия – на прямые и косвенные. В теории и практике налогообложения существуют и другие, не менее важные, классификационные признаки. Они универсальны, а их применение зависит от состояния общественно-экономических отношений в стране. Состав налогов можно классифицировать, объединив группы налогов по определённым признакам: объекту обложения, особенностям ставки, полноте прав соответствующих бюджетов поступающих налоговых сумм и др. Группирование налогов необходимо как для упрощения налоговых расчётов, составления отчётности с использованием машинной обработки данных, так и для провидения научно-практических исследований. Пользуясь такой классификацией, можно определить роль каждого налога и налоговой группы по отношению к республиканскому и местным бюджетам, к финансовому состоянию как налогоплательщиков, так и государства. В приложении В представлена несколько упрощенная классификация налогов. Дадим некоторые пояснения к ней [5, c. 51]. По способу изъятия и признаку переложимости различают: 1. Прямые налоги – это налоги, взимаемые государством непосредственно с имущества или доходов плательщика, окончательным плательщиком которых является владелец имущества (дохода), т.е. юридический и фактический плательщики совпадают. Эти налоги подразделяются на: ¨ реальные, которые построены без учета личности плательщика и уровня доходности объекта обложения. Первыми видами реальных налогов были поземельный и подомовой. К реальным налогам относятся также промысловый налог, налог на ценные бумаги; ¨ личные, которые уплачиваются с реально полученного дохода и учитывают фактическую платежеспособность плательщика. В мировой практике налогообложения они представлены следующими видами: подоходный налог с населения, имущественный налог, подушный налог, налог с наследства и дарений, налог на прибыль с корпораций, налог на сверхприбыль, налог на прирост капитала и др.[1, с.32]. 2. Косвенные налоги – это налоги на товары и услуги, устанавливаемые в виде надбавок к цене или тарифу и взимаемые в процессе потребления товаров и услуг. К косвенным налогам относят: o акцизы, которые в настоящее время делятся на индивидуальные (обложение по сырью, по полуфабрикатам, по готовой продукции, по мощности оборудования) и универсальные (обложение по всем товарам). Универсальные косвенные налоги часто называют налогами с оборота; они делятся на однократные, многократные и налог на добавленную стоимость. o государственные фискальные монополии, которые делятся на полные и частичные, представляющие полную или частичную монополию государства на производство и продажу некоторых товаров (спиртные напитки, табачные изделия, соль, спички, пиво). Основная цель: увеличение доходов государственного бюджета [1, с.33]. o таможенные пошлины, которыми облагаются все товары и услуги при совершении экспортно-импортных операций, имеют сложную структуру и классифицируются по основным признакам: · по происхождению – внутренние, транзитные, экспортные (вывозные) и импортные (ввозные); · по целям – фискальные, протекционные, сверхпротекционные, уравнительные, антидемпинговые, дискриминационные, преференциальные и статистические; · по характеру взимания (ставкам) – специфические, адвалорные (взимаемые в процентном отношении к таможенной стоимости товара) и кумулятивные (смешанные) таможенные пошлины; · по характеру отношений – конвенционные (платежи по международному договору, устанавливающему принципы таможенного режима присоединившихся к конвенции стран с общими правилами осуществления таможенного контроля и взимания таможенных пошлин) и автономные (вид таможенного тарифа, который устанавливается правительством страны в законодательном порядке; для него характерны более высокие ставки в отличие от договорного тарифа). Таможенные пошлины бывают возвратные (сумма ввозных таможенных пошлин, подлежащая возврату при вывозе продукции, полученной в результате переработки ввезенного товара; применяется как способ повышения конкурентоспособности) и дифференциальные (вид пошлины, предусматривающий различные ставки на один и тот же товар, например, импортируемый из разных стран) [1, c.34]. По уровню органов управления налоги классифицируются следующим образом: 1. В унитарных (единых) государствах бюджетная система состоит, как правило, из двух звеньев – республиканского и местных бюджетов. Соответственно существуют республиканские (государственные) налоги, устанавливаемые верховной властью (они взимаются на основе государственного законодательства и поступают в госбюджет), и местные налоги (взимаются местными органами самоуправления на соответствующей территории и поступают в местные бюджеты). Такая бюджетная система функционирует в Республике Беларусь, Франции, Италии, Японии, где имеются центральный и местные бюджеты. 2. В федеративных государствах бюджетная система состоит из трех основных звеньев. В США, например, есть федеральный бюджет, бюджеты штатов (членов федерации) и местные бюджеты. Аналогичная бюджетная система в Германии, где членами федерации являются земли, имеющие свои бюджеты. В России также трехзвенное бюджетное устройство: федеральный бюджет, региональные (территориальные бюджеты субъектов федерации) и местные бюджеты. Соответственно и налоги в федеральном государстве делятся на федеральные, налоги субъектов федерации, местные налоги [5, c.54]. По целевой направленности введения налогов различают: - общие (абстрактные) налоги, предназначенные для формирования доходной части бюджета в целом; - целевые (специальные) налоги, которые вводятся для финансирования конкретного направления государственных расходов. Для целевых платежей часто создается специальный внебюджетный фонд. В зависимости от субъекта-налогоплательщика выделяют: ¨ налоги, взимаемые с физических лиц; ¨ налоги, взимаемые с юридических лиц (предприятий и организаций); ¨ смежные налоги (уплачивают и физические, и юридические лица) [9, c.35]. По уровню распределения в бюджете различают: · закрепленные налоги, которые на длительный срок закреплены как доходный источник конкретного бюджета; · регулирующие налоги, которые используются для сбалансирования бюджетов в текущем году. Размеры распределения устанавливаются ежегодно. По порядку введения налоги могут быть: - общеобязательными, взимаемыми на всей территории страны независимо от бюджета, в который они поступают; - факультативными, предусмотренными основами налоговой системы, но их введение и взимание являются компетенцией органов местного самоуправления. От уровня производства можно выделить две группы налогов: · фиксированные, т.е. непосредственно не зависящие от уровня производства, продаж и других экономических показателей, связанных с деловой активностью (например, налоги на имущество, земельный налог). Такие налоги можно назвать условно-постоянными. Эти налоги являются структурообразующими, т.е. поощряют приток капиталов из менее эффективных областей применения в более эффективные, причем направление потоков определяется потребностями рынка и не требует бюрократического регулирования. · условно-переменные (перераспределительные) – напрямую связаны с деловой активностью налогоплательщика. К таким налогам относятся НДС, акцизы. Эти налоги не влияют на сложившуюся структуру капитала и поэтому являются стабилизирующими [1, c.35]. Исходя из стимулирующей функции налогов, их можно подразделить на: - налоги, регулирующие ценообразование, к которым относятся НДС и акцизы, обеспечивающие регулирование экономики на макроуровне. Они должны быть только государственными, т.е. вводиться законами. Местные органы власти, вводя свои налоги и сборы, не должны нарушать установленный в государстве порядок ценообразования. - воздействующие на издержки производства – налоги, включаемые в себестоимость продукции. Это чрезвычайный налог, экологический налог, платежи в дорожные фонды, обязательные отчисления в республиканские и муниципальные внебюджетные фонды. - регулирующие занятость населения – подоходный налог, отчисления в государственный Фонд социальной защиты населения [22, c.75]. В зависимости от характера ставок налоги можно подразделить на: - пропорциональные (ставка которых остается неизменной при увеличении или уменьшении дохода налогоплательщика); - регрессивные (ставка которых уменьшается по мере увеличения дохода налогоплательщика); § прогрессивные (ставка которых возрастает по мере увеличения дохода налогоплательщика и уменьшается по мере его сокращения) [21, с.17]. По источникам средств для уплаты различают налоги, относимые на: · себестоимость продукции – земельный налог, экологический налог; · финансовые результаты – налог на имущество, в том числе балансовую прибыль – налог на прибыль, чистую прибыль – некоторые местные налоги, платежи за превышение лимитов выброса в атмосферу загрязняющих веществ. По срокам уплаты налоги делятся на: · срочные; · периодично-календарные, которые в свою очередь подразделяются на: декадные, ежемесячные, ежеквартальные, полугодовые, годовые [21, c.18]. Таким образом, в первой главе было установлено, что налоги – императивные денежные отношения без предоставления субъекту налога какого-либо эквивалента, в процессе которых образуется бюджетный фонд. Обладают признаками: императивность, смена формы собственности, безвозвратность и безвозмездность, и взимаются на правовой основе по юридически закрепленным правилам. Имеют свою структуру, функции и разбиваются на группы по классификационным признакам. Налоги – это ещё и обязательные платежи, которые люди должны уплачивать. Если бы налогов не существовало, то и государство тоже не смогло бы существовать, поскольку они – главный метод мобилизации доходов в условиях частной собственности и рыночных отношений. ГЛАВА 2. Косвенные налоги в их роль в налоговой системе Республике Беларусь Развитие и совершенствование налоговых отношений привело к появлению разнообразных налоговых форм и видов налогов, имеющих собственное функциональное назначение и отличия в воздействии на экономические процессы. Наиболее распространенной классификацией налогов является их разделение на прямые и косвенные. В теории налогообложения существуют различные подходы к делению на прямые и косвенные и определению их признаков. Наиболее распространенная концепция определяет косвенные налоги как налоги, включаемые в цену товаров, работ и услуг, увеличивающие их размеры и в конечном итоге уменьшающие доходы плательщиков. Такие налоги фактически платят потребители, а налогоплательщики лишь перечисляют их налоговым органам. Государство в данном случае косвенно взимает налог с потребителя. Косвенные налоги имеют ряд преимуществ и недостатков. Преимущества: 1) Косвенные налоги являются наиболее выгодными для государства, так как они не зависят от финансовых результатов деятельности предприятий. 2) Косвенные налоги, включаемые в цену товара, платятся незаметно для потребителя. Здесь утрачивается непосредственная связь между платежом налога и осознанием этого платежа. 3) Косвенные налоги, входя в цену товаров, не могут сопровождаться недоимками, как это происходит с прямыми налогами: факт приобретения товара, по сути, представляет факт уплаты косвенного налога. Недостатки: 1) Обратная пропорциональность платежеспособности потребителей – регрессивный характер обложения. 2) Существенные расходы по контролю над налогообложением. 3) Противоречие фискального характера косвенных налогов интересам экономического развития. Согласно статье 6 Налогового кодекса Республики Беларусь к косвенным налогам отнесены налог на добавленную стоимость и акцизы [9, c. 71]. В статье 43 Закона РБ "О бюджете Республики Беларусь на 2008 год" [14] установлено, что в 2008 году следующую очередность включения в отпускные цены (тарифы) на товары (работы, услуги) сумм налогов и сборов, уплачиваемых в соответствии с законодательными актами РБ, из выручки от реализации товаров (работ, услуг) имеют: Ø налог на добавленную стоимость. Ø акцизы (для подакцизных товаров); Ø сбор в республиканский фонд поддержки производителей сельскохозяйственной продукции, продовольствия и аграрной науки, налог с пользователей автомобильных дорог. 2.1 Налог на добавленную стоимость Впервые методика взимания налога на добавленную стоимость (НДС) была разработана в 1954 г. во Франции экономистом П. Лоре, а с 1956 г. НДС стали применять многие страны мира. Налог на добавленную стоимость считается одним из самых важных и сложных налогов, входящих в налоговую систему РБ. НДС относится к группе косвенных налогов и включается в отпускную цену товаров, работ и услуг. НДС представляет собой изъятие в бюджет части прироста вновь созданной стоимости, возникающей на всех стадиях производства и реализации. [9, с.71;]. В 2008 году доход налога на добавленную стоимость в республиканский бюджет составил 7 225 955 110,0 (тыс. руб.) [14]. Налог регулируется Законом РБ «О налоге на добавленную стоимость» [16] от 19 декабря 1991 г. № 1319-XII в редакции последующих изменений и дополнений. К преимуществам НДС относят: ¨ высокую продуктивность и доходность. НДС охватывает широкий диапазон товаров и услуг. Повышение ставок налога способно оперативно обеспечивать бюджету дополнительные доходы; ¨ эффективность воздействия на интересы налогоплательщиков. Меняя ставки НДС, государство регулирует перепроизводство товаров, потребительский спрос, стимулирует концентрацию капитала и экономический рост в целом [21, c.32-33]. Плательщики: 1) организации (юридические лица РБ, иностранные и международные организации, простые товарищества, хозяйственные группы) определенные в пункте 2 статьи 13 Общей части Налогового кодекса Республики Беларусь (далее – организации); 2) филиалы, представительства и другие структурные подразделения юридических лиц, имеющие обособленный баланс и расчетный (текущий) счет; 3) организации и физические лица, признаваемые плательщиками в связи с перемещением товаров через таможенную границу РБ, определяемые в соответствии с таможенным законодательством РБ; 4) индивидуальные предприниматели. Индивидуальные предприниматели плательщиками налога при наличии хотя бы одного из следующих обстоятельств: · если обороты по реализации товаров (работ, услуг) за три предшествующих последовательных календарных месяца превысили в совокупности 40 000 евро по курсу, установленному Национальным банком Республики Беларусь на последнее число из таких месяцев; · если индивидуальные предприниматели осуществляют выделение налога в расчетных и первичных учетных документах, применяемых при реализации товаров (работ, услуг) организациям и индивидуальным предпринимателям – плательщикам налога. Индивидуальные предприниматели имеют право уплачивать налог в порядке, предусмотренном законодательством, независимо от возникновения перечисленных выше обстоятельств; они признаются плательщиками налога в течение 12 календарных месяцев подряд, начиная с месяца возникновения обязательств по исчислению и уплате налога [1, c.237-238]. Объекты налогообложения: 1. обороты по реализации товаров (работ, услуг), имущественных прав на территории РБ, включая: ¨ использование в качестве основных средств товаров (работ, услуг) собственного производства, а также объектов (этапов) завершенного капстроительства [12]; ¨ обороты по реализации товаров (работ, услуг), имущественных прав, реализуемых своим работникам; ¨ обороты по обмену товарами (работами, услугами), имущественными правами; ¨ обороты по безвозмездной передаче товаров (работ, услуг), имущественных прав. ¨ передача товаров (результатов выполненных работ, оказанных услуг), имущественных прав по соглашению о предоставлении отступного, а также предмета залога залогодателем залогодержателю (кредитору) при неисполнении обеспеченного залогом обязательства в случаях, предусмотренных законодательством РБ; ¨ передача лизингодателем объекта лизинга лизингополучателю; ¨ передача арендодателем объекта аренды арендатору [1, с.239]; ¨ недостача, хищение и порча товаров; продажа, обмен и прочее выбытие товаров сверх норм естественной убыли, прочее выбытие основных средств и нематериальных активов, неустановленного оборудования и объектов незавершенного капитального строительства; оборота по реализации услуг по изготовлению товаров из давальческого сырья. 2. обороты по реализации товаров (работ, услуг) за пределы РБ; 3. товары, ввозимые на таможенную территорию РБ (за исключением товаров, освобождаемых от налогообложения при ввозе на таможенную территорию РБ) [21, c.35]; При реализации товаров объектом налогообложения являются обороты по реализации всех товаров как собственного производства, так и приобретенных на стороне. При реализации работ объектом налогообложения являются объемы выполненных строительно-монтажных, ремонтных, научно-исследовательных, опытно-конструкторских, технологических, проектно-изыскательных, реставрационных и других работ. При реализации услуг объектом налогообложения являются обороты по оказанию услуг [21, c.36]. Не подлежат налогообложению: Ø обороты по реализации на территории РБ товаров (работ, услуг) для официального пользования иностранными дипломатическими и приравненными к ним представительствами или для личного пользования дипломатического и (или) административно-технического персонала этих представительств, включая проживающих вместе с ними членов семей; Ø обороты по первичному размещению ценных бумаг эмитентами, осуществляемые в соответствии с законодательством РБ, кроме их размещения по ценам, превышающим номинальную стоимость; Ø перечисляемые в доход бюджета средства от продажи в процессе приватизации имущества, находящегося в собственности РБ, и административно-территориальных единиц, и суммы арендной платы от сдачи в аренду предприятий, находящихся в государственной собственности [9, c.78-79]. Освобождаются от налогообложения обороты по реализации товаров (работ, услуг) на территории РБ: Ø лекарственных средств, а также медицинской техники, приборов и оборудования, изделий медицинского (ветеринарного) назначения, в том числе ввезенных из-за пределов РБ; Ø медицинских (ветеринарных) услуг, определенных Президентом РБ; Ø услуг по уходу за больными, инвалидами, престарелыми; Ø услуг в сфере образования; Ø услуг по содержанию детей в дошкольных учреждениях; Ø услуг в сфере культуры и искусства; Ø ритуальных услуг; Ø жилищно-коммунальных услуг; Ø всех видов работ по строительству и ремонту жилищного фонда; Ø реконструкции и реставрации историко-культурных ценностей; Ø платных услуг, оказываемых объединением "Охрана"; Ø услуг по перевозке пассажиров городским пассажирским транспортом (кроме такси), а также речным, железнодорожным и автомобильным транспортом в пригородном сообщении; Ø других услуг, указанных в инструкции о порядке исчисления и уплаты НДС [21, c.38]. Налоговая база: Налоговая база (облагаемый оборот) определяется в зависимости от предусмотренных учетной политикой особенностей реализации произведенных или приобретенных товаров, работ и услуг. При определении налоговой базы оборот от реализации объектов определяется исходя из всех поступлений плательщика, полученных им в денежной, натуральной и иных формах. Если реализация происходила в иностранной валюте, то оборот пересчитывается в белорусские рубли по курсу Национального банка РБ на момент фактической реализации. Моментом фактической реализации являются: § день зачисления денежных средств покупателя на счет налогоплательщика, но не позднее 60 дней со дня отгрузки; § либо день отгрузки товара, выполнение работ и предъявление покупателю расчетных документов. Моментом отгрузки товаров признается день их отпуска со склада. Моментом выполнения работ (оказания услуг) признается день передачи выполненных работ (оказания услуг) в соответствии с оформленными документами (приемо-сдаточные акты и др.) [21, c.36]. Налоговые ставки: Налогообложение производится по следующим налоговым ставкам: 1. Ноль (0) процентов – при реализации: ¨ экспортируемых товаров; ¨ работ (услуг) по сопровождению, погрузке, перегрузке и иных подобных работах (услугах), непосредственно связанных с реализацией экспортируемых товаров; ¨ экспортируемых транспортных услуг, включая транзитные перевозки, а также экспортируемых работ (услуг) по производству товаров из давальческого сырья (материалов). Порядок применения нулевой ставки при реализации работ (услуг) определяется Президентом Республики Беларусь. Применение нулевой ставки означает полное освобождение от налога оборотов по реализации товаров (работ, услуг) путем вычета (зачета, возмещения) сумм налога, уплаченных при приобретении объектов, использованных для производства и (или) реализации товаров (работ, услуг), облагаемых налогом по нулевой ставке, если иное не предусмотрено законодательством. 2. Десять (10) процентов: · при реализации производимой на территории РБ продукции растениеводства (за исключением цветов, декоративных растений), животноводства (за исключением пушного звероводства), рыбоводства и пчеловодства; · при ввозе на таможенную территорию РБ и (или) реализации продовольственных товаров и товаров для детей по перечню, утвержденному Президентом Республики Беларусь; Данная ставка применяется только при налогообложении указанных товаров (работ, услуг), реализуемых на территории РБ. При реализации этих товаров (работ, услуг) за пределы РБ их налогообложение производится с применением налоговой ставки в размере 18%, если иное не установлено законодательством. 3. Восемнадцать (18) процентов: § по товарам (работам, услугам), имущественным правам, не указанным выше (в пункте 2); § при ввозе товаров на таможенную территорию РБ, либо при использовании товаров в иных целях, чем те, в связи с которыми они были освобождены от налогообложения в соответствии с законодательством. 4. Девять целых девять сотых (9,09) процента (10 : 110 х 100) или 15,25 процента (18 : 118 x 100): · при реализации товаров (работ, услуг) по регулируемым розничным ценам (тарифам) с учетом налога; · при расчете налога на добавленную стоимость по полученным штрафным санкциям. 5. Ноль целых пять десятых (0,5) процента -- при ввозе на таможенную территорию Республики Беларусь из Российской Федерации для производственных нужд обработанных и необработанных алмазов во всех видах и других драгоценных камней. Регулирование налоговыми ставками не является единственным инструментом в применении налогообложения добавленной стоимости. Существует широкая группа налоговых льгот и освобождений, используемых при исчислении НДС [9, с.77-78]. Порядок исчисления налога на добавленную стоимость: При реализации товаров (работ, услуг), имущественных прав налог исчисляется по итогам каждого налогового периода по всем операциям по реализации товаров (работ, услуг), имущественных прав, а также по всем изменениям налоговой базы в соответствующем налоговом периоде. Налог исчисляется по формуле: Н = Б х С, (2.1.1) где Н – исчисленная сумма налога; Б – налоговая база; С – установленная ставка налога. При свободном ценообразовании: § при реализации продукции (товаров, работ, услуг):

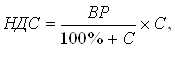

§ при формировании отпускной цены продукции (товаров, работ, услуг):

Исчисленная сумма налога предъявляется плательщиком при реализации товаров (работ, услуг), имущественных прав к оплате покупателю этих объектов [1, с.251]. Налоговый период и сроки уплаты: Налоговым периодом признается календарный месяц. Уплата налога при реализации товаров (работ, услуг), имущественных прав производится нарастающим итогом с начала года по окончании каждого налогового периода исходя из фактической реализации товаров (работ, услуг), имущественных прав за истекший налоговый период не позднее 22-го числа месяца, следующего за истекшим налоговым периодом. Сроки уплаты налога в бюджет устанавливаются Президентом Республики Беларусь. Если сумма налога, подлежащая уплате по налоговой декларации (расчету) по налогу на добавленную стоимость, имеющейся на начало текущего месяца (далее т.м.), составила (по курсу, установленному Национальным банком РБ (далее Нацбанк РБ) на 1-е число т.м.): · от 17 000 до 27 000 евро (включительно) плательщики вносят в бюджет платежи в счет уплаты налога не позднее 15-го и 25-го числа т.м., а также не позднее 5-го числа месяца, следующего за текущим; · более 27 000 евро плательщики вносят в бюджет платежи в счет уплаты налога не позднее 10, 15, 20, 25-го и последнего числа т.м., а также не позднее 5-го числа месяца, следующего за текущим [19, с.257]. Плательщики ежемесячно представляют налоговым органам налоговую декларацию (расчет) не позднее 20-го числа месяца, следующего за истекшим налоговым периодом. Налоговая декларация (расчет) представляется плательщиком независимо от того, имеются ли у него обязательства по уплате налога за соответствующий налоговый период. Сроки уплаты налога по товарам, ввозимым на таможенную территорию Республики Беларусь, взимание налога по которым осуществляется таможенными органами, устанавливаются таможенным законодательством Республики Беларусь. Контроль за правильностью исчисления, полнотой и своевременностью налога осуществляется налоговыми органами в соответствии с законодательством [21, с.48]. Акцизы относятся к разряду специальных косвенных налогов, включаемых в отпускную цену товаров как надбавка к цене по ограниченному кругу товаров, и служат регулятором между их спросом и предложением. Окончательным плательщиком акцизов является потребитель товаров. Акцизный налог уплачивается преимущественно наиболее обеспеченными слоями населения, приобретающими дорогие товары не первой необходимости [9, с.98]. Наибольшие ставки акцизов установлены на алкогольную, табачную продукцию, реализация которой является государственной монополией и обеспечивает существенные поступления доходов в государственный бюджет [21, c.49]. На 2008 год доход акцизов в республиканский бюджет составил 3 096 228 974,0 (тыс. руб.) [14]. Плательщики: 1. организации (юридические лица РБ, иностранные юридические лица, международные организации, товарищества, хозяйственные группы, производящие подакцизные товары); 2. индивидуальные предприниматели, производящие подакцизные товары; 3. филиалы, представительства и иные обособленные подразделения белорусских организаций, имеющие отдельный баланс и текущий (расчетный) либо иной банковский счет, по соответствующим объектам обложения акцизами исполняют налоговые обязательства этих организаций в порядке установленным законодательством. Эти группы становятся плательщиками, если они производят или ввозят подакцизные товары на таможенную территорию РБ и (или) реализуют ввезенные на таможенную территорию РБ подакцизные товары[15 – статья 1 Закона "О бюджете РБ на 2008 год"]. Облагаемые товары (продукция): Перечень подакцизных товаров определен Законом РБ "Об акцизах", утвержденным Президентом Республики Беларусь. Акцизами облагаются следующие товары (продукция): ¨ спирт гидролизный технический; ¨ спиртосодержащие растворы, за исключением растворов, указанных ниже в "Акцизами не облагаются"; ¨ алкогольная продукция (спирт питьевой, водка, ликероводочные изделия, коньяки, вино и иная алкогольная продукция); ¨ пиво; ¨ табачная продукция; ¨ нефтепродукты; ¨ автомобильные бензины, дизельное топливо, масло для дизельных и (или) карбюраторных (инжекторных) двигателей; ¨ микроавтобусы и автомобили легковые, в том числе и переоборудованные в грузовые, вне зависимости от рабочего объема двигателя, за исключением легковых автомобилей, предназначенных для профилактики и реабилитации инвалидов [17 – статья 4 Закона "Об акцизах"]. Алкогольные напитки и табачные изделия, предназначенные для реализации, подлежат маркировке акцизными марками. Порядок маркировки и уплаты акцизов по таким товарам устанавливается Советом Министров РБ. Местные Советы депутатов, а также местные исполнительные и распорядительные органы не имеют права устанавливать льготы по акцизам. С 01.01.2007 г. из перечня подакцизных товаров исключаются ювелирные изделия [21, c.51]. Акцизами не облагаются: · спиртосодержащие растворы с объемной долей этилового спирта 12% включительно; · спиртосодержащие растворы с денатурированными добавками; · спиртосодержащие лекарственные, лечебно-профилактические, диагностические средств и препараты, допущенные к производству и (или) применению на территории РБ в установленном законодательном порядке; · спиртосодержащие средства, изготавливаемые аптечными организациями по индивидуальным рецептам, включая гомеопатические препараты; · спиртосодержащие средства и препараты ветеринарного назначения, допущенные к производству и (или) применению на территории РБ в установленном порядке; · спиртосодержащие парфюмерно-косметические средства; · коньячный спирт и виноматериалы; · спирт, отпущенный для производства лекарственных препаратов юридическими лицами и индивидуальным предпринимателям РБ, которым разрешено их производство; · товары, предназначенные для производственных целей, ввозимые юридическими лицами на таможенную территорию РБ по контрактам, платежи по которым вносятся за счет иностранных кредитов, выданных под гарантии Правительства Республики Беларусь; · подакцизные товары, ввозимые за пределы РБ. Указанное положение не распространяется на подакцизные товары, экспортируемые из РБ в государства – участники Содружества Независимых Государств (кроме государств, в торговых отношениях с которыми осуществляется взимание акцизов по принципу страны назначения) [21, с.51-52]. Ставки акцизов: Согласно статье 2 Закона "Об акцизах" на всей территории республики действуют единые ставки акцизов как для товаров, произведенных плательщиками акцизов, так и для товаров, ввозимых плательщиками акцизов на таможенную территорию или реализуемых на таможенной территории РБ. Ставки акцизов на товары могут устанавливаться: а) в абсолютной сумме на физическую единицу измерения подакцизных товаров (твердые (специфические) ставки); б) в процентах от стоимости товаров (адвалорные ставки) [17]. Ставки акцизов устанавливаются Указом Президента РБ. Так, например, на 2007 год Указом Президента РБ от 5 декабря 2006г. № 716 "О ставках акцизов на подакцизные товары" установлены ставки, представленные в Приложении Г [21, с.53]. В 2008 году будут действовать ставки акцизов на подакцизные товары, которые установлены Указом Президента РБ от 13.12.2007 № 636 "О ставках акцизов на подакцизные товары" (далее – Указ № 636). Указом № 636 ставки акцизов установлены на полугодие, т.е. они будут изменяться два раза в год – с начала года и с 1 июля 2008 г., что окажет положительное влияние на изменение цены подакцизных товаров [13]. В целом позиции подакцизных товаров в сравнении с Указом № 716 не претерпели изменений, за некоторым исключением: - из позиции «вина плодовые и виноградные (за исключением натуральных, в том числе игристых, шампанских, газированных и шипучих, а также особых и оригинальных)» выделена отдельная позиция – «вина плодовые крепленые марочные, улучшенного качества и специальных технологий», на которые ставка акцизов снижена с 3 790 до 2 000 руб. за 1 литр безводного (стопроцентного) этилового спирта, содержащегося в готовой продукции. Также выделена еще одна позиция – «вина фруктово-ягодные натуральные», на которые установлена нулевая ставка; - из позиции «дизельное топливо товарное» выделена позиция – «топливо дизельное, соответствующее СТБ 1658-2006 (EN 590:2004)», на которое установлена нулевая ставка акцизов; С принятием Указа № 636 произошло изменение ставок акцизов. Их анализ позволяет сделать вывод, что ставки акцизов в основном повышены в пределах 2,5%. На вина натуральные, за исключением игристых, шампанских, газированных и шипучих ставка повышена на 3,64%. Самое высокое повышение ставки осуществлено на вина плодовые особые и виноградные оригинальные. Оно составило почти 30% [13]. Объект обложения акцизами: Объект обложения акцизами в зависимости от установленных в отношении подакцизных товаров ставок определяется: 1. по подакцизным товарам, ввозимым на таможенную территорию РБ, в отношении которых установлены: - твердые ставки акцизов – объем ввозимых подакцизных товаров в натуральном выражении; - адвалорные (процентные) ставки акцизов – таможенная стоимость, увеличенная на подлежащие уплате суммы таможенной пошлины с 01.01.2007г. из базы обложения акцизами при ввозе подакцизных товаров на таможенную территорию РБ исключены таможенные сборы за таможенное оформление товаров; 2. по подакцизным товарам, реализуемым на территории РБ: - твердые ставки акцизов – объем реализованных подакцизных товаров в натуральном выражении; - адвалорные (процентные) ставки акцизов – стоимость (без учета акцизов) реализованных подакцизных товаров; 3. по подакцизным товарам, произведенным на территории РБ: - твердые (специфические) ставки акцизов – объем произведенных подакцизных товаров в натуральном выражении; - адвалорные (процентные) ставки акцизов – стоимость подакцизных товаров, определяемая исходя из отпускных цен, без учета акцизов [19, c.261]. Порядок исчисления акцизов: Сумма акцизов определяется налогоплательщиком самостоятельно. Взимание акцизов по ввозимым подакцизным товарам производится и таможенными, и налоговыми органами. Сумма акцизов по подакцизным товарам, ввозимым на таможенную территорию РБ, на которые установлены адвалорные ставки акцизов, определяется по формуле

где С – сумма акцизов; Н – объект налогообложения (таможенная стоимость, увеличенная на подлежащие уплате суммы таможенной пошлины и таможенных сборов за таможенное оформление); А – ставка акцизов в %. Сумма акцизов по товарам, на которые установлены адвалорные ставки акцизов, определяется по формуле

где С – сумма акцизов; Н – объект налогообложения (стоимость товара без учета акцизов); А – ставка акцизов в %. Расчеты по акцизам составляются на основании данных бухгалтерского учета. Накопительные ведомости реализации подакцизных товаров ведутся плательщиками по товарам и группам товаров в разрезе установленных ставок. Должен быть обеспечен раздельный учет по товарам, облагаемым по различным ставкам акцизов и необлагаемым [21, с.61]. Порядок и сроки уплаты акцизов: В соответствии с постановлением Советом Министров РБ от 22 января 2002г. №73 "О сроках уплаты акцизов" уплата акцизов производится не позднее 22-го числа месяца, следующего за месяцем, в котором произведена реализация подакцизных товаров. Если сумма акцизов, подлежащая уплате по налоговой декларации (расчету) по акцизам, имеющейся на начало т.м., составила (по курсу, установленному Нацбанком РБ на 1-е число т.м.): · от 17 000 до 27 000 евро (включительно) плательщики акцизов в т.м. вносят в бюджет платежи в счет уплаты акцизов не позднее 15-го и 25-го числа т.м., а также не позднее 5-го числа месяца, следующего за текущим; · более 27 000 плательщики акцизов в т.м. вносят в бюджет платежи в счет уплаты акцизов не позднее 10, 15, 20, 25-го и последнего числа т.м., а также не позднее 5-го числа месяца, следующего за текущим [19, с.262]. Ответственность за правильность исчисления и своевременность уплаты акцизов в бюджет, а также соблюдение законодательства РБ по этому платежу возлагается на налогоплательщиков и их должностных лиц. Контроль за правильностью применения законодательства об акцизах осуществляется налоговым органом в порядке, установленном законодательством РБ [21, с.64]. Сбор в Республиканский фонд поддержки производителейсельскохозяйственной продукции, продовольствия и аграрной науки, налог с пользователей автомобильных дорогПлательщиками целевых платежей в 2007 г. являются: 1) юридические лица РБ; 2) иностранные юридические лица и международные организации; 3) простые товарищества (участники договора о совместной деятельности); 4) хозяйственные группы. Филиалы, представительства и иные обособленные подразделения белорусских организаций, имеющие отдельный баланс и текущий (расчетный) либо иной банковский счет, исполняют налоговые обязательства этих организаций в порядке установленным законодательством [21, с.65]. Объекты обложения: · реализация товаров (работ, услуг) собственного и несобственного производства; · сдача имущества в аренду, лизинг [1, с.262]. Налоговая база: 1. При реализации товаров (работ, услуг) собственного производства – выручка от реализации этих товаров (работ, услуг). 2. Плательщики, осуществляющие торговую, заготовительную деятельность, деятельность по предоставлению услуг общественного питания, – валовой доход. 3. Банки и небанковские кредитно-финансовые организации, за исключением Нацбанка РБ, – разница между доходами и расходами по уплате процентов, комиссионных и прочих банковских расходов. 4. Страховые организации – балансовая прибыль. 5. При определении налоговой базы по договорам, обязательства по которым выражены в иностранной валюте, выручка (доход) пересчитывается в белорусские рубли по курсу Нацбанка РБ на дату реализации [21, с.65-66]. Не включаются в налоговую базу: · возмещаемые при сдаче в аренду суммы фактических расходов по эксплуатации и текущему ремонту помещений, затрат на коммунальные услуги; · возмещаемые при передаче в безвозмездное пользование имущества суммы амортизационных отчислений, платы за землю, налога на недвижимость, платы за размещение отходов, фактических расходов по эксплуатации и текущему ремонту помещений, затрат на коммунальные услуги; · внереализационные и операционные доходы [1, с.263]. Ставки платежей: Целевые платежи уплачиваются в размере 3% величины налоговой базы, в том числе сбор в Республиканский фонд поддержки производителей сельскохозяйственной продукции, продовольствия и аграрной науки в размере 2%; налог с пользователей автомобильных дорог в размере 1% [21, с.67]. Льготы по платежам: Освобождаются от исчисления и уплаты целевых платежей: ¨ организации, осуществляющие предпринимательскую деятельность по производству продукции растениеводства (кроме цветов и декоративных растений), животноводства, рыбоводства, пчеловодства и продуктов детского питания, – в части выручки от этой деятельности; ¨ организации бытового обслуживания – в части выручки от реализации бытовых услуг комплексными приемными пунктами, расположенными в сельской местности; ¨ лечебно-производственные мастерские при психиатрических, психоневрологических и противотуберкулезных больницах и диспансерах; ¨ организации потребительской кооперации; ¨ организации, осуществляющие научную деятельность, – в части выручки от реализации научно-конструкторских и опытно-технологических работ, выполненных за счет средств республиканского либо местных бюджетов; ¨ организации – в части выручки от реализации санаторно-курортных путевок, а также путевок в оздоровительные учреждения РБ; ¨ органы и подразделения по чрезвычайным ситуациям – в части выручки от оказания платных услуг по обслуживанию организаций пожарными аварийно-спасательными подразделениями; ¨ организации, финансируемые из бюджета в части средств, выделяемых из республиканского и местных бюджетов; ¨ государственные высшие учебные заведения и высшие учебные заведения потребительской кооперации – в части средств, полученных от оказания образовательных услуг; ¨ подразделения Департамента охраны Министерства внутренних дел РБ и организации, находящиеся в его ведении, – в части оказания охранных (платных) услуг организациям, финансируемым из бюджета, и физическим лицам; ¨ производители сельскохозяйственной продукции, перешедшие на уплату единого налога для производителей сельскохозяйственной продукции; ¨ организации, применяющие упрощенную систему налогообложения, в соответствии с Законом РБ от 31 декабря 1997г. "Об упрощенной системе налогообложения для субъектов малого предпринимательства"; ¨ Национальный банк РБ и его обособленные подразделения в соответствии со ст. 42 Банковского кодекса Республики Беларусь [21, с.68]. Порядок исчисления целевых платежей: С учетом особенностей деятельности отдельных юридических лиц исчисление республиканских целевых платежей производится: § организациями, имеющими внутренние обороты, – без учета этих оборотов; § организациями общественного питания – от валового дохода, без учета доходов собственного производства; § организациями бытового обслуживания населения, обособленными подразделениями юридических лиц, оказывающими бытовые услуги населению, – от объема реализации товаров (работ, услуг), без учета стоимости оплаченных населением материалов и запасных частей; § организациями жилищно-коммунального хозяйства и эксплуатационными организациями – от выручки, полученной за оказанные жилищно-коммунальные и эксплуатационные услуги, без учета доходов от платы населения за пользование (техническое обслуживание) жилыми помещениями и коммунальными услугами, а также платы за общежитие; § белорусскими организациями, осуществляющими предпринимательскую деятельность за пределами республики и зарегистрированными в качестве налогоплательщиков иностранных государств, – без учета средств, полученных от осуществления предпринимательской деятельности за пределами РБ. Суммы целевых платежей учитываются при формировании отпускных цен (тарифов) на товары (работы, услуги) в порядке, установленном законодательством [21, с.68]. Сроки уплаты целевых платежей: Плательщики целевых платежей не позднее 20-го числа месяца, следующего за отчетным, представляют налоговым органам по месту постановки на учет налоговую декларацию. Расчет целевого сбора производится налогоплательщиками ежемесячно, нарастающим итогом с начала года. Уплата платежей производится плательщиками ежемесячно не позднее 22-го числа месяца, следующего за отчетным. Если сумма целевых платежей, подлежащая уплате по итогам месяца, предшествующему отчетному, составила 500 и более базовых величин, установленных законодательством (принимается размер базовой величины, действующей на 1-е число месяца, следующего за отчетным), целевые платежи за отчетный месяц уплачиваются в следующие сроки: а) не позднее 10-го числа т.м. (месяца, следующего за отчетным) вносится 1/3 часть суммы целевых платежей, подлежащая уплате по налоговой декларации за месяц, предшествующий отчетному; б) не позднее 22-гочисла т.м. (месяца, следующего за отчетным) уплачивается сумма целевых платежей по налоговой декларации за отчетный месяц, с учетом суммы, внесенной 10-го числа [1, с.270-271]. Плательщики несут ответственность за правильность исчисления и своевременность уплаты целевых сборов в соответствии с законодательством РБ. Контроль за правильностью исчисления и своевременностью уплаты целевых платежей осуществляется налоговыми органами [21, с.72]. Таким образом, во второй главе было установлено, что косвенные налоги – это налоги, включаемые в отпускную цену товаров, работ и услуг, которые платят потребители, а налогоплательщики лишь перечисляют их налоговым органам. Имеют ряд преимуществ и недостатков. В косвенные налоги включают: налог на добавленную стоимость, акциз, целевые платежи, у каждого из которых имеются свои плательщики, объекты обложения, налоговая база, налоговый период, налоговые ставки, порядок исчисления и сроки уплаты. Косвенные налоги в отличие от прямых являются наиболее выгодными как для государства, так как не зависят от финансовых результатов деятельности предприятий, так и для покупателей – платятся незаметно, включаясь в цену товаров. ГЛАВА 3. Совершенствование системы косвенных налогов в Республике Беларусь Налоговая система Республики Беларусь прошла сложный путь становления и трансформации, начатый от момента провозглашения независимости Беларуси. Однако будет неправомерным сказать, что сегодня налоговая система Республики Беларусь стала статичной структурой. Более того, на текущий момент в налоговой сфере Республики Беларусь полным ходом идут трансформационные процессы, направленные как на совершенствование налоговой системы, так и на коренное реформирование налоговых отношений в нашей стране. В трансформационный период в бюджетно-налоговой сфере необходимо: 1) выработать принципы новой фискальной политики, соответствующей задачам развития переходной экономики; 2) сформировать новую бюджетно-налоговую систему, которая бы соответствовала становлению экономической системе рыночного типа; 3) освоить технологию современной бюджетно-налоговой политики. Обратим внимание на то, что предстоит создать полноценную систему управления государственными активами и пассивами, обеспечить прозрачность и высокую эффективность бюджетного процесса. Есть резон своевременно преодолевать внутренние противоречия и в самой налоговой системе. При планировании государственных расходов необходимо освобождаться от не оправдавших себя традиций патернализма, доставшихся по наследству из административного периода. Что касается выработки принципов современной фискальной политики и освоения новой бюджетно-налоговой технологии, то здесь не обойтись без заимствования передового опыта, накопленного развитыми странами мира. Впрочем, нет сомнений и в том, что в переходный период фискальная политика в максимальной степени должна быть направлена на решение стратегических задач социально-экономического развития. Фискальная политика призвана оказывать позитивное воздействие на темпы экономического роста, способствовать преодолению официальной и скрытой безработицы, сокращению «теневого сектора» национальной экономики, не допускать чрезмерного возрастания государственного долга и дефицита бюджета, повышать эффективность государственных расходов и на приемлемом уровне сдерживать инфляцию. В последние годы удельный вес доходов консолидированного бюджета в ВВП сложился на уровне 42-45%. В переходный период реструктуризация доходной части бюджета обнаруживается в том, что изменяется соотношение налоговых и неналоговых поступлений в пользу налогов. Т. е. основная масса доходов бюджета формируется за счет налоговых поступлений (90-94%). В итоге налоговая нагрузка на общенациональном уровне колеблется в пределах 38-40% от ВВП (здесь и далее статистический материал приводится согласно источнику «Вся Беларусь» [21]). Обратим внимание на то, что среди налоговых поступлений в бюджет доминируют косвенные налоги (свыше 50%); это — НДС, акцизы, налог на продажу, таможенные пошлины. Среди прямых налогов 40-42% составляет подоходный налог на физических лиц. Все это свидетельствует о низком уровне развития национальной системы налогообложения. По итогам работы за 2006 г. уровень централизации (отношение всех доходов государства, аккумулируемых в рамках бюджета, к валовому внутреннему продукту) составил 48,3% и по сравнению с 2005 г. существенно не изменился. Величина налоговой нагрузки на экономику, характеризующая долю налогов и платежей в целевые бюджетные фонды, в ВВП с учетом отчислений в Фонд социальной защиты населения, составила, по оценке налоговых органов, 42,8% и по сравнению с 2005 г. снизилась на 0,9 процентных пункта (далее — п.п.). В указанном показателе контролируемые налоговой службой поступления занимают 30% в ВВП, отчисления в ФСЗН — 11,7%, налоговые платежи, взимаемые таможенными органами, — 1,1%. Заметим, что с учетом регистрационных и лицензионных сборов, госпошлин, налоговых доходов от внешнеэкономической деятельности, отчислений в ФСЗН в 2006 г. налоговая нагрузка достигла 45,7%, а без учета ФСЗН — 34%. При этом уровень централизации средств с учетом отчислений в ФСЗН в прошлом году составил 48,3% к ВВП — на 0,1% меньше, чем годом ранее. В общей сумме налогов 57,1% приходится на долю косвенных, поступления которых увеличились по сравнению с 2005 г. в сопоставимых ценах на 5,5%. Их удельный вес в ВВП составил 17,8% и сократился на 1,1 п.п., что обусловлено опережающей динамикой ВВП (темп роста — 109,9%). В структуре косвенных налогов лидирует НДС (52,3%), платежи из выручки занимают 20,9%, акцизы — 20,1%, налог с продаж — 2,6, прочие — 4,1. При этом сумма НДС увеличилась на 12,5%, а его доля в ВВП соответствует уровню 2005 г. — 9,3%. Платежи, исчисленные из выручки, уменьшились на 13,9%, а их удельный вес — на 1,1 п.п. и составил 3,7%. Такая динамика явилась следствием сокращения совокупной налоговой ставки указанных платежей с 3,9 до 3%. Кроме того, сказалась отмена с прошлого года налогов с продаж автомобильного топлива и на приобретение бензина и дизтоплива. Увеличение в среднем в 2,5 раза ставки акцизов на автомобильное топливо позволило обеспечить рост поступлений акцизов на 86,7%. При этом их удельный вес вырос на 1,5 п.п. и составил 3,6% в ВВП. По остальным видам косвенных налогов прослеживалась положительная динамика поступлений в бюджет, а их доля в ВВП не изменилась по сравнению с 2005 г. На долю прямых налогов приходится 29,8%. Их поступления увеличились по сравнению с 2005 г. на 10%, однако их удельный вес в ВВП сократился на 0,3 п.п. и составил 9,2%. Интересно, что темпы роста некоторых прямых налогов опережают темпы роста источников их уплаты. Так, поступления по налогу на прибыль увеличились на 19,2%, а доля этого налога в ВВП выросла на 0,3 п.п. и составила 4%. В то же время прирост прибыли от реализации продукции организаций в целом по республике составил более чем 15%. Поступления подоходного налога увеличились на 18,9%. Удельный вес налога возрос на 0,1 п.п. и составил 3,1% в ВВП. В то же время рост реальных денежных доходов населения в целом по республике составил 17,5%. Доля налога на недвижимость в ВВП к концу прошлого года составила 1,1% (темп роста — 100,3%). Поступления единого налога с индивидуальных предпринимателей снизились на 15,1%, а их удельный вес в ВВП — на 0,1 п.п. и составил 0,3%. Такая отрицательная динамика, по мнению МНС, обусловлена снижением ставок единого налога в среднем на 25%, а также перечнем видов деятельности, по которым он уплачивается. Существенно — на 48,3% — снизились поступления по налогу на доходы. Причиной тому стал перевод в 2006 г. банков — основных плательщиков этого налога — на общеустановленный порядок налогообложения прибыли. По большинству смешанных налогов, доля которых в общей сумме платежей в бюджет достигает 13,1%, обеспечена положительная динамика поступлений. В целом темп роста здесь составил 122,2%. Удельный вес налогов относительно 2005 г. увеличился на 0,4 п.п. и составил 4,1% в ВВП. Преимущественно это обусловлено ростом отчислений в инновационные фонды (темп роста — 138%), которые в структуре смешанных налогов занимают почти 50%. Доля отчислений в инновационные фонды в ВВП по сравнению с 2005 г. увеличилась на 0,4 п.п. и составила 2%. Кроме того, увеличение зарплаты в целом по республике на 16,4% способствовало росту поступлений единого платежа от фонда заработной платы на 13,3%. В результате удельный вес данного источника возрос на 0,1 п.п. и составил 0,9%. Но поскольку этот платеж с 1 января отменен, МНС прогнозирует в 2007 г. снижение величины налоговой нагрузки на экономику без учета отчислений в ФСЗН до уровня 30% к ВВП. Тем временем планом действий правительства и Нацбанка по достижению параметров прогноза социально-экономического развития, бюджета и основных направлений денежно-кредитной политики на 2007 г., утвержденных постановлением Совмина и Нацбанка от 26.01.2007 № 96/1, предусмотрены и другие меры по дальнейшему снижению налоговой нагрузки. Так, в Министерстве финансов сообщили Интерфаксу, что при подготовке проекта бюджета на 2008 г. будет рассмотрена возможность снижения ставок оборотных налогов и исключение из объекта обложения налогом на недвижимость активной части основных производственных фондов. Могут измениться порядок исчисления налога на прибыль, экологического налога и НДС, а также шкала ставок подоходного налога. Не исключает Минфин и отмену местных целевых сборов, уплачиваемых из чистой прибыли, установление единой ставки местного налога с продаж в розничной торговле. Будет также рассматриваться возможность отмены местных сборов с пользователей с переводом уплаты этих платежей на уровень гражданских либо административных правоотношений. Пока же совокупная налоговая нагрузка (доходы консолидированного бюджета) в 2007 г., по оценке Минфина, составит 43,9% ВВП. Таким образом, подытожив материал третьей главы, отметим, что в трансформационный период в бюджетно-налоговой сфере необходимо: 1) выработать принципы новой фискальной политики, соответствующей задачам развития переходной экономики; 2) сформировать новую бюджетно-налоговую систему, которая бы соответствовала становлению экономической системе рыночного типа; 3) освоить технологию современной бюджетно-налоговой политики. Что касается выработки принципов современной фискальной политики и освоения новой бюджетно-налоговой технологии, то здесь не обойтись без заимствования передового опыта, накопленного развитыми странами мира. Впрочем, нет сомнений и в том, что в переходный период фискальная политика в максимальной степени должна быть направлена на решение стратегических задач социально-экономического развития. В ходе проведенного исследования темы были сформулированы следующие теоретические выводы и сделаны следующие предложения. 1. Налоги – императивные денежные отношения без предоставления субъекту налога какого-либо эквивалента, в процессе которых образуется бюджетный фонд. Обладают признаками: императивность, смена формы собственности, безвозвратность и безвозмездность, и взимаются на правовой основе по юридически закрепленным правилам. Имеют свою структуру, функции и разбиваются на группы по классификационным признакам. Налоги – это ещё и обязательные платежи, которые люди должны уплачивать. Если бы налогов не существовало, то и государство тоже не смогло бы существовать, поскольку они – главный метод мобилизации доходов в условиях частной собственности и рыночных отношений. 2. Косвенные налоги – это налоги, включаемые в отпускную цену товаров, работ и услуг, которые платят потребители, а налогоплательщики лишь перечисляют их налоговым органам. Имеют ряд преимуществ и недостатков. В косвенные налоги включают: налог на добавленную стоимость, акциз, целевые платежи, у каждого из которых имеются свои плательщики, объекты обложения, налоговая база, налоговый период, налоговые ставки, порядок исчисления и сроки уплаты. Косвенные налоги в отличие от прямых являются наиболее выгодными как для государства, так как не зависят от финансовых результатов деятельности предприятий, так и для покупателя – платятся незаметно, включаясь в цену товаров. 3. В трансформационный период в бюджетно-налоговой сфере необходимо: 1) выработать принципы новой фискальной политики, соответствующей задачам развития переходной экономики; 2) сформировать новую бюджетно-налоговую систему, которая бы соответствовала становлению экономической системе рыночного типа; 3) освоить технологию современной бюджетно-налоговой политики. Что касается выработки принципов современной фискальной политики и освоения новой бюджетно-налоговой технологии, то здесь не обойтись без заимствования передового опыта, накопленного развитыми странами мира. Впрочем, нет сомнений и в том, что в переходный период фискальная политика в максимальной степени должна быть направлена на решение стратегических задач социально-экономического развития. СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ 1. Адаменкова, С.И. Налоги и их применение в финансово-экономических расчетах, ценообразовании: (теория, практика) / С.И. Адаменкова, О.С. Евменчик; под ред. С.И. Адаменковой. – 3-е изд., доп. и перераб. – Минск: Элайда, 2005. – 568с. 2. Белорусский портал tut.by. [Электронный ресурс]. – 2008. – Режим доступа: http:// www.search.tut.by./status. Дата доступа: 25.01.2008г. 3. Белорусское законодательство. [Электронный ресурс]. – 2008. – Режим доступа: http:// www.lawbelarus.com/repub. -- Дата доступа: 24.01.2008г. 4. Василевская, Т.И. Налоги Беларуси: теория, методика и практика / Т.И. Василевская, В.А. Стасенко; под ред. Т.И. Василевской. – Минск: 2001. – 198с. 5. Заяц, Н.Е. Теория налогов: учеб. / Н.Е. Заяц. – Минск: БГЭУ, 2002. – 220с. 6. Конституция Республики Беларусь 1994 года (с изменениями, принятыми на республиканских референдумах 24 ноября 1996г. и 17 октября 2004г.). – Минск: Амалфея, 2007. – 48с. 7. Маньковский, И.А. Налоговое право Республики Беларусь. Общие положения: практ. пособие / И.А. Маньковский. – Минск: «Молодежное научное общество», 2000. – 160с. 8. Министерство по налогам и сборам Республики Беларусь. [Электронный ресурс]. – 2008. – Режим доступа: http:// www.nalog.by/taxation/physical/taxes. Дата доступа: 12.02.2008г. 9. Налоги и налогообложение: Учебник / Н.Е. Заяц [и др.]; под общ. ред. Н.Е. Заяц. – Минск: Выш. шк., 2007. – 303с. 10. Налоговый кодекс Республики Беларусь. Общ. часть: принят Палатой представителей 15 ноября 2002г.: Одобр. Советом Респ. 2 декабря 2002г.: текст Кодекса по состоянию на 4 сентября 2007г. – Минск: Амалфея, 2007. – 120с. 11. Недоступ, А. Комментарий к Указу Президента РБ от 28.12.2007 № 681 (в части НДС и акцизов) // Налоговый вестник. – 2008. – № 02. – с.23-26. 12. Недоступ, А. Налог на добавленную стоимость и основные средства // Налоговый вестник. – 2007. – № 11. – с.22-24. 13. Недоступ, А. О новых ставках акцизов в 2008 году // Налоговый вестник. – 2008. – №02. – с.27. 14. О бюджете Республики Беларусь на 2008 год: Закон Респ. Беларусь от 26 декабря 2007г. № 303-З (принят Палатой представителей 17 декабря 2007г., одобрен Советом Респ. 20 декабря 2007г.): текст по состоянию на 28 декабря 2007г. – Минск:"Народная газета", 2007. – с.4-12. 15. О налогах и сборах, взимаемых в бюджет Республики Беларусь: Закон Респ. Беларусь от 20 декабря 1991г. № 1323-XII (с изменениями и дополнениями): текст по состоянию на 28 марта 2007г. [Электронный ресурс]. Дата доступа: 15.02.2008г. 16. О налоге на добавленную стоимость: Закон Респ. Беларусь от 19 декабря 1991г. № 1319-XII (с изменениями и дополнениями). [Электронный ресурс]. Дата доступа: 15.02.2008г. 17. Об акцизах: Закон Респ. Беларусь от 19 декабря 1991г. № 1322-XII (с изменениями и дополнениями): текст по состоянию на 1 ноября 2007г. [Электронный ресурс]. Дата доступа: 15.02.2008г. 18. Официальный портал города Барановичи. Инспекция Министерства по налогам и сборам по городу Барановичи. [Электронный ресурс] – 2008. – Режим доступа: http:// www.baranovichy.by/nalog/nalog.shtml. -- Дата доступа: 25.01.2008г. 19. Пилипенко, А.А. Налоговое право: Учеб. пособ. / А.А. Пилипенко. – Мн.: Книжный Дом, 2006. – 448с. 20. Рефераты о налогах Беларуси. [Электронный ресурс]. – 2008. – Режим доступа: http:// www.ref.by./refs/1/33275/1.html. Дата доступа: 24.01.2008г. 21. Савицкий, А.А. Налогообложение: учеб. пособие / А.А. Савицкий. – Минск: Выш. шк., 2007. – 192с. 22. Финансы предприятий: Учебник / Л.Г. Колпина [и др.]; под общ. ред. Л.Г. Колпиной. – 2-е изд., дораб. и доп. – Минск: Выш. шк., 2004. – 336с. 23. Экономико-статистический сборник «Вся Беларусь», сост. Яновец М.Ю. – Минск: Изд.министерства финансов Республики Беларусь, 2008. – 418 с. ПРИЛОЖЕНИЕ А

ПРИЛОЖЕНИЕ Б

ПРИЛОЖЕНИЕ В

ПРИЛОЖЕНИЕ Г Ставки акцизов на подакцизные товары в 2007 году

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

(2.1.2)

(2.1.2) (2.1.3)

(2.1.3)