Дипломная работа: Прогнозный алгоритм управления внеоборотными активами фирмы

Дипломная работа: Прогнозный алгоритм управления внеоборотными активами фирмы

Содержание

Введение

1. Теоретические и

методологические основы управления внеоборотными активами фирмы

1.1 Содержание и формы

внеоборотных активов

1.2 Общие и специфические

особенности управления внеоборотными активами фирмы в условиях финансового

кризиса

1.3 Выбор альтернативной

технологии расчета показателей эффективности управления внеоборотными активами

фирмы

2. Экспресс-диагностика

эффективности управления внеоборотными активами ОАО «Завод СТАРТ»

2.1 Расчет показателей

эффективности управления внеоборотными активами фирмы

2.2 Анализ тенденций

эффективности управления внеоборотными активами ОАО «Завод СТАРТ»

3. Прогнозный вариант

модели управления внеоборотными активами

3.1 Стратегические

аспекты разработки модели управления внеоборотными активами фирмы

3.2 Прогноз показателей

эффективности управления внеоборотными активами ОАО «Завод СТАРТ»

4. Экономическая и

финансовая безопасность

5. Антикризисные

мероприятия фирмы

Заключение, выводы,

рекомендации

Список используемой

литературы

Глоссарий

Введение

Актуальность

темы. В условиях динамичной макросреды, особенно в периоды экономических и

финансовых кризисов, вопросы, связанные с управлением необоротными активами

фирмы приобретают острый характер. До сих пор мало исследованным остается ряд

проблем, среди которых немаловажное значение и низкую степень проработанности

имеет проблема, связанная с управлением необоротными активами фирмы. Во-первых,

это обусловлено недостаточной проработкой теоретической составляющей проблемы,

в литературе не существует однозначного мнения среди экономистов по поводу

определения понятия внеоборотных активов. Во-вторых, в условиях экономического

кризиса для эффективного финансового менеджмента необходимо выявить общие и

специфические особенности процесса управления внеоборотными активами фирмы.

В-третьих, существующие на сегодняшний день методики оценки эффективности

использования внеоборотных активов не всегда адекватны для конкретной фирмы,

что требует разработки альтернативной технологии расчета показателей

эффективности использования необоротных активов для конкретной фирмы. В-четвертых,

в сегодняшних реалиях особенно важным представляется разработка модели

количественной и качественной оценки степени управления необоротными активами и

определения направлений и средств ее повышения, а также прогнозирование

показателей характеризующих эффективность управления необоротными активами

фирмы.

Эффективность

управления внеоборотными активами является основным показателем успешной

экономической деятельности, базой принятия решений по развитию и

совершенствованию функционирования фирмы. Она также важна для экономических

партнеров, сотрудничающих с данным хозяйствующим субъектом. Очевидно, поэтому

эффективность управления необоротными активами является важнейшей задачей

финансовых служб фирм, условием успешности ее внутренних и внешних взаимодействий.

Наличие

пробелов в теории и в практике управления необоротными активами фирмы делает

эту проблему достаточно острой, и не требующей отлагательства, что в конечном

итоге и определило тему выпускной квалификационной работы.

Объект

исследования – стратегия управления необоротными активами фирмы.

Предмет

исследования – экономические отношения по поводу управления внеоборотными

активами фирмы.

Цель и задачи

выпускной квалификационной работы. Цель – разработка прогнозного алгоритма

управления внеоборотными активами ОАО «Завод СТАРТ».

Достижение

поставленной цели предопределило постановку и решение следующих задач:

раскрыть

содержание и формы внеоборотных активов фирмы;

выявить общие

и специфические особенности управления внеоборотными активами фирмы;

разработать

альтернативный алгоритм расчета показателей эффективности управления

внеоборотными активами фирмы;

произвести

расчет показателей эффективности управления внеоборотными активами фирмы;

проанализировать

динамику показателей эффективности управления внеоборотными активами фирмы за

четыре года;

предложить

прогнозную стратегию модели управления внеоборотными активами фирмы;

произвести

растет прогнозных значений показателей эффективности управления внеоборотными

активами фирмы;

проанализировать

элементы финансовой и экономической безопасности фирмы;

исследовать

антикризисные мероприятия фирмы.

В

теоретической части дипломного проекта раскрыты следующие положения: содержание

и формы внеоборотных активов, общие и специфические особенности управления

внеоборотными активами фирмы. Проанализированы существующие методики оценки

эффективности управления внеоборотными активами, выбран альтернативный алгоритм

расчета показателей эффективности управления внеоборотными активами фирмы.

В

практической части проведен расчет показателей эффективности управления

внеоборотными активами ОАО «Завод СТАРТ» по выбранному алгоритму, рассчитаны

такие показатели как коэффициент обновления основных средств, коэффициент

выбытия основных средств, коэффициент ввода основных средств, коэффициент износа

основных средств, коэффициент годности основных средств, коэффициент замены

основных средств, фондоотдача, фондоемкость, фондовооруженность и

рентабельность. Проанализированы тенденции показателей эффективности

использования внеоборотных активов ОАО «Завод СТАРТ» за рассматриваемый период.

Предложена стратегия, а также рассчитаны прогнозные показателей эффективности управления

внеоборотными активами ОАО «Завод СТАРТ». Исследованы антикризисные мероприятия

и проанализирована система экономической и финансовой безопасности фирмы.

Предметом

защиты является прогноз управления внеоборотными активами фирмы. Предложенная

прогнозная стратегия включает комплекс мер, направленных на оптимизацию

управления внеоборотными активами. Прогнозные значения показателей

эффективности управления внеоборотными активами на 2010 год подтверждает

эффективность предложенных мер по оптимизации управления внеоборотными

активами.

Теоретическую

и методологическую основу исследования составили работы ведущих отечественных и

зарубежных ученых в области теории анализа и оценки эффективности управления

внеоборотными активами фирмы, стратегического и финансового менеджмента.

Нормативно-правовая и статистическая основа исследования – федеральные законы

РФ, приказы Министерства финансов РФ, аналитические обзоры по проблеме

исследования, материалы, опубликованные в научных и периодических источниках,

данные финансовой, бухгалтерской отчетности ОАО «Завод СТАРТ», прочие документы

открытого доступа.

1. Теоретические

и методологические основы управления ВНЕОБОРОТНЫМИ активами и фирмы

1.1 Содержание

и формы внеоборотных активов

Для

определения наиболее точного смысла внеоборотных активов, необходимо

рассмотреть понятие основного капитала, так как именно основной капитал,

отражаемый на счетах баланса фирмы, и получил название «внеоборотные активы».

А.С. Булатова

приводит следующее определение основного капитала:

«Это капитал,

материализованный в зданиях, сооружениях, станках, другом оборудовании, которое

функционирует в процессе производства несколько лет и обслуживает несколько

производственных циклов. В отличие от оборотного капитала, материализованного в

запасах сырья, материалов, готовой продукции, денежных средствах и т.п.,

основной капитал обращается гораздо медленнее. Затраты компании на формирование

основного капитала не могут быть возвращены в течение одного года»[ 49. с.59].

Артеменко В.Г

утверждает, что основной капитал, отражаемый на счетах баланса компании,

получил название внеоборотных активов. С таких позиций внеоборотные активы —

это определенная стоимостная оценка элементов основного капитала, принятая

действующими условиями ведения хозяйства [4. с.160].

Большинство

экономистов характеризуют внеоборотные активы как активы с продолжительностью

использования более одного года: долгосрочные финансовые вложения,

нематериальные активы, основные средства, прочие долгосрочные активы. Данное

определение опирается исключительно на положения по бухгалтерскому учету, где

сказано, что к основным средствам относят средства труда, по которым установлен

срок полезного использования, превышающий 12 месяцев (здания и сооружения,

машины и оборудование, инструменты, транспортные средства и т.д.). Основные

средства эксплуатируются в сфере производства, в сфере обращения и во

внепроизводственной сфере, создавая благоприятные условия для воспроизводства

рабочей силы.

По мнению

профессора Г.В. Савицкой внеоборотные активы (основной капитал) — это вложения

средств с долговременными целями в недвижимость, облигации, акции, запасы

полезных ископаемых, совместные предприятия, нематериальные активы и т.д. [45.

с.59].

Рассмотренное

определение весьма спорно, так как в определении отсутствует понятие основных

средств, что противоречит положению по бухгалтерскому учету.

Экономист

Моляков Д.С. определяет внеоборотные активы как раздел бухгалтерского учета,

который предназначен для обобщения всей необходимой информации о наличии и

движении активов организации, относящихся по правилам бухгалтерского учета к

основным средствам, нематериальным активам, доходным вложениям в материальные

ценности, оборудованию к установке, вложениям во внеоборотные активы[38. с.67].

Это

определение более подробно характеризует внеоборотные активы, но все же требует

уточнений.

Внеоборотные

активы — это фундаментальная основа любого бизнеса. От того, как они

сформированы на «старте» компании, как они управляются потом, как изменяется их

структура и качество, насколько эффективно они используются в хозяйственном

процессе, зависят в конечном итоге долгосрочные успехи или неудачи бизнеса.

Следовательно, внеоборотные активы (основной капитал) требуют постоянного и

грамотного управления ими.

Внеоборотные

активы характеризуют совокупность имущественных ценностей предприятия,

многократно участвующих в процессе хозяйственной деятельности и переносящих на

продукцию использованную стоимость частями. В практике учета к ним относят

имущественные ценности (активы) всех видов со сроком использования более одного

года и стоимостью свыше 15 необлагаемых налогом минимумов доходов граждан.

Поскольку внеоборотные

активы многократно участвуют в хозяйственном процессе и переносят свою

стоимость на продукцию (услуги) по частям, их нередко называют также

долгосрочными активами или постоянными активами. На практике к внеоборотным

активам относят имущественные ценности со сроком использования более одного

года и стоимостью свыше 100 МРОТ (устанавливается законодательно).

В конечном

итоге можно сказать, что внеоборотные активы — это совокупность фундаментальных

имущественных ценностей предприятия (компании), многократно участвующих в

хозяйственной производственно-коммерческой деятельности с целью получения

положительного финансового результата (прибыли).

В состав

внеоборотных активов предприятия входят следующие их виды: основные средства;

нематериальные активы; незавершенные капитальные вложения; оборудование,

предназначенное к монтажу; долгосрочные финансовые вложения; другие виды

внеоборотных активов.

Разнообразие

форм и элементов внеоборотных активов предприятия определяет необходимость их

предварительной классификации в целях обеспечения целенаправленного управления

ими. Классификация - это процесс группировки каких-либо объектов, элементов,

форм по классам, группам, видам по тем или иным значимым критериям.

Классификация позволяет структурировать изучаемую систему, приводить ее в

«порядок», делать более прозрачной, а значит, и более управляемой. С позиций

менеджмента активов эта классификация строится по основным признакам.

По

функциональным видам внеоборотные активы в современной практике финансового

учета и управления подразделяются следующим образом: основные средства

характеризуют совокупность материальных активов предприятия в форме средств

труда, которые многократно участвуют в производственном процессе и переносят на

продукцию свою стоимость частями; нематериальные активы характеризуют

внеоборотные активы предприятия, не имеющие вещественной (материальной) формы,

обеспечивающие осуществление всех основных видов его хозяйственной

деятельности; незавершенные капитальные вложения характеризуют объем фактически

произведенных затрат на строительство и монтаж отдельных объектов основных

средств с начала этого строительства до его завершения; оборудование,

предназначенное к монтажу, характеризует те виды оборудования, которые

предназначены к установке и сооружению путем их монтажа, то есть сборки,

прикрепления к фундаментам или опорам и т.д., а также контрольную измерительную

аппаратуру и другие приборы, монтируемые в составе оборудования; долгосрочные

финансовые вложения характеризуют все приобретенные предприятием финансовые

инструменты инвестирования со сроком их использования более одного года вне

зависимости от размера их стоимости).

По характеру

обслуживания отдельных видов деятельности предприятия выделяют следующие группы

внеоборотных активов: внеоборотные активы, обслуживающие операционную

деятельность, характеризуют группу долгосрочных активов предприятия, таких как

основных средств, нематериальных активов, непосредственно используемых в

процессе осуществления его производственно коммерческой деятельности;

внеоборотные активы, обслуживающие инвестиционную деятельность характеризуют

группу долгосрочных активов предприятия, сформированную в процессе

осуществления им реального и финансового инвестирования (незавершенные

капитальные вложения, оборудование, предназначенное к монтажу, долгосрочные

финансовые вложения), внеоборотные активы, удовлетворяющие социальные

потребности персонала (непроизводственные внеоборотные активы), характеризуют

группу объектов социально-бытового назначения, сформулированных для

обслуживания работников данного предприятия и находящихся в его владении

(спортивные сооружения, оздоровительные комплексы, дошкольные детские

учреждения и т.д.).

По характеру

владения внеоборотные активы приятия подразделяются на такие группы как собственные

внеоборотные активы – это долгосрочные активы предприятия, принадлежащие ему на

правах собственности и владения, отражаемые в составе его баланса и арендуемые

внеоборотные активы, характеризующие группу активов, используемых предприятием

на правах пользования в соответствии с договором аренды (лизинга), заключенным

с их собственником.

По формам

залогового обеспечения кредита и особенностям страхования выделяют следующие

группы внеоборотных активов: движимые внеоборотные активы, характеризующие

группу долгосрочных имущественных ценностей предприятия, которые в процессе

залога (заклада) могут быть изъяты из его владения в целях обеспечения кредита

(машины и оборудование, транспортные средства, долгосрочные фондовые

инструменты и т.п.), недвижимые внеоборотные активы, к которым относится группа

долгосрочных имущественных ценностей предприятия, которые не могут быть изъяты

из его владения в процессе залога, обеспечивающего кредит (земельные участки,

здания, сооружения, передаточные устройства и т.п.).

По характеру

отражения износа внеоборотные активы подразделяются на группы: амортизируемые

внеоборотные активы, то есть основные средства и часть нематериальных активов,

по которым физический и функциональный (моральный) износ отражаются в учете

посредством начисления амортизации (машины, оборудования, здания и т.д.);

неамортизируемые внеоборотные активы – остальная часть внеоборотных активов

предприятия, уровень износа которых финансовым учетом не отражается (земельные

участки).

В

соответствии с этой классификацией дифференцируются формы и методы финансового

управления внеоборотными активами предприятия в процессе осуществления

различных финансовых операций.

Таким

образом, рассмотрев содержание и формы внеоборотных активов фирмы, можно

сделать следующие выводы. Управление внеоборотными активами – это совокупность

фундаментальных имущественных ценностей предприятия (компании), многократно

участвующих в хозяйственной производственно-коммерческой деятельности с целью

получения положительного финансового результата (прибыли). Организация системы

управления внеоборотными активами фирмы с учетом изложенных принципов создает

основу высоких темпов развития предприятия, достижения необходимых конечных

результатов его хозяйственной деятельности и постоянного роста его рыночной

стоимости. Исходя из содержания и форм внеоборотных активов фирмы, ее главной

целью является обеспечение максимизации благосостояния собственников фирмы в

текущем и перспективном периоде.

Необходимо

так же выявить общие и специфические особенности управления внеоборотными

активами для наиболее эффективного их использования.

1.2 Общие и

специфические особенности управления внеоборотными активами фирмы в условиях

финансового кризиса

Сформированные

на первоначальном этапе деятельности предприятия внеоборотные активы требуют

постоянного управления ими. Это управление осуществляется в различных формах и

разными функциональными подразделениями предприятия. Часть функций этого

управления возлагается на финансовый менеджмент и его неотъемлемую составную часть

- менеджмент активов.

В данном

разделе мы рассмотрим общие и специфические особенности управления

внеоборотными активами предприятия, представляющими наиболее существенную их

часть в составе его совокупных внеоборотных активов.

Общие

особенности внеоборотных активов можно разделить на положительные и

отрицательные.

Положительные

особенности внеоборотных активов характеризуют следующее: они практически не

подвержены потерям от инфляции, а лучше защищены от нее; им присущ меньший

коммерческий риск потерь в процессе операционной деятельности предприятия; они

практически защищены от недобросовестных действий партнеров по операционным

коммерческим сделкам; эти активы способны генерировать стабильную прибыль,

обеспечивая выпуск различных видов продукции в соответствии с конъюнктурой

товарного рынка; они способствуют предотвращению (или существенному снижению)

потерь запасов товарно-материальных ценностей предприятия в процессе их

хранения; им присущи большие резервы существенного расширения объема операционной

деятельности в период подъема конъюнктуры товарного рынка.

Вместе с тем,

внеоборотные активы в процессе операционного использования, особенно в условиях

финансового кризиса, имеют ряд недостатков: они подвержены моральному износу

(особенно активная часть производственных основных средств и нематериальные

операционные активы), в связи с чем, даже будучи временно выведенными из

эксплуатации, эти виды активов теряют свою стоимость; эти активы тяжело

поддаются оперативному управлению, так как слабо изменчивы в структуре в

коротком периоде; в результате этого любой временный спад конъюнктуры товарного

рынка приводит к снижению уровня полезного их использования, если предприятие

не переключается на выпуск других видов продукции; в подавляющей части они

относятся к группе слаболиквидных активов и не могут служить средством

обеспечения потока платежей, обслуживающего операционную деятельность

предприятия.

Общие

особенности управления внеоборотными активами на предприятиях в значительной

мере определяются спецификой цикла их стоимостного кругооборота, то есть

внеоборотные активы в процессе полного цикла стоимостного кругооборота проходят

три основных стадий.

На первой

стадии сформированные предприятием внеоборотные активы (основные средства и

нематериальные активы) в процессе своего использования и износа переносят часть

своей стоимости на готовую продукцию; этот процесс осуществляется в течение

многих операционных циклов и продолжается до полного износа отдельных видов

внеоборотных активов предприятия.

На второй

стадии в процессе реализации продукции износ внеоборотных активов предприятия

накапливается на предприятии в форме амортизационного фонда.

На третьей

стадии средства амортизационного фонда как часть собственных финансовых

ресурсов предприятия направляются на восстановление действующих (текущий и

капитальный ремонт) или приобретение аналогичных новых видов (инвестиции)

внеоборотных активов.

Период, в

течение которого совершается полный цикл кругооборота стоимости конкретных

видов внеоборотных активов предприятия, характеризует срок их службы.

С учетом

особенностей цикла стоимостного кругооборота внеоборотных активов предприятия

строится процесс управления этими видами долгосрочных активов. Несмотря на

многообразие состава внеоборотных активов предприятия по отдельным видам и

группам, цель менеджмента активов в этой области относительно проста -

обеспечить своевременное их обновление и повышение эффективности использования.

С учетом этой цели формируется политика управления использованием внеоборотных

активов предприятия.

Весь объем

обновления внеоборотных активов финансируется за счет собственного капитала. В

условиях же финансового кризиса большое значение имеет финансирование

обновления внеоборотных активов, которое сводится еще к двум вариантам. Первый

основывается на смешанном финансировании обновления операционных внеоборотных

активов за счет собственного и долгосрочного заемного капитала. Второй вариант

предусматривает обновление отдельных видов внеоборотных активов исключительно

за счет финансового кредита.

В процессе

финансирования обновления отдельных видов операционных внеоборотных активов

одной из наиболее сложных задач финансового менеджмента является выбор

альтернативного варианта - приобретение этих активов в собственность или их

аренда. В современных условиях арендные (лизинговые) операции могут

осуществляться предприятием в форме оперативного финансового, возвратного и

других форм лизинга (аренды) внеоборотных активов.

Результаты

разработанной политики управления внеоборотными активами получают свое

отражение в сводном плановом документе- балансе потребности в обновлении и

финансировании внеоборотных активов.

Специфические

особенности управления внеоборотными активами в условиях финансового кризиса на

промышленном предприятии заключаются в разработке и принятии управленческих

решений по обеспечению обновления внеоборотных активов предприятия и

характеризуются основными этапами.

На этапе

формирования необходимого уровня интенсивности обновления отдельных групп

внеоборотных активов интенсивность обновления операционных внеоборотных активов

определяется двумя основными факторами – их физическим и функциональным

(моральным) износом. Скорость утраты внеоборотными активами своих

первоначальных функциональных свойств под воздействием физического и функционального

(морального) износа, а соответственно и уровень интенсивности их обновления во

многом определяются индивидуальными условиями их использования в процессе

операционной деятельности промышленного предприятия. В соответствии с этими

условиями индивидуализируются (в определенных пределах) и нормы амортизации

различных видов операционных внеоборотных активов. Эта индивидуализация норм

амортизации, определяющая уровень интенсивности обновления отдельных групп

операционных внеоборотных активов, характеризует амортизационную политику

предприятия.

Амортизационная

политика промышленного предприятия представляет собой составную часть общей

политики управления операционными внеоборотными активами, заключающуюся в

индивидуализации уровня интенсивности их обновления в соответствии со

спецификой их эксплуатации в процессе операционной деятельности.

В процессе

формирования амортизационной политики промышленного предприятия, определяющей

уровень интенсивности обновления отдельных групп операционных внеоборотных активов,

учитывается ряд основных факторов.

Фактор объема

используемых операционных основных средств и нематериальных активов – воздействие

амортизационной политики промышленного предприятия на интенсивность обновления

операционных внеоборотных активов и на конечные финансовые результаты его

деятельности возрастает пропорционально увеличению объема собственных основных

средств и нематериальных активов.

Методы

отражения в учете реальной стоимости используемых основных средств и

нематериальных активов – осуществляемая переоценка этих видов операционных

активов промышленного предприятия, которая носит в современных условиях

периодический характер и не в полной мере отражает рост цен на них. В связи с

этим, амортизационные отчисления не характеризуют в полной мере фактический

износ этих активов и утрачивают свое реновационное значение. Занижение размера

реального износа операционных внеоборотных активов приводит не только к

уменьшению скорости их обновления, но и к формированию излишней фиктивной суммы

прибыли предприятия, а соответственно изъятию у него дополнительных финансовых

средств в виде уплачиваемого налога на прибыль.

Реальный срок

использования предприятием амортизируемые активы устанавливают в процессе

разработки норм амортизации. Средний срок использования отдельных видов

основных средств носит обезличенный характер и конкретизируется предприятием с

учетом особенностей их использования в операционной деятельности. Это относится

к используемым в операционном процессе отдельным видам нематериальных активов,

срок службы которых промышленное предприятие устанавливает самостоятельно (не

более 10 лет).

Зарубежный

опыт свидетельствует о большом количестве разрешенных к использованию методов

амортизации внеоборотных активов, что позволяет предприятиям формировать альтернативные

варианты амортизационной политики в широком диапазоне. Наше законодательство

существенно ограничивает используемые методы амортизации. Методы амортизации,

разрешенные к использованию в нашей стране, дифференцируются в разрезе движимой

и недвижимой (активной и пассивной) частей операционных основных средств. Эту

же дифференциацию определяют и установленные нормы амортизационных отчислении;

темпы инфляции. В условиях высокой инфляции постоянно занижаются база

начисления амортизации, а соответственно и размеры амортизационных отчислений.

Кроме того, инфляция оказывает негативное воздействие на реальную стоимость

накопленных средств амортизационного фонда, что отрицательно сказывается на

финансовых возможностях увеличения скорости обновления операционных

внеоборотных активов; инвестиционная активность промышленного предприятия.

Выбор методов амортизации в значительной мере определяется уровняем текущей

потребности в инвестиционных ресурсах, готовностью предприятия к реализации

отдельных инвестиционных проектов, обеспечивающих обновление операционных

внеоборотных активов.

Учет выше

рассмотренных факторов позволяет промышленному предприятию выбрать

соответствующие методы амортизации отдельных групп операционных внеоборотных

активов, в наибольшей степени отряжающие специфику их использования в

операционном процессе.

В современной

отечественной практике различают два основных метода амортизации внеоборотных

активов: метод прямолинейной (линейной) амортизации и ускоренная амортизация.

Метод

прямолинейной (линейной) амортизации основан на прямолинейно-пропорциональном

способе начисления износа амортизируемых активов (основных средств,

нематериальных активов). В современной практике менеджмента активов в нашей

стране данный метод амортизации является основным и разрешается действующим

законодательством для всех предприятий.

Ускоренная

амортизация позволяет сокращать период амортизации активов за счет

использования повышенных норм амортизации. Действующим законодательством

ускоренная амортизация разрешена только по активной части производственных

основных средств (машин, механизмов, оборудования используемых в

производственном процессе). Следует отметить, что в реальной практике метод

ускоренной амортизации может быть использован и в процессе списания стоимости

нематериальных активов. Такая возможность определяется тем, что срок полезного

использования этих активов (а соответственно и размер норм амортизации)

предприятие устанавливает самостоятельно.

Использование

метода ускоренной амортизации дает несомненный эффект и должно получить широкое

распространение при формировании амортизационной политики промышленного

предприятия.

Во-первых,

использование этого метода начисления амортизации способствует ускорению

инновационного процесса на предприятии, так как позволяет быстрее обновлять

парк машин и механизмов, различных видов нематериальных активов.

Во-вторых,

использование этого метода позволяет существенно ускорять процесс формирования

собственных финансовых ресурсов за счет внутренних источников, то есть способствует

росту чистого возвратного денежного потока в предстоящих периодах.

В-третьих,

ускоренная амортизация позволят снизить сумму налога на прибыль, уплачиваемую

предприятием, так как сокращается размер балансовой прибыли (то есть в

определенной мере уменьшает ту фиктивную часть прибыли, которая часто

формируется из-за заниженной оценки стоимости основных средств).

В-четвертых,

ускоренная амортизация активов является одним из эффективных способов

противодействия негативному влиянию инфляции на реальную стоимость

накапливаемого амортизационного фонда.

С учетом

избранного метода амортизации предприятие формирует систему норм амортизации

отдельных групп операционных внеоборотных активов, характеризующих необходимый

уровень интенсивности их обновления.

Обновление

операционных внеоборотных активов промышленного предприятия может

осуществляться на простой или расширенной основе.

Простое

воспроизводство внеоборотных активов осуществляется по мере физического и

функционального (морального) их износа в пределах суммы накопленной амортизации

(средства амортизационного фонда).

Расширенное

воспроизводство операционных внеоборотных активов осуществляется с учетом

необходимости формирования новых их видов не только за счет суммы накопленной

амортизации, но и за счет других финансовых источников.

Обновление

операционных внеоборотных активов в процессе простого их воспроизводства может

осуществляться в форме текущего ремонта, то есть процесса частичного

восстановления функциональных свойств и стоимости основных средств в процессе

их обновления. В форме капитального ремонта обновление операционных

внеоборотных активов представляет собой процесс полного (или достаточно высокой

части) восстановления основных средств и частичной замены отдельных их

элементов. На сумму произведенного капитального ремонта уменьшается износ

основных средств и тем самым увеличивается их остаточная стоимость;

Обновление

операционных внеоборотных активов может осуществляться путем приобретения новых

видов операционных внеоборотных активов с целью замены используемых аналогов в

пределах сумм накопленной амортизации (для нематериальных активов - основная

форма простого их воспроизводства).

Обновление

операционных внеоборотных активов в процессе расширенного их воспроизводства

может осуществляться в форме их реконструкции, модернизации и других.

Существует

несколько методов определения стоимости обновления операционных внеоборотных

активов, которые дифференцируются в разрезе отдельных форм этого обновления.

Стоимость обновления операционных внеоборотных активов, осуществляемого путем

текущего или капитального их ремонта, определяется на основе разработки

планового бюджета (сметы затрат) их проведения. Стоимость обновления

операционных внеоборотных активов путем приобретения новых их аналогов включает

как рыночную стоимость соответствующих видов активов, так и расходы по их

доставке и установке. Стоимость обновления операционных внеоборотных активов в

процессе расширенного их воспроизводства определяется в процессе разработки

бизнес-плана реального инвестиционного проекта.

Итоговые

результаты рассмотренных выше управленческих решений позволяют формировать

общую потребность в обновлении операционных внеоборотных активов промышленного

предприятия.

Таким

образом, рассмотрев общие особенности управления внеоборотными активами фирмы,

важно отметить то, что они в значительной мере определяются спецификой цикла их

стоимостного кругооборота, то есть внеоборотные активы в процессе полного цикла

стоимостного кругооборота проходят три основных стадий.

На первой

стадии сформированные предприятием внеоборотные активы (основные средства и

нематериальные активы) в процессе своего использования и износа переносят часть

своей стоимости на готовую продукцию; этот процесс осуществляется в течение

многих операционных циклов и продолжается до полного износа отдельных видов

внеоборотных активов предприятия.

На второй

стадии в процессе реализации продукции износ внеоборотных активов предприятия

накапливается на предприятии в форме амортизационного фонда.

На третьей

стадии средства амортизационного фонда как часть собственных финансовых

ресурсов предприятия направляются на восстановление действующих (текущий и

капитальный ремонт) или приобретение аналогичных новых видов (инвестиции)

внеоборотных активов.

Невозможно

говорить об эффективном использовании внеоборотных активов фирмы, изучив только

общие особенности, так как на каждом предприятии имеются свои специфические

особенности управления, которые необходимо учитывать для получения наилучшего

результата. Политика управления использованием внеоборотных активов предприятия

представляет собой часть общей стратегии управления активами предприятия,

заключающейся в финансовом обеспечении своевременного их обновления и высокой

эффективности использования.

Эффективность

каждой управляющей системы в значительной степени зависит от выбора

альтернативной технологии расчета показателей управления внеоборотными активами

фирмы. Содержание методики определяется многими факторами и условиями

деятельности предприятия.

1.3 Выбор

альтернативной технологии расчета показателей эффективности управления

внеоборотными активами фирмы

Выбор

альтернативной технологии расчета показателей эффективного управления

внеоборотными активами фирмы должен производиться с учетом того, что выбранная

методика должна обеспечить наиболее эффективную оценку управления внеоборотными

активами.

Рассмотрим

различные методики оценки эффективности управления внеоборотными активами.

Одна из

распространенных методик оценки эффективности управления внеоборотными активами

- анализ внеоборотных активов с точки зрения рационального его использования.

Основные

средства и нематериальные активы относятся к наименее ликвидному имуществу

предприятия, используемому в его деятельности длительное время, в течение

которого оно переносит свою стоимость на готовый продукт. Нематериальные активы

представляют собой долгосрочные вложения средств, не имеющие какой-либо

натурально-вещественной формы. К нематериальным активам относят стоимость

имущественных прав на изобретения и другие объекты интеллектуальной

собственности (авторские права патенты, лицензии, ноу-хау).

Анализ

использования внеоборотных активов является активным средством воздействия на

эффективность производства. При анализе устанавливают зависимость результатов

от величины затрат и степени использования ресурсов, выявляют закономерности

изменения эффективности использования внеоборотных активов.

Основными

задачами анализа внеоборотных активов является: анализ состава нематериальных

активов; анализ долгосрочных финансовых вложений; изучение состава, структуры

движения основных средств; определение степени их использования; разработка

мероприятий по повышению эффективности, и улучшения использования основных

фондов.

Основным

направлением деятельности предприятия являются достижения наилучших результатов

при наименьших затратах. Успешному осуществлению этой задачи во многом

способствует эффективное использование внеоборотных активов.

Методика

анализа внеоборотных (долгосрочных) активов в соответствии с требованиями МСФО:

факторный анализ показателей эффективного использования внеоборотных

(долгосрочных) активов (доходность через маржинальный доход, операционную

прибыль, бухгалтерскую прибыль, чистую прибыль); факторный анализ изменения

емкости внеоборотных (долгосрочных) активов; модель анализа эффективности

использования внеоборотных (долгосрочных) активов через долю влияния на прирост

выручки от продаж их экстенсивности и интенсивности; шестифакторная модель

коэффициентов доходности внеоборотных (долгосрочных) активов. Эта методика

позволяет усовершенствовать методику анализа внеоборотных (долгосрочных)

активов согласно международной практике.

Методика

анализа внеоборотных активов: изучение качественных изменений в имущественном

положении организации и ликвидности активов; расчет показателей эффективности

использования внеоборотного капитала и инвестиционной активности организации;

анализ основного капитала и эффективность его использования.

Одной из

распространенных методик является методика оценки эффективности управления

внеоборотными активами, основанная на анализе двух основных составляющих

внеоборотных активов: основных средств и нематериальных активов. Рассмотрим

данную методику.

В состав

внеоборотных активов входят основные средства, нематериальные активы,

долгосрочные финансовые вложения и прочие.

Нематериальные

активы представляют собой долгосрочные затраты, которые в течение определенного

периода должны приносить предприятию повышенный доход.

До тех пор

пока они выполняют эту функцию, нематериальные активы целесообразно учитывать в

составе актива баланса организации, и как только прекратят создавать условия

для получения повышенного дохода, их следует списать.

Основные

средства представляют собой материально-техническую базу для высокоэффективного

ведения производственной деятельностью.

Главной

задачей анализа основных производственных фондов является: определение

обеспеченности предприятия и его подразделений основными средствами, а также

определить уровень их использования и причины изменения их в динамике.

Кроме этого

одной из задач является изучить степень использования производственной мощности

предприятия и оборудования, и выявить резервы увеличения.

Анализ работы

оборудования базируется на системе показателей, характеризующих использования

его численности, времени работы и мощности. Различают оборудование наличное и

установленное, а также оборудование, которое фактически используется в

производстве оборудования, находящееся в ремонте и модернизации и резервное

оборудование.

Для

характеристики использования времени работы оборудования рассчитываются

коэффициенты календарного фонда, режимного и планового фонда времени и

коэффициент интенсивности.

Интенсивная

загрузка оборудования - выпуск продукции в единицу времени в среднем на одну

машину.

При изучении

основных фондов применяются показатели наличия и использования площадей,

которые имеют большое значение для предприятия.

Анализ обычно

начинают с изучения состава, структуры, динамики основных средств и их рост за

анализируемый период.

Данные о

наличие, об износе и движении основных средств служат основным источником

информации для оценки производственного потенциала предприятия.

Большое

значение имеет анализ движения и технического состояния основных

производственных фондов.

Для этого

рассчитывают следующие показатели:

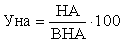

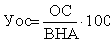

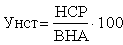

Доля

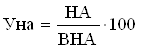

нематериальных активов (Уна):

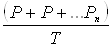

(1.1) (1.1)

где НА –

нематериальные активы;

ВНА – общая

сумма внеоборотных активов.

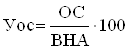

Доля основных

средств (Уос):

(1.2) (1.2)

где ОС –

основные средства.

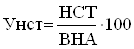

Доля

незавершенного строительства (Унст):

(1.3) (1.3)

где НСТ –

незавершенное строительство.

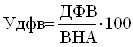

Доля

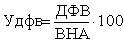

долгосрочного финансового вложения (Удфв):

(1.4) (1.4)

где ДФВ –

долгосрочные финансового вложения.

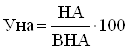

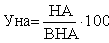

Доля

налоговых активов (УнА):

(1.5) (1.5)

где НА –

налоговые активы.

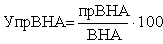

Доля прочих

внеоборотных активов (УпрА):

(1.6) (1.6)

где прА –

прочие внеоборотные активы.

Абсолютный

прирост (П):

П= ПСвак- ПСванн (1.7)

где ПСвак –

полная первоначальная стоимость внеоборотных активов на конец периода;

ПСванн –

полной первоначальной стоимостью на начало.

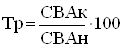

Темп роста

(Тр):

(1.8) (1.8)

где СВАк –

стоимость внеоборотных активов на конец года;

СВАн –

стоимость внеоборотных активов на начало года.

Для оценки

эффективности использования внеоборотных активов используются такие показатели

как:

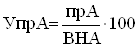

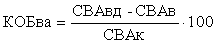

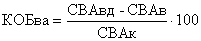

Коэффициент

обновления внеоборотных активов (КОБва):

(1.9) (1.9)

где СВАвд –

стоимость введенных внеоборотных активов;

СВАв –

стоимость выбывших внеоборотных активов.

СВАк –

стоимость внеоборотных активов на конец отчетного года.

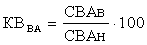

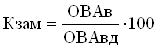

Коэффициент

выбытия внеоборотных активов (КВва):

(1.10) (1.10)

где СВАв –

стоимость выбывших внеоборотных активов;

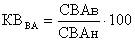

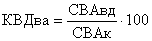

Коэффициент

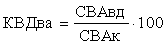

ввода внеоборотных активов (КВДва):

(1.11) (1.11)

где СВАвд –

стоимость вновь введенных внеоборотных активов в отчетном периоде;

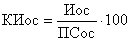

Коэффициент

износа (КИос):

(1.12) (1.12)

где Иос –

износ основных средств (разность между первоначальной стоимости основных

средств и остаточной стоимости);

ПСос –

первоначальная стоимость основных средств.

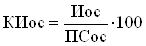

Коэффициент

годности (КГос):

(1.13) (1.13)

где ОСос -

остаточная стоимость основных средств.

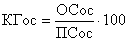

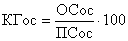

Коэффициент

замены (Кзам):

(1.14) (1.14)

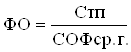

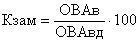

Фондоотдача

(ФО) показывает, сколько рублей товарной продукции получено на каждый рубль,

вложенный в основные фонды. Рассчитывается по следующей формуле:

(1.15) (1.15)

где Стп –

стоимость товарной продукции;

СОФср.г. –

среднегодовая стоимость основных фондов.

В динамике

фондоотдача должна увеличиться, если фонды используются эффективно.

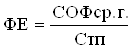

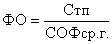

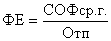

Фондоемкость

(ФЕ) (обратный показатель фондоотдачи) показывает сколько копеек затрат в

основных фондах содержится в каждом рубле товарной продукции. Рассчитывается по

следующей формуле:

(1.16) (1.16)

В динамике

фондоемкость должна изменяться.

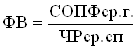

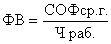

Фондовооруженность

(ФВ) показывает, сколько на 1-го работающего приходится основных фондов.

Рассчитывается по следующей формуле:

(1.17) (1.17)

где СОПФср.г.

– среднегодовая стоимость основных производственных фондов;

ЧРср.сп –

среднесписочную численность работников.

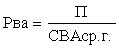

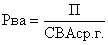

Рентабельность

внеоборотных активов (Рва) показывает, сколько копеек прибыли приходится на 1

рубль внеоборотных активов. Рассчитывается по следующей формуле:

(1.18) (1.18)

где П –

прибыль (убытки) до налогообложения;

СВАср.г. –

среднегодовая стоимость внеоборотных активов.

При наличии

отчетных данных за ряд периодов проводится трендовый анализ, т.е. рассчитывают

абсолютные и относительные отклонения по отношению к предшествующим периодам, а

также определяют средние отклонения.

Абсолютное

отклонение рассчитывается по формуле:

Оабс = Дотч.

года – Дпред.года, (1.19)

где Оабс –

абсолютное отклонение;

Дотч. года –

данные отчетного года;

Дпред.года –

данные предыдущего года.

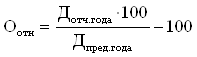

Относительное

отклонение рассчитывается по формуле:

(1.20) (1.20)

где Оотн –

относительное отклонение.

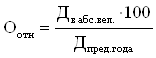

Или по

формуле:

(1.21) (1.21)

где Д в

абс.вел. – данные в абсолютной величине.

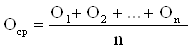

Среднее

отклонение рассчитывается по формуле:

(1.22) (1.22)

где Оср –

среднее отклонение;

О1 + О2 +…+

Оn– общая сумма отклонений за весь изучаемый период;

n –

количество данных.

Таким

образом, на основе выше

рассмотренных показателей оценки управления внеоборотными активами фирмы

сформирован следующий алгоритм расчета показателей управления внеоборотными

активами фирмы, разделенный на три блока.

Блок 1.

Анализ динамики и структуры внеоборотных активов фирмы.

П= ПСвнак- ПСвнан

Таблица 1.1.

Структура

внеоборотных активов фирмы.

| Показатель |

2004 год |

2005 год |

2006 год |

2007 год |

2008 год |

| Тыс. руб. |

% к итогу |

Тыс. руб. |

% к итогу |

Тыс. руб. |

% к итогу |

Тыс. руб. |

% к итогу |

Тыс. руб. |

% к итогу |

| НЕМАТЕРИАЛЬНЫЕ АКТИВЫ |

|

|

|

|

|

|

|

|

|

|

| ОСНОВНЫЕ СРЕДСТВА |

|

|

|

|

|

|

|

|

|

|

| Незавершенное

строительство |

|

|

|

|

|

|

|

|

|

|

| Долгосрочные финансовые

вложения |

|

|

|

|

|

|

|

|

|

|

| Отложенные налоговые

активы |

|

|

|

|

|

|

|

|

|

|

| Прочие внеоборотные

активы |

|

|

|

|

|

|

|

|

|

|

| ИТОГО |

|

100 |

|

100 |

|

100 |

|

100 |

|

100 |

Таблица 1. 2

Динамика

внеоборотных активов фирмы.

| Показатель |

2005 год |

2006 год |

2007 год |

2008 год |

За весь рассматриваемый

период |

| +/- тыс. руб |

Темп роста % |

+/- тыс. руб |

Темп роста % |

+/- тыс. руб |

Темп роста % |

+/- тыс. руб |

Темп роста % |

+/- тыс. руб |

Темп роста % |

| НЕМАТЕРИАЛЬНЫЕ АКТИВЫ |

|

|

|

|

|

|

|

|

|

|

| ОСНОВНЫЕ СРЕДСТВА |

|

|

|

|

|

|

|

|

|

|

| Незавершенное

строительство |

|

|

|

|

|

|

|

|

|

|

| Долгосрочные финансовые

вложения |

|

|

|

|

|

|

|

|

|

|

| Отложенные налоговые

активы |

|

|

|

|

|

|

|

|

|

|

| Прочие внеоборотные

активы |

|

|

|

|

|

|

|

|

|

|

| ВСЕГО |

|

|

|

|

|

|

|

|

|

|

Блок 2. Анализ

показателей, характеризующих состояние внеоборотных активов и их эффективное

использование.

Таблица 1.3.

| Коэффициент |

Период |

За весь рассматриваемый

период |

| 2004 г. |

2005 г. |

2006 г. |

2007 г. |

2008 г. |

min |

сред |

max |

| Коэффициент обновления,

% |

|

|

|

|

|

|

|

|

| Коэффициент выбытия, % |

|

|

|

|

|

|

|

|

| Коэффициент ввода, % |

|

|

|

|

|

|

|

|

| Коэффициент износа, % |

|

|

|

|

|

|

|

|

| Коэффициент годности, % |

|

|

|

|

|

|

|

|

| Коэффициент замены, % |

|

|

|

|

|

|

|

|

| Фондоотдача, руб. |

|

|

|

|

|

|

|

|

| Фондоемкость,руб |

|

|

|

|

|

|

|

|

| Фондовооруженность,

руб. |

|

|

|

|

|

|

|

|

| Рентабельность, руб. |

|

|

|

|

|

|

|

|

Анализ

состояния и эффективности управления внеоборотными активами фирмы.

Блок 3.

Трендовый анализ

Оабс = Дотч.

года – Дпред.года

Таблица 1.4

Абсолютные и

относительные отклонения по отношению к предыдущим периодам.

| Показатель |

2005 год |

2006 год |

2007 год |

2008 год |

Среднее |

| абс. руб |

отн % |

абс. руб |

отн. % |

абс. руб |

отн. % |

абс. руб |

отн. % |

абс. руб |

отн. % |

| Фондоотдача |

|

|

|

|

|

|

|

|

|

|

| Фондоемкость |

|

|

|

|

|

|

|

|

|

|

| Фондовооруженность |

|

|

|

|

|

|

|

|

|

|

| Рентабельность |

|

|

|

|

|

|

|

|

|

|

Таким

образом, рассмотрев теоретическую и методологическую основу управления

внеоборотными активами фирмы, выбран расчетный алгоритм оценки эффективности

управления внеоборотными активами фирмы, который включает в себя три блока. Он

лежит в основе экспресс - диагностики управления внеоборотными активами в

Открытом акционерном обществе «Завод СТАРТ».

2. Экспресс-диагностика

управления внеоборотными активами ОАО «Завод СТАРТ»

2.1 Расчет

показателей эффективности управления внеоборотными активами фирмы

В настоящее

время ОАО «Завод СТАРТ» расположен по юридическому адресу Курганская область,

город Далматово, улица Рукманиса, дом 31.

За время

многолетнего развития накоплен огромный опыт в изготовлении высококачественных

емкостей любых объемов с использованием передовых технологий.

Основные

направления деятельности предприятия в настоящее время различны: автоцистерны

для перевозок пищевых жидкостей (молоко, вода, спирт и т.д.) на любых видах

шасси, прицепов и полуприцепов; специальные транспортные средства для перевозки

нефтепродуктов и топливозаправщики; вакуумные машины; контейнер - цистерны;

резервуары вертикальные марки Я-ОСВ и Р4-ОХР; резервуары горизонтальные марки

Р4-ОХР.

На

предприятии находится в эксплуатации 34 корпуса общей площадью 72008м2;

подъездные железнодорожные пути 180 п/м; автодорога с асфальтовым покрытием и с

покрытием железобетонными плитами 17346,8м2 или 2396,5 п/м. За последние 5лет

осуществлялся ремонт зданий и сооружений. Корпусы, железнодорожные пути и

автодороги находятся в хорошем состоянии.

Из-за низкой

загрузки основных фондов корпус № 110 производственной площадью 13720м2 выведен

из эксплуатации и законсервирован. По той же причине сдана в аренду с правом

выкупа складская площадка площадью 17002м2.

В

незавершенном строительстве числится производственный корпус № 116 - 22097м2 и

магазин 2838,5м2.

На заводе

находится в эксплуатации металлорежущего оборудования 262 единицы;

кузнечнопрессового оборудования 89 единиц; деревообрабатывающего - 14 единиц;

подъемно-транспортного 114 единиц; сварочного оборудования - 182 единицы;

специального технологического оборудования - 127 единиц. Возраст оборудования с

10 до 30 лет и выше, но в связи с низкой загрузкой и ежегодным проведением ППР

оборудование находится в удовлетворительном состоянии.

Произведем

расчет основных показателей управления внеоборотными активами фирмы в

соответствии с выбранным алгоритмом на основе данных бухгалтерской отчетности

ОАО «Завод СТАРТ» за 2004 – 2008 годы. В связи с тем, что с 2004 по 2006 годы

нематериальные активы на балансе предприятия не числились, расчет будет

производиться с 2007 года.

Доля

нематериальных активов:

2007 год =

185:126514·100=0,15%

2008 год =

162:132313·100=0,12%

Доля основных

средств:

2004 год =

11988: 127637· 100= 93,69%

2005 год =

116028: 122197· 100= 94,95%

2006 год =

113291: 120281· 100= 94,19%

2007 год =

118241: 126514· 100= 93,46%

2008 год =

123441: 132313· 100= 93,3%

Доля

незавершенного строительства:

2004 год =

4873: 127637· 100= 3,82%

2005 год =

3795: 122197· 100= 3,11%

2006 год =

4413: 120281· 100= 3,67%

2007 год =

5695: 126514· 100= 4,5%

2008 год =

6497: 132313· 100= 4,91%

Доля

долгосрочных финансовых вложений:

год =1898:

127637· 100= 1,49%

2005 год =

1898: 122197· 100= 1,55%

2006 год =

1898: 120281· 100= 1,58%

2007 год =

1882: 126514· 100= 1,49%

2008 год =

1883: 132313· 100= 1,42%

Доля

отложенных налоговых активов:

2004 год =

113: 127637· 100= 0,1%

2005 год = 200:

122197· 100= 0,16%

2006 год =

165: 120281· 100= 0,14%

2007 год =

332: 126514· 100= 0,26%

2008 год =

297: 132313· 100= 0,22%

Доля прочих

внеоборотных активов:

2006 год =

514: 120281· 100= 0,42%

2007 год =

179: 126514· 100= 0,14%

год = 33:

132313· 100= 0,03%

Согласно

таблицы 1 Блока 1 расчетного алгоритма полученные результаты расчета сведены в

таблицу 2.1.

Таблица 2.1.

Структура

внеоборотных активов ОАО «Завод СТАРТ» за 2004 – 2008 годы

| Показатель |

2004 год |

2005 год |

2006 год |

2007 год |

2008 год |

| Тыс. руб. |

% к итогу |

Тыс. руб. |

% к итогу |

Тыс. руб. |

% к итогу |

Тыс. руб. |

% к итогу |

Тыс. руб. |

% к итогу |

| НЕМАТЕРИАЛЬНЫЕ АКТИВЫ |

- |

- |

- |

- |

- |

- |

185 |

0,15 |

162 |

0,12 |

| ОСНОВНЫЕ СРЕДСТВА |

119588 |

93,69 |

116028 |

94,95 |

113291 |

94,19 |

118241 |

93,46 |

123441 |

93,3 |

| Незавершенное строительство |

4873 |

3,82 |

3795 |

3,11 |

4413 |

3,67 |

5695 |

4,5 |

6497 |

4,91 |

| Долгосрочные финансовые

вложения |

1898 |

1,49 |

1898 |

1,55 |

1898 |

1,58 |

1882 |

1,49 |

1883 |

1,42 |

| Отложенные налоговые

активы |

113 |

0,1 |

200 |

0,16 |

165 |

0,14 |

332 |

0,26 |

297 |

0,22 |

| Прочие внеоборотные

активы |

1165 |

0,9 |

276 |

0,23 |

514 |

0,42 |

179 |

0,14 |

33 |

0,03 |

| ВСЕГО |

127637 |

100 |

122197 |

100 |

120281 |

100 |

126514 |

100 |

132313 |

100 |

Согласно

таблице 2 Блока 1 расчетного алгоритма результаты расчета сведены в таблицу

2.2.

Таблица 2. 2.

Динамика

внеоборотных активов ОАО «Завод СТАРТ» за 2005 – 2008 годы

| Показатель |

2005 год |

2006 год |

2007 год |

2008 год |

За весь рассматриваемый

период |

| +/-, тыс. руб. |

Темп роста % |

+/- тыс. руб |

Темп роста % |

+/- тыс. руб |

Темп роста % |

+/- тыс. руб |

Темп роста % |

+/- тыс. руб |

Темп роста % |

| НЕМАТЕРИАЛЬНЫЕ АКТИВЫ |

- |

- |

- |

- |

185 |

- |

-23 |

87,6 |

- |

- |

| ОСНОВНЫЕ СРЕДСТВА |

-3560 |

97,0 |

-2737 |

97,6 |

4950 |

104,4 |

5200 |

104,4 |

3853 |

103,2 |

| Незавершенное

строительство |

-1078 |

77,9 |

618 |

116,3 |

1282 |

129 |

802 |

114 |

1624 |

133,3 |

| Долгосрочные финансовые

вложения |

0 |

100 |

0 |

100 |

-16 |

99,2 |

1 |

100 |

-14 |

99,2 |

| Отложенные налоговые

активы |

87 |

177 |

-35 |

82,5 |

167 |

201,1 |

-35 |

89,5 |

184 |

262,8 |

| Прочие внеоборотные

активы |

-889 |

23,7 |

238 |

186,2 |

-335 |

34,8 |

-146 |

18,4 |

-1132 |

2,8 |

| ВСЕГО |

-5440 |

95,7 |

-1916 |

98,4 |

6233 |

105,2 |

5799 |

104,6 |

4676 |

103,7 |

Согласно

Блоку 2 выбранного расчетного алгоритма проведем оценку состояния внеоборотных

активов фирмы и их эффективного использования. Рассчитаем выбранные показатели

за каждый период.

Коэффициент

обновления основных средств:

2004 год =

6167 – 4460: 204505·100= 0,8%

2005 год =

5583 – 2851: 207237·100= 1,3%

2006 год =

6348 – 3853: 209732·100= 1,2%

2007 год =

14218 – 1580: 222470·100= 5,7%

2008 год =

16788 – 400: 238858·100= 6,9%

Коэффициент

ввода основных средств:

2004 год =

6167: 204505·100= 3 %

2005 год =

5583: 207237·100= 2,7%

2006 год =

6348: 209732·100= 3 %

2007 год =

14218: 222470·100= 6,4%

2008 год =

16788: 238858·100= 7 %

Коэффициент

выбытия основных средств:

2004 год =

4460: 202798·100= 2,2%

2005 год =

2851: 204505 ·100= 1,4%

2006 год =

3853: 207237·100= 1,9%

2007 год =

1580: 209732·100= 0,8%

2008 год =

400: 222470·100= 0,2%

Коэффициент

износа основных средств:

2004 год

=56034: 204505· 100=27,4%

2005 год

=63829: 207237· 100=30,8%

год = 62290:

209732· 100=29,7%

2007 год =

64739: 222470· 100=29,1;%

2008 год

=67597: 238858· 100=28,3%

Коэффициент

годности основных средств:

2004 год =

148471: 204505· 100= 72,6%

2005 год =

143408: 207237· 100= 69,2%

2006 год =

147442: 209732· 100= 70,3%

2007 год =

157731: 222470· 100= 70,9%

2008 год =

171261: 238858· 100= 71,7%

Коэффициент

замены основных средств:

2004 год =

4460: 6167 · 100= 72,3%

2005 год

=2851: 5583 · 100= 51,1%

2006 год =

3853: 6348 · 100= 60,7%

2007 год =

1580: 14218 · 100= 11,1%

2008 год =

400: 16788 · 100= 2,4%

Фондоотдача:

2004 год =

647985: 204505 = 3,17

2005 год =

344631: 207237 = 1,66

2006 год =

413640: 209732 = 1,97

2007 год =

587291: 222470 = 2,64

2008 год =

812170: 238858 = 3,4

Фондоемкость:

2004 год =

204505: 647985 = 0,32 руб.

2005 год =

207237: 344631 = 0,6 руб.

2006 год =

209732: 413640 = 0,5 руб.

2007 год =

222470: 587291 = 0,38 руб.

2008 год =

238858: 812170 = 0,29 руб.

Фондовооруженность:

2004 год =

204505: 628 = 325,6 руб.

2005 год =

207237: 637 = 325,3 руб.

2006 год =

209732: 605 = 346,7 руб.

2007 год =

222470: 640 = 347,6 руб.

2008 год =

238858: 699 = 341,7 руб.

Полученные

результаты расчетов приведены в таблице 2.3.

Таблица 2.3

Анализ

эффективности управления внеоборотными активами фирмы.

| Коэффициент |

Период |

За весь рассматриваемый

период |

| 2004 |

2005 |

2006 |

2007 |

2008 |

min |

сред |

max |

| Коэффициент обновления

основных средств, % |

0,8 |

1,3 |

1,2 |

5,7 |

6,9 |

0,8 |

3,18 |

6,9 |

| Коэффициент выбытия

основных средств, % |

2,2 |

1,4 |

1,9 |

0,8 |

0,2 |

0,2 |

1,3 |

2,2 |

| Коэффициент ввода

основных средств, % |

3 |

2,7 |

3 |

6,4 |

7 |

2,7 |

4,42 |

6,4 |

| Коэффициент износа

основных средств, % |

27,4 |

30,8 |

29,7 |

29,1 |

28,3 |

27,4 |

29,16 |

30,8 |

| Коэффициент годности

основных средств, % |

72,6 |

69,2 |

70,3 |

70,9 |

71,7 |

69,2 |

70,84 |

72,6 |

| Коэффициент замены

основных средств, % |

72,4 |

51,1 |

60,7 |

11,1 |

2,4 |

2,4 |

39,54 |

72,4 |

| Фондоотдача, руб. |

3,17 |

1,66 |

1,97 |

2,64 |

3,4 |

1,66 |

2,57 |

3,4 |

| Фондоемкость. руб. |

0,32 |

0,6 |

0,5 |

0,38 |

0,29 |

0,29 |

0,42 |

0,6 |

| Фондовооруженность,

руб. |

325,6 |

325,3 |

346,7 |

347,6 |

341,7 |

325,3 |

337,38 |

347,6 |

| Рентабельность основных

средств, руб. |

0,3 |

0,7 |

0,15 |

0,3 |

0,5 |

0,15 |

0,39 |

0,7 |

Согласно

Блоку 3 выбранного расчетного алгоритма проведем трендовый анализ.

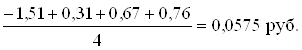

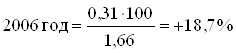

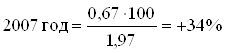

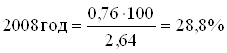

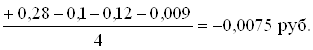

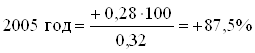

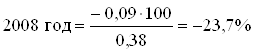

Фондоотдача:

Абсолютное

отклонение:

2005 год =

1,66 – 3,17 = -1,51 руб.

год = 1,97 –

1,66 = +0,31 руб.

год = 2,64 –

1,97 = +0,67 руб.

год = 3,4 –

2,64 = +0,76 руб.

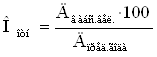

Среднее

абсолютное отклонение:

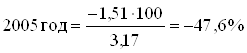

Относительное

отклонение:

Среднее

относительное отклонение:

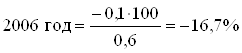

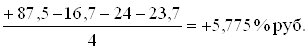

Фондоемкость:

Абсолютное

отклонение:

2005 год =

0,6-0,32 = +0,28

2006 год =

0,5 – 0,6 = -0,1 руб.

2007 год =

0,38 – 0,5 = - 0,12 руб.

2008 год =

0,29 – 0,38 = - 0,09 руб.

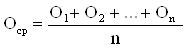

Среднее

абсолютное отклонение:

Относительное

отклонение:

Среднее

относительное отклонение:

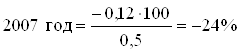

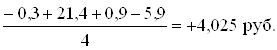

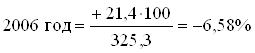

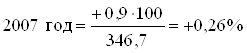

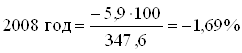

Фондовооруженность:

Абсолютное

отклонение:

2005 год =

325,3 – 325,6 = -0,3 руб.

2006 год =

346,7 – 325,3 = +21,4 руб.

2007 год =

347,6 – 346,7 =+0,9 руб.

2008 год =

341,7 – 347,6 = - 5,9 руб.

Среднее абсолютное

отклонение:

Относительное

отклонение:

Среднее

относительное отклонение:

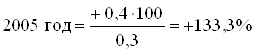

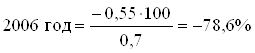

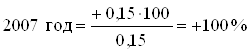

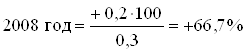

Рентабельность:

Абсолютное

отклонение:

2005 год =

0,7 – 0,3 = +0,4 руб.

2006 год =

0,15 – 0,7 = -0,55 руб.

2007 год =

0,3 – 0,15 = +0,15 руб.

2008 год =

0,5 – 0,3 = +0,2 руб.

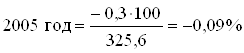

Относительное

отклонение:

Среднее

относительное отклонение:

Полученные

результаты расчетов приведены в таблице 2.4.

Таблица 2.4

Абсолютные и

относительные отклонения по отношению к предыдущим периодам.

| Показатель |

2005 год |

2006 год |

2007 год |

2008 год |

Среднее |

| абс. руб |

отн % |

абс. руб |

отн. % |

абс. руб |

отн % |

абс. руб |

отн. % |

абс. руб |

отн. % |

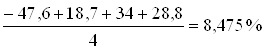

| Фондоотдача |

-1,51 |

-47,6 |

+0,31 |

+18,7 |

+0,67 |

+34 |

+0,76 |

+28,8 |

+0,0575 |

+8,475 |

| Фондоемкость |

+0,28 |

+87,5 |

-0,1 |

-16,7 |

-0,12 |

-24 |

-0,09 |

-23,7 |

-0,0075 |

+5,775 |

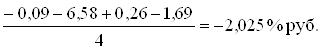

| Фондовооруженность |

-0,3 |

-0,09 |

+21,4 |

+6,58 |

+0,9 |

+0,26 |

-5,9 |

-1,69 |

+4,025 |

-2,025 |

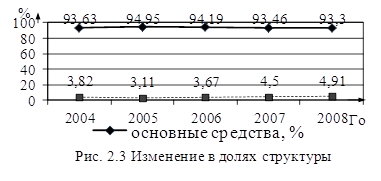

| Рентабельность |

+0,4 |

+133 |

-0,55 |

-78,6 |

+0,15 |

+100 |

+0,2 |

+66,7 |

+0,05 |

+80,35 |

Таким

образом, на основе сформированного алгоритма оценки управления внеоборотными

активами фирмы рассчитаны показатели управления внеоборотными активами фирмы

ОАО «Завод СТАРТ» за 2004-2008 гг. Необходимо определить тенденции расчетных

показателей.

2.2 Анализ

тенденции расчетных показателей управления внеоборотных активов фирмы

Произведен

расчет показателей управления внеоборотными активами фирмы ОАО «Завод СТАРТ» на

основе данных бухгалтерской отчетности за 2004 – 2008 годы.

Для того

чтобы судить об эффективности использования внеоборотных активов фирмы, нужно

сначала провести анализ тенденций расчетных показателей.

Проведем анализ

структуры внеоборотных активов ОАО «Завод СТАРТ» по результату расчетов,

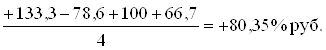

сведенных в таблицу 2.1. На рис. 2.1 приведена структура внеоборотных активов

фирмы в 2004 году:

За

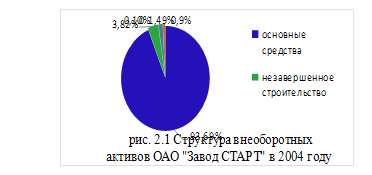

рассматриваемый период в структуре внеоборотных активов произошли определенные

изменения. Рассмотрим структуру внеоборотных активов ОАО «Завод СТАРТ» в 2008

году (рис. 2.2):

Анализ

структуры внеоборотных активов ОАО «Завод СТАРТ» показал, что в его составе

основные средства занимают значительную долю по сравнению с другими объектами

исследования. Так же необходимо обратить внимание на рост незавершенного

строительства, за анализированный период он увеличился с 3,82% до 4,91%. Одновременно

произошло незначительное сокращение доли долгосрочных финансовых вложений на 0,07%

и прочих внеоборотных активов на 0,87%. Долгосрочные финансовые вложения

остаются почти без изменения, их показатель сдвинулся с 0,1 до 0,22 процентных

пункта. Необходимо заметить появление к 2008 году незначительной доли (всего

0,12%) нематериальных активов.

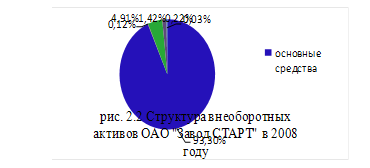

На

представленном ниже графике (рис.2.3) можно проследить изменение структуры

наиболее значимых для предприятия внеоборотных активов по долям за каждый

анализируемый год.

Анализируя

график на рис. 2.3 необходимо заметить, что когда повышаются доли

незавершенного строительства, одновременно уменьшаются доли основных средств. Таким

образом, показатель незавершенного строительства ведет к ухудшению структуры

внеоборотных активов, поскольку, начиная с 2005 года, наблюдается постепенное

повышение его доли процентного пункта.

Проведем

анализ динамики внеоборотных активов ОАО «Завод СТАРТ» за 2005 – 2008 годы.

Рисунок 2.4 составлен на основании показателей из таблицы 2.2.

Анализируя

график на рис. 2.4 следует отметить, что в динамике происходили следующие

изменения: темп роста внеоборотных активов фирмы уменьшался в 2005 году до

98,4%, но с 2006 года он начал постепенно возрастать и к концу анализируемого

периода увеличился на 10%. Таким образом, за весь анализируемый период темп

роста вырос до 103,2%. Все это свидетельствует о правильной экономической

политике, проводимой на предприятии к концу анализированного периода.

Проведем

анализ эффективности использования внеоборотных активов ОАО «Завод СТАРТ» за

анализированный период.

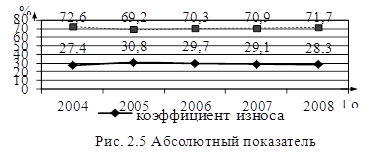

Абсолютный

показатель коэффициента износа и коэффициента годности основных средств

предприятия представлены на рис. 2.5 на основании показателей из таблицы 2.3.

Анализируя

график на рис. 2.5 следует отметить, что основные средства предприятия

находятся в удовлетворительном состоянии, то есть коэффициент износа за

анализируемый период (кроме 2005 года) не превышал 30%, а коэффициент годности

основных средств не опускался ниже допустимой нормы.

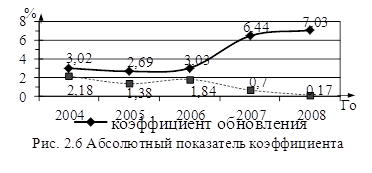

Абсолютный

показатель коэффициента обновления и коэффициента выбытия основных средств

предприятия представлены на рис. 2.6 на основании показателей из таблицы 2.3

Анализируя

график рис. 2.6 необходимо отметить, что коэффициент обновления основных

средств повышается, а коэффициент выбытия наоборот уменьшается, то есть

предприятие больше обновляет основные фонды, чем придает их к списанию. Все это

свидетельствует об эффективном использовании основных средств.

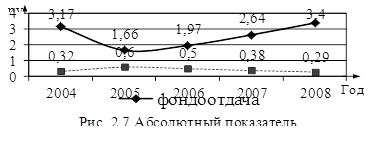

Абсолютный

показатель фондоотдачи и фондоемкости представлены на рис. 2.7 на основании

показателей из таблицы 2.3.

Фондоотдача в

динамике показывает, что основные фонды за анализированный период используются

эффективно, кроме того наблюдается повышение данного показателя. Фондоемкость в

динамике уменьшается, что ведет к уменьшению затрат в основных фондах в каждом

рубле товарной продукции. Такие изменения показателей носят позитивный

характер, так как говорят об эффективном использовании основных средств.

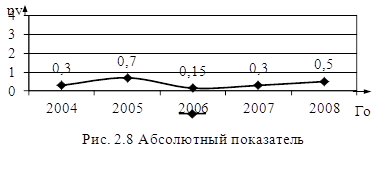

Абсолютный

показатель рентабельности основных средств представлены на рис. 2.8 на

основании показателей из таблицы 2.3.

Анализируя

график рис. 2.8 необходимо отметить, что максимальная рентабельность основных

средств была в 2005 году и составляла 70 копеек прибыли на 1 рубль внеоборотных

активов. Затем показатель рентабельности уменьшился до 15 копеек за счет

увеличения расходов на улучшение состояния основных средств. Затем показатель

рентабельности постепенно возрастал и к концу анализированного периода

составлял 50 копеек прибыли на 1 рубль внеоборотных активов.

Проведенный

анализ тенденций расчетных показателей управления внеоборотными активами фирмы

показал, что показатель незавершенного строительства ведет к ухудшению

структуры внеоборотных активов.

Основные

средства предприятия находятся в удовлетворительном состоянии, о чем

свидетельствует коэффициент износа, то есть за весь анализируемый период (кроме

2005 года) не превышал 30%. Коэффициент обновления выше по отношению к

коэффициенту выбытия, то есть предприятие больше обновляет основные фонды, чем

придает их к списанию. Фондоотдача резко снизилась в 2005 году с 3,17 руб. до

1,66 руб. за счет увеличения расходов на улучшение состояния основных средств,

затем начала постепенно возрастать и к концу анализированного периода составили

3,4 руб.. Фондоемкость уменьшилась с 32 копеек до 29 копеек, а

фондовооруженность увеличилась с 325,6 руб. до 341,7 руб. Рентабельность

основных средств резко упала в 2005 году, но затем ежегодно возрастала и к

концу 2008 года составила 0,52 рубля. Все это свидетельствует об эффективном

использовании основных средств.

Поэтому, для

улучшения сложившейся ситуации фирме необходимо разработать такую модель

управления активами фирмы, которая позволила бы сократить повышение доли

незавершенного строительства и еще более улучшить эффективность использования

внеоборотных активов.

3. Прогнозный

варианит модели управления внеоборотными активами ОАО «Завод СТАРТ»

3.1

Стратегические аспекты разработки модели управления внеоборотными активами

фирмы

Управление

внеоборотными активами фирмы, то есть составом и структурой его имущества,

позволяет оценить их динамику и принять решение о необходимых направлениях их

изменения.

Внеоборотные

активы отражают в стоимостном выражении все материальные и нематериальные

ценности предприятия, его имущественные права.

Схема

управления внеоборотными активами фирмы представлена на рисунке 3.1.

Рис. 3.1.

Схема управления внеоборотными активами фирмы

Экспресс-диагностика

управления внеоборотными активами ОАО «Завод Старт» показала, что в структуре

отмечается повышение доли незавершенного строительства. Поэтому, в ходе управления

внеоборотными активами перед фирмой стоит задача – оптимизировать такие

факторы, которые позволят нормализовать структуру внеоборотных активов фирмы, а

также дать оценку его способностей изменить это состояние в динамике и на

перспективу. Основными факторами являются эффективное использование

внеоборотных активов фирмы, то есть повышение качества продукции за счет

внедрения новых технологий и строительства новых объектов.

Эффективное

использование внеоборотных активов фирмы может быть обеспечено за счет

конкретных организационно-технических мероприятий: внедрение новой более

прогрессивной техники в цех №11и технологии производства и ускорение

незавершенного строительства корпуса № 116.

Поскольку

падение уровня использования производственных фондов произошло по причине

передаче узлов и деталей на другие предприятия области ввиду низкой

рентабельности изготовления на нашем заводе, необходимо для нового подхода к

выпускаемой продукции обновить производственное оборудование цеха № 11, а

именно приобрести современное кузнечно-прессованное оборудование сильнейшей по

мощности и специальное технологическое оборудование для изготовления более

прочных деталей, позволяющий повысить уровень качества.

Еще одним

важным этапом модели управления внеоборотными активами ОАО «Завод Старт»

является ускорение строительства корпуса № 116, площадью 22097 м2., где

основная отрасль будет усиленно направлена на производство автоцистерны для

перевозок пищевых жидкостей с высоким уровнем качества, так как в последние

годы намечается подъем молокоперерабатывающей отрасли. Идет укрупнение молочных

холдингов. Особенно заметно по Вим Биль Даму, Юнимилк, Челябинскому холдингу.

На предприятиях по переработке молока ведется обновление парка молоковозов,

обновление емкостного оборудования, и, следовательно, увеличивается спрос на

технологическое оборудование для переработки и хранения молока.

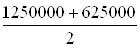

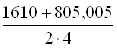

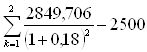

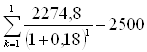

Для

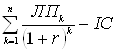

осуществления данных мероприятий предлагается выбрать вариант финансирования:

фирма может использовать 50% собственных средств и 50% - заемных, то есть

приобретение оборудования для цеха №11 будет осуществляться за счет собственных

средств – 1200 тыс. руб., а строительство корпуса № 116 – за счет собственных –

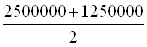

1300 тыс. руб., и заемных – 2500 тыс. руб.

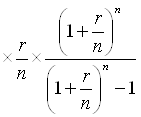

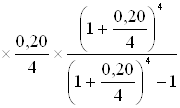

Заемные

средства можно получить по кредитному договору на один год по ставке, равной

20%, или лизингу. Погашение кредита предполагается равными долями -

ежеквартально. Лизинговая компания предлагает два варианта условий по договору

лизинга. Расчеты проводит лизингополучатель, то есть фирма ОАО «Завод Старт»,

объект основных средств находится на балансе лизингодателя (лизинговой

компании). Необходимо сравнить предложенные варианты финансирования и выбрать

наиболее выгодный.

Под лизингом

понимается вид инвестиционной деятельности по приобретению имущества и передаче

его на основании договора лизинга физическим или юридическим лицам за

определенную плату, на определенный срок и на определенных условиях,

обусловленных договором, с правом выкупа имущества лизингополучателем.

Лизинговая

сделка - совокупность договоров, необходимых для реализации договора лизинга

между лизингодателем, лизингополучателем и продавцом (поставщиком) предмета

лизинга. Предмет лизинга - любые неупотребляемые вещи, в том числе предприятия

и другие имущественные комплексы, здания, сооружения, оборудование,

транспортные средства и другое движимое и недвижимое имущество, которое

используется для предпринимательской деятельности.

Финансирование