Дипломная работа: Розвиток теорії непрямого оподаткуванняДипломная работа: Розвиток теорії непрямого оподаткуванняМІНІСТЕРСТВО ФІНАНСІВ УКРАЇНИ Дніпропетровська державна фінансова академія ДИПЛОМНА РОБОТА тема: “ Розвиток теорії непрямого оподаткування ” Виконана студент____ гр. _____________________ _______________________ (ПІБ) _______________________ (Підпис) Оцінка _______________________ Керівник ___________________ ________________ (підпис) Допущено до захисту “_____” _____________ 2006 р. Завідувач кафедрою _____________________ ________________ (підпис) Дніпропетровськ 2006 Зміст Вступ Розділ 1. Теоретикометодологічні основи непрямого оподаткування 1.1 Становлення та розвиток податкової системи України 1.2 Сутність, переваги та недоліки непрямого оподаткування в умовах ринкової економіки 1.3 Світовий досвід непрямого оподаткування Розділ 2. Аналіз та механізми справляння непрямих податків в україні 2.1 Особливості механізмів непрямого оподаткування в Україні 2.1.1 Механізм справляння ПДВ 2.1.2 Механізм справляння акцизного збору 2.1.3 Механізм справляння мита 2.1.4 Організація обліку та контролю стягнення непрямих податків 2.2 Аналіз динаміки джерел податкового формування Державного бюджету України у 1998 - 2006 роках 2.3 Аналіз динаміки формування Державного бюджету за рахунок непрямих податків у Дніпропетровській області у 1998 – 2005 роках Розділ 3. Економетричний аналіз впливу непрямих податків на формування державного бюджета та доцільність зниження рівней оподаткування 3.1 Економетричне моделювання впливу непрямих податків на формування доходів Державного бюджету 3.2 Шляхи реформування податкової системи України та зниження тиску непрямого оподаткування Висновки Список використаної літератури Додатки ВступКожна конкретна податкова система є відображенням податкової політики, яка проводиться державою. Податкова система - це сукупність податків, зборів, інших обов`язкових платежів і внесків до бюджету і державних цільових фондів, які діють у встановленому законом порядку. Сутність, структура і роль системи оподаткування визначаються податковою політикою, що є виключним правом держави, яка проводить її в країні самостійно, виходячи із завдань соціальноекономічного розвитку. Через податки, пільги і фінансові санкції, а також і відповідальність, які виступають невід'ємною частиною системи оподаткування, держава ставить єдині вимоги до ефективного ведення господарства в країні. Важливу роль у формуванні ефективної податкової політики належить обґрунтуванню оптимальних принципів оподаткування.А. Сміт сформулював чотири фундаментальні принципи або "закони", що стали класичними і придатні для будьякої економічної системи: перший - піддані держави повинні брати участь в утримуванні уряду відповідно до свого доходу, яким вони користуються під захистом держави; другий - податок який зобов'язана сплачувати кожна окрема особа має бути точно визначений (строк оплати, спосіб платежу, сума платежу); третій - податок повинен стягуватися в той час і таким способом, які найзручніші для платника; четвертий - податок має бути розроблений таким чином, щоб він стягував з народу як найменше грошей понад те, що необхідно для формування державного бюджету. Суспільне призначення податків проявляється в їх функціях. Їх дві - "фіскальна" й "економічна". Фіскальна полягає в формуванні грошових доходів держави. Гроші потрібні їй на утримання державного апарату, армії, розвитку науки і техніки, підтримку дітей, літніх і хворих людей. Із зібраних у вигляді податків коштів держава покриває витрати на освіту, будує школи, вищі учбові заклади, дитячі будинки, платить зарплату викладачам і стипендію студентам. Частина коштів йде на охорону здоров`я. З цього ж джерела і витрачаються гроші на будівництво державних підприємств, споруд, доріг, захист навколишнього середовища. Економічна функція податків полягає у впливі через податки на суспільне відтворення, тобто охоплює будьякі процеси в економіці країни, а також соціальноекономічні процеси в суспільстві. Податки в цій функції можуть відігравати стимулюючу, обмежуючу і контролюючу роль. Значне підвищення податків здатне не тільки обмежити, але й зробити беззмістовною підприємницьку діяльність. Актуальність досліджень дипломної роботи полягає в тому, що вся історія податкової політики зводиться до пошуків ідеалів оптимального оподаткування. При цьому держава не може задовольнятися лише загальними пропорціями розподілу ВВП. Вона повинна враховувати інтереси кожного підприємства, кожного члена суспільства. Іншими словами, податкова політика повинна влаштовувати і державу, і платників податків. Мета досліджень дипломної роботи: дослідження впливу непрямих податків на формування доходів Державного бюджету України та рівень податкового тиску на громадян України, виявлення основних закономірностей механізму стягнення непрямих податків, розробці пропозицій щодо удосконалення механізму нарахування та сплати непрямих податків, розробці пропозицій щодо реформування системи непрямих податків. Об’єкт досліджень дипломної роботи: поточний стан та основні тенденції розвитку непрямого оподаткування в Україні. Суб’єкт досліджень дипломної роботи: статистичні дані про рівні непрямого та прямого оподаткування в України за 1992 - 2006 роки та окремо по Дніпропетровській області у 1996 -2006 роках. Задачі досліджень роботи: аналіз сучасної системи оподаткування в Україні; аналіз структури непрямого оподаткування в Україні та світовий досвід непрямого оподаткування; аналіз методів адміністрування непрямих податків податковою інспекцією; аналіз статистичних даних по формуванню доходів Державного бюджету України за рахунок непрямих податків, динаміка формування доходів Державного бюджету за рахунок непрямих податків у Дніпропетровській області; аналіз тенденцій і перспектив розвитку та модернізації непрямого оподаткування в Україні. Інформаційне забезпечення: статистичні дані доходної частини Державного бюджету України у 1992 -2006 роках та по Дніпропетровській області в 1998 - 2006 роках, законодавчі документи по системі оподаткування в Україні, нормативні документи Державної податкової адміністрації України, проекти нового Податкового Кодексу України. Методологічне забезпечення: структурування податкових надходжень за реєстрами бюджетної класифікації, ретроспективний аналіз показників податкової звітності, аналітична обробка та групування показників в динаміці Актуальність отриманих результатів досліджень дипломної роботи полягає в тому, що отримані результати свідчать про фактичні тенденції європейського напрямку розвитку системи оподаткування в Україні з переважною долею непрямих податків на споживання, при цьому найбільш динамічно розвиваються специфічні акцизи на окремі товарні групи (акцизний збір та мито) та знижується доля універсального акцизу на загальний перелік товарних груп та послуг (податок на додану вартість). Оскільки непрямі податки носять соціальнонесправедливий характер, в дипломній роботі обгрунтовані пропозиції по реструктуризації податкової системи України в бік підвищення прямого оподаткування доходів та майна, як накопленого доходу, що розподілить податковий тягар відповідно часткам отримуваного суспільного блага. Розділ 1. Теоретикометодологічні основи непрямого оподаткування1.1 Становлення та розвиток податкової системи УкраїниСьогодні Україна вибудовує свою податкову систему, орієнтуючись на найрозвиненіші країни світу. Адже податкова система є найважливішою основою економічної системи кожної розвиненої країни. З одного боку вона забезпечує фінансову базу держави, а з іншого - виступає головним знаряддям реалізації її економічної доктрини. Податки - це об’єктивне суспільне явище, тому при побудові податкової системи слід виходити з реалій соціальноекономічного стану країни. Жодна держава не може обійтись без податків, що є головним у її відносинах з суб‘єктами господарювання. Історично це найдавніша форма фінансових відносин між державою і членами суспільства. Сутність податків полягає в обов’язковому перерозподілі національного доходу з метою формування державних фінансових фондів. Особливістю податків є їх примусовий, обов’язковий характер, який не потребує зустрічної індивідуальної оплатності з боку держави. До основних термінів сучасної системи оподаткування в Україні відносяться [46]: 1. Податок (збір, внесок до державного цільового фонду) - в Україні це обов’язковий платіж до бюджетів різних рівнів або державних цільових фондів, що здійснюються в порядку і на умовах, визначених законодавством України щодо оподаткування. 2. Суб`єкт, або платник податків, зборів та обов’язкових платежів - це особи, на яких Конституцією України та податковим законодавством покладено обов’язки: а) сплачувати податки, збори та обов’язкові платежі; б) нараховувати, утримувати та перераховувати податки, збори та обов’язкові платежі до бюджетів і до державних цільових фондів. Платник податків може визнаватись суб’єктом оподаткування одним або декількома податками, зборами та обов’язковими платежами в залежності від діяльності, яку він провадить, володіння майном або інших обставин, у разі наявності яких виникають податкові зобов’язання. Суб’єктами оподаткування або платниками податків, зборів та обов’язкових платежів є юридичні або фізичні особи, міжнародні об’єднання та організації, які відповідно до чинного податкового законодавства безпосередньо зобов’язані нараховувати, утримувати та сплачувати податки, збори та інші обов’язкові платежі. 3. Об`єкт оподаткування - юридично обумовлений факт або подія, після настання яких у суб’єкта виникає обов’язок сплатити податок; з економічної точки зору об’єктом оподаткування можуть виступати доход, прибуток, майно, грошовий капітал або розмір споживання. Кожен податок, збір та обов’язковий платіж має самостійний об’єкт оподаткування, який визначається чинним податковим законодавством. Об’єкт оподаткування повинен бути стабільним, чітко визначеним, мати безпосереднє відношення до платника податку. 4. Предмет оподаткування - фізична, якісна характеристика об’єкту, яка виступає еквівалентом об’єкту з метою оподаткування. 5. Одиниця оподаткування - це одиниця виміру (фізичного чи грошового) об`єкта оподаткування. Фізичний вимір досить точно відображає об`єкт оподаткування. 6. Податкова ставка - законодавчо установлений розмір податку на одиницю оподаткування. Існують такі підходи до встановлення податкових ставок: універсальний (для всіх платників встановлюється єдина податкова ставка); диференційований (для різних платників існують різні рівні ставок). За побудовою ставки бувають: тверді (встановлюються у грошовому виразі на одиницю оподаткування в натуральному обчисленні): а) фіксовані - встановлені конкретних сум; б) відносні - визначені відносно до певної величини (наприклад., у процентах до мінімальної заробітної плати). процентні ставки встановлюються щодо об’єкта оподаткування, який має грошовий вираз. Вони поділяються на три види: а) пропорційні ставки, які не залежать від розміру об`єкта оподаткування; б) прогресивні ставки розмір яких зростає разом в міру збільшення обсягів об`єкта оподаткування:; в) регресивні ставки, на відміну від прогресивних, зменшуються в міру зростання об`єкта оподаткування. 7. Податкова квота - це частка податку платника, яка може бути визначена як в абсолютному розмірі й у відносному виразі. Значення податкової квоти полягає в тому, що вона характеризує рівень оподаткування. 8. Податковий оклад - остаточна сума, що підлягає сплаті до бюджету; в більшості податків визначається як добуток бази оподаткування на ставку оподаткування. 9. Джерело сплати податку - фінансовий фонд суб’єкта оподаткування, за рахунок якого відбувається сплата податку. Як правило, джерелом можуть виступати прибуток, валовий доход, чистий доход фізичної особи тощо. 10. Податкова пільга - законодавчо закріплене повне або часткове звільнення від сплати податків. зборів та інших обов’язкових платежів. Оскільки податки мають ознаки фінансових відносин (перерозподіл коштів та формування фондів), можна розрізнити такі основні функції податків як категорії фінансів: 1. Фіскальна - основне призначення полягає в мобілізації та накопиченні коштів в державних фондах. 2. Розподільча (соціальна) - одним із призначень податків є розподіл суспільних доходів з боку більш платоспроможних верств населення та суб’єктів господарювання на користь малозабезпечених; за рахунок виробничих галузей національної економіки на користь суб’єктів невиробничої сфери тощо. Завдяки цій функції підтримується соціальна рівновага та забезпечується відносна рівномірність доходів різних верств громадян. 3. Регулююча функція - податки як інструмент примусового вилучення частини доходів суспільства здатні суттєво впливати на стан національної економіки. Позитивний вплив дозволяє говорити про стимулюючу роль податків, негативний - про дестимулюючу роль оподаткування. Важливість урахування в державній економічній політиці цієї функції була доведена новим економічним курсом Ф.Д. Рузвельта в роки Великої Депресії 192030х рр. 4. Контрольна функція - допоміжна функція, яка полягає в контролі за допомогою податків за джерелами і обсягами доходів суспільства та напрямками їх використання. Класифікація податків як економічної категорії проводиться: за формою оподаткування; за економічним змістом об’єкта оподаткування; в залежності від рівня державних структур, які їх встановлюють; за способом їх стягнення (в залежності від територіального рівня); в залежності від способів встановлення ставок оподаткування; в залежності від встановленого порядку використання; за суб’єктом оподаткування. Історично, за формою оподаткування податки поділяються на прямі і непрямі. Прямі податки встановлюються відносно платників. Їх розмір залежить від розміру об’єкта оподаткування. Кінцевим платником прямих податків є той, хто одержує дохід, володіє майном. До прямих податків належать всі прибуткові та майнові податки. Вони встановлюються на дохід або майно платника податків і сприяють такому розподілу податкового тягаря, при якому більше податків платить той, хто має більш високі доходи та більше майна. Такий принцип оподаткування більшість економістів вважає справедливим. У розвинених країнах світу, таких, як США, Японія, Великобританія, ФРН, прямі податки становлять близько 40-90 відсотків в загальній сумі податкових надходжень [50]. До непрямих податків традиційно належать такі податки, як податок з обороту (суми) споживання, податок на додану вартість, акцизний збір, мито. В залежності від рівня державних структур, які встановлюють податки, вони поділяються на загальнодержавні та місцеві. В Україні справляються [7]: загальнодержавні податки і збори (обов'язкові платежі); місцеві податки і збори (обов'язкові платежі); а). До загальнодержавних належать такі податки і збори (обов'язкові платежі): 1) податок на додану вартість; 2) акцизний збір; 3) податок на прибуток підприємств, у тому числі дивіденди, що сплачуються до бюджету державними некорпоратизованими, казенними або комунальними підприємствами; 4) податок на доходи фізичних осіб; 5) мито; 6) державне мито; 7) податок на нерухоме майно (нерухомість); 8) плата (податок) за землю; 9) рентні платежі; 10) податок з власників транспортних засобів та інших самохідних машин і механізмів; 11) податок на промисел; 12) збір за геологорозвідувальні роботи, виконані за рахунок державного бюджету; 13) збір за спеціальне використання природних ресурсів; 14) збір за забруднення навколишнього природного середовища; 17) збір на обов'язкове державне пенсійне страхування; 19) плата за торговий патент на деякі види підприємницької діяльності. 20) фіксований сільськогосподарський податок; 21) збір на розвиток виноградарства, садівництва і хмелярства; 23) єдиний збір, що справляється у пунктах пропуску через державний кордон України; 24) збір за використання радіочастотного ресурсу України; 25) збори до Фонду гарантування вкладів фізичних осіб (початковий, регулярний, спеціальний); 26) збір у вигляді цільової надбавки до діючого тарифу на електричну та теплову енергію. Загальнодержавні податки і збори (обов'язкові платежі) встановлюються Верховною Радою України і справляються на всій території України. б). До місцевих податків належать: 1) податок з реклами; 2) комунальний податок. в). До місцевих зборів (обов'язкових платежів) належать: 2) збір за припаркування автотранспорту; 3) ринковий збір; 4) збір за видачу ордера на квартиру; 5) курортний збір; 6) збір за участь у бігах на іподромі; 7) збір за виграш на бігах на іподромі; 8) збір з осіб, які беруть участь у грі на тоталізаторі та іподромі; 9) збір за право використання місцевої символіки; 10) збір за право проведення кіно і телезйомок; 11) збір за проведення місцевого аукціону, конкурсного розпродажу і лотерей; 12) збір за проїзд по території прикордонних областей автотранспорту, що прямує за кордон; 13) збір за видачу дозволу на розміщення об'єктів торгівлі та сфери послуг; 14) збір з власників собак.

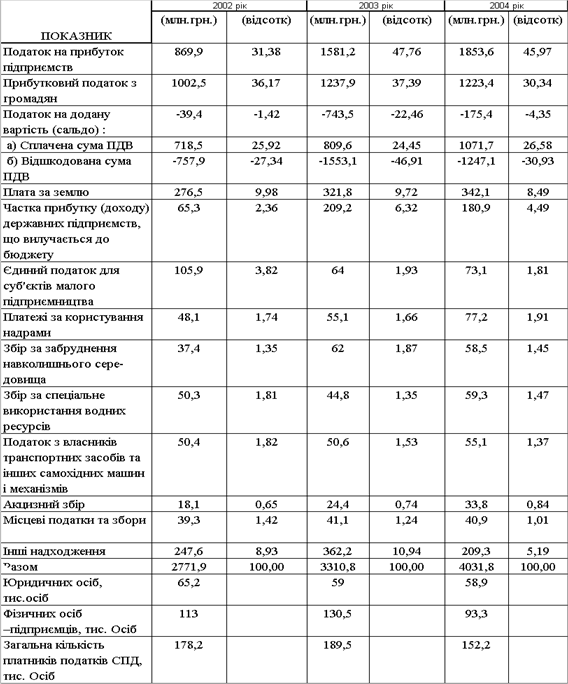

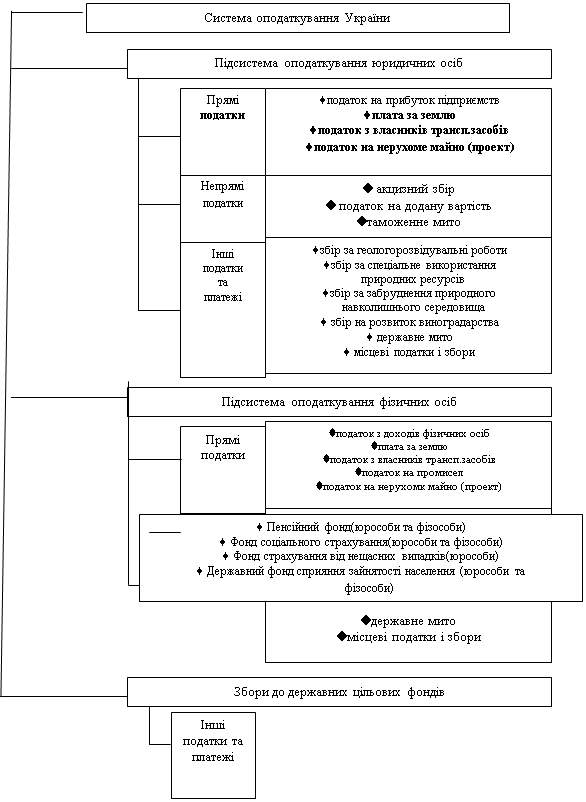

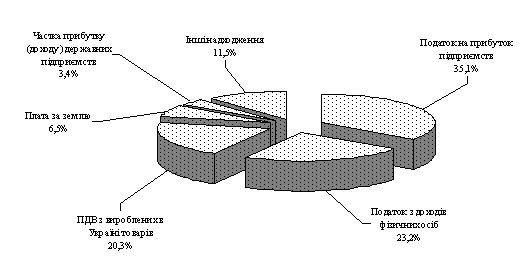

Рис.1.1 Структура оподаткування юридичних та фізичних осіб Існує декілька підходів до класифікації податків. Основні критерії - це форма оподаткування, економічний зміст об’єкта оподаткування, рівень державних структур, які встановлюють податки, та спосіб стягнення (див. Рис.1.2).

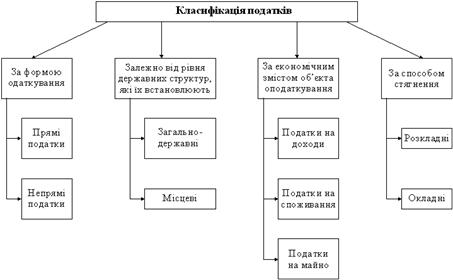

Рис.1.2 Схема класифікації податків Реалізація функцій податку безпосередньо зв'язана з тими принципами, що у ньому закладені і реалізуються в конкретному виді податку. Принципи податку реалізуються через конкретні прояви, що характеризують особливості цього специфічного механізму [50]: Однократність обкладання. Універсалізація податку. 3. Індивідуальна безплатність (однонаправленість платежу). 4. Безумовний характер. 5. Нецільовий характер податкового платежу. 6. Обов'язковий характер. 7. Безповоротний характер. До важливих елементів податку відноситься: Ставка податку - величина податкових нарахувань на одиницю об'єкта податку (грошова одиниця доходів, одиниця земельної площі, одиниця виміру товару і т.п.). Податкові ставки можна класифікувати по декількох принципах [58]: а). По встановленню податкового тиску на платника: 1. Базова (основна) ставка - ставка, що не враховує особливостей чи платника виду діяльності, що полегшують чи підсилюючих податковий тягар і, відповідно, що збільшують чи зменшують податкову ставку. 2. Знижена ставка - що припускає визначені особливості платника і скорочує податковий тягар на нього (найчастіше її застосування можна розглядати як податкову пільгу). 3. Підвищена ставка - враховуюча специфічну форму чи діяльності одержання доходів і перевищуюча основну, базову ставку. б). По методу встановлення ставки податку: 1. Абсолютні (тверді) ставки - ставки податку, при яких розмір податку у твердій фіксованій величині визначається на кожну одиницю оподатковування. 2. Відносні - ставки податку, при яких розмір податку встановлюється у визначеному співвідношенні до одиниці обкладання. Характер співвідношення ставки податку й одиниці обкладання дозволяє виділити кілька підвидів відносних ставок: відноснопроцентні - ставка податку встановлюється у відсотках від одиниці оподатковування; відноснократні - співвідношення розміру податку й одиниці оподатковування встановлюється у величинах, кратних визначеному показнику (наприклад, законодавчо встановленим на даний момент мінімальній платі або неоподатковуваному мінімуму доходів); відносногрошові - ставка податку, що установлює визначену грошову суму на частину оподатковуваного об'єкта. в). По змісту: 1. Маргінальні - ставки податку, що безпосередньо зазначені в нормативному акті, що закріплює даний вид податку, і застосовуються до окремих податкових розрядів (маржам), окремим частинам доходу. Подібні ставки припускають як би східчасте оподатковування, при якому визначена процентна ставка встановлюється для обкладання об'єкта від одного рівня до іншого; з переходом на інший рівень (ступінь) використовується інша ставка (наприклад, прибутковий податок з фізичних осіб). 2. Фактична ставка - виступає як відношення сплаченого податку до податкової бази. 3. Економічна ставка - відношення сплаченого податку до всього отриманого доходу. Саме даний вид ставок найбільше повно розкриває особливості податкової політики. г). По формуванню стимулів для платника: 1. Стимулююча - податкова ставка, що створює в платника потребу в збільшенні результатів діяльності, що приводить до зростання доходів, майна і т.п. 2. Обмежувальна - ставка оподатковування, при якій формуються визначені фактори, що стимулюють платника здійснювати діяльність у незмінних масштабах, що запобігає подальший чи розвиток нові вкладення. 3. Заборонна - податкова ставка, встановлююча чіткі обмеження і робляча абсурдним, неефективної будьякі дії, при яких змінюється оподатковуваний об'єкт і здійснюється перехід до іншої ставки. Важливе значення має питання про способи побудови податкових ставок. У залежності від співвідношення, що встановлюється між ставкою податку і доходу, оподатковування можна підрозділити на: 1. Рівне оподатковування - це метод оподатковування, при якому рівна сума податку встановлюється для кожного платника податків. Подібний метод характерний в основному для цільових податків. 2. Прогресивне оподатковування - метод оподатковування, при якому ставка податку зростає при росту розмірів об'єкта оподатковування. 3. Пропорційне оподатковування - метод оподатковування, при якому встановлюється стабільна ставка, незалежно від збільшення об'єкта оподатковування. З ростом бази оподатковування сума податку зростає пропорційно їй при єдиному відсотку податкової ставки. 4. Регресивне оподатковування - метод, при якому ставка оподатковування зменшується при росту податкової бази. У даному випадку вага податкових вилучень назад пропорційна збільшенню оподатковуваного об'єкта. 5. Змішане оподатковування - припускає сполучення окремих елементів вищевказаних методів оподатковування. Податкова система припускає дії, що забезпечують сплату податків, до них відносяться способи сплати податків. Спосіб сплати податку характеризує особливість реалізації платником податків обов'язку по перерахуванню засобів у чи бюджет спеціальні фонди. Існують три основних способи сплати податку: 1) кадастровий - спосіб сплати податків, в основі якого лежить перерахування суми відповідно до визначеної шкали, заснованої на визначеному виді майна. Застосовується при численні і стягуванні прямих реальних доходів. 2) деклараційний - спосіб реалізації платником податків обов'язку по сплаті податку на основі подачі в податкові органи офіційної заяви (декларації) про отримані доходи за визначений період і свої податкові зобов'язання. 3) попередній - спосіб, застосовуваний в основному при безготівковому утриманні і складається в тім, що податки утримуються з джерела доходу. 1.2 Сутність, переваги та недоліки непрямого оподаткування в умовах ринкової економікиПодаткова система більшості країн світу, в тому числі й України, будується на сполученні між прямими та непрямими податками. Перші встановлюються безпосередньо на доход чи майно платників податків, другі включаються у вигляді надбавки у ціну товару або тарифу на послуги та сплачуються споживачами. При прямому оподаткуванні грошові відносини виникають між державою та платником податків, які сплачують податок безпосередньо в бюджет; при непрямому оподаткуванні - суб’єктом цих відносин стає продавець товару чи послуги, який виступає посередником між державою і платником податку (споживачем). Непрямі податки встановлюються на окремі товари, роботи, послуги і включаються до їх ціни. Кінцевими платниками непрямих податків є споживачі товарів, робіт і послуг, а самі податки включаються у вигляді надбавки до ціни на ці товари, роботи й послуги. Непрямі податки ще називають податками на споживання. Оскільки платниками непрямих податків є споживачі продукції, і самі податки включаються до ціни товарів, робіт і послуг, то їх розмір для окремого платника податку прямо не залежить від одержаних ним доходів або наявного у нього майна. До непрямих податків традиційно належать такі податки, як податок з обороту (суми) споживання, податок на додану вартість, акцизний збір, мито. Незважаючи на критику з боку багатьох економістів, непрямі податки доволі широко використовуються в усьому світі, оскільки при відносно простому механізмі їх стягнення вони забезпечують стабільні й суттєві доходи держави та ухилитися від їх сплати важко. Крім того, психологічно ці податки сприймаються платниками легше, ніж прямі, адже вони приховані у ціні товару, роботи, послуги. За економічним змістом об’єкта оподаткування всі непрямі податки відносяться до податків на споживання, які сплачуються не при одержанні доходів (прибутку), а при їх використанні. Використання в єдиній системі різноманітних по об’єктам оподаткування та методам розрахунків прямих и непрямих податків, дає змогу державі повніше реалізувати на практиці обидві функції податків - фіскальну та економічну; під впливом податків опиняються майно підприємств і громадян, різні види ресурсів, що споживаються в процесі виробництва, робоча сила, отриманий доход. В залежності від характеру торгівельної діяльності, яку проводять суб’єкти економічної діяльності непрямі податки поділяються на дві групи. Внутрішня торгівля пов’язана з використанням двох видів непрямих податків: акцизів і фіскальної монополії. Зовнішня торгівля пов’язана з використанням мита на товари, які експортуються або імпортуються. Акцизи - це непрямі податки, які встановлюються у вигляді надбавки до ринкової ціни. Вони характерні для системи ринкового ціноутворення, в якому держава прямо не втручається в цей процес. В залежності від метода встановлення надбавки розрізняють фіксовані й пропорційні ставки акцизів. Фіксовані - встановлюються в грошовому вимірі на одиницю товару. Вони не залежать від ціни та якості товару. Пропорційні ставки акцизу встановлюються у процентах до обороту реалізації. У відмінності від фіксованих ставок вони реагують на коливання ринку. В залежності від обсягів податків на товари пропорційні акцизи поділяються на специфічні та універсальні. Специфічні акцизи встановлюються на окремі види товарів з ціллю обмеження їх рентабельності, а також з ціллю обмеження випуску та експорту шкідливих товарів (наприклад, тютюнові вироби). Універсальні акцизи встановлюються для всього обсягу реалізації. Історично, спочатку виникли специфічні акцизи, а потім коло підакцизних товарів розширилося настільки, що раціонально було встановити один акциз на весь обсяг товарів, що реалізуються. Цей акциз прийняв назву універсального. Прикладом специфічних акцизів на Україні може слугувати акцизний збір, а універсальних - податок на додану вартість. Іншим видом непрямого оподаткування є фіскальна монополія. Якщо при використанні акцизів держава встановлює фіксовану надбавку до ринкової ціни, то фіскальна монополія полягає в тому, що держава встановлює таку ціну, яка забезпечує їй необхідні надходження. Економічний зміст фіскальної монополії - прибуток держави від реалізації монопольних товарів. Монополія держави може бути повною або частковою. При повній монополії держава має ексклюзивне право на виробництво та реалізацію окремих товарів. При частковій монополії держава монополізує або тільки процес виробництва, або процес ціноутворення та реалізації. Зараз, як правило, фіскальна монополія в країнах з ринковою економікою не використовується. Третім видом непрямих податків є мито (митні збори) - це непрямі податки на імпортні, експортні і транзитні товари, тобто такі, які пересікають кордони країни. Вони сплачуються всіма, хто здійснює зовнішньоекономічні операції. В залежності від цих цілей, які переслідує держава, митні збори поділяються на "фіскальні", "протекційні", "антидемпінгові" і "пільгові". Фіскальні митні збори мають за мету ріст бюджетних доходів. Політика держави в тих випадках, коли вона захищає своїх підприємців від іноземних конкурентів, підтримує високий рівень цін на їх продукцію в своїй країні, називається протекціонізмом. Протекціонізм здійснюється за допомогою високих митних тарифів на іноземні товари, повної заборони або обмеження імпорту окремих товарів, нетарифних бар`єрів, компенсаційних мит, сприяння експорту продукції національної промисловості чи сільського господарства, використання ліцензійної системи у зовнішній торгівлі, імпортних податків тощо. Розгляд митного оподаткування, яке є важливим економічним регулятором зовнішньоекономічної діяльності, набуває особливої гостроти. Перш за все зауважимо, що за своєю природою мито, безумовно, є податком, оскільки, поперше, воно сплачується в обов’язковому безвідплатному порядку відповідно до вітчизняного законодавства, подруге, не має конкретного цільового призначення [50]. Відповідно мито є важливою складовою податкової системи i характеризується таким: є непрямим податком, а тому йому притаманні їх основні риси: поперше, мито включається до ціни товару як надбавка i є податком на споживання; подруге, мито має чітко виражену фіскальну природу; потретє, стягується за тарифами. Класифікація мита може здійснюватися за такими ознаками: а). Залежно від напрямку переміщення товарів та цінностей [53]: 1) ввізне мито - встановлюється для товарів, що імпортуються до країни. Основними цілями запровадження ввізного мита є: захист національного виробництва від небажаної іноземної конкуренції; раціоналізація структури товарів, що імпортуються; захист громадян від товарів, які можуть нашкодити здоров’ю, тощо. 2) вивізне мито - встановлюється для товарів, що експортуються з країни. Основними цілями застосування вивізного мита є: обмеження експорту товарів, необхідних для національної економіки з точки зору як насичення внутрішнього ринку, так i безпеки; обмеження експорту сировини чи напівфабрикатів з метою стимулювання експорту кінцевої продукції. 3) транзитне мито - взискується з товарів, які перевозяться транзитом. Встановлення транзитного мита може здійснюватися з метою як наповнення дохідної частини бюджету, так i регулювання потоків товарів через територію країни. В українському законодавстві такий вид мита не передбачено. Найбільший інтерес викликає класифікація податків за критерієм форми оподаткування (рис.1.3). Вона вміщує всю їх сукупність, і на її основі найкраще розкриваються сутність та зміст цієї економічної категорії. Напевно тому такий поділ свого часу застосовувався на практиці при законодавчому затвердженні доходів від прямих та непрямих податків з подальшим їх розподілом на доходи від кожного податку, що входить в ту чи іншу групу. Це було основою для оперативного реагування на фінансові труднощі в особливих ситуаціях для забезпечення фіскальних потреб держави. У сучасній бюджетній практиці цей поділ не використовується. Він зберігся в науковій та навчальній літературі. Об’єктивні труднощі при визначенні критеріїв такого поділу стримують масштаби його практичного використання.

Рис.1.3 Схема класифікації прямих та непрямих податків У сучасних умовах економічного розвитку прямі податки є базисом податкових систем держав з розвиненою ринковою економікою, тому що вони мають значні переваги порівняно з непрямими. Можна виділити основні з них: пряме оподаткування дає можливість державі впливати на економічні процеси (інвестиційну активність, накопичення капіталу, сукупне споживання, ділову активність), наприклад, податок на прибуток має порівняно невисоку питому вагу у доходах бюджету через низьку рентабельність, і існує можливість його широкого використання як важеля регулювання економіки; прямі податки дають можливість встановлення прямої залежності між доходами платника і його відрахуваннями в бюджет, тобто реалізується принцип справедливості, але велике значення має встановлення підходу до градуювання ставок. Справедливість прямого оподаткування не є автоматично діючою аксіомою, вона реалізується через шкалу; прямі податки розподіляють податковий тягар так, що той, хто має високі доходи, платить до бюджету більше, ніж той, хто має більш низькі доходи. Таким чином, прямі податки об’єктивно більшою мірою володіють стимулюючими можливостями щодо безпосередніх товаровиробників. Їх вплив на відтворювальні процеси здійснюється безпосередньо, через зменшення чи збільшення прибутку (доходу), який залишається в розпорядженні платників податків. З точки зору макроекономіки, регулюється як інвестиційний, так і споживчий попит та пропозиція. Одночасно держава впливає на напрями використання національного доходу. Прямі податки за певних умов (які не обмежуються рівнем податкової ставки) спроможні повністю знищити стимули до вдосконалення виробництва та накопичення капіталів. Натомість ефективно побудована система прямого оподаткування, що володіє необхідною гнучкістю, здатна досягти чітко поставлених цілей або, насамкінець, пом’якшити недоліки, які на даному відрізку часу важко усунути чи запобігти. Об’єктивно закладені в прямих податках суттєві стимулюючі можливості пояснюють широке використання та постійне вдосконалення їх механізму в країнах, що поставили за мету досягнення високого рівня економічного розвитку на базі розширення та підвищення ефективності суспільного виробництва. Стосовно ж недоліків, притаманних прямим податкам, то вони значною мірою пов’язані з тим, що: пряма форма оподаткування потребує складного механізму бухгалтерського обліку об’єкта оподаткування і стягнення податків, є труднощі з визначенням того, що належить до доходів; стягнення прямих податків потребує високого рівня контролю, розширення податкового апарату, оскільки мають місце приховування доходів і ухилення від оподаткування; прямі податки пов’язані з можливістю ухилення від сплати податків через недосконалість фінансового контролю і наявність комерційної таємниці; пряме оподаткування потребує певного розвитку ринкових відносин, оскільки тільки в умовах реального ринку може сформуватися реальна ринкова ціна, а отже, і реальний прибуток. Непрямі податки відіграють значну роль у формуванні доходів держави та податковому регулюванні. Історично основним видом непрямих податків був акциз, при якому об’єктом оподаткування, як правило, виступала вартість товарів, що мали певну специфічну особливість (тютюн, алкогольні напої, лекові автомобілі) або рівень споживання яких значно залежав від зміни цін. Сьогодні в більшості країн у підакцизні групи товарів включені: алкогольні напої, тютюнові вироби, бензин, легкові автомобілі, коштовності, інші предмети розкошу. Розвиток непрямого оподаткування призвів до появи податку з обороту (своєрідного універсального акцизу), який у деяких країнах трансформувався в податок з продаж або податок на додану вартість. Відповідно до світової практики непрямі податки, що звичайно називаються податками на споживання, включають три основні види: податок з обороту, податок з продаж, які використовувались у практиці розвинених країн до 1950 року, а потім і податок на додану вартість (ПДВ), що замінив у багатьох країнах перші два види і сьогодні є провідним непрямим податком. У Західній Європі бюджет формується наполовину з непрямих податків. Зберігаючи переваги інших податків на споживання, ПДВ значною мірою звільнений від їх основних недоліків. Теоретично він являє собою частку (%) від вартості, що додана на кожній стадії виробництва та обігу. Залишаючись багаторазовим, ПДВ перебуває у прямій залежності від реального внеску кожної стадії у вартість кінцевого продукту, а отже, зберігає можливості держави впливати на всі стадії відтворення. Загальними рисами, що виділяються фахівцями як основні і дають право на виділення цих податків в особливу групу податків на споживання, є те, що всі вони спрямовані на кінцеве споживання, несуть фіскальну навантаженість без будьяких подальших установок щодо використання отриманих сум. Ці особливості мають суттєве значення при вирішенні питань формування податкової системи в будьякій країні. Непрямі податки мають свої переваги і недоліки. Розглянемо основні з них. До переваг непрямих податків належать: швидкість і регулярність надходжень до бюджету; збільшення доходів держави при зростанні населення та його добробуту; вирівнювання міжрегіонального розподілу доходів, оскільки споживання майже рівномірне в територіальному розрізі; здійснення стримуючого впливу на споживання товарів, шкідливих для здоров’я і моральності населення; можливість впливу держави на розвиток виробництва і сфери послуг; зручність, яка полягає у тому, що вони характеризуються близькістю до місця внесення, відсутністю втрати часу при внесенні, не мають примусового характеру, не потребують накопичення певних коштів. Поряд з цим, не можна абстрагуватись і від тих недоліків, що привносяться в податкову систему необґрунтованим використанням непрямих податків. Головний з них, що, зрештою, послужив однією з основних причин критики з боку науковців та практиків, - це відсутність безпосередньої залежності від розміру доходів платників, регресивний характер.К. Маркс вважав податки на споживання податками на бідних, а тому гостро їх засуджував. Групи осіб з низьким рівнем доходу в якості податку в ціні споживчих товарів сплачують більшу частку свого доходу порівняно з високодохідними групами. Тому проблема забезпечення ефективності введення цих податків повинна враховувати величину диференціації населення за рівнем доходів та відносну частку низькооплачуваних категорій населення. Соціальна несправедливість непрямих податків може певною мірою нейтралізуватися державою шляхом вилучення товарів першої необхідності з кола оподатковуваних. Але виникає суперечність: адже швидкість надходження податків, стабільність і рівномірність забезпечуються саме оподаткуванням товарів широкого вжитку. У сучасних умовах вплив непрямих податків на підвищення цін, крім негативності саме цього фактора, достатньо обґрунтовано вважають джерелом розвитку інфляційних тенденцій. Не менш істотним недоліком непрямих податків слід вважати обмежені можливості їх використання для стимулювання виробництва. Регулювання непрямого оподаткування положеннями проекту нового Податкового Кодексу України 6 травня 2006 року Державна податкова адміністрація України опублікувала на своєму офіційному сайті доопрацьований проект Податкового Кодексу України - 2006 (рис.1.4).

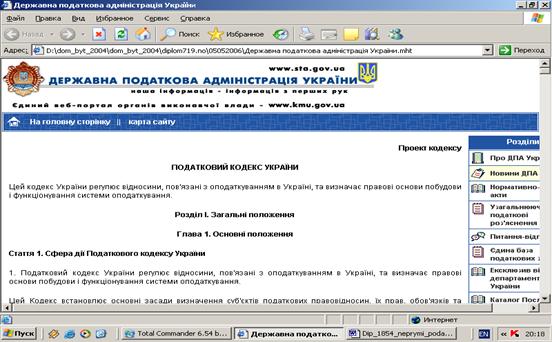

Рис.1.4 Опублікований текст доопрацьованого Податкового Кодексу України – 2006 Проект Податкового Кодексу - 2006 [57] є доопрацьованим варіантом прийнятого у 2му читанні Верховною Радою України у 2000 році проекту Податкового Кодекса України [56], з врахуванням прийнятих у 2000 - 2006 роках змін до основних законів про окремі види податків в Україні. Згідно статей 15, 16, 17 проекту Податкового Кодексу [57]: В Україні будуть справлятися: а) загальнодержавні податки; б) місцеві податки. До загальнодержавних належать такі податки: а) податок на прибуток підприємств; б) податок на доходи фізичних осіб; в) податок на додану вартість; г) акцизний податок; д) податок на майно; е) державне мито; ж) мито; з) податок на транспортні засоби; и) рентні платежі; і) єдиний збір, що справляється в пунктах пропуску через державний кордон України; ї) платежі за спеціальне використання природних ресурсів; й) екологічний збір. 1. До місцевих податків належать: а) податок з реклами; б) збір за видачу дозволу на розміщення об'єктів торгівлі та сфери послуг в) податок за використання місцевої символіки; г) ринковий збір; д) готельний збір; е) збір за паркування автотранспорту; є) курортний податок; ж) збір за організацію гастрольних заходів; з) збір за видачу дозволів на будівництво у населених пунктах об'єктів виробничого та невиробничого призначення, індивідуального житлового, дачного будівництва, будівництва садових будинків і гаражів. Пропозиції Податкового Кодексу щодо реформування непрямого податку - податку на додану вартість. Відносно норм існуючого Закону України “Про податок на додану вартість” [11] станом на травень 2006 року в проекті Податкового Кодексу підтверджуються основні змінені законодавчі норми чи пропонуються наступні принципові відмінності та новації в оподаткуванні ПДВ: А). Визначення платників податку 1. Для цілей оподаткування платником податку є: а) будь-яка особа, яка зареєстрована або підлягає реєстрації як платник податку; б) будь-яка особа, яка імпортує товари на митну територію України, за винятком фізичної особи, в разі, коли така фізична особа ввозить (одержує переслані) товари в обсягах, що не перевищують норми безмитного ввезення, встановлені законодавством України; Б). Вимоги до осіб щодо їх реєстрації як платників податку 1. Будь-які особи, зазначені у статті 4002 цього Кодексу, у яких загальна вартість оподатковуваних операцій з поставки товарів, робіт, послуг протягом будь - якого періоду за останні 12 календарних місяців сукупно перевищує 300 тисяч гривень (без урахування податку на додану вартість), зобов'язані зареєструватися як платники податку в органах державної податкової служби за своїм місцезнаходженням (податковою адресою) з додержанням вимог, передбачених статтею 4005 цього Кодексу. 2. У випадках коли особа, не зареєстрована як платник податку згідно з частиною першою цієї статті, укладає одну чи більше цивільно-правових угод (договорів), у результаті виконання яких планується здійснення оподатковуваних операцій, обсяг яких перевищуватиме у два чи більше разів суму, визначену частиною першою цієї статті протягом дванадцятимісячного періоду, така особа зобов’язана надіслати реєстраційну заяву до кінця податкового періоду, за наслідками якого були би збільшені податкові зобов’язання внаслідок такої операції згідно з нормами цього розділу, якби така особа була зареєстрована як платник податку. Особа, що не здійснює таку реєстрацію, несе відповідальність за такою операцією на рівні відповідальності зареєстрованого платника податку за такою ж операцією. 3. Фізичні особи, які не мають статусу суб’єкту господарювання, що ввозять (пересилають) товари на митну територію України в обсягах, що підлягають оподаткуванню згідно із законодавством України, сплачують податок без їх реєстрації як платників податку. 4. Суб’єкти господарювання, що не є зареєстрованими як платники цього податку, а також ті, що є суб’єктами спрощених (спеціальних) систем оподаткування, які ввозять (пересилають) товари на митну територію України в обсягах, що підлягають оподаткуванню згідно із законодавством, сплачують податок на додану вартість в момент перетину такими товарами митного кордону України без їх реєстрації як платників цього податку. В). Добровільна реєстрація платників податку 1. Якщо особа здійснює оподатковувані операції та не підпадає під визначення частини першої статті 4005 як платник податку, у зв’язку з обсягами оподатковуваних операцій, меншими визначеної зазначеною вище частиною суми, вважає за доцільне самостійно зареєструватися як платник податку, така реєстрація здійснюється за його заявою. Г) Визначення об'єкта оподаткування Об'єктом оподаткування є операції платників податку з: а) поставки товарів (робіт, послуг), місце продажу, виконання, надання яких знаходиться на митній території України; б) імпорту товарів (робіт, послуг) на митну територію України. Д). Операції, що не є об'єктом оподаткування 1. Не є об'єктом оподаткування операції з: а) виплат заробітної плати, пенсій, стипендій, субсидій, інших грошових або майнових виплат фізичним особам з будь - яких джерел у порядку, встановленому законодавством України; б) розподілу (об'єднання) валових активів суб'єктів господарювання за розподільчим (об'єднаним) балансом в результаті проведення реорганізації юридичних осіб, що здійснюється без проведення розрахунків; в) ввезення (пересилання) товарів зза меж митної території України на територію магазинів безмитної торгівлі та ліцензійних складів, визначених такими згідно із законодавством; г) ввезення резидентами на митну територію України на умовах договору бербоут - чартеру суден закордонного плавання; д) випуску, обігу та погашення білетів державних лотерей, запроваджених за ліцензією Міністерства фінансів України; е) виплати грошових виграшів, грошових призів і грошових винагород; є) прийняття ставок, у тому числі шляхом обміну коштів на жетони чи інші замінники гривні, призначені для використання в гральних автоматах та на іншому гральному устаткуванні; ж) продажу негашених поштових марок України за їх номіналом, конвертів і листівок з негашеними поштовими марками України, крім колекційних марок, листівок та конвертів для філателістичних потреб. З). Розміри ставок податку Ставки податку встановлюються від бази оподаткування у таких розмірах: а) 17 процентів; б) нульова ставка. И). Операції, що підлягають оподаткуванню за основною ставкою 1. Операції, визначені статтею 4007 цього Кодексу, крім операцій, звільнених від оподаткування, та операцій, до яких застосовується нульова ставка, оподатковуються за ставкою, вказаною в пункті "а" статті 4022 цього Кодексу, яка є основною. 2. Податок становить 17 процентів бази оподаткування та додається до ціни товарів, робіт, послуг за винятком випадків, коли податок утримується одержувачем послуг із суми компенсації, що підлягає сплаті нерезиденту у відповідності до статті 4020 цього Кодексу. 3. Під час здійснення бартерних операцій на території України податок справляється за повною ставкою, в тому числі під час обміну товарами, роботами, послугами, операції з продажу яких звільняються від оподаткування або оподатковуються за нульовою ставкою. Пропозиції Податкового Кодексу щодо реформування непрямого податку - акцизного збору. Як свідчить аналіз різних підходів, наявних у світовій практиці, не існує єдиного підходу щодо визначального напряму реалізації акцизної політики, яка повною мірою враховувала б баланс інтересів фіску та соціального регулювання. Кожна країна посвоєму встановлює такий баланс, виходячи з реалій часу, впливу тих чи інших політичних течій, трансформації суспільної свідомості та системи цінностей. Загальне коло питань щодо акцизного оподаткування в регулюванні соціальних процесів, які сьогодні та в найближчій перспективі мають вирішеними в Україні: впорядкування переліку підакцизних товарів; визначення розмірів ставок акцизного збору; рівень диференціації акцизних ставок у межах однієї групи підакцизних товарів; порядок зміни підакцизних ставок та одиниця виміру; скорочення пільг. Відносно норм існуючих Декрету „Про акцизний збір” [28] та законів України про окремі акцизні збори та ставки акцизного збору [2526] станом на травень 2006 року в проекті Податкового Кодексу підтверджуються основні змінені законодавчі норми чи пропонуються наступні принципові відмінності та новації в акцизному оподаткуванні: а) Акцизний податок у проекті Податкового кодексу передбачено як непрямий податок на окремі види товарів, що включається до їх ціни. б) Замість терміна “акцизний збір” у проекті Кодексу вводиться новий термін - “акцизний податок". в) У проекті Податкового кодексу суттєво скорочено перелік підакцизних товарів, на які встановлюється акцизний податок, визначено платників податку, порядок його обчислення та сплати при реалізації підакцизної продукції. Зокрема, передбачається визначити п`ять груп підакцизних товарів, а саме: спирт етиловий, алкогольні напої; тютюнові вироби; пиво; бензин, дизельне пальне; транспортні засоби. г) положеннями проекту Податкового кодексу передбачається встановлення трьох видів ставок акцизного податку: адвалорних (у відсотках до вартості підакцизної продукції); у твердих сумах з одиниці ваги, об`єму, кількості або іншого натурального показника; комбінованих (у відсотках до обороту або митної вартості, але не менше встановленої твердої суми, визначеної за одиницю виміру підакцизного товару). Проектом також передбачається запровадження спрощенного порядку розрахунку акцизного податку при застосуванні ставок у процентах до оподатковуваного обороту. З метою підтримки вітчизняних виробників та запобігання відволікання обігових коштів проектом Податкового кодексу передбачається, що продаж (передача) підакцизних товарів на митній території України, які використовуваються як сировина для виробництва підакцизних товарів, не буде вважатись об`єктом оподаткування. А). Поняття акцизного податку . Акцизний податок - це непрямий податок на споживання окремих видів товарів, визначених цим Кодексом як підакцизні. Б). Платники акцизного податку 1. Платниками акцизного податку є: а) особа, яка виробляє підакцизні товари на митній території України, у тому числі з давальницької сировини, а також замовник, за дорученням якої виготовляється продукція на давальницьких умовах; б) нерезиденти, які здійснюють виготовлення підакцизних товарів (послуг) на митній території України безпосередньо або через їх постійні представництва чи осіб, прирівняних до них згідно із законодавством; в) будь-які суб'єкти господарювання у тому числі їх філії, відділення, інші відокремлені підрозділи, які імпортують на митну територію України підакцизні товари, незалежно від наявності внесених до них іноземних інвестицій; г) фізичні особи - резиденти або нерезиденти, які ввозять (пересилають) підакцизні речі або предмети на митну територію України у вигляді супроводжувального або несупроводжувального багажу, а також фізичні особи, які одержують такі підакцизні речі (предмети), переслані (надіслані) з-за митного кордону України у вигляді поштових чи інших відправлень або несупроводжувального багажу, в обсягах або вартістю, що перевищують норми безмитного провезення (пересилання) для таких фізичних осіб, визначені митним законодавством; д) особа, яка реалізує конфісковані за рішенням суду підакцизні товари, що перейшли у власність держави якщо ці товари підлягають реалізації (продажу) у встановленому законодавством порядку. В). Реєстрація осіб як платників акцизного податку Особи, визначені статтею 5003, зобов’язані до початку виробництва або імпорту підакцизного товару зареєструватися як платники акцизного податку в органах державної податкової служби за своїм місцем знаходження (податковою адресою) у порядку, визначеному центральним органом державної податкової служби України. Г). Об'єкти оподаткування Об'єктами оподаткування є: а) обороти з реалізації вироблених в Україні підакцизних товарів (продукції), в тому числі з давальницької сировини, шляхом їх продажу, обміну на інші товари (продукцію, роботи, послуги), безплатної передачі товарів (продукції) або з частковою їх оплатою, а також обсяги відвантажених підакцизних товарів (продукції), виготовлених з давальницької сировини; б) обороти з реалізації (передачі) товарів (продукції) для власного споживання, промислової переробки (крім прибутків з реалізації (передачі) для виробництва підакцизних товарів, за виключенням нафтопродуктів), а також для своїх працівників; в) вартість та обсяги товарів (продукції), які імпортуються (ввозяться, пересилаються) на митну територію України, у тому числі в межах бартерних (товарообмінних) операцій або без оплати їх вартості чи з частковою оплатою. Д). Підакцизні товари, які не є об’єктом оподаткування 1. Акцизним податком не оподатковуються: а) підакцизні товари, експортовані за межі митної території України за умови документального підтвердження фактичного вивезення підакцизних товарів з митної території України. б) легкові автомобілі спеціального призначення для інвалідів, а також легкових автомобілів спеціального призначення (швидка медична допомога та для потреб підрозділів Міністерства України з питань надзвичайних ситуацій та у справах захисту населення від наслідків Чорнобильської катастрофи); в) підакцизні товари (крім нафтопродуктів), які вироблені на митній території України, так і імпортовані на митну територію України, що використовуються як сировина для виробництва підакцизних товарів. г) конфісковані за рішенням суду підакцизні товари, що перейшли у власність держави, якщо вони не підлягають реалізації (продажу) у встановленому законодавством порядку; е) підакцизні товари, що імпортуються на митну територію України, якщо з таких товарів згідно з законодавством України не справляється податок на додану вартість. є) підакцизні товари, ввезені фізичними особами на митну територію України в обсягах, що не перевищують норми безмитного ввезення, встановлені законом; ж) підакцизні товари, набуті інвестором у власність на умовах угоди про розподіл продукції, що вивозяться з митної території України; з) алкогольні напої та тютюнові вироби, які призначені для реалізації магазинами безмитної торгівлі, при відвантаженні їх безпосередньо українськими виробниками цієї продукції. 4. Акцизний податок справляється з таких товарів та обчислюється за такими ставками - Додаток Е. 1.3 Світовий досвід непрямого оподаткуванняПоєднання прямих та непрямих податків - характерна риса податкових систем сучасних держав. За рахунок їх оптимальної структури значною мірою може бути розв’язане те глибоке протиріччя цільових установок, що стоять перед податковою системою. Відмінність полягає у їх співвідношенні. За дослідженнями фахівців [50], в останні два десятиріччя загальна картина прямого і непрямого оподаткування у розвинених капіталістичних країнах мала такий вигляд: прямі податки переважають у Голландії, Данії, Люксембурзі, Канаді, Новій Зеландії, Швейцарії, Австрії, США, Японії; підвищення їх ролі відбулося у Великобританії, Німеччині, Фінляндії, Канаді, Японії та США; непрямі податки переважають у Норвегії, Франції, Австралії, Італії, Ірландії, Греції, Іспанії; підвищення їх ролі відбулося в Австралії, Італії та особливо в Швеції; відносно врівноваженою структурою прямих та непрямих податків характеризуються Норвегія, Італія, Фінляндія і Швеція. Аналіз показує, що середня еластичність (залежність зростання (падіння) надходжень від певного виду податку, від зростання (падіння) ВВП у номінальному вираженні) доходів від прямих податків перевищувала 1, а від непрямих - була меншою за 1. У цілому вона була більше 1, тому можна стверджувати, що податкові системи капіталістичних країн характеризуються високою еластичністю, яка забезпечує їм “автоматичне” зростання податкових доходів при зростанні ВВП. Загальні тенденції в оподаткуванні реалізуються і в такому напрямі: із зростанням рівня податкових надходжень частка непрямих податків знижується. Так, середній показник по країнах Організації економічного співробітництва і розвитку знизився з 33,7 у 1965 р. до 27,6% в 1990 р., а по країнах Європейського Співтовариства - відповідно з 35,6 до 29,5% [58]. Основний фактор, що визначає співвідношення між прямими та непрямими податками, - це життєвий рівень основної маси населення. Низький рівень об’єктивно обмежує масштаби прямих податкових надходжень з доходів юридичних та фізичних осіб. Таку закономірність особливо чітко ілюструють наведені нижче дані, розраховані групою російських вчених [50] (табл.1.1). Разом з тим, існує й інший фактор - національні особливості окремих країн, що зумовлюють наявність різних стереотипів відносно тих чи інших податків. Так, у групі розвинених країн чітко виділяються такі, де частка непрямих податків у загальних податкових надходженнях знаходиться в межах 28-35% (Японія, США, Канада), і ті, де ці величини сягають 45-55% (Англія, Німеччина, Італія, Франція). Якщо, наприклад, в Італії частка непрямих податків знизилась в аналізованому періоді більше ніж на 13%, то у Франції, де історично перевага надавалась непрямим податкам, таке скорочення становило лише 9,3%. Таблиця 1.1 Взаємозв’язок частки непрямих податків у загальних

податкових надходженнях та розмірів ВНП на душу населення Тобто співвідношення між прямими та непрямими податками відрізняється не лише стосовно розвинених країн та країн, що розвиваються, а також стосовно окремих країн, які входять в ту чи іншу групу. Світовий досвід використання прямого та непрямого оподаткування призводить до висновку про неприпустимість їх протиставляння без ґрунтовного дослідження соціальноекономічних умов, що склалися в країні, етапів історичного розвитку, які пройшла податкова система, в тому числі таких її складових, як податковий контроль і податкова свідомість переважної частини населення, та об’єктивно притаманних цим податкам функціональних рис. Найбільшими податками на споживання, що стягуються в західних країнах, є акцизи - специфічні, тобто податки на окремі види (групи) споживчих товарів, послуг; та універсальні, що оподатковують валовий оборот комерційного чи промислового підприємства. Найпоширенішою формою універсального акцизу є податок на добавлену вартість. У загальній сумі непрямих податків специфічні акцизи і ПДВ становлять близько 90% надходжень [58]. Таблиця 1.2 Структура податкових надходжень у країнах із ринковою економікою,%

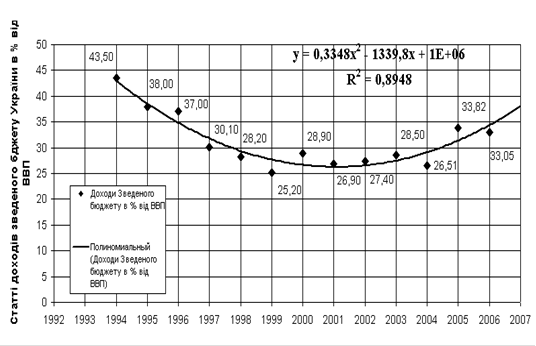

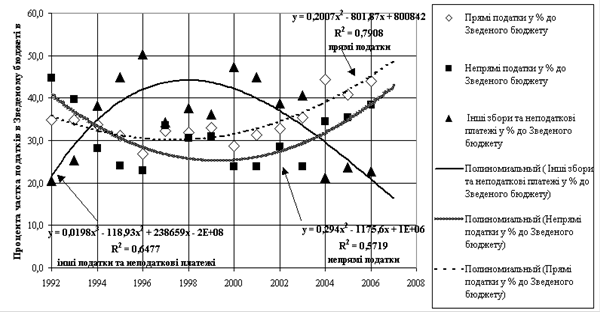

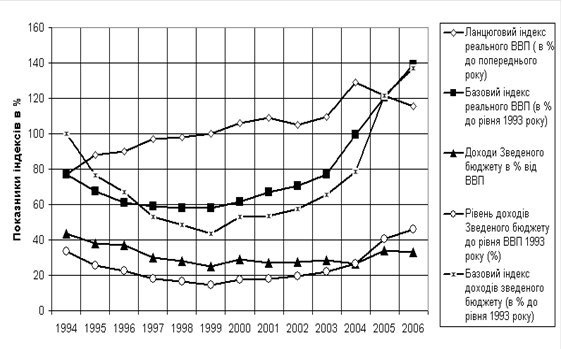

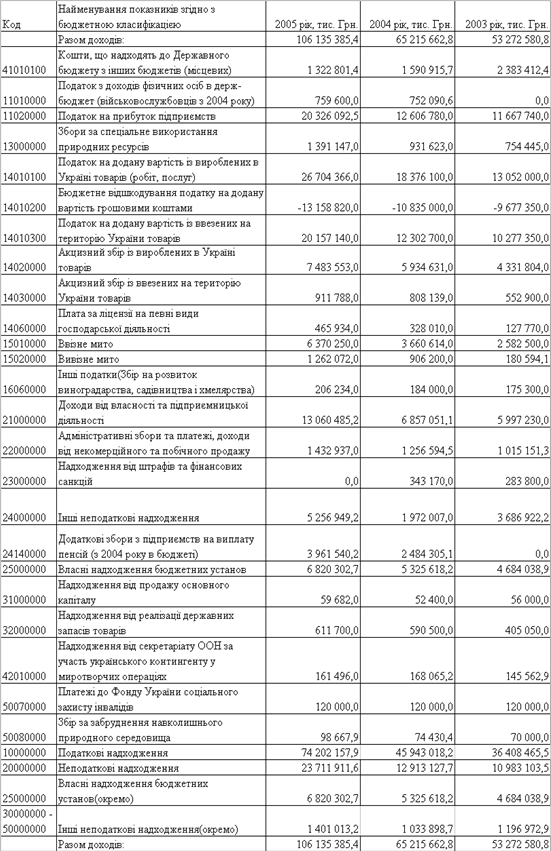

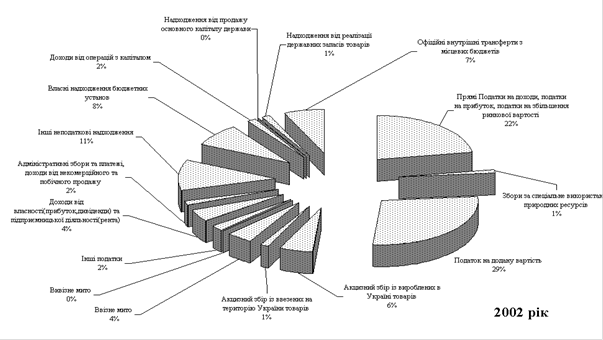

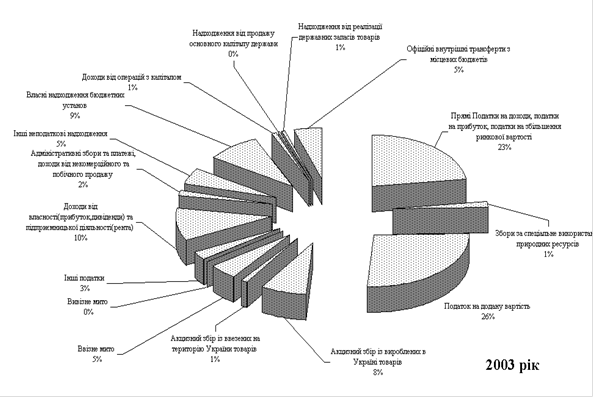

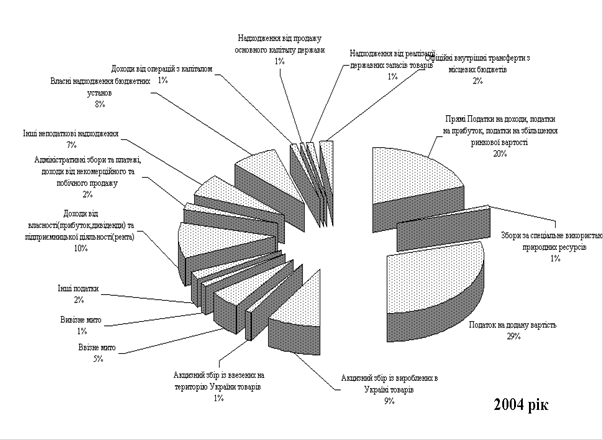

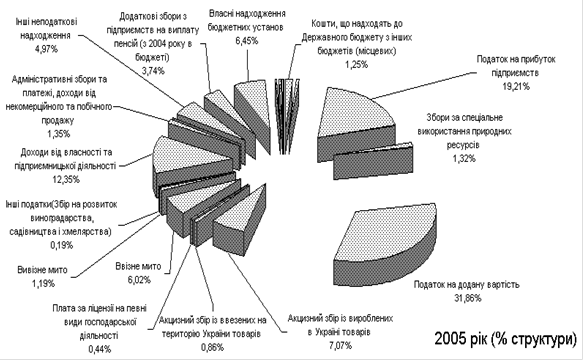

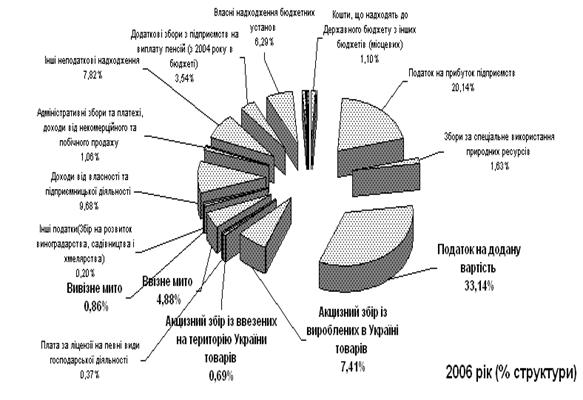

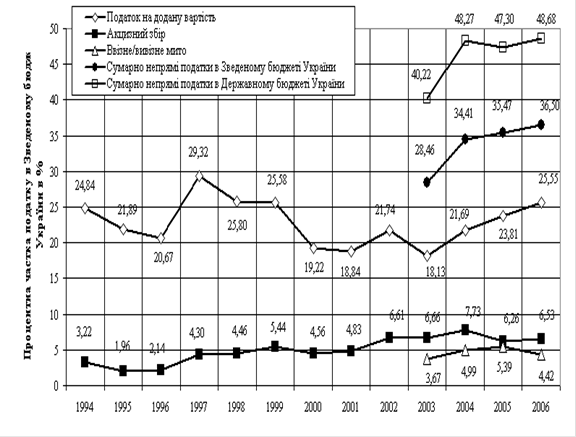

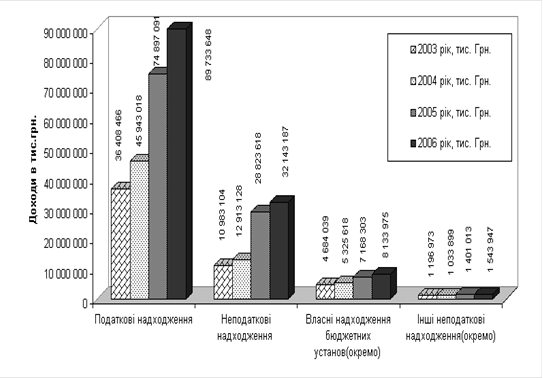

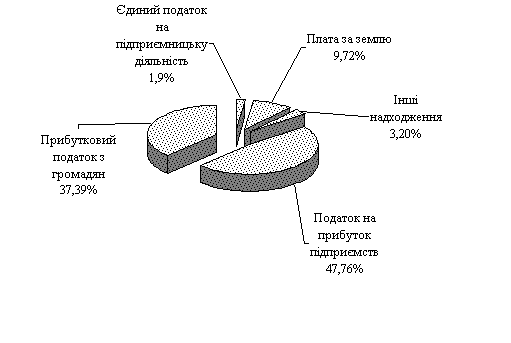

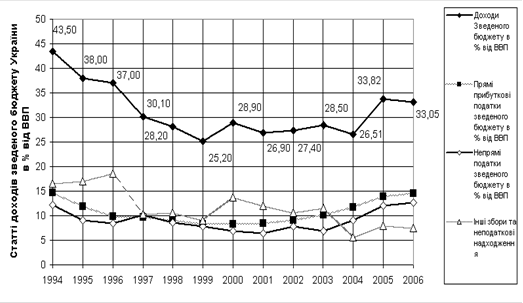

Як вважають економісти, на основі еволюції податкових систем різних країн співвідношення прямих та непрямих податків залежить від досконалості механізму стягнення податків; здатності податкових систем звести до мінімуму ухилення від оподаткування; рівня податкової культури; традицій оподаткування; загальної орієнтації на соціальний компроміс, розв’язання найгостріших соціальних проблем. Загальні тенденції в оподаткуванні реалізуються ще в одному напрямі - із зростанням рівня податкових надходжень частка непрямих податків знижується. Таблиця 1.3 Структура податкових надходжень до консолідованих бюджетів країн з ринковою та перехідною економікою (Чехія, Україна) - 2001 рік