Дипломная работа: Совершенствование налогового учета в сельскохозяйственных предприятиях (на примере ООО "Юбилейное" Хохольского района Воронежской области)Дипломная работа: Совершенствование налогового учета в сельскохозяйственных предприятиях (на примере ООО "Юбилейное" Хохольского района Воронежской области)Дипломная работа на тему: “Совершенствование налогового учета в сельскохозяйственных предприятиях (на примере ООО “Юбилейное” Хохольского района Воронежской области)” Содержание Введение 1. Теоретические и методические организации налогового учета в сельскохозяйственных предприятиях 1.1 Система налогообложения и налогового учета для сельскохозяйственных предприятий в России и зарубежных странах 1.2 Налогообложение сельскохозяйственных предприятий в виде специального режима ЕСХН 1.3 Особенности налогового учета в условиях применения ЕСХН 2. Анализ современного состояния бухгалтерского учета и сельскохозяйственного производства в ООО “Юбилейное” Хохольского района Воронежской области 2.1 Природные и экономические условия хозяйствования ООО “Юбилейное” Хохольского района Воронежской области 2.2 Оценка современного состояния бухгалтерского и налогового учета ООО “Юбилейное” 3. Мероприятия по совершенствованию налогового учета в ООО “Юбилейное” Хохольского района Воронежской области 3.1 Разнообразие программных продуктов по автоматизации налогового учета и актуальность их применения в ООО “Юбилейное” 3.2 Автоматизация налогового учета в ООО “Юбилейное” Хохольского района Воронежской области Выводы и предложения Список используемой литературы Введение В истории развития общества еще ни одно государство не смогло обойтись без налогов, поскольку для выполнения своих функций по удовлетворению коллективных потребностей ему требуется определенная сумма денежных средств, которые могут быть собраны только посредством налогов. Исходя из этого, минимальный размер налогового бремени определяется суммой расходов государства на исполнение минимума его функций: управление, оборона, суд, охрана порядка. Чем больше функций возложено на государство, тем больше оно должно собирать налогов. Налоги играют немалую роль в укреплении экономической позиции любой страны. Налогам отводится важное место среди экономических рычагов, при помощи которых государство воздействует на рыночную экономику. С помощью налогов определяются взаимоотношения предпринимателей, предприятий всех форм собственности с государственными и местными бюджетами, с банками, а также с вышестоящими организациями. При помощи налогов регулируется внешнеэкономическая деятельность, включая привлечение иностранных инвестиций, формируется хозрасчетный доход и прибыль предприятия. Налоги, их перечисление и расчет являются важным участком работы бухгалтерии. Главный бухгалтер несет личную ответственность за правильность исчисления и своевременность внесения налогов в бюджет. Эта работа проходит через все участки бухгалтерского учета, несмотря на тот факт, что, начиная с 1995 года в бухгалтерском учете, не формируется налогооблагаемая база по всем видам налогов в конечном варианте и отдельные показатели, формируемые в бухгалтерском учете, подлежат различным корректировкам для целей налогообложения. Для учета расчетов предприятия с бюджетом по налогам, как уплачиваемым самим предприятием, так и удержанным с персонала этого предприятия, открывается синтетический счет 68 “Расчеты по налогам и сборам”, аналитический учет, которого ведется по видам налогов. Что же касается методики учета расчетов предприятия по налогам, то она зависит от механизма действия конкретного налога, и в первую очередь от объекта налогообложения и источника налога, поэтому ее необходимо рассматривать применительно к особенностям каждого конкретного налога. Целью данной работы является разработка системы мероприятий по совершенствованию налогового учета в сельскохозяйственных организациях. Для достижения поставленной цели можно выделить следующие задачи: • исследовать систему налогообложения сельскохозяйственных организации РФ; • изучить теоретические аспекты налогового учета в сельскохозяйственных организациях; • провести анализ современного состояния бухгалтерского и налогового учета в исследуемом предприятии; • разработать мероприятия по совершенствованию налогового учета в исследуемом предприятии. Объектом исследования ООО “Юбилейное” Хохольского района Воронежской области». В работе использованы абстрактно-логический, монографический, статистико-экономический, и другие методы экономических исследований. Исходными материалами послужили данные годовых отчетов, налоговые декларации “Юбилейное” Хохольского района Воронежской области». Структура работы определена целями и задачами исследования. Дипломная работа состоит из введения, трех глав, выводов и предложений, списка использованной литературы. 1. Теоретические и методические организации налогового учета в сельскохозяйственных предприятиях 1.1 Система налогообложения и налогового учета для сельскохозяйственных предприятий в России и зарубежных странахНалоги являются необходимым звеном экономических отношений в обществе с момента возникновения государства, развития и изменения форм которого неизменно сопровождается преобразованием налоговой системы. В современном обществе налоги - основной источник доходов государства. Кроме этой чисто финансовой функции налоги используются для экономического воздействия государства на общественное производство, его динамику и структуру, на развитие научно-технического прогресса. Система налогообложения России с точки зрения Горбачевой О.Н. [7] - совокупность всех введенных законным способом налогов, сборов и пошлин на территории страны, действующих в единстве и взаимосвязи. По мнению Л.Н. Лыкова [12] налоговая система любого государства представляет собой: во-первых, взаимосогласованную совокупность налогов, сборов и иных обязательных платежей, используемых для финансирования государственного бюджета, местных бюджетов и внебюджетных фондов; во-вторых, систему законов, указов и подзаконных нормативных актов, регулирующих порядок исчисления и уплаты в бюджет различных налогов, сборов и иных налоговых платежей; в-третьих, систему государственных институтов, обеспечивающих принятие законов и иных нормативных актов, администрирование налогов в соответствии с нормативными актами и контроль своевременности и правильности уплаты налогов. С известной долей условности первый из аспектов может быть назван системой налогов, второй - системой налогового законодательства, а третий - институциональной системой налогообложения. Все они взаимосвязаны, и невозможно рассмотреть систему налогов независимо от законодательства и подзаконных нормативных актов, а последние - независимо от институтов, которые их принимают и администрируют. Поэтому попытаемся проанализировать налоговую систему России и конкретно сельскохозяйственных производителей на основе понятия налоговой системы. Сначала рассмотрим совокупность налоговых обязательств сельскохозяйственных производителей в Российской Федерации. Налоговая система Российской Федерации состоит из трех групп налогов в соответствии с уровнями государственной структуры - федеральных, региональных и местных налогов и сборов. Федеральные налоги и сборы устанавливаются Налоговым кодексом и обязательные к уплате на всей территории страны (ст. 13 НК) [20]. Региональные налоги устанавливаются Кодексом и законами субъектов Федерации, вводимыми в действие в соответствии с НК и обязательными к уплате на территории соответствующего субъекта Федерации (ст. 14 НК) [20]. Местные налоги устанавливаются НК и нормативными правовыми актами представительных органов муниципальных образований, вводимыми в действие в соответствии с НК нормативными правовыми актами представительных органов муниципального образования и обязательны к уплате на территориях соответствующих муниципальных образований (ст. 12 НК) [20]. Налоговый учет — система обобщения информации для определения налоговой базы по налогу на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным настоящим Кодексом [21]. Целью налогового учета является в исчисление налоговой базы по налогам и в последствии суммы налога для уплаты в соответствующие органы. Средством достижения цели налогового учета является группировка данных первичных документов в порядке, установленном Налоговым кодексом Российской Федерации. На основе первичных документов производится обобщение информации. Именно на этом этапе проявляются различия в системах бухгалтерского и налогового учета, поскольку принципы обобщения информации в них не совпадают. Вместе с тем для налогового учета используются бухгалтерские первичные документы и справки. Налоговым законодательством (ст. 313 НК РФ) установлено, что система налогового учета организуется налогоплательщиком самостоятельно. Следовательно, каждая организация-налогоплательщик вправе выбирать варианты ведения налогового учета, конечной целью которого является определение налоговой базы по налогу на прибыль: на основании бухгалтерских регистров (где уже проведена группировка данных первичных учетных документов по определенным признакам) [20]. Налоговые правила меняются так часто, что для отслеживания их изменений в организациях создают специальные подразделения. В результате резко возросла трудоемкость ведения учета, выросла нагрузка на бухгалтерские и другие службы организаций. Работники бухгалтерии недовольны существенными различиями налогового и бухгалтерского учета. Правительство из-за сложившейся негативной реакции на происходящее приняло решение о сближении систем бухгалтерского и налогового учета. Проанализируем систему налогообложения и налогового учета в России. Производители сельскохозяйственной продукции нашей страны в отношении уплаты налогов в бюджет находятся на особых льготных условиях, что оказывает положительное влияние на их финансовое состояние. В конце 2001 г. был принят Федеральный закон от 29.12.2001 г. № 187-ФЗ “О внесении изменений и дополнений в часть вторую НК РФ и некоторые другие акты законодательства РФ о налогах и сборах”. На основе этого документа с 1 января 2002 г. была введена в действие гл. 26.1 НК РФ “Система налогообложения сельскохозяйственных товаропроизводителей”. Ее предназначение - учесть особенности сельского хозяйства как отрасли, привязанной к конкретным участкам земли. Введение этого налога призвано обеспечить повышение эффективности сельскохозяйственного производства, стимулируя сельских товаропроизводителей к рациональному использованию сельхозугодий. В начале использования данной системы налогообложения возможность его применения принадлежала лишь сельскохозяйственным товаропроизводителям, занятым производством продукции растениеводства. Закон не позволял перевести на уплату налога других сельскохозяйственных товаропроизводителей, занятых, в частности, производством животноводческой, рыбной продукции, многопрофильных хозяйств и комплексов. Установленный НК РФ порядок определения размера налоговой ставки был весьма сложен и вместе с тем не решал многих вопросов ее расчета в последующие после перехода на уплату единого налога годы. Кроме того, он имел массу недоработок и противоречий. Например, ставка налога зависела от кадастровой стоимости одного гектара сельхозугодий. Хотя земельный кадастр за два года действия закона так и не был утвержден. Обязанность налогоплательщика платить налог раз в квартал, а не по итогам сельскохозяйственного года делала невозможным переход на единый налог абсолютного большинства хозяйств из-за сезонности производства продукции растениеводства. В связи с этим с 1 января 2004 г. вступил в силу Федеральный закон от 11.11.2003 N 147-ФЗ "О внесении изменений в главу 26.1 части второй Налогового кодекса Российской Федерации” и некоторые другие акты законодательства, которым введена в действие новая система налогообложения для сельскохозяйственных производителей - единый сельскохозяйственный налог (ЕСХН). В нем полностью изменены принципы налогообложения результатов деятельности сельскохозяйственных товаропроизводителей. Порядок перехода организаций и индивидуальных предпринимателей на систему налогообложения сельскохозяйственных товаропроизводителей осуществляется на добровольной основе. В целях соблюдения принципа равенства налогообложения, обеспечения единого подхода для всех хозяйствующих субъектов установлено, что на уплату единого налога могут перейти все организации агропромышленного комплекса, включая сельскохозяйственные организации так называемого индустриального типа, многопрофильные организации, а также организации, осуществляющие производство сельскохозяйственной, в том числе рыбной, продукции. Сельскохозяйственные товаропроизводители в настоящее время уплачивают от 12 до 16 видов налогов и сборов в федеральный, региональный и местный бюджеты. Кроме налогов, они производят платежи во внебюджетные социальные фонды (пенсионный, социального и медицинского страхования), эти платежи являются обязательными и по существу их также можно отнести к налогам. Предприятия сельского хозяйства имеют ряд льгот в налогообложении. Они освобождены от уплаты налога на имущество, НДС, единого социального налога и некоторых других налогов и сборов. Предоставление льгот позволило снизить общую тяжесть налогообложения, но незначительно. Даже сниженные налоги большинство сельскохозяйственных предприятий не в состоянии платить из-за малой доходности, или же их уплачивают за счет наращивания других долгов [10]. Уплата указанных налогов заменяется, так же как и для организаций, уплатой единого сельскохозяйственного налога, который исчисляется по результатам хозяйственной деятельности индивидуальных предпринимателей за налоговый период. Так же как и организации, индивидуальные предприниматели, перешедшие на уплату единого сельскохозяйственного налога, обязаны уплачивать страховые взносы на обязательное пенсионное страхование, а также все другие налоги и сборы в соответствии с общим режимом налогообложения. Не могут перейти на уплату единого сельскохозяйственного налога и поэтому не являются плательщиками налога: - организации и индивидуальные предприниматели, занимающиеся производством подакцизных товаров, - организации и индивидуальные предприниматели, переведенные на систему налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности, - организации, имеющие филиалы или представительства. Налоговым Кодексом Российской Федерации установлены определенные порядок и условия перехода на уплату единого сельскохозяйственного налога и возврата к общему режиму налогообложения. Системой налогового законодательства является совокупность законов, указов и подзаконных нормативных актов, регулирующих порядок исчисления и уплаты в бюджет различных налогов, сборов и иных налоговых платежей. Важнейшие источники налогового законодательства: · Конституция РФ; · законодательство РФ и субъектов Федерации о налогах и сборах; · нормативно-правовые акты представительных органов местного самоуправления о налогах и сборах; · подзаконные акты государственных органов исполнительной власти и исполнительных органов местного самоуправления о налогах и сборах; · международные договоры по вопросам налогообложения. В Конституции РФ закреплены основополагающие нормы налогового нрава: предмет ведения Российской Федерации и предметы совместного ведения Федерации и субъектов в области налогообложения; компетенция в области налогов высших органов государственной власти и полномочия органов местного самоуправления в области налогообложения; основы правового статуса налогоплательщика [20]. Налоговый Кодекс РФ — основополагающий нормативно-правовой акт, закрепляющий наиболее важные положения об организации и осуществлении Налогообложения в России. В соответствии с положениями Налогового Кодекса законодательные и нормативно-правовые акты о налогах и сборах должны отвечать определенным требованиям, строиться на принципах, изложенных в ст. 3 Налогового Кодекса, в соответствии с которыми каждое лицо должно уплачивать законно установленные налоги и сборы. Законодательство о налогах и сборах основывается на признании всеобщности и равенства налогообложения. Один из источников налогового законодательства, как отмечалось, — международные договоры по вопросам налогообложения. Если в данных договорах содержатся иные правила и нормы, предусмотренные Налоговым Кодексом и принятые в соответствии с ним нормативными правовыми актами о налогах и сборах, то применяются правила и нормы международных договоров [7]. Официальными источниками опубликования нормативных актов о налогах или сборах служат “Собрание законодательства Российской Федерации”, “Российская газета” или “Парламентская газета”. При анализе налогообложения России необходимо отметить, что важное место в налоговых отношениях занимают налоговые органы, выступающие в качестве их непременного участника. Налоговые органы — обязательный участник отношений по налоговому контролю, а также привлечению к ответственности за налоговые правонарушения. Для последних характерно участие суда, правоохранительных органов. В целом можно сказать, что налоговым отношениям, как и иным финансовым отношениям свойственен публично-правовой характер; властный, имущественный (денежный), обязательственный характер [7]. В развитых странах мира сельское хозяйство подлежит налогообложению наряду с другими секторами экономики. В то же время традиционно аграрному сектору предоставляются определенные налоговые льготы, а также особый режим налогообложения, связанный со специфическими особенностями производства: сезонностью, зависимостью от погодного фактора, преобладанием мелких семейных производителей. Эволюция налоговой политики в аграрных секторах развитых стран также демонстрирует все большую унификацию ставок, порядка уплаты, налоговой базы в сельском хозяйстве с другими секторами экономики. Опыт развитых стран, имеющий значение для аграрного сектора современной России: 1) использование налоговой политики для стимулирования или подавления определенных видов деятельности (что исключено при едином налоге) или всею аграрного производства в отдельных регионах; 2) отнесение имущественных и земельных налогов к местным уровням налогообложения; 3) кадастровый подход к расчету земельного налога; 4) налоговые стимулы для инвестиций в сельское хозяйство: 5) однократное взимание налогов в конце года; 6) усреднение налогооблагаемого дохода за несколько предшествующих лет; 7) упрощение бухгалтерского учета и применение вмененных налогов для мельчайших сельхозпроизводителей; 8) эмпирическая выработка ставок НДС уплаченного и полученного в сельском хозяйстве, для обнуления сальдо, перечисляемого в бюджет; 9) сальдирующие расчеты с бюджетом по НДС в конце года; 10) исключение двойного налогообложения в кооперативах [22]. Далее остановимся на характеристике отдельных видов налогов в сельском хозяйстве развитых стран и их специфике. Система налогообложения в развитых западноевропейских странах многообразна и разветвлена. Налоги Франции можно классифицировать на три крупные группы: подоходные налоги, которые взимаются с дохода в момент его получения; налоги на потребление, взимаемые тогда, когда доход тратится; налоги на капитал, взимаемые с собственности. Налоги на доходы и на собственность являются умеренными. Во Франции действует 3 режима налогообложения сельскохозяйственных производителей в зависимости от уровня их дохода. 1. Первая категория налогоплательщиков - фермеры, средний доход которых за 2 последних года не превышает 250 тыс. евро, уплачивающие совокупный налог, рассчитываемый исходя из стандартного удельного (с 1 га) налога в данном районе и расчетной ставки. Фермеры данной категории не обязаны вести никакой бухгалтерии. 2. Вторая категория налогоплательщиков - фермеры, чей средний доход за 2 последних года составил от 250 тыс. евро до 500 тыс. евро. Для этой категории предусмотрена упрощенная схема уплаты налога. Размер дохода определяет сам фермер; который обязан вести упрощенную бухгалтерию - журнал учета затрат и выручки. Фермеры второй категории могут вступить в местные центры управления сельским хозяйством, где им предоставляется обслуживание по ведению документации со скидкой до 20% с облагаемого налогом дохода. 3) К третьей категории налогоплательщиков относятся фермеры, средний доход которых за 2 прошедших года превышает 500 тыс. евро. На них распространяется нормальный режим налогообложения. Они обязаны вести и представлять в налоговую инспекцию всю необходимую документацию. Особенностью налогообложения подоходным налогом во Франции является возможность платить усредненный налог с чистого дохода, полученного за 3 года, а не за год. В Германии все сельскохозяйственные предприятия также разделены на 3 категории. Первая категория производителей (примерно 16% от общего количества), имеющих годовой доход свыше 30 тыс. евро, или посевную площадь свыше 32 га. Они ведут полную бухгалтерскую отчетность. Изменение стоимости имущества за год также облагается налогом. Вторая категория производителей (доход от 20 до 30 тыс. евро в год посевная площадь - 25-32 га). В соответствии с законом эта категория фермеров освобождается от ведения полной бухгалтерии, составления баланса имущества. Однако они ведут простой учет (приход-расход) и на основе этого определяют прибыль, подлежащую налогообложению. Третья категория предприятий (около 50%) имеют годовой доход менее 20 тыс. евро или посевные площади менее 25 га. Они вообще не ведут никакой отчетности по результатам хозяйственной деятельности. Налог определяется исходя из единой ставки совокупного дохода (почти, как во Франции). Эта категория фермеров может и вовсе не платить налог, поскольку доход на семью (из 2 человек) может быть меньше облагаемого налогом минимума. Кроме того, в Германии предусмотрены определенные вычеты из налогооблагаемого дохода в сельском хозяйстве. Еще одной льготой в аграрном секторе является принцип льготного налогообложения совместного дохода. Облагаемый доход супругов делится пополам, налог начисляется с половины дохода, а потом его сумма удваивается. Этот порядок снижает прогрессивность налогообложения. В Италии ныне действующий подоходный налог заменил ряд ранее действовавших налогов, в частности, налог на доход от владения землей, аграрный налог, налог на постройки, налог на движимое имущество. В основу исчисления подоходного налога до сих пор положена кадастровая оценка земли и дохода. Кадастровая база различает два вида кадастровых доходов: 1)аграрный доход, то есть доход, получаемый от работы на земле; 2)земельный доход, то есть доход, получаемый от реализации права собственности на землю, как на редкое благо, то есть рента. Доход с земли, являющийся в настоящее время частью подоходного налога определяется по так называемому "кадастровому доходу" с земли. Этот доход зависит от класса земли. Для приведения в соответствие кадастровых данных с учетом изменений, происходящих в экономике, на местном уровне разрабатываются и применяются специальные коэффициенты пересчета данных кадастра в реальные стоимостные параметры. Все предприниматели могут разнести сумму дохода на несколько членов семьи (жену, взрослых детей и пр.), и это также уменьшает налогооблагаемую базу. После вычитания из общей суммы доходов всех расходов получается чистый доход. Кроме того, из чистого дохода вычитаются налоговые льготы (супруга на иждивении, маленькие дети), а также сумма прожиточного минимума, рассчитываемая Институтом статистики. В Великобритании подоходный налог в сельском хозяйстве исчисляется по тем же ставкам, что и вне сельского хозяйства в зависимости от дохода также выделяют три типа налогоплательщиков. 1. Налогоплательщики, получающие доход до 4 100 ф.ст. Для этой категории ставка подоходного налога составляет 20% 2. Налогоплательщики с доходом от 4100 до 26100 ф.ст. Ставка налога 23%. 3. Налогоплательщики с доходом свыше 26 100 ф.ст., ставка для которых составляет 40%. Фермеры не имеют льгот по уплате подоходного налога, отличных от льгот для малого бизнеса, в виде льготной ставки. Десятипроцентная ставка налога применяется в случае, если доходы не превышают 1500 ф.ст. в год, но в сельском хозяйстве практически нет мелких хозяйств: основная часть сельхозпроизводителей в сельском хозяйстве - это достаточно крупные хозяйства. В США, в отличие от других стран, подоходный налог относится не только к федеральным налогам; подобный налог взимается и на уровне штатов, и на местном уровне. При этом если ставки подоходного налога штатов и местные различаются и устанавливаются в соответствии с состоянием бюджетов и направлениями налоговой политики на местном уровне. В налогооблагаемый доход в сельском хозяйстве включается другие виды дохода, в частности бартерный. Фермеры в сельском хозяйстве США не имеют льготной ставки подоходного налога, они уплачивают аналогичную с другими налогоплательщиками ставку. Льготный характер налогообложения состоит в том, что основная часть фермеров имеет низкий доход по сравнению с доходами в несельскохозяйственных отраслях, а, следовательно, уплачивают подоходный налог по минимальной ставке, принятой для всех налогоплательщиков. Однако фермеры имеют ряд других льгот по уплате налога, которые состоят в том, что им разрешается уменьшать налогооблагаемую базу, или из базы вычитается необлагаемый налогом минимум или выплаты в социальные фонды, или, например, они имеют возможность платить налог со среднего за 3 года дохода. Из налогооблагаемой базы исключаются выручка от продажи земли или амортизируемого оборудования, зданий и построек, скота, который держится в хозяйстве для разведения, а также молочного скота. Этот доход подлежит обложению по статье недвижимость. Таким образом, в развитых странах подоходный налог дифференцирован в зависимости от величины получаемого дохода. При этом сельскохозяйственные производители пользуются дополнительными налоговыми льготами по сравнению с лицами, занятыми в других отраслях экономики. Основными привилегиями сельскохозяйственных производителей являются: 1) снижение основной ставки налога; 2) упрощенный порядок расчета налога для фермеров с низкими доходами и упрощение их бухгалтерской отчетности; 3) введения необлагаемого налогового минимума; 4) снижения налогооблагаемой части дохода за счет предварительных вычетов; 5) выведение из налогообложения ряда поступлений (выплаты в фонд социального страхования, пособия на детей, расходы на профобразование и пр.); 6) особый режим расчета капитальных затрат для подсчета издержек производства. Практически во всех странах действует режим ускоренной амортизации в сельском хозяйстве. В России система налогообложения производителей сельскохозяйственной продукции несколько отличается от выше рассмотренных режимов развитых стран. Главным различием является единая ставка налога, несмотря на размер предприятия и величину полученного дохода. Необходимо также отметить добровольность перехода на уплату единого сельскохозяйственного налога в России и предоставление льгот всем предприятиям аграрной отрасли в зарубежных странах. 1.2 Налогообложение сельскохозяйственных предприятий в виде специального режима ЕСХНЕдиный сельскохозяйственный налог (ЕСХН) на территории Российской Федерации применяется в виде одного из специальных налоговых режимов. Специальные налоговые режимы устанавливаются Налоговым кодексом и применяются в случаях и порядке, которые предусмотрены актами законодательства о налогах и сборах. Основными задачами применения специальных налоговых режимов являются: снижение налогового бремени для отдельных отраслей экономики; стимулирование развития отдельных видов предпринимательской деятельности; повышение инвестиционной привлекательности отдельных отраслей; упрощение учета и отчетности на предприятии; повышение собираемости налогов. С 1 января 2004 г. вступил в силу Федеральный закон от 11.11.2003 N 147-ФЗ "О внесении изменений в главу 26.1 части второй Налогового кодекса Российской Федерации и некоторые другие акты законодательства Российской Федерации", которым введена в действие новая система налогообложения для сельскохозяйственных производителей - единый сельскохозяйственный налог (ЕСХН). В нем полностью изменены принципы налогообложения результатов деятельности сельскохозяйственных товаропроизводителей. При его использовании уплачивается единый сельскохозяйственный налог (далее — ЕСХН), исчисляемый по результатам хозяйственной деятельности за отчетный (налоговый) период. Налогоплательщиками единого сельскохозяйственного налога являются организации и индивидуальные предприниматели - сельскохозяйственные товаропроизводители, перешедшие на уплату единого сельскохозяйственного налога в установленном Налоговым Кодексом РФ порядке. К таковым Налоговый Кодекс РФ относит организации и индивидуальных предпринимателей, производящих сельскохозяйственную продукцию или выращивающих рыбу, осуществляющих ее первичную и последующую, в том числе промышленную, переработку и реализующих эту продукцию или рыбу. Непременным условием отнесения организаций и индивидуальных предпринимателей к указанной категории является то, чтобы в их общем доходе от реализации товаров, работ или услуг доля дохода от реализации произведенной ими сельскохозяйственной продукции или выращенной ими рыбы, включая продукцию ее первичной переработки, произведенную ими из сельскохозяйственного сырья собственного производства, составляла не менее 70%. При этом указанная доля дохода определяется по итогам девяти месяцев того года, в котором организация или индивидуальный предприниматель подает заявление о переходе на уплату единого сельскохозяйственного налога. Предусмотрен добровольный порядок перехода с общего режима налогообложения на уплату ЕСХН с заменой ряда традиционных налогов единым налогом. ЕСХН освобождает от уплаты следующих видов налогов: · налог на прибыль организации, · на добавленную стоимость (за исключением, подлежащего уплате при ввозе товаров на таможенную территорию РФ), · на доходы физических лиц (полученных индивидуальными предпринимателями от осуществления предпринимательской деятельности), · на имущество организаций, на имущество физических лиц (используемое для осуществления предпринимательской деятельности), · единый социальный налог. За организациями, перешедшими на уплату единого сельскохозяйственного налога, оставлена обязанность уплачивать страховые взносы на обязательное пенсионное страхование в соответствии с российским законодательством. Все другие налоги и сборы должны уплачиваться организациями, перешедшими на уплату единого сельскохозяйственного налога, в соответствии с общим режимом налогообложения [23]. Порядок и условия перехода на уплату ЕСХН и возврата к общему режиму регламентируются ст.ст.346.1 и 346.3 НК РФ. В связи с тем, что сельскохозяйственные товаропроизводители, перешедшие на уплату ЕСХН, освобождаются от уплаты НДС, у них отсутствует обязанность по регистрации счета-фактуры. В то же время в случае если плательщиками ЕСХН будет выставлен счет-фактура с выделением суммы НДС, то на основании п.5 ст.173 НК РФ данная сумма налога подлежит уплате в бюджет в размере, указанном в соответствующем счете-фактуре, переданном покупателю товаров (работ, услуг). Кроме того, у налогоплательщика возникает обязанность по представлению налоговой декларации по НДС за налоговый период, в котором производилась реализация товара. Переход на уплату ЕСХН носит заявительный характер. Налогоплательщики, изъявившие желание перейти на уплату ЕСХН, подают в период с 20 октября по 20 декабря года, предшествующего году, начиная с которого они переходят на уплату ЕСХН, заявление в налоговый орган по месту своего нахождения или по месту жительства по форме N 26.1-1. Эта форма утверждена Приказом Налоговой Службы России от 28.01.2004 N БГ-3-22/58 "Об утверждении форм документов для применения системы налогообложения для сельскохозяйственных товаропроизводителей". Налогоплательщики, перешедшие на уплату ЕСХН, не вправе до окончания налогового периода перейти на общий режим налогообложения. При переходе с уплаты ЕСХН на общий режим налогообложения суммы налога, предъявленные плательщикам ЕСХН по товарам (работам, услугам), включая основные средства и нематериальные активы, приобретенным до перехода на общий режим налогообложения, при исчислении НДС вычету не подлежат. Ставка единого сельскохозяйственного налога устанавливается в размере 6 %. Налоговой базой признается денежное выражение доходов, уменьшенных на величину расходов. В целях ее исчисления организации учитывают доходы, полученные от реализации товаров (работ, услуг) и имущественных прав (статья 249 НК РФ), а также внереализационные доходы (статья 250 НК РФ). При определении доходов от реализации товаров (работ, услуг) и имущественных прав, а также внереализационных доходов организаций необходимо руководствоваться положениями гл.25 НК РФ, а именно ст.ст.249 (доходы от реализации), 250 (внереализационные доходы) и 251 (доходы, не учитываемые при определении объекта налогообложения). Датой получения доходов для целей исчисления ЕСХН признается день поступления средств на счета в банках и (или) в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав. Таким образом, для признания доходов у сельскохозяйственных производителей применяется кассовый метод. В настоящее время наибольшее количество вопросов возникает в порядке определения расходов, который предусмотрен в ст.346.5 НК РФ. В соответствии с п.7 ст.346.5 НК РФ расходами признаются затраты налогоплательщика только после их фактической оплаты. На основании ст.346.7 Налогового Кодекса РФ налоговым периодом признается календарный год. Отчетным периодом признается полугодие. По итогам налогового и отчетного периодов налогоплательщики представляют в налоговый орган по месту своего нахождения (месту жительства) налоговые декларации. Налоговая декларация по итогам налогового периода представляется не позднее 31 марта следующего за истекшим налогового периода, по итогам отчетного периода - не позднее 25 дней со дня окончания отчетного периода, т.е. не позднее 25 июля. Форма налоговой декларации и Порядок ее заполнения утверждены Приказом МНС России от 18.03.2004 N САЭ-3-22/210 "Об утверждении формы Налоговой декларации по единому сельскохозяйственному налогу". Одной из серьезных проблем, с которой столкнутся сельскохозяйственные товаропроизводители, является ведение бухгалтерского учета при переходе на уплату ЕСХН [3]. При системе обложения налогом сельскохозяйственных товаропроизводителей Налоговым кодексом РФ не предусмотрен особый порядок ведения учета доходов и расходов. Кроме того, налогоплательщики обязаны вести учет показателей своей деятельности для исчисления ЕСХН на основании данных бухгалтерского учета. В связи с этим плательщики ЕСХН обязаны вести бухгалтерский учет в соответствии с действующим законодательством о бухгалтерском учете и представлять в налоговый орган в установленные сроки бухгалтерскую отчетность на общих основаниях. Состав, формы и порядок заполнения выходной бухгалтерской информации регламентируются: - Федеральным законом от 21.11.1996 N 129-ФЗ "О бухгалтерском учете"; - Положением по бухгалтерскому учету "Бухгалтерская отчетность организации" (ПБУ 4/99), утвержденным Приказом Минфина России от 06.07.1999 N 43н; - Приказом Минфина России от 22.07.2003 N 67н "О формах бухгалтерской отчетности". Плательщики ЕСХН по итогам отчетного периода исчисляют сумму авансового платежа исходя из налоговой ставки и фактически полученных доходов, уменьшенных на величину расходов, рассчитанных нарастающим итогом с начала налогового периода до окончания полугодия. По итогам налогового периода налогоплательщики исчисляют и уплачивают ЕСХН по месту нахождения или месту жительства не позднее срока, установленного для представления декларации по налогу. 1.3 Особенности налогового учета в условиях применения ЕСХНСистема налогового учета должна быть организована налогоплательщиком самостоятельно, исходя из принципа последовательности применения норм и правил налогового учета, то есть применяется последовательно от одного налогового периода к другому. Порядок ведения налогового учета устанавливается налогоплательщиком в учетной политике для целей налогообложения, утверждаемой соответствующим приказом (распоряжением) руководителя. Хотелось бы обратить внимание на то, что ст. 313 НК РФ установлено, что в случае если в регистрах бухгалтерского учета содержится недостаточно информации для определения налоговой базы в соответствии с требованиями главы 25 НК РФ, налогоплательщик вправе самостоятельно дополнять регистры бухгалтерского учета дополнительными реквизитами, формируя тем самым регистры налогового учета, либо вести самостоятельные регистры налогового учета. Кроме того, налоговые и другие органы не вправе устанавливать для налогоплательщиков обязательные формы документов налогового учета. Отсюда, следует, что законодательством предусмотрены различные варианты обобщения информации для целей налогового учета. Для систематизации и накопления информации, например, о доходах и расходах, формирующих налоговую базу организации, могут быть использованы: · регистры бухгалтерского учета; · регистры бухгалтерского учета, дополненные необходимыми реквизитами (при недостаточности информации для определения налоговой базы); · аналитические регистры налогового учета. Таким образом, налогоплательщик может выбрать одну из моделей налогового учета с учетом степени его автономности по отношению к системе бухгалтерского учета. В целях оказания помощи сельскохозяйственным производителям по переходу на единый сельскохозяйственный налог и в ведении налогового учета Министерство сельского хозяйства Российской Федерации утвердило «Методические рекомендации по бухгалтерскому обеспечению исчисления единого сельскохозяйственного налога». Ведение бухгалтерского учета сельскохозяйственных товаропроизводителей с переходом на уплату единого сельскохозяйственного налога осуществляется в общеустановленном порядке в соответствии с Федеральным законом "О бухгалтерском учете" и иными нормативно-правовыми актами по бухгалтерскому учету. При этом во всех случаях сельскохозяйственные товаропроизводители - плательщики соответствующих налогов формируют в системе бухгалтерского учета информацию о доходах и расходах, себестоимости продукции (работ, услуг) и финансовых результатах по установленным правилам. В частности «Методические рекомендации по бухгалтерскому учету доходов, расходов и финансовых результатов сельскохозяйственных организаций», утвержденные Приказом Минсельхоза РФ от 29 января 2002 г. № 88, и Методические рекомендации по бухгалтерскому учету затрат на производство и калькулированию себестоимости продукции (работ, услуг) в сельскохозяйственных организациях, утвержденные Приказом Минсельхоза России от 6 июня 2003 г. № 792. Исчисление единого сельскохозяйственного налога производится на основании данных налогового учета доходов и расходов в соответствии с главой 26.1 Налогового Кодекса РФ. Доходом от реализации для целей ЕСХН признаются выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, выручка от реализации имущественных прав. Выручка признается исходя из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги) или имущественные права, выраженные в денежной и (или) натуральной формах. Внереализационные доходы для целей ЕСХН представляют собой все иные доходы, не относящиеся к доходам от реализации. Датой получения доходов и расходов признается день поступления (списания) средств на счета в банках или в кассу организации, а также получения имущества (имущественных прав) — т. е. кассовый метод. Расходами налогоплательщика для целей ЕСХН признаются затраты после их фактической оплаты. Налогоплательщики единого сельскохозяйственного налога уменьшают полученные ими доходы на следующие расходы. 1) расходы на приобретение основных средств признаются в последний день отчетного (налогового) периода в полном объеме; 2) расходы на приобретение нематериальных активов принимаются в порядке, аналогичном основным средствам; 3) расходы на ремонт основных средств (в том числе арендованных); 4) арендные (в том числе лизинговые) платежи за арендуемое (том числе принятое в лизинг) имущество; 5) материальные расходы; 6) расходы на оплату труда; пособия по временной нетрудоспособности в соответствии с законодательством РФ; 7) расходы на обязательное страхование работников и имущества, включая страховые взносы на обязательное пенсионное страхование, взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, производимые в соответствии с законодательством РФ; 8) суммы НДС по приобретаемым товарам (работам, услугам); 9) проценты, уплачиваемые за пользование кредитами и займами, а также оплаченные услуги кредитных организаций; 10) расходы на обеспечение пожарной и охранной безопасности налогоплательщика; 11) суммы таможенных платежей, уплачиваемые при ввозе товаров на таможенную территорию РФ и не подлежащие возврату налогоплательщикам в соответствии с таможенным законодательством Российской Федерации и другие. Если в предыдущие налоговые периоды расходы превысили доходы, то полученную сумму убытка налогоплательщик вправе зачесть в течение 10 налоговых периодов в размере, не превышающем 30% налоговой базы. Убыток, полученный налогоплательщиком при применении общего режима налогообложения, не принимается при переходе на уплату единого сельскохозяйственного налога. Убыток, полученный при уплате единого сельскохозяйственного налога, не принимается при переходе на общий режим налогообложения. При систематизации данных о доходах и расходах для целей ЕСХН необходимо с учетом следующих особенностей: а) общая сумма доходов от реализации за отчетный (налоговый) период определяется на основании данных аналитического учета по счетам 90, 91, 62, 76 с учетом оплаты проданной продукции (выполненных работ, оплаченных услуг); б) общая сумма внереализационных доходов за отчетный (налоговый) период определяется на основании данных аналитического учета по счетам 91, 99, 62, 76 с учетом оплаты (поступления) этих доходов; в) общая сумма производственных расходов за отчетный (налоговый) период определяется на основании данных аналитического учета по счетам 19, 20, 23, 25, 26, 28, 29 (за исключением убытков по обслуживающим производствам и хозяйствам) и 44 с учетом оплаты соответствующих видов расходов (оплаты труда, отчислений на социальные нужды, материальных затрат, расходов на ремонт основных средств и т.д.); г) общая сумма внереализационных расходов за отчетный налоговый период определяется на основании данных аналитического учета по счетам 91 и 99 с учетом оплаты этих расходов: д) общая сумма расходов в отношении введенных в эксплуатацию основных средств и нематериальных активов за отчетный (налоговый) период определяется на основании данных аналитического учета по счетам 08 и 01 с учетом оплаты всех расходов по их приобретению (изготовлению, строительству); е) общая сумма расходов в отношении приобретенных до перехода на ЕСХН основных средств и нематериальных активов определяется по их остаточной стоимости и срокам полезного использования по соответствующим амортизационным группам, на основании данных аналитического учета по счету 01 и соответствующей классификации основных средств для указанных целей [22]. Как и все специальные режимы, Единый сельскохозяйственный налог имеет преимущества и недостатки, которые сформулировал кандидат экономических наук Мичуринского ГАУ Н.П. Касторнов [10]. К положительным сторонам изучаемого режима налогообложения относятся: 1. Снижение величины налоговой нагрузки на предприятие за счет отмены НДС и единого социального налога; 2. Заинтересованность предприятий в обновлении основных производственных фондов, так как стоимость приобретаемых основных средств и нематериальных активов более быстрыми темпами списывается на основное производство; 3. Более широкое применение методов налоговой оптимизации с учетом того, что объектом налогообложения ЕСХН являются доходы, уменьшенные на величину расходов, и у предприятий появляется реальная возможность снизить налоговую базу законными способами; 4. Реальная возможность повышения заработной платы работников предприятий и, соответственно, отчислений в пенсионный фонд, поскольку эти расходы уменьшают налоговую базу для расчета ЕСХН. Наряду с отмеченными положительными моментами возможны отрицательные последствия, к которым может привести применение системы налогообложения единым сельскохозяйственным налогом: 1. Ограничение рынка сбыта готовой продукции, поскольку большей части оптовых покупателей, являющихся плательщиками НДС, будет невыгодно закупать ее у сельскохозяйственных предприятий, которые плательщиками НДС не являются, и из-за чего не будет возможности произвести налоговые вычеты по данному виду налогов; 2. Отсутствие возможности отражения в бухгалтерской и налоговой отчетности сумм налоговых вычетов по НДС, не учтенных до момента перехода на уплату ЕСХН; 3. Опасность снижения конкурентоспособности продукции в результате повышения ее себестоимости и отпускных цен в связи с тем, что предприятия с целью снижения налоговой базы будут увеличивать расходы, связанные с производством и реализацией готовой продукции; 4. Снижение рентабельности предприятий, так как объектом налогообложения ЕСХН является прибыль (разница между доходами и расходами). С точки зрения Н.П. Касторного необходимо постепенно переносить центр тяжести налоговых поступлений в бюджеты всех уровней с преимущественного обложения труда и капитала на налоги за пользование природными ресурсами [10]. Важнейшим условием обоснованной системы налогообложения для сельского хозяйства должны стать ликвидация множественности видов налогов и платежей, снижение налогового бремени, повышение роли налогообложения земли как основного средства производства и природного ресурса. Сейчас земельный налог не является действенным стимулом к улучшению использования земли и весомым источником средств для повышения почвенного плодородия. На его долю приходится всего около 6% общей суммы налогов, начисленных сельскохозяйственными предприятиями. Ставку земельного налога целесообразно устанавливать в твердых процентах от цены земли, определенной на основе дифференциальной ренты. Земельный налог, по его мнению, должен составлять не менее 70% общей суммы налогов и платежей. С целью стимулирования развития сельскохозяйственного производства и повышения его экономической эффективности необходимо совершенствовать налоговый механизм с учетом специфики отдельных отраслей. Специальный налоговый режим, как одна из организационных форм налогового регулирования, должен быть построен таким образом, чтобы механизм налогообложения, с одной стороны, обеспечивал налоговые поступления в бюджет, а с другой - стимулировал тот вид деятельности, который государство решило перевести на особые условия налогообложения. М. В. Пизенгольц [24] считает, что ЕСХН — наиболее приемлемая система налогообложения для аграрных предприятий. По мнению большинства специалистов, основная выгода предприятий, перешедших на его уплату, — значительное снижение налогового бремени. Отмена льгот по налогу на прибыль в 2006 г. привела к росту числа плательщиков ЕСХН. За время действия этого налогового режима не отмечено существенного роста закупок организациями АПК техники, удобрений, сортовых семян, элитного скота, прочих материалов. Несмотря на отсутствие недоимок по ЕСХН кредитные учреждения все также неохотно выдают сельхозпредприятиям займы и ссуды, а государственные дотации слишком малы. Введение новой системы налогообложения сельскохозяйственных товаропроизводителей имеет важное значение для отрасли. Во всем мире крестьянство дотируется из госбюджетов и имеет множество льгот по уплате налогов. И Россия не должна быть исключением [24]. Изучаемому специальному режиму налогообложения сельскохозяйственных предприятий необходимы некоторые изменения по следующим направлениям: 1. Максимальное освобождение сельскохозяйственных производителей от множественности видов налогов, за исключением земельного, налогооблагаемая база которого должна уменьшаться на величину собственных средств, вкладываемых в восстановление почвенного плодородия, улучшение земельных угодий и др. 2. Шире вводить налоговые льготы для сельскохозяйственных и перерабатывающих предприятий, вкладывающих средства в модернизацию и расширение производства, выпуск новых продуктов, внедрение наиболее прогрессивных технологий. 2. Анализ современного состояния бухгалтерского учета и сельскохозяйственного производства в ООО “Юбилейное” Хохольского района Воронежской области 2.1 Природные и экономические условия хозяйствования ООО “Юбилейное” Хохольского района Воронежской областиООО “Юбилейное” Хохольского района Воронежской области расположено в северо-западной микрозоне северной (лесостепной) природной сельскохозяйственной зоне области в 45 км от города Воронежа и в 5 км от районного центра. Связь с городом Воронежем и райцентром осуществляется по автодорогам, имеющим твердое покрытие и находящимся в удовлетворительном состоянии. ООО “Юбилейное” было реорганизовано в августе 2004 года. Начало деятельности с 1 января 2005 года. Уставный капитал ООО “Юбилейное” составляет 10 тыс. руб. Основными учредителями являются: 1. ОАО “Юбилейное” - 1800 руб. (18%); 2. Мещеряков Виктор Михайлович – 4400 руб. (44%); 3. Рязанцев Юрий Петрович – 1800 руб. (18%); 4. Бухтояров Виктор Николаевич – 2000 руб. (20%). Место нахождения и юридический адрес предприятия совпадают.396844, Воронежская область, Хохольский район, п.г.т. Хохольский, ул. Дорожная, 8. Основным видом деятельности предприятия является производство продукции растениеводства. В конце июня 2007 года ООО “Юбилейное” включено в список участников инвестиционного проекта по программе экономического и социального развития Воронежской области на 2002-2007 годы “Расширение производственной деятельности в растениеводстве”. Целью данного проекта является увеличение производства продукции растениеводства и повышение качества данной продукции. В результате приобретения основных средств для возделывания сельскохозяйственных культур предприятие будет получать продукцию растениеводства в наибольшем количестве, в целях продажи животноводческим предприятиям в последующем используемое для откорма скота. Ради увеличения масштабов производства и как следствие, роста полученной прибыли предприятию необходимо иметь рынки сбыта, отвечающие спросу и потребностям: Продовольственное зерно – ООО “Слобода-Агро”, ООО “Слобода-Зерно”, ООО “Титан”, ОАО “Латненский элеватор” Семилукского района, фуражное зерно – ОАО “Юбилейное”; Подсолнечник – “Латненский элеватор” Семилукского района; Сахарная свекла – ОАО “Хохольский сахарный комбинат”; Кормовая база - ОАО “Юбилейное”. С целью ознакомления масштаба производственной деятельности ООО “Юбилейное” рассмотрим показатели размера хозяйства, представленные в следующей таблице. Таблица 1. Показатели размера ООО “Юбилейное” Хохольского района Воронежской области

На основе данных таблицы 1 можно сделать вывод об устойчивой тенденции роста размеров предприятия за анализируемый период. В частности первый показатель оборота валовой продукции ООО “Юбилейное” в сопоставимых ценах в 2007 года по сравнению с уровнем 2005 года хоть незначительно, но вырос в 1,6 раза. При этом в 2007г. рост составил 8,2 % в сравнении с значением аналогичного показателя прошлого года. В 2007 году наблюдается рост выручки от продажи продукции, работ, услуг на 37,3% в сравнении с 2006 годом и составляет 42 859 тыс. руб. Изучаемое предприятие считается малым по величине рабочих мест, т.к. среднегодовая численность работников в сравнении с другими сельскохозяйственными производителями на порядок ниже. В 2007 году численность работников ООО “Юбилейное” ниже и составляет 33 человека, что говорит о непопулярности данной отрасли. ООО “Юбилейное” хорошо обеспечено тракторами, их количество в 2007 году составило 24 шт. В сочетании с небольшой численностью работников это достаточно высокий показатель. Собственных земель ООО “Юбилейное” не имеет, и они арендуются у ОАО «Юбилейное”. Но площадь сельскохозяйственных угодий в 2007 году ниже на 359 га. Орошаемых и осушаемых земель на территории хозяйства нет. Таблица 2. Структура выручки за реализованную продукцию ООО “Юбилейное” Хохольского района Воронежской области

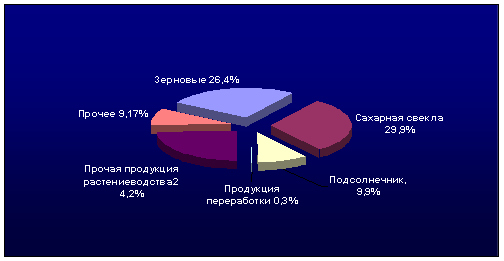

Анализ структуры товарной продукции свидетельствует, что в растениеводстве ООО “Юбилейное” специализируется на производстве зерна, сахарной свеклы и подсолнечника. В целом хозяйство зерно – свекловичное направление с развитым производством подсолнечника (табл. 2). Так, в 2006 году в ООО “Юбилейное” большая доля выручки получена от реализации сахарной свеклы – 9157 тыс. руб., в 2007 году 32,7% выручки составили средства, полученные от продажи зерновых. Весомая часть выручки – 22,4% приходится на прочую продукцию растениеводства (в основном это кормовые). На рисунке 1 четко прослеживается основная специализация организации. Хотя в последнее время значительную часть выручки (22,4%) предприятие получает от реализации кормовых культур, что на рисунке не наблюдается. Рис. 1 Структура выручки от реализации продукции ООО “Юбилейное” Хохольского района Воронежской области в среднем за 2005-2007 г.г.

Проведем анализ интенсивности и эффективности производства в ООО “Юбилейное”. Таблица 3. Интенсивность и эффективность сельскохозяйственного производства ООО “Юбилейное” Хохольского района Воронежской области

Показатели уровня интенсивности характеризуют, сколько основных средств и мощностей приходится на 1га. сельхозугодий. Основные средства и текущие затраты в расчете на 1га сельхозугодий в 2007 году составляют 12,2 тыс. руб., что больше в сравнении с прошлым годом в 1,5 раза и незначительно отличаются от среднеобластного значения. В 2006 году из-за недостаточной обеспеченности энергетическими мощностями на 1га сельхозугодий приходилось 0,01л.с., в отчетном году этот же показатель составил уже 1,19л.с./1га. сельхозугодий и на 0,3л.с. ниже среднего значения по области. Стоимость валовой продукции на 1га сельхозугодий в 2006г составила 0,37 и почти однозначна значению 2007 года 0,43 тыс. руб./га. сельхозугодий и среднему по области. Следует проанализировать показатели эффективности интенсивности. Фондоотдача снизилась в 16 раз вследствие существенного роста доли основных средств, хотя стоимость валовой продукции также немного увеличилась. Годовая же производительность на 1работника в отчетном году повысилась на 4218 тыс. руб. Норма рентабельности производственной деятельности ООО “Юбилейное” поднялась почти в два раза благодаря более высокому темпу увеличения прибыли, нежели совокупных вложений. В хозяйстве эффективно используются земельные ресурсы, а точнее на каждые 100га. сельскохозяйственных угодий приходится достаточный объем прибыли. Все, рассчитанные в таблице 4, показатели использования рабочей силы в 2007 году увеличились. Особенно заметно возросло значение получено прибыли на 100 га. пашни. Производительность на 1-го человека выросла совсем несущественно, что касается производительности на 1 отработанный человекодень также незаметно увеличился. Заработная плата на одного среднегодового работника повысился на 17%. Фондоотдача в 2007 году составляет 0,16 руб. этот показатель значительно снизился, вследствие существенного увеличения в 2007 году стоимости основных средств. Фондоемкость наоборот выросла, т.к. является обратным показателем фондоотдачи. ООО “Юбилейное” рентабельное предприятие, которое получает стабильную прибыль от реализации растениеводческой продукции. В 2007году показатель рентабельности составил 48,8%, что выше прошлого года на 20,9%. Что говорит о существенных результатах производства в отчетном году. Проанализируем показатели производственного потенциала ООО “Юбилейное” – таблицу 4. Таблица 4 – Показатели использования составляющих производственного потенциала ООО “Юбилейное” Хохольского района Воронежской области

В 2007 году наблюдается рост показателей использования земли по сравнению с предыдущим годом, и превышают средние значения по области. Что касается использования рабочей силы в ООО «Юбилейное” производительность труда в 2,3 раза выше по сравнению со среднеобластными данными, хотя и выход продукции на 1 отработанный день ниже. Причем заработная плата одного работника более, чем в три раза превышает средние значения по области. Использование основных средств в значительной степени снизилось из-за резкого их роста в 2007 году. Рентабельность производства на предприятии почти в два раза выше в сравнении с прошлым годом. Таким образом, на ООО “Юбилейное” степень использования производственного потенциала в 2007 году увеличилась, что говорит о его благоприятном развитии, правильности принимаемых управленческих решений, адаптации предприятия к экономическим условиям в стране. Важным пунктом анализа хозяйственной деятельности является изучение показателей финансового состояния предприятия ООО “Юбилейное”. Таблица 5 – Показатели финансового состояния ООО “Юбилейное” Хохольского района Воронежской области

Собственный капитал ООО «Юбилейное” за 2007г повысился почти на 14759руб., значит, у хозяйства есть возможности его увеличения за счет собственных средств и необходимо обратить внимание на то, что предприятие не так давно функционирует. Ежегодно наблюдается рост значения собственного капитала: за 2006г. в 4,4 раза, а за 2007г.- в 2,5 раза. За период деятельности происходило увеличение оборотных средств, приобретенных за счет собственных источников на 8463 тыс. руб. В 2007 году на предприятии наблюдается погашение большей части кредиторской задолженности - 304 тыс. руб. и увеличение дебиторской. Причем задолженность дебиторов в 37 раз превышает сумму долгов хозяйства и значительно превышает значение этого показателя в начале деятельности ООО “Юбилейное”. Это является отрицательным моментом, так как такая сумма задолженности дебиторов не позволяет ООО “Юбилейное” с большей эффективностью их использовать превышает значение этого показателя в начале деятельности ООО “Юбилейное”. Коэффициенты платежеспособности и ликвидности дают представление о возможностях ООО “Юбилейное” в критической ситуации расплатиться с долгами и обеспечивать производственную деятельность необходимыми средствами. Так, при отклонении от них определяется, какие процессы на него влияют и, каким образом это отражается на эффективности работы предприятия. Коэффициент абсолютной ликвидности принимает оптимальное значение и показывает, какая часть краткосрочных обязательств может быть погашена имеющимися денежными средствами и краткосрочными финансовыми вложениями. Этот коэффициент в ООО “Юбилейное” снизился в отчетном году. На это оказало влияние снижение денежных средств, но при этом несущественно снизилось и значение краткосрочных обязательств (в 2,5 раза). Промежуточный коэффициент покрытия показывает, есть ли у предприятия возможность погасить краткосрочные обязательства денежными средствами, краткосрочными финансовыми вложениями и мобилизацией дебиторской задолженности. В ООО “Юбилейное” данный коэффициент существенно выше норматива и в 2007 году составил 37,5. Причиной является незначительная по сравнению с дебиторскими обязательствами сумма кредиторской задолженности. Коэффициент текущей ликвидности показывает, насколько краткосрочные обязательства обеспечены оборотными активами. В ООО “Юбилейное” этот коэффициент намного выше оптимального значения. Что в свою очередь говорит о неэффективном использовании своих средств. ООО “Юбилейное” также неплохо обеспечивается собственными основными средствами, т.к. коэффициент обеспеченности собственными оборотными средствами подрос на 0,03 и составил 0,98. Коэффициент маневренности капитала наоборот снизился в два раза из-за более быстрых темпов роста активов предприятия в сравнении с собственным капиталом. А вот коэффициент соотношения привлеченных и собственных средств снизился до 0,04, на что оказал влияние существенный рост доли заемных средств дебиторов. На протяжении периода деятельности организации наблюдается постепенное увеличение собственного капитала, оборотных средств, значительное улучшение платежеспособности, хотя есть неблагоприятные значения таких показателей как дебиторская задолженность, которая почти в 37 раз превышает задолженность ООО «Юбилейное” кредиторам. Невозможно представить картину функционирования предприятия без анализа начисленных и уплаченных налогов. Вследствие этого рассмотрим размеры уплаченных налогов и сборов за три года. Таблица 6. Уплата налогов и сборов в ООО “Юбилейное” за 2005-2007 г.г.

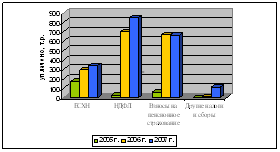

В течение 2005-2007 г.г. суммы уплаченных налогов возрастали. Наиболее резкий скачок наблюдается в 2006 году. В 2007 году значение каждого из видов налоговых обязательств повысились в среднем на 15-20%, кроме прочих налогов и сборов. Для более наглядного сравнения величин налоговых выплат по каждому их виду проанализируем рисунок 2. Рисунок 2 Диаграмма уплаченных налогов ООО “Юбилейное” за 2005-2007 г.г.