Контрольная работа: Антикризисное управление и прогнозирование риска финансовой несостоятельностиКонтрольная работа: Антикризисное управление и прогнозирование риска финансовой несостоятельностиФедеральное агентство по образованию Федеральное государственное образовательное учреждение высшего профессионального образования «СИБИРСКИЙ ФЕДЕРАЛЬНЫЙ УНИВЕРСИТЕТ» Межинститутская базовая кафедра «Электрохимический учебно-научно-производственный комплекс» КОНТРОЛЬНАЯ РАБОТА Антикризисное управление и прогнозирование риска финансовой несостоятельности Выполнила: студентка гр. УБ 06-11ф Бугаева А. К. Проверил: преподаватель, Сотникова Н.П. Зеленогорск, 2010 Оглавление 1 Показатели рентабельности 2 Оценка платёжеспособности предприятия 3 Оценка финансовой устойчивости 4 Оценка ликвидности баланса 5 Вертикальный и горизонтальный анализ 6 Модели прогнозирования риска финансовой несостоятельности на основе зарубежных источников 7 Модели прогнозирования риска финансовой несостоятельности на основе отечественных источников 8 Финансовое оздоровление организации Список используемой литературы 1. Показатели рентабельности Наиболее важные финансовые результаты представлены в форме №2 «Отчет о прибылях и убытках». Показатели финансовых результатов характеризуют абсолютную эффективность деятельности предприятия. Важнейшими показателями, которые составляют абсолютную эффективность хозяйствования, являются прибыль и рентабельность. Рентабельность – это коэффициент, полученный как отношение прибыли к затратам, где в качестве прибыли может быль использована величина балансовой, чистой прибыли, прибыли от реализации продукции, а также прибыли от разных видов деятельности предприятия. В знаменателе в качестве затрат могут быть использованы показатели стоимости основных и оборотных фондов, выручки от реализации, себестоимости продукции собственного и заёмного капитала и т.д. Предприятие считается рентабельным, если в результате реализации продукции, работ, услуг оно покрывает все свои издержки и получает прибыль. Поэтому в широком смысле слова понятие рентабельность означает прибыльность, доходность. Показатели для расчёта рентабельности

Рентабельность вложений предприятия показывает эффективность использования имущества предприятия. Среди показателей рентабельности выделяются пять основных: 1. Общая рентабельность вложений, показывающая, какая часть балансовой прибыли приходится на рубль имущества предприятия, т.е. насколько эффективно оно используется. 2. Рентабельность вложений по чистой прибыли. 3. Рентабельность собственных средств, позволяющая установить зависимость между величиной инвестируемых собственных ресурсов и размером прибыли, полученной от их использования. 4. Рентабельность долгосрочных финансовых вложений, показывающая эффективность вложений предприятия в деятельность других организаций. 5. Рентабельность перманентного каптала, показывающая эффективность использования капитала, вложенного в деятельность данного предприятия на длительный срок. Показатели рентабельности вложений

Из таблицы «Показатели рентабельности вложений» видно, что показатели увеличились, по сравнению с периодом предыдущего года. 2. Оценка платёжеспособности предприятияПод платежеспособностью предприятия подразумевают его способность в срок и в полном объеме удовлетворять платежные требования поставщиков техники и материалов в соответствии с хозяйственными договорами, возвращать кредиты, производить оплату труда персонала, вносить платежи в бюджет. Возможность регулярно и своевременно погашать долговые обязательства определяются в конечном итоге наличием у предприятия денежных средств, что зависит от того, в какой степени партнеры выполняют свои обязательства перед предприятием. Кроме того, при определенном размере источников средств у предприятия тем больше денег, чем меньше других элементов активов. В процессе оборота средств деньги то высвобождаются, то снова направляются как затраты на пополнение внеоборотных и оборотных активов. Анализ платежеспособности необходим не только для предприятия с целью оценки и прогнозирования финансовой деятельности, но и для внешних инвесторов (банков). Прежде чем выдавать кредит, банк должен удостовериться в кредитоспособности заемщика. То же должны сделать и предприятия, которые хотят вступить в экономические отношения друг с другом. Особенно важно знать о финансовых возможностях партнера, если возникает вопрос о предоставлении ему коммерческого кредита или отсрочки платежа. Ликвидность баланса предприятия – показатели способности предприятия оплачивать текущие обязательства, совершать оборот средств. В качестве официального показателя ликвидности используется «коэффициент текущей ликвидности», определяемый как отношение оборотных средств предприятия к текущей задолженности. Коэффициенты, характеризующие платёжеспособность

1. Общий показатель ликвидности. Осуществляется оценка изменения финансовой ситуации на предприятии. Коэффициент не соответствует норме, следовательно, предприятие не является платежеспособным. 2. Коэффициент абсолютной ликвидности на начало и конец года не соответствует норме. Коэффициент показывает, какую часть краткосрочной задолженности предприятие может погасить в самое ближайшее время за счет денежных средств. 3. Коэффициент не соответствует норме, платежные возможности предприятия не на должном уровне при условии своевременного проведения расчетов с дебиторами. 4. Коэффициент не соответствует норме, показывает платежные возможности предприятия, не только при условии своевременных расчетов с дебиторами, но и продажей, в случае необходимости прочих элементов материальных оборотных средств. 5. Коэффициент характеризует общую обеспеченность предприятия оборотными средствами. Коэффициент не соответствует норме, предприятие не оснащено оборотными средствами. 6. Коэффициент не соответствует норме, предприятие не обладает достаточным количеством собственных средств для его финансовой устойчивости. 7. Коэффициент восстановления платежеспособности характеризует возможность предприятия восстановить свою платежеспособность через 6 месяцев. Коэффициент не соответствует норме, предприятие не в состоянии восстановить свою платежеспособность в ближайшее время. 3. Оценка финансовой устойчивостиФинансовая устойчивость – одна из характеристик соответствия структуры источников финансирования в структуре активов. В отличие от платежеспособности, которая оценивает оборотные активы и краткосрочные обязательства предприятия, финансовая устойчивость определяется на основе соотношения разных видов источников финансирования и его соответствия составу активов. Финансовая устойчивость – это стабильность финансового положения предприятия, обеспечиваемая достаточной долей собственного капитала в составе источников финансирования. Достаточная доля собственного капитала означает, что заемные источники финансирования используются предприятием лишь в тех пределах, в которых оно может обеспечить их полный и своевременный возврат. С этой точки зрения краткосрочные обязательства по сумме не должны превышать стоимости ликвидных активов. В данном случае ликвидные активы – не все оборотные активы, которые можно быстро превратить в деньги без ощутимых потерь стоимости по сравнению с балансовой, а только их часть. В составе ликвидных активов – запасы и незавершенное производство. Их превращение в деньги возможно, но его нарушит бесперебойную деятельность предприятия. Речь идет лишь о тех ликвидных активах, превращение которых в деньги является естественной стадией их движения. Кроме самих денежных средств и финансовых вложений сюда относятся дебиторская задолженность и запасы готовой продукции, предназначенной к продаже. Для анализа финансовой устойчивости традиционно применяется целый ряд коэффициентов. На финансовую устойчивость предприятия оказывают влияние следующие факторы: - положение предприятия на товарном рынке; - производство качественной продукции; - зависимость предприятия от внешних инвесторов и кредиторов; - наличие неплатежеспособных кредиторов; - эффективность хозяйственных и финансовых операций. Показатели рыночной устойчивости

1. Коэффициент независимости показывает долю собственных средств в общей сумме средств предприятия. Коэффициент на начало года не соответствует норме, а на конец – соответствует. Он показывает, что собственные средства на начало года не являются большей частью в общей сумме средств предприятия, а на конец года являются. 2. Коэффициент соотношения собственных и заёмных средств показывает, сколько заемных средств привлекало предприятие на 1 руб. вложенных в активы собственных средств. Коэффициент на начало года не соответствует норме, предприятие является зависимым от заёмных средств, а на конец года – соответствует. 3. Коэффициент долгосрочного привлечения заёмных средств показывает, сколько долгосрочных займов привлечено для финансирования активов наряду с собственными средствами. На конец года долгосрочных займов привлечено больше. 4. Коэффициент характеризует степень мобильности использования собственных средств. Коэффициент не соответствует норме, свидетельствует о не мобильности использования собственных средств. 5. Коэффициент не соответствует норме, предприятие для финансовой устойчивости не обеспеченно достаточным количеством собственных средств. 6. Коэффициент не соответствует норме, что не позволяет иметь достаточное количество имущества производственного назначения (реальных активов) в общей сумме имущества предприятия. 7. Коэффициент не соответствует норме, показывает удельный вес основных средств в имуществе предприятия. 4. Оценка ликвидности балансаЛиквидность – это способность организации быстро выполнять свои финансовые обязательства, а при необходимости и быстро реализовывать свои средства. Чем быстрее актив предприятия может быть обращен без потери стоимости в деньги, тем выше его ликвидность. Признаком, свидетельствующим об ухудшении ликвидности, является увеличение иммобилизации собственных оборотных средств, проявляющиеся в увеличении неликвидов, просроченной дебиторской задолженности и другое. Анализ ликвидности баланса является одним из основных элементов углубленного анализа финансового состояния предприятия. Ликвидность баланса определяется как степень покрытия обязательств предприятия его активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств. От ликвидности баланса следует отличать ликвидность активов. Ликвидность активов - величина, обратная времени, которая необходима для превращения активов в деньги. Чем меньше времени понадобится для превращения в деньги активов, тем они более ликвидные. Ликвидность баланса достигается установлением равенства между обязательствами предприятия и его активами. Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков. Все активы предприятия в зависимости от степени ликвидности, то есть от скорости превращения в денежные средства, можно условно подразделить на следующие группы: А1 - Наиболее ликвидные активы. А2 - Быстрореализуемые активы. А3 - Медленнореализуемые активы. А4 - Труднореализуемые активы. П1 - наиболее срочные обязательства - кредиторская задолженность, прочие пассивы, а также ссуды, не погашенные в срок; П2 - краткосрочные пассивы - краткосрочные кредиты и заемные средства; П3 - долгосрочные пассивы - долгосрочные кредиты и заемные средства; П4 - постоянные пассивы - итог раздела IV пассива баланса. Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву.

Баланс считается абсолютно ликвидным, если имеет следующее соотношение: А1 ≥ П1 А2 ≥ П2 А3 ≥ П3 А4 ≤ П4 На данном предприятии имеются соотношения: На начало года А1 ≤ П1 А2 ≤ П2 А3 ≥ П3 А4 ≥ П4 На начало года на предприятии имеет место хроническая неплатёжеспособность и финансовая неустойчивость. Следует рассмотреть влияние внешних факторов (особенно рыночных) и осуществить первоочередной анализ производственных, финансовых и инвестиционных причин. На конец года А1 ≤ П1 А2 ≤ П2 А3 ≥ П3 А4 ≥ П4 Из данного соотношения видно, что фактическое неравенство на начало года и на конец года имеют отклонение, так как А1≤ П2, А2 ≤П2, А4 ≥ П4 , что не соответствует нормативным условию ликвидности баланса. Таким образом, баланс считается не ликвидным. 5. Вертикальный и горизонтальный анализВ финансовом анализе широко используется метод построения горизонтального вертикального и баланса предприятия на основе данных бухгалтерского баланса. Вертикальный анализ показывает структуру средств предприятия и их источники. Он применяется к исходному балансу, к трансформированному, либо к модифицированному (укрупненному по статьям). При проведении вертикального анализа расчет ведется в условных единицах, то есть Итог баланса на начало (на конец) года принимается за 100 ед. и все статьи Актива (Пассива) пересчитывается с учетом доли процентов в общей сумме. Вертикальный анализ позволяет не учитывать инфляцию, а анализировать лишь структуру баланса. Преимущества вертикального анализа – сравнимость относительных показателей предприятия, несмотря на возможную разницу уровня цен на начало и конец отчетного периода. Горизонтальный анализ заключается в построении одной или нескольких аналитических таблиц, в которых абсолютные балансовые показатели дополняются относительными темпами роста (снижения). Обычно берут базисные темпы роста за несколько периодов (лучше квартально). Ценность результатов горизонтального анализа существенно снижается в условиях инфляции, но эти данные можно использовать при межхозяйственных сравнениях. Цель горизонтального анализа состоит в том, чтобы выявить абсолютные и относительные изменения величин различных статей баланса за определенный период, дать оценку этим изменениям. Горизонтальный анализ по бухгалтерскому балансу

Из данных таблицы следует, что на конец отчетного года валюта баланса выросла на 540970 руб., в том числе величина внеоборотных активов увеличилась на 302628 руб. и оборотных активов на 238343 руб. Вертикальный анализ по бухгалтерскому балансу

Горизонтальный анализ по отчету о прибылях и убытках

Выручка предприятия увеличилась на 38,35% или на 415512 тыс. руб., в то же время себестоимость проданных товаров, услуг увеличилась на 97,28% или на 424947 тыс. руб., что повлекло к уменьшению валовой прибыли на 1,46% или на 9435 тыс. руб. В результате чистая прибыль составила 422594 тыс. руб., что меньше, чем за аналогичный период предыдущего года. Вертикальный анализ по отчету о прибылях и убытках

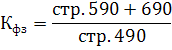

Из таблицы видно, что для предприятия отчетный период стал худшим с финансовой точки зрения по сравнению с аналогичным периодом прошлого года. Прочие доходы в отчетном периоде увеличились, но в, то, же время увеличились и прочие расходы. Прибыль от продаж уменьшилась. 6. Модели прогнозирования риска финансовой несостоятельности на основе зарубежных источниковДвухфакторная модель Э.Альтмана основывается на двух ключевых показателях: - показатель текущей ликвидности; - показатель доли заёмных средств – коэффициент капитализации. В модели учитываемым фактором риска является возможность необеспечения заемных средств собственными в будущем периоде. Z=-0,3877-1,0760Ктл+0,0579Кфз

Ктл.н.=0,62 Ктл.к.=0,76

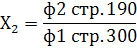

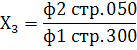

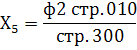

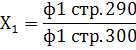

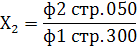

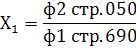

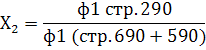

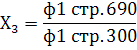

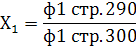

Кфз.н.=1,33 Кфз.к.=0,95 Zн= Zк= Z<0 следовательно вероятность банкротства <50%, снижается по мере уменьшения Z. Пятифакторная модель Э.Альтмана.Z=1,2Х1+1,4Х2+3,3Х3+0,6Х4+Х5 Х1= Х1н=-0,219 Х1к=-0,115

Х2н=0,26 Х2к=0,184

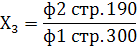

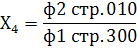

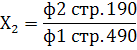

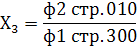

Х3н=0,336 Х3к=0,248

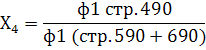

Х4н=0,748 Х4к=1,046

Х5н=0,617 Х5к=0,653 Zн= Zк= 1,810 Пятифакторная модель У.БивераСистема показателей У.Бивера для диагностики банкротства

Коэффициент

Бивера = Кб.н.= 0,674 Кб.к. = 0,628 5 лет до банкротства Рентабельность

активов % = Кр.н. = 26,03 Кр.к. = 18,41 5 лет до банкротства Финансовый

леверидж % = Кл.н. = 57,19 Кл.к. = 48,87 1 год до банкротства Коэффициент

покрытия оборотных активов собственными оборотными средствами = Кп.н. =0,17 Кп.к. = 0,33 5 лет до банкротства Коэффициент

текущей ликвидности = Ктл.н. = 0,62 Ктл.к. = 0,76 1 год до банкротства Модель Лиса прогнозирования финансовой несостоятельности (четырёхфакторная модель).В этой модели факторы-признаки учитывают такие результаты деятельности, как ликвидность, рентабельность и финансовая независимость организации. Z=0,063Х1+0,093Х2+0,057Х3+0,001Х4

Х1н=0,353 Х1к=0,373

Х2н=0,336 Х2к=0,248

Х3н=0,260 Х3к=0,184

Х4н=0,748 Х4к=1,046

Z>0,037 – вероятность банкротства высокая. Модель Таффлера прогнозирования финансовой несостоятельности (четырёхфакторная модель).Z=0,53Х1+0,13Х2+0,18Х3+0,16Х4

Х1н=0,587 Х1к=0,509

Х2н=0,617 Х2к=0,764

Х3н=0,572 Х3к=0,488

Х4н=0,617 Х4к=0,653

Z>0,3 – фирма имеет неплохие долгосрочные перспективы. 7. Модели прогнозирования риска финансовой несостоятельности на основе отечественных источников Двухфакторная модель прогнозирования банкротства Лео Хао СуанZ=0,3872+0,2614Ктл+1,059Кфн

Ктл.н.=0,62 Ктл.к.=0,76

Кфн.н.=0,43 Кфн.к.=0,51

Z≤1,3257 – вероятность банкротства очень высокая. Четырёхфакторная модель прогнозирования риска несостоятельности торгово-посреднических организаций.Z=8,38Х1+Х2+0,054Х3+0,63Х4

Х1н=0,353 Х1к=0,373

Х2н=0,608 Х2к=0,360

Х3н=0,617 Х3к=0,653

Х4н=0,043 Х4к=0,096

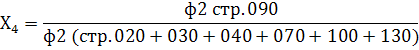

Z>0,42 вероятность банкротства минимальна (до 10%). Шестифакторная модель прогнозирования риска потери платежеспособностиДанная модель разработана для предприятий цветной промышленности (предпринимательские структуры типа холдинг). При разработке модели распределение показателей по их возможности осуществлялось на основе экспертного оценивания, а весовые коэффициенты – на основе метода линейного программирования. Модель прогнозирования банкротства имеет следующий вид: Z = 0,83 Х1+ 5,83 Х2 + 3,83 Х3+ 2,83 Х4+ 4,83Х5 + Х6 Оценивание вероятности банкротства осуществляется по следующему правилу: если Z ≤ 10 – 50, то предприятие находится в зоне неплатежеспособности. Данная модель учитывает реалии российского финансового рынка и уровень менеджмента. Ограниченность применения модели вызвана большим объемом требуемого информационного и программного обеспечения. Х1н. = стр.290/стр.300 = 0,35 Х1к. = 0,37 Х2н. = стр.290/(стр.610 + 620 + 630 + 660) = 0,617 Х2к. = 0,764 Х3н. = форма №2 стр.190/стр.490 = 0,608 Х3к. =0,36 Х4н. = стр.490/(стр.590 + 690) = 0,748 Х4к. = 1946/( 111923+ 748282) = 1,046 Х5н. = стр.300/(стр.590 + 690) = 1,75 Х5к. =923779 /( 111923+748282 ) = 2,05 Х6н. = форма№2 стр.010/стр.690 = 1,08 Х6к. = 1,34 Zн. = 0,83 * 0,35 + 5,83 * 0,617 + 3,83 *0,608 + 2,83 * 0,748 + 4,83 * 1,75 + 1,08 =17,86 Zк. = 0,83 * 0,37 + 5,83 * 0,764 + 3,83 * 0,36 + 2,83 * 1,046 + 4,83 * 2,05 + 1,34 = 20,34 Z ≤ 10 – 50, предприятие находится в зоне неплатежеспособности. 8. Финансовое оздоровление организацииРезультатами всестороннего анализа финансового состояния организации является установление причин ухудшения ее финансово-экономического положения, выбор методов «лечения» и определение, какие органы управления и другие организации могут урегулировать кризисные процессы в рассматриваемой организации, не доводя ее до полного банкротства. После все сделанных выше расчетов мы приходим к следующим выводам: - платежеспособность предприятия не достаточная для получения банковского кредита, следовательно, нужно снизить краткосрочные кредиты и по возможности уменьшить аренду ОС. Таким образом, мы понизим размер имеющейся задолженности. - все обязательства предприятия не могут быть покрыты его собственными средствами и в ближайшие сроки. - в данное время для бизнеса заемный капитал у организации является главным источником финансирования. Что свидетельствует о высоком риске. - собственные источники средств не мобильны. - но конец отчетного года происходит снижении зависимости организации во внешних источниках финансирования и большей платежеспособности. Это обусловлено снижением долгосрочных обязательств. Так как предприятие является не платежеспособным, и финансово неустойчивым, то партнерам по договорным отношениям следует иметь это в виду и предусмотрительно вкладывать средства и заключать договора. Для того чтобы предприятие стало более платежеспособным и финансово устойчивым, необходимо снизить краткосрочные, долгосрочные обязательства, а так же в меньшей степени использовать аренду ОС. Покрыть эти задолженности возможно, если усовершенствовать систему выплат дебиторской задолженности, так же предприятие нуждается в большем стимулировании продаж своей продукции (большое количество запасов готовой продукции). В условиях кризисной финансовой ситуации восстановление осуществляется поэтапно: 1. Устранение неплатежеспособности; 2. Восстановление финансовой устойчивости; 3. Обеспечение финансового равновесия в длительном периоде. Для сохранения и повышения уровня финансовой устойчивости предприятия необходимо сократить объем потребляемых финансовых ресурсов. На данном этапе развития предприятия это можно сделать за счет временного отказа от внешних социальных и других программ предприятия, финансируемых за счет его прибыли. Увеличение притока собственных средств здесь может быть достигнуто за счет оптимизации ценовой политики, увеличения предоплаты за отгружаемую продукцию, осуществления рациональной налоговой политики, обеспечивающей минимизацию налоговых платежей в пределах законодательства. В дальнейшем финансовая стабильность (равновесие) в длительном периоде можно обеспечить такими мерами как использование эффективных материальных ресурсов для снижения себестоимости, повышение качества продукции, ускорением оборачиваемости оборотных активов, сокращение сроков расчетов за поставленную продукцию. Практика проведения финансового оздоровления организаций различных направлений деятельности позволила определить типичные схемы управленческих воздействий на отдельные элементы бизнес-процессов в организации. В данный момент главным для предприятия является возвращение к прежним показателям прибыли, следовательно, рост объема продаж. Для увеличения объема продаж на рассматриваемом предприятии рационально будет провести анализ цены и объема реализуемой продукции и нахождение наиболее разумного компромисса. Для увеличения прибыли необходимо также рассматривать вариант снижения затрат в производственной и коммерческой деятельности: · внедрение энергосберегающих технологий; · упрощение организационной структуры с целью устранения излишних уровней управления и сокращения затрат на оплату труда управленческого персонала; · сокращение затрат на покупку материалов; · использование менее дорогих компонентов, где это возможно. · совершенствование системы управления; · инвентаризация; · оптимизация дебиторской задолженности; · снижение издержек производства; · продажа дочерних предприятий и долей в капитале других предприятий; · продажа незавершенного строительства; · оптимизация количества персонала и обеспечение социальных льгот для уволенных; · продажа излишнего оборудования, материалов и складированных готовых изделий; · конверсия долгов путем преобразования краткосрочных задолженностей в долгосрочные ссуды или долгосрочные ипотеки; · прогрессивные технологии, механизация, автоматизация, производства; · совершенствование организации труда; · капитальный ремонт, модернизация основных фондов, замена устаревшего оборудования, приобретение дополнительных основных фондов. Для ускорения оборота денежных средств необходимо создать систему стимулов (скидок) клиентам, увеличивающим объем закупки и своевременно ее оплачивающим, а также рассмотреть отношения с клиентами, их финансовое состояние с точки зрения возможных рисков и установление в зависимости от них лимитов товарного кредита, предоставляемых каждому клиенту. Для уменьшения оттока денежных средств оптимальным будет разделить поставщиков на категории по степени их важности для деятельности организации в целях приоритетности оплаты кредиторской задолженности. Возможен поиск альтернативных поставщиков, предлагающих более выгодные условия оплаты или более качественную продукцию, что уменьшает затраты в производстве. Таким образом, выполнив ряд предложенных мер, предприятие стабилизирует свою платежеспособность, финансовую устойчивость и финансовое равновесие. Список используемой литературы 1. Жарковская, Е.П. Антикризисное управление: учебник / Е.П. Жарковская, Б.Е. Бродский. – М.: Омега-Л, 2005. – 357с. 2. Родионова, Н.В. Антикризисный менеджмент / Н.В. Родионова. – М.: ЮНИТИ-ДАНА, 2001. – 223с. 3. Ступаков, В.С. Риск-менеджмент. Учебное пособие / В.С. Ступаков, Г.С. Токаренко. – М.: Финансы и статистика, 2007. – 288с. 4. Толпегина, О.А. Анализ финансовой отчетности. Учебное пособие / О.А. Толпегина. – М.: МИЭМП, 2009. – 196с. |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||