Курсовая работа: Банковская система РоссииКурсовая работа: Банковская система РоссииМИНИСТЕРСТВО ОБЩЕГО И ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ РОССИЙСКОЙ ФЕДЕРАЦИИ САРАТОВСКИЙ ГОСУДАРСТВЕННЫЙ СОЦИАЛЬНО-ЭКОНОМИЧЕСКИЙ УНИВЕРСИТЕТ Кафедра экономической теорииКурсовая работана тему 19 Банковская система РоссииСаратов 2000 содержание стр

ВВЕДЕНИЕ 3

1. Основные этапы развития банковской системы России 4 2. Современная структура банковской системы России 14

3. Проблемы функционирования банковской системы РФ 19 ЗАКЛЮЧЕНИЕ 27

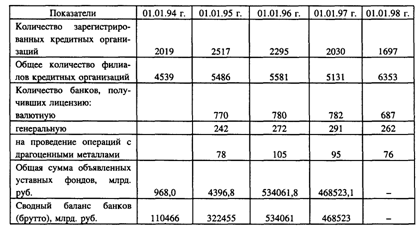

Список использованных источников 28 Введение Без банков немыслимо современное денежное хозяйство. Им нет альтернативы в будущем, поскольку они являются главным и связующим звеном всей экономической жизни. В связи с образованием в 1991 г. Российской Федерации как самостоятельного государства в России стала формироваться новая структура банковской системы. В настоящее время она складывается из следующих двух уровней: 1-й уровень - Центральный банк Российской Федерации, 2-й уровень - коммерческие банки и другие финансово-кредитные учреждения, осуществляющие отдельные банковские операции. Таким образом, банковская система включает Банк России, банки, филиалы и представительства иностранных банков, небанковские кредитные организации, союзы и ассоциации кредитных организаций, банковские группы и холдинги. Новая структура банковской системы России стала в большей степени отражать потребности рыночного хозяйства, она строится на тех же принципах, что и в странах с развитой рыночной экономикой, все больше приспосабливается к процессу проводимых экономических реформ. В то же время процесс становления новой кредитной системы пока развивается сложно и противоречиво, он выявил определенные недостатки во всех ее звеньях. Так, коммерческие банки в основном проводят краткосрочные кредитные операции, недостаточно инвестируя свои средства в промышленность и другие отрасли реального сектора. На начало 1998 г. из общей суммы кредитов в 275,9 трлн. руб., предоставленных кредитными учреждениями России экономике и населению, краткосрочные кредиты составили около 96%[1]. Поэтому многие банковской кредитной системы нуждаются в дальнейшем совершенствовании. Используя рекомендуемую литературу и последние периодические публикации, в данной курсовой работе автор попытался дать комплексный анализ российской банковской системы. Особое место отводится вопросам становления современной банковской системы Российской Федерации и ее функциональным проблемам в условиях августовского кризиса 1998 года. В СССР банковская система 80-х годов характеризовалась наличием следующих централизованных государственных структур. Госбанк СССР с широкой сетью своих учреждении, число которых составляло около 4500 и которые были заняты производственным, расчетным, кассовым и кредитным обслуживанием предприятий и организаций. Госбанк СССР был единым эмиссионно-кассовым, кредитным и расчетным центром страны. Государственный банк осуществлял все краткосрочные кредитования народного хозяйства (кроме строительных организаций), а также финансирование и долгосрочное кредитование государственных сельскохозяйственных организаций, долгосрочное кредитование колхозов. Государственный банк проводил кредитное и кассовое планирование. Составление и исполнение кредитного плана производилось на основе народнохозяйственного плана и по мере его выполнения. Кредитный план, в свою очередь, использовался для воздействия на ход выполнения народнохозяйственного плана, для выявления и мобилизации дополнительных внутренних ресурсов в хозяйстве. Кассовый план Госбанка определял размеры его денежных оборотов. Стройбанк СССР, осуществлявший через свои учреждения, число которых достигало 800, расчетное и долгосрочное кредитное обслуживание предприятий и отраслей капитального строительства. Он обслуживал капитальное строительство всех отраслей, кроме сельского хозяйства. Стройбанк аккумулировал специально выделяемые хозяйственными организациями средства для выполнения плана капиталовложений. За счет этих средств Стройбанк осуществлял безвозвратное финансирование капитального строительства, предоставлял кредиты на строительство, реконструкцию и ремонт и краткосрочные кредиты строительным организациям на образование оборотных средств. Внешторгбанк СССР со своими учреждениями (около 20), который обслуживал юридических лиц, участвующих во внешней торговле, и физических лиц, имевших право на хранение валютных средств. Он осуществлял кредитование внешней торговли, проводил валютные операции, проводил расчеты по экспорту и импорту товаров и оказанию услуг. В составе Госбанка СССР находились Гострудсберкассы СССР, выполнявшие через свою сеть, насчитывавшую более 4500 отделений и около 40 000 филиалов, хранение денежных средств населения, расчетное и кассовое обслуживание отдельных категорий юридических лиц. Сберегательные кассы обслуживали население по операциям с государственными займами. Такой была банковская система страны накануне реформирования. Банковская реформа в России проводилась в несколько этапов. На первом этапе произошли разукрупнение Государственного банка СССР, реорганизация его деятельности, деятельности Стройбанка СССР и Внешторгбанка СССР. В июле 1987 г. была создана новая система банков, в состав которой вошли: Государственный банк СССР (Госбанк СССР) и 5 специализированных банков – Банк внешнеэкономической деятельности СССР (Внешэкономбанк СССР), Промышленно-строительный банк СССР (Промстройбанк СССР), Агропромышленный банк СССР (Агропромбанк СССР), Банк жилищно-коммунального хозяйства и социального развития СССР (Жилсоцбанк СССР), Банк трудовых сбережений и кредитования населения (Сберегательный банк СССР). Госбанк СССР был провозглашен главным банком. Он выполнял следующие функции: управление денежно-кредитной системой страны, координацию всей банковской деятельности, организацию расчетов между банками, организацию и укрепление денежного обращения, кассовое исполнение государственного бюджета, проведение единой валютной политики, определение официального курса иностранных валют по отношению к советскому рублю, аккредитацию в СССР представительств иностранных банков. На Госбанк СССР были возложены разработка кредитного плана в целом по стране, распределение ресурсов и кредитных вложений по специализированным банкам. Госбанк должен был осуществлять контроль за работой спецбанков[2]. В задачу Внешэкономбанка СССР входили организация и проведение расчетов по экспортно-импортным и неторговым операциям; кредитование внешнеэкономической деятельности хозяйственных организаций, получивших право выхода на внешний рынок; контроль за исполнением сводного валютного плана, использованием валютных ресурсов страны; ведение операций на международных валютных и кредитных рынках; совершение операций с наличной валютой и валютными ценностями. Данный банк должен был способствовать созданию совместных предприятий, международных объединений и организаций, всемерно содействовать развитию международной кооперации. Операциями Промстройбанка СССР являлись кредитование основной деятельности, финансирование и кредитование капитальных вложений, расчеты в промышленности, строительстве, на транспорте и в связи, в системе снабженческо-сбытовых и научных организаций. Кредитно-расчетное обслуживание хозяйственных организаций данных отраслей стало комплексным – предприятиям, обслуживаемым данным и другими специализированными банками, уже не надо было, как ранее, обращаться в разные банки за получением кредитов отдельно для эксплуатационной деятельности (в систему Госбанка СССР) и для инвестиционной деятельности (в учреждения Стройбанка СССР). В соответствии с первым этапом реформы Агропромбанк СССР стал осуществлять кредитование основной деятельности, финансирование и кредитование капитальных затрат, расчеты объединений, предприятий и организаций агропромышленного комплекса и потребительской кооперации. Агропромышленный комплекс, который включал сельскохозяйственные предприятия (колхозы, совхозы), пищевую промышленность и другие организации, стал самым кредитоемким клиентом – на его долю приходилось более половины всех краткосрочных и 70% долгосрочных кредитов, предоставляемых народному хозяйству. В данном банке было сосредоточено обслуживание 1/4 капитальных вложений в народное хозяйство. Жилсоцбанк СССР был призван организовать кредитование основной деятельности, финансирование и кредитование капитальных затрат, расчеты в жилищно-коммунальном хозяйстве, государственной торговле, бытовом обслуживании, легкой и местной промышленности, в местном хозяйстве, а также в сфере кооперативной и индивидуальной трудовой деятельности. Деятельность данного банка была направлена на стимулирование через денежные и кредитные отношения программы жилищного строительства, производства товаров народного потребления, развития коммунального хозяйства и сферы услуг населению, объектов социально-культурного назначения (школ, больниц, пансионатов, клубов и др.), кооперативной и индивидуальной трудовой деятельности. Задача Сберегательного банка СССР состояла в том, чтобы осуществлять расчеты и кассовое обслуживание населения (в случае необходимости – также предприятий и учреждений), обеспечивать распространение и погашение облигаций государственных займов, кредитование потребительских нужд граждан. Данный банк, созданный на базе широкой сети сберегательных касс, был призван внедрять прогрессивные формы расчетов и кредитования населения, коренным образом улучшить обслуживание населения как по месту их работы, так и по месту жительства. Подобная структура банковской системы складывалась под влиянием общей структуры управления народным хозяйством. В соответствии с основными направлениями радикальной экономической реформы при перестройке управления экономикой в стране было создано 7 комплексов, в том числе 5 комплексов, связанных с промышленностью и строительством (топливно-энергетический, машиностроительный, металлургический, химико-лесной и строительный комплексы), а также аграрно-промышленный и социальный комплексы. Промстройбанк стал взаимодействовать со строительным и промышленными комплексами, Агропромбанк стал обслуживать интересы агропромышленного комплекса и, наконец, Жилсоцбанк – потребности социального комплекса. Каждый тип народнохозяйственного комплекса получил как бы поддержку в виде специального банка, осуществляющего его кредитно-расчетное обслуживание. В первый период реформы помимо банков государственного происхождения в стране начала формироваться сеть акционерных и кооперативных коммерческих банков. Идея децентрализации банковской системы получила свою реализацию на практике. Вместо трех банков в стране стали работать шесть банков государственного типа, впервые было разрешено создание самостоятельных коммерческих кредитных учреждений. Значение проведенной децентрализации, однако, было относительным, по-прежнему централизм доминировал. Специализированные банки напоминали те же банковские министерства, только размером поменьше. Управление все так же осуществлялось из центра (сверху вниз). Экономически Правление специализированного банка было зависимо от Правления Госбанка СССР, который, как и раньше, забирал ресурсы, собранные низовыми периферийными специализированными банками, и на платной основе наделял ими то или иное специализированное кредитное "министерство". Логика централизованного управления еще какое-то время была живучей. Ни Правление Госбанка, ни правления специализированных банков не были заинтересованы в передаче власти местным органам, командный стиль продолжал сохраняться. Наиболее существенный недостаток проведенных в банковской сфере преобразований состоял в том, что они не привели к радикальному изменению содержания, стиля и методов банковской работы, усилению экономических методов влияния на экономику. Несмотря на перестройку банков, в их деятельности реально почти ничего не изменилось. Инициатива банков по-прежнему оставалась на низком уровне. Главная причина неудачи банковской реформы на этом этапе состояла в том, что она проводилась в условиях, когда в стране не были еще созданы достаточно общие экономические предпосылки для эффективной работы. Известно, что перестройка управления советской экономикой началась с принятия Закона СССР "О государственном предприятии (объединении)" от 30 июня 1987 г., а также последовавших вслед за ним различных постановлений о перестройке важнейших структур – Госплана СССР, Государственного комитета СССР по науке и технике, Госснаба СССР, Министерства финансов СССР, Государственного комитета по ценам. Государственного комитета СССР по труду и социальным вопросам, банков, статистики, министерств и ведомств сферы материального производства и республиканских органов управления. Исходным звеном перестройки оставался при этом Закон о государственном предприятии (объединении). Два года работы предприятий показали, что в народном хозяйстве не были созданы должные экономические стимулы, в экономике не удалось преодолеть торможения темпов экономического роста и повышения эффективности общественного производства. Экономия общественных затрат не стала повсеместным решающим фактором интенсификации. Иными словами, экономика предприятия не стала тем "локомотивом", который вывел бы народное хозяйство в целом на новый качественно более высокий уровень. Реформа банков, как и других блоков хозяйственного механизма, легла по-прежнему на недостаточно развитый хозрасчет, затратный механизм, старые цены, слабую хозяйственную активность предприятий. В этих условиях банки не могли развернуть свою работу в полном объеме, ибо коммерческие тенденции в хозяйстве слабо проявляли себя, не исходили из существа экономического механизма в целом. К тому же в эти годы нарастало ослабление финансовой базы государства и предприятий. Государственный бюджет страны в 1988-1990 гг. был сведен с большим дефицитом. Так, в 1989 г. бюджетный дефицит составил 92 млрд. руб., в 1990 г. -59 млрд. руб. Безусловно, это не могло не сказаться на кредите, давление на который как источник удовлетворения потребности страны и предприятий в денежных ресурсах существенно увеличилось. Из народного хозяйства кредиты стали перекочевывать в покрытие бюджетных потребностей. Положение усугублялось тем, что доходы и расходы населения также не были сбалансированы, рост денежной массы опережал темп роста товарооборота и услуг, оказываемых населению. Все это неизбежно вызвало инфляцию, а значит, и девальвацию ссудного фонда, снижение эффективности его использования, что усугубляло и без того сложное положение банков. Немаловажное значение в снижении эффективности банковской реформы имело и то, что к ее началу не было полного осмысления роли банка в экономической реформе в целом. Концепция перестройки кредитной системы во многом еще носила отпечаток старых представлений о монополии Государственного банка, о преувеличенных его возможностях в управлении экономикой. Однако главная причина, вследствие которой созданная в 80-е годы банковская система не дала существенных положительных результатов, состояла в том, что эта система явно не отвечала задачам, возникшим в развивающихся товарно-денежных отношениях. Появилась необходимость дальнейшего ее преобразования в направлении создания двухуровневой системы, соответствующей требованиям рыночной экономики. Тем не менее в результате проведения этого этапа банковской реформы совершенно определенно обозначились и позитивные результаты. К их числу необходимо отнести наметившийся переход к новому типу банковской системы: попытка разделения эмиссионной и кредитной функций Государственного банка. К числу позитивных сторон реформы следует также отнести и образование коммерческих банков, что означало не только подрыв централизма в управлении банковской сферой, но и ликвидацию монопольного права государства на создание банковских структур. В целом можно сказать, что первый этап банковской реформы, несмотря на явные просчеты, обозначил построение банковской системы по пути развитых западных стран. В реформе банковской системы были, однако, и другие положительные стороны. К лучшему менялся кредитный механизм. Наряду с банковским кредитом пробивал себе дорогу коммерческий кредит. Постепенно возникали новые формы обслуживания клиентов: факторинг, лизинговые операции. Параллельно с новыми банками в стране начали более активно формироваться другие рыночные структуры: биржи, всевозможные посреднические организации, производственные ассоциации и совместные предприятия. Постепенно вызревали условия для дальнейшей модернизации или трансформации банковской системы. Необходимость более глубокой реформы банковского дела была вызвана условиями развивающегося рынка, требующими внедрения в широкую практику нового порядка управления денежно-кредитными отношениями, введения рыночных, коммерческих отношений между банками и клиентурой. Необходима была банковская система, адекватная развивающимся рыночным отношениям. В связи с этим было принято решение о создании в России двухуровневой банковской системы, на верхнем уровне которой находится Центральный банк России, а на втором – широкая сеть коммерческих банков. На верхнем уровне должны решаться вопросы проведения политики государства в области денежного обращения и кредита. В связи с этим Центральный банк России, как правило, освобождался от операций с клиентурой и начинал осуществлять операции с коммерческими банками. Необходим был следующий шаг в сторону более глубокого преобразования банковского дела в стране. Второй период банковской реформы начался с принятия в декабре 1990 г. Верховным Советом СССР закона "О Государственном банке СССР" и закона "О банках и банковской деятельности". Одновременно с данными законами принимаются республиканские законы, в том числе Закон РСФСР "О Центральном банке РСФСР" и закон "О банках и банковской деятельности в РСФСР". За многие годы впервые, таким образом, деятельность банков получила законодательную основу. Банки были объявлены самостоятельными юридическими лицами, экономически самостоятельными учреждениями, не несущими ответственности по обязательствам государства (так же как и государство не отвечает по обязательствам банков). Начали закладываться институциональные основы новой банковской системы. Государственный банк СССР, центральные банки республик были выведены из подчинения соответственно Совета Министров СССР и советов министров республик, стали подотчетными Верховным Советам, независимыми от исполнительных и распорядительных органов государственной власти. Были определены уставные капиталы и различные целевые фонды. В соответствии с законом Центральный банк России, к примеру, создает страховой фонд за счет обязательных отчислений банков. Законы об эмиссионных банках содержали и другие важные особенности. К примеру, по законодательству РСФСР было запрещено использование эмиссии денег непосредственно для финансирования дефицита государственного бюджета РСФСР. Банк России объявляется органом денежно-кредитного регулирования экономики республики, объема и структуры денежной массы в обращении. Денежно-кредитное регулирование экономики РСФСР осуществлялось Банком России путем определения норм обязательных резервов, учетных ставок по кредитам, установления экономических нормативов для банков, проведения операций с ценными бумагами. Особенности новых законов состояли и в том, что они разрешали рефинансирование Банком России деловых банков путем предоставления им краткосрочных кредитов по определенной учетной ставке. Определялись другие важные задачи Центрального банка: перечень операций с банками, регулирование курса рубля к денежным единицам иностранных государств, управление официальными золотовалютными резервами РСФСР, выдача лицензий (разрешения) на проведение операций в иностранной валюте, выдача лицензий на открытие представительств иностранных банков и иных финансово-кредитных организаций на территории РСФСР. В соответствии с законодательством РСФСР впервые были определены экономические нормативы, устанавливаемые Банком России для других банков. К их числу были отнесены следующие экономические нормативы: - минимальный размер уставного капитала; - предельное соотношение между размером уставного капитала банка и суммой его активов с учетом оценки риска; - показатели ликвидности баланса; - минимальный размер обязательных резервов, депонируемых в Банке России; - максимальный размер риска на одного заемщика; - ограничения размеров валютного и курсового рисков; - ограничения использования привлеченных депозитов для приобретения акций юридических лиц. Согласно закону Банк России должен осуществлять надзор за деятельностью банков, в том числе за соблюдением банками установленных им экономических нормативов. Примерно такие же задачи эмиссионных банков были определены и законодательством других независимых республик, а также законом "О Государственном банке СССР". Второй этап банковской реформы дал необходимый импульс и для развития второго звена банковской системы – коммерческих банков. Вышедший закон "О банках и банковской деятельности в РСФСР" положил конец деятельности специализированных банков, которые, просуществовав более трех лет, так и не смогли внести в свою работу качественно новых изменений. Вместо специализированных банков был взят курс на создание коммерческих банков. Собственно, коммерческие банки были уже созданы ранее, они работали параллельно со специализированными банками. На начало 1991 г. численность коммерческих банков составила 1357, а число их филиалов – 2293. Согласно законам о банках и банковской деятельности все банки трансформировались в акционерные коммерческие банки, их уставный капитал мог формироваться из средств не менее трех участников банка. Участниками банка могли при этом стать как юридические, так и физические лица (кроме Советов народных депутатов всех уровней и их исполнительных органов, политических организаций, специализированных общественных фондов). Чрезвычайно важно также и то, что закон "О банках и банковской деятельности в РСФСР" допускал возможность образования банка на основе любой формы собственности (в том числе с привлечением иностранного капитала). Это означало, что снова после долгих десятилетий в России допускалось функционирование частного сектора в банковской сфере. Закон регулировал порядок открытия и прекращения деятельности банков, в том числе лицензирование их деятельности, регистрации, открытия банками филиалов и представительств, обеспечение финансовой стабильности банка. Особое место в законе было отведено отношениям между банками и обслуживанию банками клиентуры, их внешнеэкономической деятельности. Реформа на втором периоде подвела черту начавшемуся процессу создания двухуровневой банковской системы. Эмиссионные банки выделились в самостоятельное звено в виде центральных (государственных) республиканских банков, коммерческие банки образовали второе звено банковской системы, взяв на себя функции кредитно-расчетного обслуживания предприятий и населения. По своей форме банковская система существовавшего тогда Союза была, таким образом, трансформирована в структуру нового типа, имеющую значительное сходство с принятой в мировой практике. Важнейшей особенностью данного периода банковской реформы стала дальнейшая децентрализация банковской системы. Правления Промстройбанка, Агропромбанка и Жилсоцбанка союзного и российского уровней упразднялись, их низовые структуры преобразовывались в самостоятельные и межрегиональные коммерческие банки. В интересах упразднения монополизма в банковской сфере в это время проводилась политика по сдерживанию создания чрезмерно крупных банковских структур – банков-гигантов. К сожалению, в полной мере это сделать не удалось. По состоянию на 1 июля 1991 г. на базе бывших правлений отраслевых банков функционировали Агропромбанк (Москва) с оплаченным уставным капиталом в сумме 4,6 млрд. руб., "Украина" (Киев), оплаченный капитал – 1174 млн. руб., Мосбизнесбанк (Москва), оплаченный капитал 538 млн. руб., впоследствии к ним присоединился Россельхозбанк (Москва) с капиталом 1,5 млрд. руб[3]. Конечно, это были уже не те союзные специализированные банки, охватывающие капиталы всех подчиненных им структур, от них прежде всего отделились некоторые республиканские кредитные учреждения, а внутри России значительная часть региональных банков стали автономными. И тем не менее капиталы самых крупных шести банковских гигантов г. Москвы были почти в 1,4 раза больше капитала других банков, входящих в число 50 крупных банков бывшего Союза. Разумеется, деятельность бывших специализированных банков с новыми названиями на первых порах была далека от деятельности подлинных коммерческих банков, по-прежнему им не хватало опыта, знаний, уровень автоматизации был незначительным. К данным банкам, как и прежде, была "прикована" нерентабельная клиентура, их экономическая поддержка со стороны государства была не отработана; коммерческие банки, обслуживая данную клиентуру, выполняя невыгодные для себя операции, по существу оставались банками, слабыми в коммерческом отношении. И тем не менее сформировавшуюся сеть кредитных учреждении уже нельзя было назвать прежними банками. Несмотря на медленный процесс изменения к лучшему, коммерциализация банковской деятельности как важнейшая задача банковской реформы на ее втором этапе постепенно находила свои формы реализации. Торговля ресурсами, межбанковские кредиты, платность ресурсов, получаемых в порядке временного заимствования от Центрального банка, работа на собственных и привлеченных ресурсах неизбежно приводили к новой экономической ситуации, заставляющей банки менять стиль и методы своей деятельности. В 1991 г. продолжался процесс разгосударствления банковской системы. Хотя в скрытой форме многие из банков продолжали оставаться государственными, ибо их капитал складывался из ресурсов прежних отраслевых министерств, государственных объединений, государственных предприятий и банков, тем не менее постепенно по мере акционирования экономических агентов они все более приобретали акционерные черты. Этот процесс еще более оживился в конце 1991 г., когда ряд банков объявил о выпуске своих акций. Акционерами банка, таким образом, становились не только юридические, но и физические лица. Акционирование банковской системы получило импульс для развития, оно стало более демократичным, а сами банки приступили, наконец, в более массовом порядке к выпуску и продаже своих акций. Новое продолжение реформа банковской системы получила в результате распада Советского Союза и образования Содружества Независимых Государств. Ликвидация государственных союзных структур (министерств, ведомств, комитетов) неизбежно привела к упразднению Государственного банка СССР, автономности эмиссионных банков суверенных республик. Госбанк СССР прекратил свое существование, эмиссионное дело перешло полностью к Центральному банку РСФСР. России предстояло войти в третий период банковской реформы, направленной на координацию денежной политики, преодоление инфляции, подготовку денежных реформ и укрепление позиций коммерческих банков. Таким образом, банковская реформа, начавшаяся с середины 1987 г., привела к принципиальным коренным преобразованиям банковской системы и превращению ее в структуру нового типа. За годы реформы произошли следующие преобразования: 1) ликвидация государственной монополии на банковское дело. После долгого перерыва право на создание банков получили различные экономические агенты – юридические и физические лица; 2) переход к формированию двухуровневой банковской системы, принятой в мире, при которой на первом уровне сосредоточивается эмиссионное дело (ЦБ России), на втором – функционируют коммерческие банки, обслуживающие потребности предприятий и населения; 3) перевод деятельности банков на законодательную основу: выходят законы, определяющие задачи и регламентирующие деятельность как Центрального банка России, так и коммерческих банков. Эмиссионный банк выводится при этом из подчинения исполнительной власти и передается в ведение законодательной власти; 4) децентрализация управления банковской сферой. Вместо Государственного банка СССР с его централизованной системой управления кредитными ресурсами, а затем правлений специализированных банков (Промстройбанка СССР, Агропромбанка СССР и Жилсоцбанка СССР) с вертикальной схемой управления создана сеть коммерческих банков, выступающих в качестве самостоятельных юридических лиц; 5) акционирование банковского капитала, формирование банков на базе многообразных типов собственности, в том числе частного капитала. Разгосударствление собственности на банковский капитал породило сеть кредитных учреждении, адекватную типам собственности в стране; 6) коммерциализация банковского дела. Главным принципом деятельности коммерческого банка становится получение прибыли, развитие рыночной мотивации в работе кредитных учреждений, сферы услуг и качества обслуживания клиентов; 7) изменения в рыночных структурах, сопутствующих банковскому бизнесу. Наряду с банками в стране начали активно функционировать биржи, появились всевозможные посреднические организации, аудиторские фирмы и страховые компании, к лучшему менялась система кредитования предприятий. Сложившаяся в то время банковская система России вместе с тем имела еще недостроенное "здание". Можно сказать, что пока был создан определенный каркас нового банковского комплекса, впереди предстояла значительная работа по модернизации содержания, стиля и методов банковского обслуживания, были необходимы значительные усилия по стабилизации денежного обращения, повышению роли кредитной системы в развитии экономики. Можно утверждать, что в течение 1992-1995 гг. происходил бурный экстенсивный рост банковской системы России. В 1996 г. началась и продолжается в настоящее время стадия качественной ее эволюции. 2. Современная структура банковской системы России В России начали действовать самые разнообразные банки. Их можно классифицировать прежде всего по признаку собственности. Хотя монополия государства на банковское дело была ликвидирована, тем не менее она сохранилась в системах Центрального банка, Сберегательного банка, Внешторгбанка, Промстройбанка и других банков, где признак государственности с позиции собственности на банковский капитал является основополагающим. Исходным в деятельности таких банков является ее подчиненность государственным национальным интересам. На базе государственной собственности функционируют и другие банки, учредителями которых явились отраслевые министерства и ведомства. Среди них Нефтехимбанк, Нефтегазстройбанк, Рыбхозбанк, Связь-банк, Химбанк, Автобанк, Аэрофлот, Коопбанк Центросоюза и др. Особенность данных банков состоит в том, что их стартовый капитал не являлся единственным капиталом, скорее всего, он выступал как акционерный капитал, поскольку мог включать другие части, относящиеся к другим формам собственности. Это, однако, не мешает данным банкам оставаться в определенной степени государственными, содействовать развитию предприятий соответствующей отрасли народного хозяйства. Наиболее распространенной формой собственности в современном банковском деле России является акционерная форма. Акционерами коммерческого банка обычно выступают как юридические, так и физические лица. Уставный капитал таких банков неодинаков. Для коммерческих банков, действующих в качестве обществ с ограниченной ответственностью либо акционерных обществ закрытого типа, минимальный размер уставного капитала в те годы был определен в сумме 5,0 млн. руб., для коммерческих банков, действующих в виде акционерных обществ открытого типа, – в сумме 25,0 млн. руб. Количество коммерческих банков быстро возрастает. Данные, характеризующие некоторые стороны деятельности коммерческих банков, приведены в табл. 1. Таблица 1 Основные показатели деятельности коммерческих банков России

Динамика численности банков до 1995 г. свидетельствует об их неуклонном росте. Если на начало 1989 г. в целом по СССР насчитывалось всего 43 коммерческих банка, на начало 1990 г. – 224, то к началу 1991 г. их было уже 1357, а на 1 января 1995 г. было зарегистрировано 2517 коммерческих банков и 5486 филиалов. Мировая банковская история не знает аналога тому, что произошло в России. За кратчайший с точки зрения истории срок (с 1988 по 1995 г.) возникло более 2500 самостоятельных банков. В США для создания 1000 банков потребовалось около 80 лет[4]. По числу банков в расчете на 1 млн. граждан Россия обогнала Англию и Японию, существенно уступая Германии и США. Кстати, в Америке, которая сравнима с Россией по территориальным параметрам, насчитывается 13,5 тыс. банков, имеющих 50 тыс. филиалов. При этом сами американцы считают свою банковскую систему оптимальной. Одновременно происходили крупные структурные изменения в системе коммерческих банков: уменьшалось число банков с небольшим объявленным уставным фондом (до 500 млн. руб.) и, напротив, увеличивалось число банков с крупным уставным фондом. Так, доля банков с уставным капиталом от 5 млрд. до 20 млрд. руб. составила на 1 декабря 1997 г. 35,4%. Уставный фонд 272 банков (15,8%) превышал 20 млрд. руб., в том числе у 189 банков (11%) он превышал 30 млрд. руб. Наблюдается, таким образом, процесс стратификации (расслоения) коммерческих банков, когда выделяется, с одной стороны, небольшая группа мощных банков, а с другой, – узкая прослойка средних банков и большое количество малых банков с недостаточным капиталом. Именно небольшие банки в определенном смысле цементировали экономику России, особенно в отдаленных ее регионах, куда не дотягиваются "руки" крупных кредитных предприятий. Крупные банки имеют 400 филиалов (без учета филиалов Сбербанка), а административных районов в Российской Федерации – около 2 тыс. Ясно, что только малые и средние банки могут заполнить пустующие ниши, стать финансовой опорой развивающегося на периферии малого бизнеса. Одной из характерных особенностей банковской системы России является неравномерность размещения банковских учреждений (банков и их филиалов) по территории страны. Прежде всего, заметна их концентрация в Москве, где на начало 1998 г. из 1697 кредитных организаций было сосредоточено 706, или более 40% всех коммерческих банков страны. На Центральный экономический район в целом приходится 48,5% коммерческих банков. Лидером по количеству коммерческих банков является также Северный Кавказ, в 10 раз опережающий находящийся в аутсайдерах Центральночерноземный район[5]. На другом полюсе по числу коммерческих банков находятся прежде всего почти все автономные округа Крайнего Севера. Менее чем по 10 коммерческих банков зарегистрировано в ряде областей европейской части России. Что касается географии банковских филиалов, то в целом она повторяет картину размещения собственно коммерческих банков. Более 100 банковских филиалов зарегистрировано в республиках Татарстан, Дагестан, Башкортостан, в Краснодарском, Алтайском и Красноярском краях, в Нижегородской, Воронежской, Самарской, Ростовской, Свердловской, Челябинской и Иркутской областях. В то же время число банковских филиалов было относительно невелико в республиках Мордовии и Марий Эл, в Чувашской республике. Мурманской, Камчатской, Магаданской и Сахалинской областях. В некоторых российских регионах число банков сократилось до нескольких единиц. Эти районы контролируются банками республиканских центров или других регионов (как правило, Москвы). Необходимо подчеркнуть, что в неблагоприятных в целом для развития коммерческих банков условиях 1995-1997 гг. (спад производства в реальном секторе экономики, инфляция, рост убыточности предприятий, обвальное нарастание неплатежей, участившиеся факты невозврата кредитов и др.), что ставит всю деятельность банков на грань предельного риска, многие российские банки в поисках стабильности выработали определенные меры, реализуя которые они пытались минимизировать потери от инфляционного обесценения активов, обеспечить более устойчивое финансовое состояние. Назовем основные из них. Прежде всего, это сотрудничество банков с крупными организационными структурами: концернами, ассоциациями, научно-производственными объединениями, крупными промышленными акционерными обществами. Банки стремятся найти себе таких партнеров, которые обеспечивают гарантированные кредитные ресурсы и рынок кредитов. Таким образом создаются финансово-промышленные группы. Элементом стратегии ряда коммерческих банков стало стремление войти не в одну, а в несколько организационных структур, предпочитая те из них, которые располагают значительными объемами бюджетного финансирования, остродефицитной продукцией на рынке товаров народного потребления, экспортными ресурсами и валютной выручкой. В практике деятельности банков все большее распространение получают различные варианты использования банка в крупной организационной структуре, когда он становится кредитно-расчетным центром либо центром холдинговой структуры, держателем пакетов акций, необходимых для контроля за деятельностью входящих в него единиц. Банк берет на себя выполнение ряда внутренних управленческих функций объединения, выступает центром ассоциации предприятии – крупнейших контрагентов объединения и т.д. Некоторые банки стремятся окружить себя дочерними предприятиями. Часто банк выступает соучредителем нескольких десятков юридических лиц, а также их ассоциаций. Учреждение предприятий многоотраслевого характера позволяет банкам обойти запрещения заниматься тем или иным видом деятельности, снимает их риски, связанные с небанковскими операциями. Создание таких предприятий способствует формированию банками в своем штате многоотраслевых структурных подразделений и по мере наращивания их операций преобразованию в самостоятельные юридические лица (факторинговые, лизинговые предприятия, консультационные фирмы, брокерские фирмы по операциям с ценными бумагами и т.п.). Кроме повышения прибыльности банка, снижения и диверсификации рисков, такие ассоциативные структуры вокруг банка создают дополнительные каналы привлечения кредитных ресурсов. Получает распространение практика создания вокруг банка буферных финансовых институтов. Один из вариантов стратегии коммерческого банка – быстрое развитие филиальной сети в регионах, имеющих избыток или относительно дешевые кредитные ресурсы, а также создание системы участия (например, обмен между столичными и региональными банками паями, что создает при равенстве паев и неравенстве уставных фондов неравные возможности влияния). Некоторые банки стали объявлять себя "банковскими объединениями", "финансовыми группами", выбрав экспансионистскую политику поведения на рынке. Другим вариантом буферной стратегии является учреждение вокруг коммерческого банка различных целевых общественных и благотворительных фондов, которые выполняют роль каналов привлечения дополнительных кредитных ресурсов. При этом инициаторами и одними из учредителей фондов выступают сами банки, стремясь стать основными держателями их средств и счетов. Новой экономически выгодной политикой для коммерческих банков стало участие в учреждении различных сообществ совместного инвестирования (инвестиционных и финансовых компаний, инвестиционных фондов, пенсионных фондов и т.п.) и окружение ими банков для создания дополнительных каналов привлечения кредитных ресурсов, снижения и диверсификации рисков. Все шире входит в практику сотрудничество банков с органами власти и общественными организациями. Ресурсы правительств регионов, общественных организаций становятся одним из важнейших элементов уставной и депозитной базы коммерческих банков. В эти банки идет прилив капитала как непосредственно, напрямую, так и через счета третьих юридических лиц. В практике известны случаи заключения банками договоров о сотрудничестве с республиканскими и местными властями, обеспечивающих им особые и льготные условия деятельности. Ряд коммерческих банков выбрали для себя стратегию быстрой универсализации, хотя первоначально являлись узкоспециализированными. В рамках политики универсализации многие новые банки, для того чтобы выжить, осознанно проходили четыре этапа развития операций. Первый этап – начальный, "ростовщический", когда основная деятельность заключалась в привлечении депозитов и размещении их в ссуды. На втором этапе депозитно-ссудные операции дополнялись расчетно-кассовыми. На третьем этапе в развитие всего спектра операций коммерческого рынка банк создавал разветвленную внутреннюю организационную структуру. Наконец, на четвертом этапе банк начинает проводить внешнеэкономические операции, осуществлять первые сделки с ценными бумагами, создавать филиальную сеть и выделять специализированные структурные подразделения в дочерние предприятия. В последующем, при благоприятном стечении обстоятельств, такое развитие может привести к созданию кредитного банковского объединения. Началось быстрое развитие нетрадиционных операций, направленных на всемерную диверсификацию услуг, предоставляемых банками клиентам. Это прежде всего операции с ценными бумагами, управление имуществом по поручению, выполнение по поручению операций, относящихся к внутренней компетенции клиента, – ведение бухгалтерского учета, кассового и финансового хозяйства, осуществление планово-финансовых и других управленческих функций. Одновременно более активными стали специализированные банки, создание которых связано с появлением новых видов рынков в России и инициативой коммерческих структур, действующих на этих рынках. Речь идет о биржевых, ипотечных, страховых, муниципальных и других банках, осуществляющих кредитно-расчетное и иное обслуживание соответствующих операций и предприятий. Все более расширяющейся практикой становятся переключение части денежных активов банка на вложения в реальное имущество, увеличение доли в активах банков вложений в недвижимость, интеллектуальную собственность, права пользования, предметы искусства и т.д. Неприбыльность таких вложений преодолевается передачей объектов собственности в аренду, рекламными результатами этих акций либо последующей перепродажей по ценам, превышающим стоимость покупки, что предохраняет активы от инфляционного обесценения. Тем же задачам служат расширение валютных оборотов в коммерческих банках и увеличение доли активов в иностранной валюте, трансформация их в валютную форму из рублевой. Все более интенсивное развитие получает фондовое направление банковской деятельности. Банки стали увеличивать долю своих активов, вложенных в предприятия и организации, которые обеспечивают сохранность банковского капитала в условиях инфляции, а также дают возможность доступа к дополнительным материальным ресурсам, имуществу, правам пользования. В частности, речь идет о таких ценных бумагах, как акции крупных приватизируемых предприятий, имеющих известное имя и продукцию, обеспеченную спросом. Коммерческие банки находили и другие возможности активизации своей деятельности с целью достижения более устойчивого финансового состояния. 3. Проблемы функционирования банковской системы России 1998 г. стал наиболее драматичным для российской банковской системы. Финансовый кризис нанес серьезный удар по устойчивости банков. Значительные потери прослеживаются по всем основным параметрам их деятельности. За август – декабрь 1998 г. капиталы банков сократились на 31 млрд. руб., или на 30%. От девальвации рубля пострадали буквально все банки, от переноса сроков платежей по ГКО – больше половины (62 млрд. руб.). Вследствие этого, а также в связи с ошибками руководителей и менеджеров многих банков у 1/3 из них, в том числе крупных, образовался значительный дефицит капитала. Прекратила свою деятельность группа крупных банков, на которые приходилась половина всех расчетных и кредитных операций страны. В результате кризиса существенно сократились масштабы банковской деятельности. Суммарные активы банков в реальной оценке с учетом изменения курса рубля снизились в период с 1 августа до конца 1998 г. на 123 млрд. руб., или на 16,3%. Сужение ресурсной базы кредитных организаций и увеличение всего спектра рисков привели, по существу, к замораживанию кредитования реального сектора экономики. Кредиты, предоставленные банками предприятиям и организациям, в рублях сократились на 13,6 млрд. руб., или на 12%, в валюте – на 4,3 млрд. долл., или на 31,4%[6]. Наибольший удар кризис нанес крупнейшим многопрофильным банкам в силу специфики структуры их операций (значительные вложения на рынках ГКО, большой объем срочных сделок на валютном рынке, привлечение заемных средств в иностранной валюте, активная работа со вкладами населения). По имеющимся данным, из 18 российских банков, относимых к числу крупнейших, лишь 3 имели по состоянию на 1 октября 1998 г. положительный капитал, в то время как по состоянию на 1 января 1998 г. капитал был положительным у всех 18 банков. Кризис серьезно обострился также вследствие оттока вкладов населения и усиления недоверия к банкам. За август – декабрь 1998 г. рублевые вклады населения сократились на 25 млрд. руб., или на 17%, валютные – на 3,5 млрд. руб., или на 55%. Общая сумма вкладов в рублевом выражении сократилась на 40%[7] . В целом убытки банковской системы, без учета Сбербанка РФ, на 1 января 1999 г. составили 33,2 млрд. руб. по сравнению с 13 млрд. руб. прибыли на 1 января 1998 г. по итогам работы 1997 г. Удельный вес убыточных в общем количестве действующих банков вырос на 1 января 1999 г. с 16 до 24%. Доля активов, приходящихся на группу банков, находящихся в критическом финансовом положении, составляет 26,5% совокупности активов банковской системы. По ряду важных показателей банковская система оказалась отброшенной на несколько лет назад. Можно назвать две группы факторов, обусловивших кризис российской банковской системы в августе 1998 г. Первая – это общее кризисное состояние экономики, недостаточное внимание к кредитованию ее реального сектора, ошибочная экономическая и денежно-кредитная политика правительства и Банка России, которая не была ориентирована на подъем и повышение эффективности реальной экономики, колебалась от жесткого монетаризма до искусственно поддерживаемой финансовой стабилизации. Вместе с тем материальное производство – основа любой экономики – с каждым годом сокращалось. И банковская система оказалась заложницей такой политики. Значительная часть ее капиталов использовалась для финансирования большого дефицита государственного бюджета с использованием пирамиды ГКО. Большинство отечественных коммерческих банков, включая так называемые системообразующие, почти целиком сосредоточились на операциях на финансовом рынке, приносивших немедленную прибыль: операциях с валютой, ценными бумагами, другими финансовыми инструментами. Они стали основным источником доходов, ликвидности банков. В августе 1998 г. на 1 руб. банковских вложений в экономику 76 коп. приходилось на инвестиции в государственные ценные бумаги (ГКО, ОФЗ, ОГСЗ, евробонды, прочие обязательства государства). Для сравнения отметим, что в Канаде на те же цели расходовалось лишь 7,6 цента из каждого доллара. В Великобритании, других развитых странах – еще меньше[8]. Отказ правительства от платежей по ГКО в целом блокировал почти 16% активов, а по крупным банкам – 40-50% активов, которые рассматривались банками как наиболее ликвидные и надежные. Вторая группа причин, обусловивших кризис банковской системы, – это низкий уровень банковского капитала, чрезмерная концентрация усилий на развитие тех направлений банковской деятельности, которые приносили немедленный, в основном спекулятивный, доход, недостаточная квалификация руководящего персонала многих банков, отсутствие надежных методов управления активами и филиальной сетью, недооценка опасности рисков, адекватных объему и характеру операций. Нередки случаи, когда банками допускались необоснованно высокие расходы на содержание персонала банков, строительство зданий, что увеличивало стоимость их операций и сокращало прибыль. Необходимо отметить, что и в условиях финансового кризиса, разразившегося 17 августа 1998 г., в стране сохранилось достаточно много банков, которые не относятся к категории проблемных даже в это сложное время. Свою устойчивость и возможность продолжения нормального рабочего процесса продемонстрировали целый ряд средних российских банков. Причины надежности этих банков в условиях кризиса заключаются в том, что они не вкладывали значительных средств в государственные ценные бумаги, не брали под залог ГКО кредиты у иностранных банков, не участвовали в доходном прокручивании бюджетных средств, не увлекались игрой на рискованном межбанковском рынке. Основным направлением их деятельности оставались качественное обслуживание традиционной клиентуры, кредитование предприятий реального сектора под высоколиквидные залоги. В результате случаи невозврата или просрочки кредитов у них относительно редки. По оценке Банка России, из 1473 действующих банков 1032 банка (70%) являются финансово стабильными, и они способны работать без государственной поддержки. 441 банк, или 30%, отнесены к проблемным, поскольку у них образовался значительный дефицит ликвидных средств и капитала, они являются неплатежеспособными и не могут самостоятельно выйти из кризиса. 149 банков из числа проблемных имеют явные признаки несостоятельности (банкротства). 44 проблемным банкам, в число которых входят 18 крупных, будет оказана государственная поддержка в силу их социальной и экономической значимости. На них приходится почти 50% активов и 45% вкладов населения (без Сбербанка). Потребность средств на рекапитализацию банков определяется Банком России в 75 млрд. руб[9]. Дифференциация финансового состояния банков требует также и дифференцированного подхода к решению их проблем. Восстановление и дальнейшее развитие банковской системы страны предполагает решение двух сложных взаимосвязанных задач. Первая – срочное, оперативное восстановление банков, способных продолжать выполнение банковского обслуживания. Вторая задача – на основе российского и международного опыта использовать создавшиеся возможности для формирования практически новой по качеству и цели банковской системы на базе применения современных технологий, бухучета, менеджмента, надзора, аудита. Назовем некоторые направления реформирования банковской системы, намеченные правительством, Центральным банком России и Ассоциацией российских банков, которые должны быть реализованы в предстоящий период, с тем чтобы банковская система обеспечивала выполнение базовых функций, отвечающих потребностям экономики. Для оперативного восстановления банков с целью продолжения ими банковского обслуживания Банк России после 17 августа 1998 г. предпринял целый ряд срочных мер, которые были направлены на предотвращение разрушения банковской и финансовой системы страны. К числу таких важнейших оперативных мер Банка России следует отнести проведение многостороннего межбанковского клиринга, позволившего восстановить систему расчетов, а также разрешить снизить нормативы отчислений в обязательные резервы, что увеличило ликвидность банковской системы. Важным элементом оперативных мер Банка России стало также введение специальных норм регулирования деятельности банков, не относившихся до наступления кризиса к числу проблемных. В число таких мер вошло допущение на период кризиса принятия банками рисков, исходя из величины их капиталов по состоянию на 1 августа 1998 г.; разрешение при расчете обязательных экономических нормативов в отношении операций в иностранной валюте, проведенных банками до 14 августа, использовать валютный курс по состоянию на 14 августа 1998 г. Ряду коммерческих банков был выдан стабилизационный кредит. В результате Банк России даже на период кризиса сохранил за собой возможность контролировать основные параметры деятельности банков, а банки получили возможность нормализовать свои взаимоотношения с клиентами. Срок действия особого режима регулирования был установлен до 1 июля 1999 г. После 17 августа 1998 г. Банк России предпринял некоторые меры по созданию благоприятных условий для реструктуризации и рекапитализации банковской системы, в том числе отменил запрет на оплату взносов в уставные капиталы кредитных организаций в иностранной валюте и предоставил участникам-акционерам право производить оплату увеличения уставного капитала кредитных организаций материальными активами в лице банковских зданий. Одновременно Банк России приступил к решению перспективных задач. Главная из них – реструктуризация всей банковской системы. "Реструктуризация банковской системы – по определению председателя Центрального банка РФ В. Геращенко, – это управляемое согласованными мерами Банка России, органов законодательной и исполнительной власти, действиями собственников, кредиторов, руководства кредитных организаций целенаправленное изменение структуры банковской системы с целью установления нормального банковского обслуживания потребностей экономики. Основными задачами реструктуризации банковской системы является сохранение базового комплекса банковских услуг во всех регионах Российской Федерации"[10]. Основные цели программы реструктуризации – выделение жизнеспособного ядра банковской системы, увеличение ее капитала, улучшение качества активов, создание долгосрочной ресурсной базы для качественного обслуживания клиентов. Важно восстановить доверие со стороны частных вкладчиков к банковской системе, а также способности банковской системы проводить расчеты. Программа предусматривает прежде всего восстановление функционирования финансовых рынков: валютного, рынка ценных бумаг, производных финансовых инструментов и, конечно же, межбанковского кредитного рынка. В среднесрочной перспективе задачей программы является восстановление банковской системы на коммерческих принципах и создание условий для ее активной работы с реальным сектором экономики, повышение ответственности собственников банков за результаты их деятельности по управлению банками. В основу программы положена группировка банков в зависимости от их реального финансового положения и роли, которую они играют в регионах. Банки разделены на 4 группы. Первая группа – это стабильно работающие банки, имеющие долгосрочную капитальную базу, не испытывающие значительных затруднений в управлении текущей ликвидностью, способные работать без дополнительной государственной поддержки и решать свои текущие проблемы самостоятельно за счет поддержки своих владельцев, привлечения ими дополнительного капитала с рынка, переговоров с кредиторами. Вторая группа – это стабильно работающие региональные банки, которые должны стать опорными в будущей региональной банковской системе России. Третья группа – это отдельные крупные банки, потерявшие капитал и не имеющие возможности самостоятельно продолжать банковские операции, которые, однако, нецелесообразно было бы закрывать из-за высоких социальных и экономических издержек. Речь идет о тех банках, которые обычно называют системообразующими и которые являются социально значимыми. К их числу относятся и некоторые московские крупные банки. Это не означает, что всем банкам данной группы будет оказана финансовая поддержка и все они останутся в таком виде, в каком существовали до августовского (1998 г.) кризиса. Решение будет приниматься в индивидуальном порядке. Возможно, что некоторым банкам, испытывающим дефицит ликвидности и капитала, государство не сможет помочь. К четвертой группе относятся разорившиеся банки без перспектив, а потому подлежащие закрытию. К числу последних относятся более 300 банков. Крупные задачи в связи с этим возлагаются на недавно созданное государственное Агентство по реструктуризации кредитных организаций (АРКО), которое займется санацией в первую очередь проблемных, коммерческих банков. Банк России намерен внести свои вклад в реструктуризацию ГКО и ОФЗ, возобновление рынка государственных ценных бумаг, вексельного кредитования. Приостановлены до начала 2001 г. требования о доведении минимального размера собственных средств действующих коммерческих банков до 1 млн. ЭКЮ. Заморожено исполнение форвардных контрактов между российскими банками и иностранными инвесторами (примерно на 15 млрд. долл.) до подготовки программы расшивки этих обязательств, завершения переговоров с западными кредиторами. ЦБ РФ намерен ускорить разработку нормативной базы регулирования деятельности коммерческих банков на основе рекомендаций международного Базельского комитета по банковскому надзору, сделать прозрачной финансовую отчетность банков на базе мировых стандартов бухучета, чтобы ввести их в полном объеме с 1 июля 1999 г.; ужесточить лицензирование и надзор за банковскими холдингами, участием банков в финансово-промышленных группах; полностью восстановить рыночную систему финансирования банков; разработать и принять средне- и долгосрочную программу развития банковского сектора России Главной задачей реформирования банковской системы является рекапитализация. С целью создания благоприятных условий для рекапитализации проблемных банков Банк России принял ряд мер, в том числе отменил запрет на оплату взносов в уставные капиталы кредитных организаций в иностранной валюте. Участникам предоставлено право производить оплату увеличенного капитала кредитных организаций материальными активами, в том числе и недвижимым имуществом. Вместе с тем банки не могут ориентироваться только на помощь государства и должны сами принимать меры по финансовому оздоровлению, увеличению объемов операций, привлечению новых клиентов, расширению ассортимента услуг, сокращению операционных расходов и затрат капитального характера. Банкам рекомендовано максимально использовать собственные ресурсы, привлекать средства учредителей и новых участников, поскольку возможности получения внешних средств весьма ограничены. Каждый банк должен внести коррективы в свои стратегические планы и кредитную политику, чтобы не допустить новых убытков, восстановить платежеспособность даже в условиях сокращения объема операций. Банки должны использовать любую возможность для увеличения капитала, иметь достаточные резервы и держать в норме ликвидность. Эти естественные требования самого банковского бизнеса должны быть законом для каждого банка. Принципиально важным является вопрос структуры банковской системы. По мнению ряда экспертов, важно иметь полный "ассортимент" банков, отвечающих потребностям экономики. В стране должны быть специализированные банки, такие, как банк развития, экспортно-импортный банк, сельскохозяйственный, ипотечный, кредитной кооперации. Однако какие-либо привилегии при этом для отдельных банков недопустимы, ибо только здоровая рыночная конкуренция между банками способна укрепить банковскую систему. Необходима поддержка региональной сети банков как важного условия развития производительных сил регионов. Регионы должны иметь достаточное количество банков для обслуживания корпоративных клиентов и частных лиц. Причем в России должны быть крупные, средние и небольшие банки, особенно в сельских и депрессивных peгионах. Каждый из этих банков выполняет свою роль, имеет свою клиентуру, они дополняют друг друга. Период кризиса 1998 г. показал, что успех банковского бизнеса не всегда зависит от размеров банков. Одна из причин кризиса банковской системы, как отмечалось, в слабой связи банков с субъектами реальной экономики. Объем предоставляемых кредитов не соответствует потребностям народного хозяйства. Факторами, сдерживающими расширение кредитования, помимо ограниченности ресурсов банка, является глубокий кризис сферы материального производства, когда больше половины предприятий убыточны, не хватает оборотных средств, плохо поставлено управление приватизированными предприятиями, что создает реальный риск невозврата кредита. В связи с этим для устойчивого развития банков необходимо сделать принципиальный поворот в их взаимоотношениях со сферой материального производства, поскольку только это создает прочную экономическую среду для развития банковского бизнеса на здоровой основе. Для этого правительству и Банку России необходимо последовательно проводить провозглашенную экономическую программу развития реального сектора экономики, внести соответствующие коррективы в денежно-кредитную политику, а также иметь специальную промышленную политику. Решение стоящих перед страной задач по реструктуризации экономики, развитию реального сектора требует крупных финансовых ресурсов, в том числе банковских кредитов. В связи с этим Центральному банку необходимо проводить политику поддержки отдельных крупных многопрофильных банков, которые смогли бы выполнять функции проводников государственной структурной инвестиционной политики в сфере кредитования реального сектора. В условиях ограниченности ресурсов целесообразно выбрать приоритетные направления кредитования банками отраслей реального сектора. В качестве приоритетных направлений деятельности кредитных организаций в плане финансирования реального производства могут быть такие, как финансирование внешнеэкономической деятельности, финансирование инвестиционных проектов в наукоемких отраслях промышленности и сфере экспортного производства, кредитование жилищного строительства. Одновременно необходимо решить ряд принципиальных вопросов по снижению кредитных рисков и стимулированию развития партнерских отношений банков с промышленными предприятиями, а также предусмотреть систему гарантий возврата кредитов, изменить режим предоставления и возврата кредитов, выдаваемых на реализацию эффективных производственных программ. Хорошо известно, что банковский бизнес входит в первую десятку самых опасных и рискованных видов человеческой деятельности, а абсолютно надежных банков не бывает нигде, тем более в России. В связи с этим остается актуальной задача повышенного внимания банков к ограничению рыночных рисков. Это – финансовый риск, связанный с изменением цен на ценные бумаги; валютный риск, связанный с колебаниями курса валют; процентный риск, связанный с изменением процентной ставки. Необходимо усовершенствовать действующий порядок регулирования рыночных рисков, в частности, учесть количественную оценку рыночных рисков при расчете коэффициента достаточности капитала. Важным направлением развития банковской системы в предстоящие годы является восстановление доверия к банковской системе. Одним из наиболее негативных, тяжелых последствий банковского кризиса 1998 г. стала утрата доверия населения к банкам, а более широко – утрата доверия отечественных и иностранных инвесторов к российской экономике. Из-за недоверия банков друг к другу разрушен межбанковский рынок. Утрата доверия населения привела к резкому сокращению ресурсов банков и увеличению количества наличных денег на руках у населения, которые оказались исключенными из хозяйственно-финансового оборота, а значит, сокращен важный инвестиционный ресурс. Если бы эти средства удалось привлечь во вклады с гарантией их возврата, то государство могло бы получить большой экономический эффект, а банки – использовать эти ресурсы для финансового оздоровления. Для восстановления доверия к банковской системе необходимо прежде всего ускорить принятие Государственной Думой закона "О гарантировании вкладов граждан в банках", что соответствует мировой банковской практике. Принятие такого закона будет способствовать притоку вкладов населения в банки, а также укрепит стабильность кредитной системы, так как сократится опасность стихийного оттока вкладов. Во многом возврат доверия к банкам зависит и от самих банков. Вопрос стоит так, чтобы принципы деловой этики в вопросах обслуживания населения довести до уровня международных стандартов. Реализация этих и других мер позволит восстановить деятельность банковской системы и создать условия для активизации ее работы с реальным сектором экономики, повысить ответственность руководителей и собственников банков за результаты своей деятельности по управлению банком. Заключение Подводя итоги развития банковской системы за годы коренного реформирования общественно-экономического строя страны до 1998 г., можно утверждать, что в нашей стране начала формироваться банковская система, которая строилась на тех же принципах, что и в странах с развитой рыночной экономикой. Российские коммерческие банки, пройдя период становления, превратились в мощные финансовые структуры и стали играть важную роль в сложных процессах преобразования общества и экономики. В эти годы заметно выросли капиталы банков, создана серьезная материальная база, внедрены международные технологии и стандарты, подготовлены квалифицированные специалисты. Значительные капиталы, активное участие в приватизации наиболее перспективных предприятий и секторов экономики, разнообразная коммерческая и инвестиционная деятельность, тесное взаимодействие с различными структурами власти – вот далеко не полный перечень факторов, обусловливающих серьезное влияние сравнительно молодых российских банков на экономическую жизнь страны. Безусловно, в работе банков были и определенные недостатки: в менеджменте, в кредитной политике, в работе с персоналом и т.д. Однако это были в основном издержки быстрого роста, и банковская система была способна и готова со временем их устранить, ориентируясь на международные стандарты и правила. Однако августовский финансовый кризис 1998 г. нанес серьезный разрушительный удар по российской банковской системе. Совершенной российскую банковскую систему, думается, не сможет назвать даже оптимист. Требуют своего решения следующие проблемы: - реструктуризация всей банковской системы страны с целью увеличения банковского капитала, повышения качественной базы обслуживания клиентов; - рекапитализация банков и принципиальный поворот в из взаимоотношениях со сферой материального производства, что создаст прочную экономическую среду для развития банковского бизнеса на здоровой основе; - повышение внимания банков к ограничению рыночных рисков; - восстановление доверия к банковской системе всех слоев населения России. Реализация этих и других мер позволит восстановить деятельность банковской системы и создать условия для активизации ее работы с реальным сектором экономики, повысить ответственность руководителей и собственников банков за результаты своей деятельности по управлению банком. Список использованных источников 1. Антонов Н.Г., Пессель М.А. Денежное обращение, кредит и банки. М.: Финстатинформ, 1995. 2. Геращенко В. Пути развития и реструктуризации российской банковской системы // Аналитический банковский журнал. 1999. № 4-5. 3. Егоров С.Е. О состоянии банковской системы и путях ее укрепления // Деньги и кредит. 1999. № 4. 4. Макаревич Л. Кризис, который потряс Россию // Аналитический банковский журнал. 1999. № 4-5. 5. Носкова И.Я. Проблемы реформирования банковской системы России // Финансы. 1998. № 11. 6. Парамонова Т.В. Проблемы развития банковской системы России // Деньги и кредит. 1999. № 7. 7. Финансы, денежное обращение и кредит. Учебник / Под ред. В. К. Сенчагова, А. И. Арзиповой. – М.: «Проспект», 1999. – 496 с. 8. Финансы. Денежное обращение. Кредит: Учебник для вузов / Под ред. проф. Л. А. Дробозиной. – М.: Финансы, ЮНИТИ, 1999. – 479 с. 9. Банковская система России. Настольная книга банкира. Кн. 1. М.: ТОО «Инжиниринго-консалтинговая компания "ДЕКА"», 1995. 10. Финансы России: Статистический сборник. М.: Госкомстат России, 1998. [1] Антонов Н.Г., Пессель М.А. Денежное обращение, кредит и банки. М.: Финстатинформ, 1995. С. 23. [2] Финансы, денежное обращение и кредит. Учебник / Под ред. В. К. Сенчагова, А. И. Арзиповой. – М.: «Проспект», 1999. С. 340. [3] Финансы, денежное обращение и кредит. Учебник / Под ред. В. К. Сенчагова, А. И. Арзиповой. – М.: «Проспект», 1999. – 496 с. 345. [4] См.: Банковская система России. Настольная книга банкира. Кн. 1. М.: ТОО «Инжиниринго-консалтинговая компания "ДЕКА"», 1995. С. 71. [5] Финансы России: Статистический сборник. М.: Госкомстат России, 1998. С. 204-205. [6] Геращенко В. Пути развития и реструктуризации российской банковской системы // Аналитический банковский журнал. 1999. № 4-5. С. 4. [7] Егоров С.Е. О состоянии банковской системы и путях ее укрепления // Деньги и кредит. 1999. № 4. С. 6. [8] Макаревич Л. Кризис, который потряс Россию // Аналитический банковский журнал. 1999. № 4-5. С. 35. [9] Деньги и кредит. 1999. № 4. С. 7. [10] Аналитический банковский журнал. 1999. № 4-5. С. 7. |