Курсовая работа: Денежно кредитная система: сущность, функции и проблемы развитияКурсовая работа: Денежно кредитная система: сущность, функции и проблемы развитияМосковский государственный университет экономики статистики и информатики Институт: экономики и управления Кафедра Экономики Курсовая работа «Денежно кредитная система: Сущность, функции и проблемы развития» Москва 2006 СОДЕРЖАНИЕ ВВЕДЕНИЕ.. 2 Глава 1. Денежно-кредитная система. Сущность. Функции. 3 1.1. Структура современной кредитной системы.. 3 1.2. Опыт стран с рыночной и переходной экономикой. 6 1.3. Функции денежно-кредитной системы.. 10 Глава 2. Трансмиссионный механизм и основные каналы влияния денежно-кредитной политики на реальный сектор экономики. 11 2.1. Теоретические аспекты трансмиссионного механизма. 11 2.1. Теоретическая основа трансмиссии. 12 2.2. Каналы трансмиссионного механизма. 14 2.3. Финансовые системы.. 20 Глава 3. Характеристика и проблемы развития Денежно-кредитной системы России и стран ЦВЕ.. 24 3.1 Проблемы денежно-кредитной систему в России. 24 3.2. Проблемы развития денежно-кредитной политики в странах центральной и восточной Европы. 26 3.3. Последствия введения евро. 31 ЗАКЛЮЧЕНИЕ.. 36 СПИСОК ЛИТЕРАТУРЫ И ИСТОЧНИКОВ.. 38 ВВЕДЕНИЕ На данный момент, в современных системах рыночной экономики банковская система государства играет важнейшую роль в функционировании экономического механизма. Банковская система представляет собой по сути “систему кровообращения” экономики, обеспечивает регулирование общей денежной массы, контролирует движение финансовых потоков, осуществляет аккумулирование и инвестирование денежных ресурсов, проведение взаиморасчетов между экономическими субъектами, кредитование различных отраслей экономики и населения. Сегодня очевидно, что медленный ход экономического реформирования страны во многом объясняется нежеланием банковского капитала вкладывать деньги в промышленное инвестирование, в модернизацию товарного производства. Существующее положение дел таково, что краткосрочные спекулятивные операции банкам выгоднее, чем долгосрочное инвестирование. Соответственно проценты за полученные кредиты (до 30% годовых) являются сдерживающим элементом реформирования производства. А инвестирование, производимое из средств бюджетов разных уровней, зачастую проистекает по пресловутому остаточному принципу, т.е. со значительным недофинансированием. Перечисленных выше факторов автор считает достаточным для определения выбранной темы как актуальной для рассмотрения, изучения и выявления некоторых ее особенностей. Данная курсовая работа состоит из трех глав. В первой главе мы рассмотрим структуру денежно-кредитной системы, выясним в чем состоят ее сущность и в чем ее функциональное значение. Также обратим внимание на опыт стран с рыночной и переходной экономикой. Во второй главе мы уделим внимание трансмиссионному механизму в аспекте денежно-кредитной политики, рассмотрим каналы влияния на реальный сектор экономики. Также в конце второй главы рассмотрим финансовые системы. В третьей главе мы подойдем к вопросу проблем денежно-кредитной системы в России и странах Центральной и Восточной Европы. Отдельно остановимся на вопросе последствий введения евро. В конце данной курсовой работы мы подведем некоторые итоги. Глава 1. Денежно-кредитная система. Сущность. Функции1.1. Структура современной кредитной системыСовременная кредитная система представляет собой многоуровневый механизм аккумулирования и перераспределения финансовых активов. Она состоит из следующих основных звеньев: I. Центральный банк, государственные и полугосударственные банки. II. Банковский сектор: коммерческие банки, сберегательные банки, инвестиционные банки, ипотечные банки, специализированные торговые банки. III. Специализированные небанковские кредитно-финансовые учреждения: страховые компании, пенсионные фонды, инвестиционные компании, финансовые компании, благотворительные фонды, ссудо-сберегательные ассоциации, кредитные союзы. Приведенная трехъярусная схема структуры кредитной системы является типичной для большинства промышленно развитых стран, в частности США, стран Западной Европы, Японии. Однако по степени развитости тех или иных звеньев отдельные страны существенно отличаются друг от друга. Наиболее развита кредитная система США, на нее ориентируются промышленно развитые страны при формировании своей кредитной системы. Тем не менее каждая страна имеет свои особенности. Так, в кредитной системе стран Западной Европы получили широкое развитие банковский и страховой секторы. В Германии банковский сектор базируется в основном на коммерческих, сберегательных и ипотечных банках. Причем институт ипотечных банков занимает в Германии большой удельный вес в кредитной системе и на рынке ссудных капиталов. Для Франции характерно разделение банковского звена в основном на депозитные коммерческие банки, деловые банки, которые выполняют функции инвестиционных, и сберегательные банки. Современная кредитная система Японии имеет трехъярусную систему: центральный банк, банковский и специализированный секторы. При этом наиболее развит банковский сектор, базирующийся на городских (коммерческих) и сберегательных банках. Кредитные системы развивающихся стран в целом развиты слабо. В большинстве этих стран существует двухъярусная система, представленная национальным центральным банком и системой коммерческих банков. Ряд азиатских стран — Южная Корея, Сингапур, Гонконг, Таиланд, Индонезия, Индия — имеют довольно развитую трехъярусную структуру и приближаются по своему уровню к кредитным системам стран Западной Европы. Трехъярусные кредитные системы имеет и ряд стран Латинской Америки: Мексика, Бразилия, Аргентина, Венесуэла, Перу. Не

подлежит сомнению тот факт, что государство должно активно вмешиваться в

экономику для проведения своей социально-экономической политики, а так же

замещение рыночного механизма там, где он дает сбой. · прямое административное вмешательство (установка цен, рационирование товаров), · косвенное экономическое регулирование (выработка и осуществление государством денежно-кредитной политики). Нормальное функционирование экономики невозможно без денег. Переходя от одного экономического субъекта, деньги способствуют движению товара, и облегчают расчеты. Движение денег обслуживающее реализацию товаров, а так же платежи расчеты в национальной экономике называется денежным обращением. Форма организации денежного обращения в стране, закрепленная законодательством, образует денежную систему. Государство определяет следующие элементы денежной системы: · национальную денежную единицу, · масштаб цен, · виды денежных знаков имеющих законное хождение, · порядок эмиссии и обращения денег (обеспечение, выпуск, изъятие из обращения), · формы безналичного платежного оборота. Государственный институт, осуществляющий регулирование денежного обращения: Центробанк. В зависимости от того, какой материал выполняет функции денег, выделяют два типа денежных систем: · металлических денег · и бумажных денег. В случае металлического денежного обращения, в качестве денег используют золотые, серебреные монеты. При обращении бумажных денег, платежным средством выступают банкноты, чеки, векселя. Деньги продаются и покупаются на денежном рынке. Денежный рынок - это одна из разновидностей товарного рынка, часть рынка ссудных капиталов. Агентами денежного рынка являются в основном банки, а так же другие финансово - кредитные институты, как и на любом другом рынке, на денежном рынке основными элементами механизма его функционирования является спрос и предложение. Спрос на деньги это общее количество денег, которое домохозяйства, предприятия и государство желают иметь в данный момент. Денежное предложение это денежная масса в обращении. Предложением денег обеспечивается центральным банком, который выпускает в обращение банкноты, кроме того деньги создают и коммерческие банки, представляя кредиты предприятиям и населению. 1.2. Опыт стран с рыночной и переходной экономикойПрежде чем перейти к обзору работ, посвященных анализу характера и результатов проводимой денежно-кредитной политики в странах с переходной экономикой, необходимо отметить тот факт, что круг таких работ крайне узок. Большинство работ относятся к периоду до 1997 года, когда сами результаты политики финансовой стабилизации во многих странах были еще не до конца известны. Это определяет во многих случаях сослагательные рассуждения втора об особенностях денежной политики в условиях переходной экономики. В то же время, круг относительно новых работ, которые содержат оценку и эмпирические свидетельства о реализованной политике денежных властей крайне мал (например, Jonas, Mishkin, 2003). В этой связи мы хотели бы оговориться, что многие из указанных ниже работ в настоящее время потеряли свою актуальность и заслуживают, на наш взгляд, упоминания лишь в связи с темой главы – опыт стран с рыночной и переходной экономиками. Как известно, одной из ключевых проблем в денежно сфере в переходных экономик является контролирование (снижение) инфляции[1]. Хотя инфляция на начальном этапе перехода к рынку движима главным образом расширением денежного предложения и ликвидацией денежного навеса сдерживание цен не гарантируется лишь усилиями денежных властей. Кроме обычного давления со стороны спроса и затрат, авторы выделяют пять дополнительных источников влияния, которые являются проблемой при проведении денежной политики. Во-первых, либерализация цен в начале перехода выражается в поиске агентами равновесного уровня цен и существенным изменениям относительных цен, поскольку при плановой экономике цены на товары повседневного спроса были, как правило, занижены. Во-вторых, изменение относительных цен ведет к значительному перераспределению ресурсов внутри страны. Поскольку затраты предприятий на начальном этапе негибки (вследствие того, что предприятия неподготовлены к изменению структуры экономики), уменьшаются фискальные доходы и растут дефициты государственного бюджета, которые вследствие слабой фискальной политики финансируются в основном за счет расширения денежного предложения. В-третьих, инерционность инфляции в условиях падения спроса на товарных рынках и рынке труда приводило к постоянной умеренной инфляции (15-40% в год) во многих переходных экономиках[2]. Поскольку инерционность темпов роста цен является следствием сформировавшихся инфляционных ожиданий, эта проблема может вносить довольно существенный вклад в формирование инфляции в условиях переходной экономики. В-четвертых, с ростом дохода растет уровень цен в экономике на неторгуемые товары (в соответствие с эффектом Баласса-Самуэльсона), и при проведении стабилизационной политики денежным властям приходится определять, до какой степени инфляция является следствием роста относительных цен на неторгуемые товары. Хотя для переходных экономик доминирующим фактором роста цен являются факторы денежного предложения, а не эффект Баласса-Самуэльсона, последний может часто оказывается более значимым для переходных и развивающихся экономик на втором этапе развития, следующим за трансформационным спадом. И последнее, приватизация, построение институтов и создание конкурентных рынков занимает определенный период времени, при этом темпы формирования рыночной конкуренции и повышения эффективности в частном секторе могут значительно влиять на темпы инфляции в переходных экономиках. Переходные экономики оказываются более чувствительными не только к шокам, как внутренним, так и внешним, но и к действиям властей, пытающихся эти шоки нейтрализовать. Несогласованные решения монетарной и фискальной политики могут обернуться долгим и болезненным процессом перехода к рынку. В развитых экономиках первичные цели денежно-кредитной политики обычно направлены на увеличение роста экономики, уменьшение безработицы. В переходных же экономиках цели денежно-кредитной политики должны быть направлены на поддержание ценовой и финансовой стабильности. Это необходимо для того, чтобы как можно более быстро и с наименьшими потерями осуществить переход к рынку. Помимо этого, денежные власти должны определить стратегии и инструменты, с помощью которых планируется достижение первичных целей. Мишкин[3] в своей работе, подчеркнул, что отсутствие стабильности цен ведет к издержкам для общества, которые значительны для экономик с высокими темпами инфляции и не исчезают при замедлении темпов инфляции. К этим издержкам относятся: 1) Издержки от переинвестирования в финансовый сектор. Эти издержки представляют собой потери от упущенной альтернативы инвестирования в реальный сектор. Отсутствие стабильности цен, как правило, сопровождается завышенными процентами по финансовым активам, что приводит к перетеканию капитала из реального в финансовый сектор. Таким образом, капитал работает не на увеличение роста и благосостояния экономики, а на раздувание финансового сектора. Результатом является падение инвестиций в реальный сектор и дальнейшее сокращение выпуска, т.е. уменьшение благосостояния граждан; 2) Издержки неопределенности общего уровня цен и относительных цен в экономике. Хотя в условиях гиперинфляции эти издержки могут быть сравнительно малы, в переходных экономиках, не переходящих эту грань, потери от неопределенности могут оказаться значительными. Они выражаются в том, что агенты, не принимающие риск, будут отказываться от выгодных инвестиционных проектов, что опять же приведет к снижению экономической активности и падению роста в экономике; 3) Издержки хранения денег в номинальной форме, возникающие вследствие падения реальной стоимости национальной валюты из-за постоянного роста цен. Поскольку в странах Восточной Европы и СНГ в основном наблюдалась достаточно высокая инфляция, издержки хранения денег могли быть значительными; 4) Инфляция приводит к обесценению денежных сбережений граждан, т.е. к уменьшению их благосостояния и покупательной способности, а значит, падению агрегированного спроса и сокращению выпуска; 5) Издержки от замедленной индексации налогов и налоговых вычетов, приводящие к недоинвестированию в реальный сектор и неоптимальному размещению ресурсов по отраслям. Издержки здесь возникают вследствие того, что при подсчете налоговой базы амортизационный вычет не индексируется на увеличение стоимости капитала, в то время как налогооблагаемая база растет в денежном выражении. Таким образом, если предположить, что в условиях неразвитых финансовых рынков фирмы осуществляют инвестиции преимущественно за счет собственных средств (амортизационные отчисления и чистая прибыль), объем ресурсов для инвестирования сокращается. Такие издержки существенны уже при умеренных темпах инфляции, а значит, могут создавать проблемы для роста переходной экономики на втором этапе перехода к рынку. Итак, издержки, возникающие в результате нестабильности цен, приводят к уменьшению инвестиций, отклонению их распределения от оптимального, и, как следствие, к замедлению роста выпуска. Кроме нестабильности цен, важным фактором, способствующим развитию кризиса, является нестабильность финансовых рынков. Долговые контракты в развивающихся странах, в отличие от развитых, в основном краткосрочны и деноминированы в иностранной валюте. Ожидание роста инфляции может привести к росту процентных ставок, что немедленно отрицательно отразится на движении денежной наличности фирм. Фирмы будут неспособны, платить проценты по долгам, при этом стоимость активов во внутренней валюте резко упадет вследствие ожиданий высокой инфляции. Если при этом финансовая система страны хрупкая, это может привести к сильному кризису финансовой системы и экономики. 1.3. Функции денежно-кредитной системы Развитие

функций денег как средства накопления и возможности не только сбережения

денежных средств, но и перераспределения их среди экономических субъектов

испытывающих в них потребность. Кредит - это экономическая категория, выражающая отношения проявляющиеся в том, что различные хозяйствующие организации или отдельные лица передают друг другу денежные средства, на условиях возвратности, срочности, платности. Важнейшим источником ссудного капитала служат свободные денежные средства кредитно-финансовых учреждений; денежные накопления населения. Коммерческий кредит - предоставляется предприятием в виде продажи товаров с отсрочкой платежа. Банковский кредит - предоставляется владельцем денежных средств заемщикам в виде денежных ссуд В зависимости от сферы применения, различают собственно кредитные средства на приобретения оборотного капитала и ссуды - кредит на приобретение основного капитала. По срокам предоставления кредиты делятся на: · кратковременные, · среднесрочные, · долгосрочные. Кредит выполняет ряд функций: · распределительную; · эмиссионную (на основе кредита и в связи с кредитом происходит выпуск денежных знаков, безналичных платежных средств, ценных бумаг); · контрольную (в процессе совершения кредитных операций осуществляется контроль экономической деятельности предприятий и их финансовое состояние); · регулирующую (с помощью различных мероприятий, таких как изменение процентных ставок, предоставления гарантий, государство может воздействовать на хозяйственные процессы в экономике). Глава 2. Трансмиссионный механизм и основные каналы влияния денежно-кредитной политики на реальный сектор экономики2.1. Теоретические аспекты трансмиссионного механизмаЧто собой представляет механизм воздействия денежно-кредитной политики на национальную экономику? В начале 2000-х гг. поиском ответа на вопрос задалось большинство развитых стран мира. Интерес к механизму трансмиссии в Соединенных Штатах возрос в свете финансовых инноваций, изменений на фондовом и ипотечном рынке, произошедших в начале XXI века. В Европе центральные банки озабочены поиском схожих структур трансмиссионного механизма стран еврозоны для проведения единой денежно-кредитной политики. В Японии предпринимаются попытки манипулировать различными каналами трансмиссии для выхода из экономической стагнации, длящейся уже более десятилетия. В России исследование трансмиссионного механизма денежно-кредитной политики является актуальным, по меньшей мере, по двум причинам. Во-первых, макроэкономическая стабилизация, достигнутая после кризиса 1998 г. вызвала изменения в национальном хозяйстве, которые требуют пересмотра тактики денежно-кредитной политики. Перед Банком России возникли новые задачи - поддержания темпов экономического роста, устойчивого платежного баланса, курса рубля и пр. Во-вторых, хронические провалы в достижении целевых ориентиров денежного предложения заставляют более пристально взглянуть на то, как денежно-кредитная политика может и должна оказывать влияние на экономику. 2.1. Теоретическая основа трансмиссииТрансмиссионный механизм денежно-кредитной политики впервые появился в кейнсианском анализе. Трансмиссионным или передаточным механизмом (transmission mechanism of monetary policy) Кейнс назвал систему переменных, через которую предложение денег влияет на экономическую активность. Последователи Кейнса изучают влияние денежного предложения на экономическую деятельность с помощью структурных моделей, отражающих функционирование экономики, в виде системы уравнений, которые описывают поведение фирм и потребителей в различных секторах национального хозяйства. Эти уравнения характеризуют каналы, по которым осуществляется воздействие денежно-кредитной политики. В рамках монетаристского анализа исследователи не ставят себе задачу показать, посредством чего денежное предложение влияет на экономику. Эффекты денежно-кредитной политики изучаются путем проверки тесноты связи изменений предложения денег и валового выпуска (или совокупных расходов). Опираясь на сокращенный способ доказательства, монетаризм рассматривает экономику как «черный ящик», внутри которого проходят неизвестные процессы. Таким образом, в монетаристской теории трансмиссионный механизм как таковой отсутствует. С течением времени экономисты перестали рассматривать денежное предложение в качестве главной детерминанты макроэкономических изменений, включая цены. Место денежного таргетирования стало постепенно занимать прямое таргетирование инфляции. По этой причине в настоящее время трансмиссия денежно-кредитной политики определяется как механизм, посредством которого применение инструментов центрального банка влияет на экономику в целом и инфляцию в частности. Структура трансмиссионного механизма состоит из каналов, которые представляют собой своеобразные цепочки макроэкономических переменных, по которым передается импульс изменений, генерируемый денежными властями посредством инструментов денежно-кредитной политики. В экономической литературе нет единства по поводу структуры трансмиссионного механизма и набора входящих в него каналов. Тем не менее, можно выделить две характерные черты, присущие всем теориям трансмиссии. Первая черта касается способности центрального банка регулировать предложение финансовых активов, по которым не существует субститутов, «внешних денег», как их иногда называют. Проводя операции на открытом рынке, денежные власти оказывают влияние на ликвидность банковской системы и процентные ставки, что позволяет контролировать цены на широкий спектр финансовых активов, как внутренних, так и иностранных. Вторая общая черта теорий трансмиссии - номинальные жесткости в национальной экономике, которые препятствуют моментальной корректировке цен. В качестве основных номинальных жесткостей выступают «липкие» товарные цены, негибкая заработная плата и несовершенства финансового сектора, ограничивающие доступ домохозяйств на финансовые рынки страны. Главными причинами «липких» цен и негибкой заработной платы выступают неявные и явные контракты, «замедленные издержки» и «перегиб кривой спроса», а источником несовершенств финансового сектора - неспособность домохозяйств немедленно корректировать структуру своих сбережений в ответ на экономические шоки. 2.2. Каналы трансмиссионного механизмаИмпульс изменений, передаваемых экономике денежно-кредитной политикой, проходит три фазы развития. На первой фазе инструмент центрального банка оказывает эффект на рыночные процентные ставки и валютный курс. Во второй фазе происходит коррекция цен на финансовые активы, которая сказывается на расходах домохозяйств и фирм. Изменения, произошедшие в реальном секторе, возвращаются к финансовой системе через изменения в структуре баланса заемщиков. Начинается второй раунд коррекции рыночных процентных ставок. Наконец, в течение третьей фазы наблюдается макроэкономическая адаптация: изменение темпов экономического роста и безработицы, что индуцирует пересчет цен и заработной платы. Национальное хозяйство переходит к новому экономическому равновесию. Можно выделить несколько схем, по которым во второй фазе трансмиссии импульс денежно-кредитных изменений влияет на совокупный спрос. Эти схемы и представляют собой каналы трансмиссионного механизма. Таких каналов в экономической теории выделяется несколько.

Канал процентной ставки (interest rate channel) традиционно считается главным каналом трансмиссионного механизма. Большинство макроэкономических моделей денежно-кредитной политики описывает влияние центрального банка на экономику через регулирование процентных ставок. Канал процентной ставки характеризуется классической IS-кривой в кейнсианской модели или «опережающей» IS-кривой в неокейнсианской модели. Исходная идея канала процентной ставки достаточно проста: при данном уровне жесткости цен увеличение номинальной процентной ставки ведет к росту реальной ставки и издержек привлечения финансовых ресурсов. Удорожание ресурсов, в свою очередь, сказывается сокращением потребления и инвестиций. Иногда канал процентной ставки разбивается на два канала: «канал замещения» (substitution-effect-in-consumption channel) и «канал дохода и потока наличных поступлений» (income and cash-flow channel). В первом случае изменение процентной ставки запускает механизм межвременного арбитража. Рост ставки снижает стимулы экономических агентов расходовать свои средства в текущий период времени. Расходы переносятся во времени на более поздний период. Как следствие, сокращается внутренние кредитование, номинальные денежные остатки и реальный совокупный спрос. Канал будет работать, если в экономике широко распространены потребительские кредиты, кредитные карты и прочие розничные финансовые услуги, предназначенные для потребителей товаров и услуг. Во втором случае (канал дохода и потока наличных поступлений) изменение процентной ставки оказывает влияние на доходы экономических агентов. Рост ставки перераспределяет доходы от заемщиков, таких как правительство или молодое поколение, к сберегателям, например, пенсионным фондам. Это увеличивает покупательную способность накопителей, но сокращает ее у заемщиков. В связи с тем, что накопители менее склоны тратить сбережения, чем заемщики, то совокупные расходы снижаются.

Канал благосостояния (wealth channel) впервые описывается в гипотезе сбережений в процессе жизненного цикла, разработанной Франко Модильяни и Альбертом Эндо. Благосостояние домохозяйств (сбережения) в гипотезе выступает главной детерминантой потребительских расходов. В связи с тем, что изменение процентной ставки оказывает влияние на ценность долгосрочных финансовых активов, в которых размещаются сбережения (акции, облигации, недвижимость, драгметаллы), её рост ведет к снижению благосостояния и падению потребления.

В широком канале кредитования (broad credit channel) или балансовом канале (balance sheet channel) также присутствуют финансовые активы, но в отличие от предыдущего канала здесь они играют главную роль. В модели, разработанной Бенждамином Бернэнком и Марком Гертлером, активы служат обеспечением кредитов, выдаваемых как фирмам, так и домохозяйствам. Если кредитный рынок лишен недостатков (т.е. эффективен), снижение ценности обеспечения никак не сказывается на инвестиционных решениях. Однако при наличии информационных и агентских издержек паление цен на финансовые активы ведет к росту процентной премии, выплачиваемой заемщиками за внешнее финансирование, что, в свою очередь, провоцирует снижение объема потребления и инвестиций. Нередко балансовый канал называют «каналом финансового акселератора» (financial accelerator channel).

В узком канале кредитования (narrow credit channel) или канале издержек привлечения капитала (cost-of-capital channel) основное место занимает банковское кредитование. Идея канала банковского кредитования впервые была выдвинута Робертом Руза в 1951 г., а затем подробно проанализирована Бенждамином Бернэнком и Аланом Блайндером в 1988 г. Её суть заключается в том, что центральный банк, уменьшая объем резервов, находящихся в распоряжении коммерческих банков, тем самым вынуждает их сократить предложение кредитов. Фирмам и домохозяйствам, в значительной степени зависящим от банковских кредитов и не имеющих им альтернатив, ничего не остается, как урезать свои расходы.

Канал валютного курса (exchange rate channel) является ключевым элементом моделей денежно-кредитной политики в открытой экономике. В его работе задействован непокрытый паритет процентных ставок. Поднимая внутреннюю процентную ставку по отношению к иностранной, центральный банк провоцирует рост форвардного валютного курса. Укрепление местной валюты неизбежно приводит к сокращению чистого экспорта и совокупного спроса. В некоторых странах, где национальное хозяйство во многом является самодостаточным, и его модель близка к закрытой экономике, канал валютного курса зачастую не принимается во внимание

Монетаристский канал (monetarist channel) был предложен современным апологетом монетаризма Аланом Мелтцером в 1995 г. Канал является монетаристским в том понимании, что им описывается прямой эффект, оказываемый денежным предложением на цены активов. Согласно Мелтцеру из-за того, что портфельные активы не выступают совершенными субститутами, применение инструментов денежно-кредитной политики ведет к корректировке структуры накопленных активов и относительных цен на них, что, в конечном счете, затрагивает реальный сектор экономики. В монетаристском канале процентная ставка не играет особой роли, денежно-кредитный импульс изменений передается через денежную базу. Хотя монетаристский канал на уровне макроэкономических моделей и не признан полноценным, его можно использовать в специфическом анализе, как, например, в случае нулевых процентных ставок в Японии конца 1990-х гг. В таблице №1 перечислены каналы трансмиссионного механизма денежно-кредитной политики, входящие в модели центральных банков стран Европы. Канал валютного курса присутствует абсолютно во всех моделях. В уравнении канала учитываются такие ценовые переменные как цены на нефтепродукты, экспортные и импортные товары и услуги. Изменение торгового баланса приводит к коррекции внутренних цен и заработной платы. Валютный курс оказывает влияние на конкурентоспособность и реальную заработную плату, по меньшей мере, в краткосрочном и среднесрочном периоде. Канал замещения также существует во всех моделях. В моделях Центрального Банка Ирландии и Европейского Центрального Банка реальные краткосрочные процентные ставки влияют на текущее потребление. Почти такой же эффект процентных ставок на потребление описывается в моделях Банка Португалии и Банка Греции. В моделях немецкого Бундесбанка и Национального Банка Бельгии на величину потребления на душу населения влияют не краткосрочные, а долгосрочные процентные ставки. В Италии, Австрии и Финляндии потребительские расходы зависят от банковских кредитных ставок. Несмотря на то, что канал издержек привлечения капитала входит в большинство моделей центральных банков, механизмы работы этого канала значительно разнятся. В ряде моделей (например, Банка Финляндии и Европейского Центрального Банка) на частные инвестиции оказывает эффект краткосрочные ставки, в других моделях на инвестиции влияют долгосрочные ставки (Центрального Банка Ирландии, Банка Испании, немецкого Бундесбанка). Существует также вариант с комбинацией обеих ставок (Банк Франции, Центральный Банк Люксембурга, Национальный Банк Бельгии, Банк Португалии). Совмещенный канал дохода и потока наличных поступлений исключен из моделей Банков Греции и Ирландии, в связи с тем, что в этих странах финансовые портфели домохозяйств и фирм не играют значительной роли в экономике. В модели Национального Банка Бельгии канал дохода и потока наличных поступлений учитывает также эффект перераспределения портфеля домохозяйств и фирм. Канал благосостояния вызывает наибольшие дискуссии среди экономистов центральных банков. Он не входит в модели Германии, Греции, Испании, Франции и Португалии. В тех моделях, где он присутствует, причиной изменения благосостоянии является колебание цен на финансовые активы (МЗ, облигации, акции и чистые иностранные активы). В модели Центрального Банка Австрии курс акций является эндогенной переменной. Такую же природу имеют цены на недвижимость в модели Банка Финляндии и стоимость финансового портфеля, состоящего из недвижимости, акций и облигаций, в модели Национального Банка Бельгии. Кроме того, в моделях Банка Финляндии и Национального Банка Бельгии благосостояние влияет не только на потребление, но и на жилищные инвестиции через цены на недвижимость. Кроме перечисленных каналов каждый центральный банк разработал свои собственные специфические каналы, учитывающие национальные особенности экономики. Например, инфляционный канал (inflation channel), объясняет динамику потребления во Франции с точки зрения эффекта Пигу. В немецкую модель входит монетаристский канал, передающий импульсы изменений через процентную ставку. Она, в свою очередь, оказывает влияние на инфляцию через ценовой гэп, представляющий собой отклонение текущего уровня цен от равновесного уровня цен согласно модели «Р-star». Монетаристский канал, учитывающийся также в модели Европейского Центрального Банка, предполагает, что инфляция в долгосрочной перспективе является денежным феноменом. Снижение процентной ставки в модели немецкого Бундесбанка приводит к сжатию агрегата МЗ, что вызывает падение цен в краткосрочном периоде. В итальянской модели существуют также два дополнительных канала: канал ожиданий (expectations channel), характеризующий влияние изменений в денежно-кредитной политике на инфляционные ожидания, а также портфельный канал (portfolio channel), описывающий эффект перераспределения портфелей домохозяйств и фирм. Последний канал также входит в модель Национального Банка Бельгии, однако там он совмещается с каналом дохода и потока наличных поступлений.[4] Таблица 1 . «Каналы трансмиссионного механизма денежно-кредитной политики в моделях ведущих центральных банков» Источник: van Els P., Locarno A., Morgan J. and Villetelle J.-P. Monetary policy transmission in the euro area: What do aggregate and national structural models tell us? ECB Working Paper №94, December 2001.

«+» - канал входит в модель, «-» специфические особенности.

2.3. Финансовые системыВ зависимости от типа национальной финансовой системы денежно-кредитные импульсы могут проходить по тем либо иным каналам трансмиссионного механизма. В зарубежной экономической литературе различаются две финансовые системы - антагонисты. В первой, банковской финансовой системе (bank-based system or bank-oriented system), финансовые ресурсы распределяются преимущественно через банковский сектор экономики. Во второй, рыночной финансовой системе (market-based system or market-oriented system), финансирование реального сектора экономики осуществляется через рынок ценных бумаг. Наиболее яркими представителями обоих типов систем выступают Соединенные Штаты и Германия (см. табл. 2). В США финансовая система целенаправленно стоилась с упором на развитие рыночной конкуренции и диверсификации рисков. На протяжении десятилетий кропотливо велась работа по совершенствованию рынка ценных бумаг. Его основы были заложены после финансового кризиса и Великой Депрессии: в 1927 г. был принят Закон МакФэддена, запрещавший создание отделений банков в других штатах, в 1933 г. - Закон Гласса-Стигола, разделивший банки на коммерческие и инвестиционные, и т.д. В Германии после Второй мировой войны перед властями стояла сложнейшая задача воссоздания финансовой системы и подъема экономики из руин. Хотя в период оккупации Германии союзниками предполагалось на немецкую почву перенести англосаксонскую модель финансовой системы, тем не менее, в ходе послевоенного развития произошла концентрация финансовых ресурсов в руках банковского сектора. На авансцену выдвинулись крупные банки, которые сосредоточили в своей собственности большую часть промышленных предприятий. В результате финансовые ресурсы стали перераспределяться не через фондовый рынок, а через банковские институты. В настоящее время рыночная финансовая система наиболее ярко представлена кроме США в Великобритании и Канаде, а банковская финансовая система - кроме Германии в Австрии и Японии. Как правило, банковские системы больше присущи развивающимся странам, в то время как рыночные системы - развитым странам (см. табл. 3)[5]. Хотя в 1990-е гг. во всем мире наблюдается дрейф национальных финансовых систем в сторону рыночной системы, четкое разделение обоих типов систем продолжает сохраняться. Таблица 2. Структура национальных финансовых активов и пассивов трех крупнейших мировых экономик Источник: Baba N. and Hisada T. Japan's Financial System: Its Perspective and the Authorities' Roles in Redesigning and Administrating the System. IMES Discussion Paper №02-E-l, 2002.[6]

Таблица 3. Классификация стран по типу финансовой системы в соответствии со сводным индексом финансовой структуры. Источник: Demirguc-Kunt Asli and Levine Ross. Bank-based and Market-based Financial Cross-Country Comparisons. Unpublish Manuscript. University of Minnesota, June 1999.

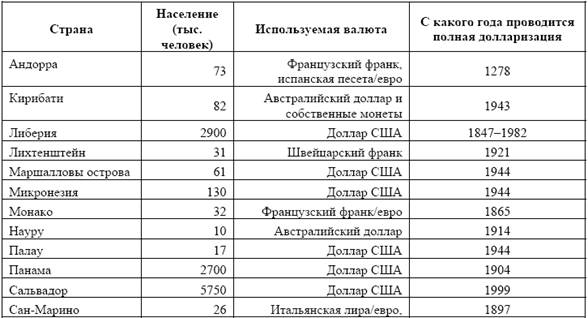

Если достоинство рыночной финансовой систем заключается в эффективности распределения ресурсов, то главный «плюс» банковской системы состоит в её высокой стабильности. В рыночной системе оценка инвестиционных проектов (кредитоспособности заемщика) производится на основе общедоступной информации. В банковской системе, наоборот, в связи с тем, что кредитные учреждения налаживают тесные контакты со своими заемщиками и организуют мониторинг их рисков, информация, необходимая для анализа, носит частный закрытый характер. Вследствие информационной асимметрии эффективность распределения ресурсов в обеих финансовых системах зависит от разных факторов. В рыночной системе она определяется качеством общедоступных сведений и зависит от условий работы инвесторов и управляющих. Необходимо, чтобы инвесторы были обеспечены достаточным объемом высоко точной информации, позволяющей им самостоятельно принимать адекватные решения. Корпоративные управляющие, в свою очередь, должны придерживаться строгих дисциплинирующих правил во избежание риска недобросовестного поведения. В конечном итоге эффективность рыночной системы задается правовыми нормами, прежде всего, антимонопольным законодательством и стандартами раскрытия информации; системами налогообложения и отчетности; депозитарно-клиринговой инфраструктурой и другими институциональными факторами. В банковской системе эффективность распределения ресурсов достигается благодаря высокому качеству риск-менеджмента в банковских институтах. В случае чрезмерной информационной асимметрии, прежде всего, при кредитовании малого бизнеса, мониторинг, проводимый ссудодателем, обладает лишь частичной эффективностью. По этой причине банковская финансовая система больше присуща странам, где сложилась олигополия в реальном секторе. В рыночной системе главную опасность для домохозяйств и фирм представляют колебания цен на финансовые активы, случающиеся вследствие экзогенных шоков. Из-за того, что экономические агенты располагают большими портфелями фондовых активов, они становятся чувствительными к волатильности финансовых рынков. Основной задачей центрального банка в рыночной системе является снижение волатильности финансовых рынков, что ведет к росту стабильности всей системы. В банковской финансовой системе домохозяйства и фирмы мало чувствительны к колебаниям цен на финансовые активы. Временные шоки, включая изменения в денежно-кредитной политике, не оказывают на них напрямую влияние, поскольку шоки поглощаются банковским сектором. Стабильность банковской системы достигается за счет долгосрочных связей между банками, корпорациями и домохозяйствами. Совместно они способны достигнуть больших экономических выгод, чем в одиночку. отсутствие постоянных шоков или структурных изменений, способных разрушить долгосрочные связи между тремя группами агентов. В рыночной финансовой системе, напротив, каждый экономический агент действует самостоятельно на свой страх и риск, в результате чего он максимизирует выгоды только в краткосрочной перспективе. Особенности структуры национальной финансовой системы определяют специфику работы трансмиссионного механизма. В частности, характеристики национальных банковских структур определяют ответную реакцию банковского кредитования на изменения в денежно-кредитной политике. Рассмотрим наиболее важные характеристики банковской системы, влияющие на трансмиссию. Глава 3. Характеристика и проблемы развития Денежно-кредитной системы России и стран ЦВЕ3.1 Проблемы денежно-кредитной систему в РоссииВ ближайшем десятилетии в России должны быть обеспечены высокие темпы экономического роста, которые позволят значительно повысить уровень жизни населения. Низкая инфляция является основой для обеспечения устойчивости рубля, формирования позитивных ожиданий экономических агентов, снижения рисков и, соответственно, принятия обоснованных решений относительно сбережений, инвестиций и потребительских расходов. Поэтому денежно-кредитная политика, направленная на устойчивое снижение инфляции, вносит существенный вклад в усиление потенциала экономического роста и модернизацию структуры экономики. Таким образом, по мнению автора, следует остановиться на некоторых проблемах денежно-кредитной политики по подробней[7]. Итак: 1. В настоящее время Россия как страна с открытой и недостаточно диверсифицированной экономикой, в высокой степени зависящая от внешней экономической и финансовой конъюнктуры, не имеет возможности перейти к режиму свободно плавающего валютного курса рубля. По каналам текущего счета платежного баланса предложение иностранной валюты устойчиво превышает спрос. Счет операций с капиталом и финансовыми инструментами нестабилен как по объемам, так и по направленности финансовых потоков. В таких условиях, как показывает практика многих стран, необходимо использование режима управляемого плавающего валютного курса, прежде всего в целях исключения резких колебаний обменного курса национальной валюты. 2. В настоящее время российская экономика в условиях высокой волатильности трансграничных потоков капитала в значительной мере реагирует на изменения зарубежных процентных ставок. В связи с этим Банк России вынужден при проведении процентной и валютной политики учитывать разницу между процентными ставками внутри страны и за рубежом. В условиях, когда денежное предложение формируется в основном через приобретение Банком России иностранной валюты на валютном рынке, роль процентной ставки в качестве активного инструмента денежно-кредитной политики является ограниченной. Тем не менее в настоящее время формируются условия для повышения роли процентной ставки при проведении денежно-кредитной политики. В предстоящий период в условиях функционирования Стабилизационного фонда Российской Федерации, обеспечивающего кроме долгосрочной стабильности государственного бюджета стерилизацию избыточной ликвидности в экономике, Банк России будет по мере необходимости расширять объемы рефинансирования кредитных организаций. 3. В последние годы наблюдается ослабление краткосрочной взаимосвязи между денежными агрегатами и индексом потребительских цен. Поэтому границы прироста денежной массы не являются жестко заданными и отклонения динамики денежной массы от расчетной траектории не предполагают немедленной корректировки политики Банка России. Тем не менее характеристики денежной массы остаются важным ориентиром для оценки как текущих монетарных условий, так и инфляционных ожиданий и определения среднесрочного тренда инфляции. Такой подход реализуется через составление денежной программы Банка России и последующий мониторинг ее показателей. 4. Зависимость российской экономики от внешнеэкономической конъюнктуры и продолжение структурных преобразований в экономике делают необходимой поддержку денежно-кредитной политики Банка России действиями Правительства Российской Федерации в области бюджетной, налоговой, тарифной, структурной и социальной политики. В связи с этим меры по формированию Стабилизационного фонда Российской Федерации, ограничению роста регулируемых цен, тарифному и нетарифному регулированию внешнеэкономической сферы, осуществляемые Правительством Российской Федерации, являются важной частью антиинфляционной политики в России. 3.2. Проблемы развития денежно-кредитной политики в странах центральной и восточной Европы.С конца 80-х – начала 90-х годов страны Восточной Европы и республики бывшего СССР прошли длинный путь реформирования своих экономик. На начальных стадиях этого пути большинству из них пришлось столкнуться с экономическим спадом и высокой инфляцией. Естественно, глубина спада и дестабилизация сферы денежного обращения сильно различалась по странам. Тем не менее, к концу 90-х годов большинство стран завершило глубокие институциональные преобразования и пришло в XXI век с экономикой, начавшей рост, и снижающейся инфляцией. Более четко специфицировать стадии перехода мы не будем, но, вполне очевидно, что перед органами государственного регулирования, в том числе и денежно-кредитного, встали качественно новые задачи и проблемы. Российская Федерация вышла на эту стадию экономической трансформации к 2000 году после известного кризиса августа 1998 года. Эмпирический опыт показывает, что стабилизационная программа, заключающаяся в выводе годовых показателей инфляции на уровень близкий к одному знаку, может быть успешной при использовании различных якорей денежно-кредитной политики. При этом должны соблюдаться определенные условия: высокий уровень покрытия денежной базы валютными резервами при режиме фиксированного курса и отсутствие обязательств центрального банка по достижению иных целей, способных вступить в конфликт с основной, в частности, по эмиссионному финансированию дефицита государственного бюджета. Последнее имеет решающее значение при осуществлении программы, основанной на таргетировании денежного предложения. Что касается непосредственно самих проблем и перспектив развития денежно-кредитных систем, то впоследние годы широко обсуждается вопрос о последствиях вступления стран Восточной Европы в Европейский союз, исследуются преимущества и недостатки такого экономического и политического шага для стран-кандидатов[8]. Одним из самых важных моментов в этом процессе нам представляется возможное вступление этих стран в зону евро, т.е. принятие ими евро в качестве официального платежного средства и отказ от национальной валюты. В связи с этим будет интересно рассмотреть такой режим валютной политики как полная долларизация (full dollarization), то есть введение валюты другой страны на своей территории в качестве законного средства обращения[9], что фактически и будет иметь место в странах Восточной Европе в случае их вступления в зону евро. В данном разделе мы рассмотрим достоинства и недостатки полной долларизации на основе имеющегося опыта ряда стран по ее применению (прежде всего, это страны, вводившие американский доллар в качестве законного средства обращения). Необходимо отметить, что термин «полная долларизация» применяется при введение в качестве национальной валюты не только доллара США, но и любой другой стабильной валюты (например, евро). Cледует также заметить, что существуют значительные различия в анализе последствий неформальной и полной долларизации, связанные с переходом от неформальной к формальной полной долларизации. В данной работе анализируются результаты именно формальной полной долларизации. Иными словами, власти страны законодатлеьно принимают решение о конвертации всех частных и государственных счетов и долгов в доллары, принятие доллара в качестве законного платежного средства (в большинстве случаев – единственного) платежа на территории страны. Опыт стран, принявших режим полной долларизации Одним из исторически первых примеров валютного режима, аналогичного полной долларизации, является политика стран зоны франка КФА в западной и центральной Африке. Эта зона включала в себя 14 стран региона, валюты которых были привязаны кфранцузскому франку в 1948–1994 годах на условиях режима фиксированного валютного курса (валютного комитета)[10]. Во второй половине 1980-х годов и начале90-х годов XX века в этих странах наблюдалась стагнация производства, связанная с ростом курса франка по отношению к доллару США. Реальная стоимость национальных валют также увеличивалась, ухудшая условия торговли, что привело к отрицательным последствиям для экономик стран региона. В 1994 году все 14 странрешились на 50%-ую девальвацию, фактически, отказавшись от франка КФА, при ряд во многих случаях наблюдался рост инвестиций и подъем национальной экономики. Необходимо отметить, что внутренняя стабильность, которая является последствием полной долларизации, относительна, так как она основана прежде всего на стабильности той валюты, которая вводится страной в качестве законного средства обращения. В то же время, после распада Бреттон-Вудской системы относительные колебания курсов основных мировых валют были порой довольно значительными. В 1990-х годах темпы инфляции в индустриально развитых странах мира уменьшилась, а мобильность капитала, а также масштаб капитальных потоков значительно увеличились. Устремившиеся в развивающиеся страны инвестиции создали новую угрозу – спекулятивные атаки в случае, если национальная валюта имеет признаки неустойчивости. Обычно жертвы таких валютных кризисов применяли тот или иной вид режима фиксированного валютного курса. Популярным становится тезис о том, что в мире с высокой мобильностью капитала привязка валютного курса сама по себе притягивает спекулятивные атаки, и что приемлемыми в такой ситуации являются только крайние решения, такие как свободно плавающий обменный курс или валютный комитет. Сторонники полной долларизации отвергают обе эти альтернативы. Они утверждают, что свободное плавание валюты недоступно большинству развивающихся стран в связи с большими рисками колебания обменного курса[11]. В связи с этим только крупнейшие развивающиеся страны, такие как Корея, Бразилия и Мексика, могут применять режим плавающего обменного курса. Однако и в этих странах такая система работала с отдельными срывами. Режимы фиксированного обменного курса, как правило, подвергались многочисленным спекулятивным атакам. Аргентина и Гонконг, успешно используя режим валютного комитета, тем не менее испытывали значительное увеличение процентных ставок и рецессию в последнее время в связи со спекулятивными атаками, докатывающимися до них из других стран[12]. Относительно недавно Аргентина была вынуждена фактически отказаться от режима валютного комитета, девальвировав национальную валюту, вследствие долгового кризиса. Учитывая все эти факты, в начале 2000 года Эквадор в условиях глубокого экономического и политического кризиса решил ввести американский доллар в качестве законного средства платежа. Вскоре его примеру последовал и Сальвадор. Экономисты начали обсуждать возможность введения полной долларизации всеми развивающимися странами[13]. Ободренные примером европейских стран, отказывающихся от национальных валют в пользу евро, стали звучать предложения Канаде ввести американский доллар по мере дальнейшего развития Северо- Американской Ассоциации Свободной Торговли (НАФТА)[14]. В таблице «Независимые страны осуществившие полную долларизацию» приведен наиболее полный список стран, осуществлявших полную долларизацию, со второй половины XX века. Таблица «Независимые страны осуществившие полную долларизацию»

3.3. Последствия введения евроЕС является главным торговым партнером России, на долю которого приходится 40 % ее внешнеторгового оборота и иностранных инвестиций и еще большая доля внешней задолженности[15]. В связи с этим введение евро прямо затрагивает российские экономические интересы, по крайней мере, по шести основным направлениям: 1) уже началась реденоминация в евро всех российских активов и пассивов за рубежом, выраженных в западноевропейских валютах, включая государственный внешний долг, прочие обязательства, гарантированные государством, собственность, акционерный капитал российских (смешанных) предприятий, а также прочие ценные бумаги, депозиты и иные инструменты, принадлежащие в "зоне евро" российским юридическим и физическим лицам; 2) назревает пересмотр валютных условий российских внешнеторговых контрактов со странами "зоны евро". До сих пор значительная их часть заключается в долларах, особенно при поставках сырьевых товаров; 3) предстоит также пересчет в евро всех активов и пассивов в заменяемых валютах, размещенных в России. Это прежде всего вклады иностранных партнеров в совместные предприятия, иностранные ценные бумаги в российском финансовом обороте, депозиты и т. д.; 4) очевидно, в изменяющихся условиях Центральному банку Российской Федерации предстоит скорректировать корзину своих валютных резервов, а также решить вопрос, займет ли в ней евро лишь суммарную долю заменяемых валют или же большую часть. Правительству России предстоит решить вопрос о допуске евро на внутренний валютный рынок и об условиях такого допуска; 5) экономия на золотовалютных резервах ЭВС может привести к частичному сбросу золота центральными банками его стран-членов, что может сбить рыночные цены на золото. Соответственно следует тщательно отслеживать возможности такого сброса с целью оптимизации ценовых условий российских золотых продаж; 6) так как особенностью России является наличие на руках у населения значительной массы иностранных валют, заменяемых евро, можно ожидать их ажиотажного обмена и связанного с этим произвола банков. Во избежание этого нужно заранее заказать в ЕЦБ необходимую для обмена сумму банкнот евро. Евро вполне может сыграть для России еще одну специфическую роль — выступить при профессиональном ведении дела инструментом дедолларизации российской экономики. 21 апреля 1998 г. Комиссия ЕС подготовила для первой сессии Комитета сотрудничества Россия — ЕС специальный аналитический документ под названием Документ Генерального директората II Комиссии ЕС, который содержит некоторые соображения по поводу того, в какой степени российские власти могли бы рассмотреть коррекцию доллара как денежного эквивалента в экономике России в пользу более сбалансированного подхода, который мог бы подразумевать привязку российского рубля к корзине валют с существенной ролью евро в ее наборе. 15 февраля 1999 г. на Конференции Брюссельского центра по изучению европейской политики (БЦИЕП) бывший посол ЕС в Москве М. Эмерсон, ныне занимающийся исследовательской работой в БЦИЕП и Лондонской школе экономики, изложил концепцию "евроизации" российской экономики. По его мнению, в виде стабильной евро под российскую экономику будет подведена прочная база, дающая надежду на избавление от долларизации и дефолта. Долларизация России исторически сложилась потому, что именно в долларах деноминировано до 2/3 ее внешнего долга и платежей по нему; долларовый рынок является наиболее емким для частных заимствований; в основном только в долларах оформляются контракты на экспорт сырья. Такая долларизация с самого начала противоречила не только национальным интересам, но и характеру внешнеэкономических связей страны; сейчас она приходит в столкновение и с ведущими тенденциями мировой валютной конъюнктуры. В мире идет постепенный отказ от доллара, а его гипертрофия в мировой валютной системе оборачивается нестабильностью для его держателей, ибо: доля доллара в обслуживании 43 % мирового хозяйственного оборота никак не соответствует реальной доли США в 20 % ВВП и 15 % оборота мировой торговли. Поэтому она постепенно и объективно снижается; доля США во внешней торговле самой России составляет не более 5 %, то есть рубль оказывается на 2/3 привязанным к наиболее экономически удаленной от него валюте и к экономике страны, с которой у народного хозяйства России существует минимум взаимоотношений. Это противоречит хозяйственным критериям добровольного вхождения любой страны в определенную валютную зону и делает для России долларизацию скорее психологическим, чем экономически оправданным феноменом, то есть объективно ставит формирование обменного курса рубля на базу не реальных экономических сопоставлений, а спекулятивных ожиданий. Как следствие, рубль не раз оказывался недооцененным по отношению к доллару даже не в кризисное время, что вело к утере части национального богатства России при товарообмене и к занижению реальной стоимости ее активов, приобретаемых иностранными инвесторами при капиталовложениях в ее экономику и при приватизации. Таким образом, доходы нерезидентов при покупке российских Государственных краткосрочных облигаций (ГКО) оказывались намного выше, чем казначейские обязательства других государств. Характерно, что в этих условиях уже и российский финансовый рынок начал демонстрировать отказ от доллара. За последние пять лет доля внешней задолженности России, деноминированная в европейских валютах, возросла, по оценкам экспертов ЕС, с 1/4 до 1/3 и продолжает увеличиваться, в том числе из-за размещения евробондов. По оценкам специалистов, новая валютная единица евро снимает ряд прежде уникальных преимуществ доллара, а именно: 1) с целью экономии на накладных расходах и валютных рисках многие европейские трейдеры переходят на евро как валюту контрактов даже в торговле сырьевыми товарами; 2) объединенный рынок капитала, заменяющий на базе евро прежде узкие и разрозненные рынки стран ее "зоны", станет со временем не менее емким и ликвидным, чем американский; 3) наконец, страны "зоны евро" имеют в МВФ блок в 30 % голосов против 18 % у США, а это немаловажно при известных особых отношениях МВФ и России. В этих условиях объективно складываются предпосылки для отказа от неоправданной привязки рубля исключительно к доллару и перехода на его привязку к корзине международных валют, где немалую роль будет играть евро, которая опирается на коллективные золотовалютные резервы стран ее "зоны" и их упорядоченные государственные финансы (подчиняющиеся общим критериям стабилизациии) и которая, очевидно, будет более стабильной в курсовом смысле, чем доллар. Перед нею открыты перспективы доминирующего применения в странах Центральной и Восточной Европы, Прибалтики, присоединяющихся к ЕС, которые являются традиционными внешними рынками России. Наконец, существующее Соглашение о партнерстве и сотрудничестве Российской Федерации и ЕС создает определенную базу для взаимодействия компетентных российских финансовых органов и наднациональных валютных органов ЕС, управляющих "зоной евро", что, естественно, отсутствует между Россией и Федеральной резервной системой США. К тому же сам допуск евро во внутрироссийский валютный оборот вполне может предполагать встречные торгово-политические уступки со стороны ЕС. ЗАКЛЮЧЕНИЕПодводя итоги изложенному, можно следующим образом определить спрос на деньги: это спрос на денежные средства, необходимые для товарного обращения, внешнеэкономических сделок для осуществления финансовых операции по приобретению государственных ценных бумаг. Решающее влияние на спрос на деньги оказывает динамика физического объема продукции, а также цены. Базовой основой спроса на деньги являются денежные остатки средства на счетах субъектов рынка и склонность субъектов рынка к сбережениям, доверие к национальной денежной единице и к кредитной политике Центрального банка. Изобретение кредита вслед за деньгами является гениальным открытием человечества. Благодаря кредиту сократилось время на удовлетворение хозяйственных и личных потребностей. Предприятие-заемщик за счет дополнительного привлечения ресурсов получило возможность их преумножить, расширить хозяйство, ускорить достижение производственных целей. Граждане, воспользовавшись кредитом, получают возможность направить полученные дополнительные ресурсы для расширения своего дела либо приблизить достижение своих потребительских целей, скорее получить в свое распоряжение вещи, предметы, ценности, которыми, не будь кредита, они могли бы владеть лишь в будущем. Кредит во многом является условием и предпосылкой развития современной экономики, неотъемлемым элементом экономического роста. Его используют как крупные предприятия и объединения, так и малые производственные, сельскохозяйственные и торговые предприятия. Им пользуются как государства и правительства, так и отдельные граждане. Наша экономика требует особого подхода к роли государства, поскольку это период одновременно и ломки старой государственной системы управления, и создания государством новой рыночной инфраструктуры (в виде законов, институтов контроля, налоговых сборов и т. п.), без чего рынок превращается в "дикое поле" разбоя. А кроме того, переходная экономика требует проведения активной структурной политики. Знание теории и опыта развитых стран, понимание условий, в которых дает эффект та или иная мера экономической политики, способны и помочь, и уберечь от ошибок. Денежно-кредитная политика, направленная на устойчивое снижение инфляции, вносит существенный вклад в усиление потенциала экономического роста и модернизацию структуры экономики. Являясь основой для обеспечения устойчивости рубля, низкая инфляция способствует формированию позитивных ожиданий экономических агентов, снижения рисков и, соответственно, принятия обоснованных решений относительно сбережений, инвестиций и потребительских расходов. Несмотря на проблемы рассмотренные в третьей главе, на примерах стран ЦВЕ, таких как, нестабильность денежно-кредитной системы, разрыв межгосударственных связей, «закредитованность» стран, долларизация, по мнению автора применительно к нашей стране не мнение важной проблемой является зависимость денежно-кредитной системы страны от ярко выраженной сырьевой составляющей структуры экономики страны и зависимость от внешне экономической конъюнктуры. В связи с этим добавим, что совокупные производственные мощности нашей страны имеют не удовлетворительное состояние, и в ближайшем будущем будут не в состоянии обеспечивать запросы современного российского, потребителя не говоря уже о зарубежных. Это, безусловно, является последствиями неправильной денежно-кредитной системы. В первой главе нами был рассмотрен опыт и некоторые проблемы, с которыми сталкивались зарубежные страны с переходными и рыночными экономиками. На наш взгляд, необходимо использовать оставленный этими странами опыт и применяя дифференцируемые методики внедрения такого опыта, в условиях особенностей национальной экономики существует реальная возможность пройти схожий период эволюции российской экономики с минимальными потерями. СПИСОК ЛИТЕРАТУРЫ И ИСТОЧНИКОВ 1. Вестник Банка России, Центральный банк РФ. - 16 декабря 2004. - № 70 2. М. Капустин, Журнал «Международного права и международных отношений», №4, 2004 3. Общая теория денег и кредита./Под ред. Жукова Е. Ф. – М.: ЮНИТИ, 2003. 4. Драбазнина Л. А., Окунева Л. П., Андросова Л. Д. и др. Финансы, денежное обращение и кредит. – М.: ЮНИТИ, 2000. 5. Трошин А. Н., Фомкина В. И. Финансы, денежное обращение и кредит. – М., 2000. 6. Финансы, денежное обращение, кредит./Под ред. Сенчалова В. К., Архипова А. Н. – М.: Проспект, 2000. 7. Mishkin, F. (1996) “What Monetary Policy Can and Can not Do”, Osterreichische National Bank, Viena; 8. Aslund, A., P. Boone, S. Johnson (1996) “How to Stabilize: Lessons from Postcommunist Countries”, Brookings Papers on Economic Activity, 1, pp. 217–291. 9. Bruno, M., W. Easterly (1996) “Inflation Crises and Long-Run Growth”, mimeo. Washington: World Bank. 10. van Els P., Locarno A., Morgan J. and Villetelle J.-P. Monetary policy transmission in the euro area: What do aggregate and national structural models tell us? ECB Working Paper №94, December 2001. 11. Demirguc-Kunt Asli and Levine Ross. Bank-based and Market-based Financial Cross-Country Comparisons. Unpublish Manuscript. University of Minnesota, June 1999. 12. Calvo G., C. Reinhart (2000) “Reflections on Dollarization” in Currency Unions. Stanford: Hoover Institute Press. 13. Goldfajn, I., G. Olivares (2001) “Full Dollarization: The Case of Panama”, Economia,2. 14. Hanke, S., K. Schuler (1999) "A Monetary Constitution for Argentina: Rules for Dollarization", Cato Journal, 18, pp. 405–419 15. Williamson, J. (2000) "Exchange Rate Regimes for Emerging Markets". Washington DC: Institute for International Economics. [1] Aslund, A., P. Boone, S. Johnson (1996) “How to Stabilize: Lessons from Postcommunist Countries”, Brookings Papers on Economic Activity, 1, pp. 217–291. [2] Bruno, M., W. Easterly (1996) “Inflation Crises and Long-Run Growth”, mimeo. Washington: World Bank. p. 86-92 [3]. Mishkin, F. (1996) “What Monetary Policy Can and Can not Do”, Osterreichische National Bank, Viena, p48-59, p110-114 [4] van Els P., Locarno A., Morgan J. and Villetelle J.-P. “Monetary policy transmission in the euro area: What do aggregate and national structural models tell us?”, p 65-87 ECB Working Paper №94, December 2001. [5] Источник: Demirguc-Kunt Asli and Levine Ross. Bank-based and Market-based Financial Cross-Country Comparisons. Unpublish Manuscript. University of Minnesota, June 1999.,p25 [6] Источник: Baba N. and Hisada T. Japan's Financial System: Its Perspective and the Authorities' Roles in Redesigning and Administrating the System. IMES Discussion Paper №02-E-l, 2002. [7] Вестник Банка России, Центральный банк РФ. - 16 декабря 2004. - № 70 (795) , c.27 [8] Материалы конференций Международного центра экономического роста (ICEG), с. 15-17 «Managing Capital Inflows in Eastern Europe» (Будапешт, ноябрь 2001 г.) и Центра европейской экономики (ZEW) «Finnacial Economics of EU-Enlargement» (Маннгейм, ФРГ, май 2001 г.), О. Буториной «Международные валюты: интеграция и конкуренция», май 2003 года, с 43. [9] Goldfajn, I., G. Olivares (2001) “Full Dollarization: The Case of Panama”, Economia, 2, p. 168 [10] Berg A., E. Borenstein (2000) "The Choice of Exchange Rate Regime and Monetary Target in Highly Dollarized Economies", IMF Working Paper, 29.p, 176 - p 183 [11] Williamson, J. (2000) "Exchange Rate Regimes for Emerging Markets". Washington DC: Institute for International Economics. p. 75 [12] Hanke, S., K. Schuler (1999) "A Monetary Constitution for Argentina: Rules for Dollarization", Cato Journal, 18, pp. 405–419. [13] Goldfajn, I., G. Olivares (2001) “Full Dollarization: The Case of Panama”, Economia, 2.p. 172 [14] Calvo G., C. Reinhart (2000) “Reflections on Dollarization” in Currency Unions. Stanford: Hoover Institute Press, p. 216 [15] М. Капустин, Журнал «Международного права и международных отношений», №4, 2004, c. 28 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||