Курсовая работа: Леверидж и его роль в финансовом менеджментеКурсовая работа: Леверидж и его роль в финансовом менеджментеМинистерство Сельского Хозяйства Российской Федерации ФГОУ ВПО «САНКТ-ПЕТЕРБУРГСКИЙ ГОСУДАРСТВЕННЫЙ АГРАРНЫЙ УНИВЕРСИТЕТ» Кафедра «Финансы и кредит» КУРСОВАЯ РАБОТА по дисциплине: «ФИНАНСОВЫЙ МЕНЕДЖМЕНТ» на тему «Леверидж и его роль в финансовом менеджменте» Санкт-Петербург 2010 Содержание Введение 1. Обзор литературы 2. Роль левериджа в финансовом менеджменте предприятия и его оценка 2.1 Понятие левериджа и его значение 2.2 Производственный леверидж как инструмент для управления прибылью от продаж 2.3 Оценка и границы применения финансового левериджа 2.4 Понятие порога рентабельности и его значение для предприятия Выводы и предложения Список использованной литературы Введение В условиях рыночных отношений, любое коммерческое предприятие, планирует свою деятельность, таким образом, чтобы получать максимальную прибыль от своей деятельности. Поэтому одной из актуальных задач современного этапа является овладение руководителями и финансовыми менеджерами современными методами эффективного управления формированием прибыли в процессе производственной, инвестиционной и финансовой деятельности предприятия. Наиболее действенным фактором, влияющим на результативность предприятия, является – леверидж ( в переводе с англ. – рычаг). Производственный леверидж – количественно характеризуется соотношением между постоянными и переменными затратами и вариабельностью показателей прибыли до вычета процентов и налогов. Финансовый леверидж – количественно характеризуется соотношением между заемным и собственным капиталом. Целью данной работы является определение эффективности операционного и финансового рычагов, определить понятие порога рентабельности. Основываясь на цели работы, были установлены следующие задачи: - выявить определение финансового рычага и показать возможности расчета его эффективности; - установить определение операционного рычага и показать возможности расчета его эффективность; - установить определение порога рентабельности. Актуальность данной работы заключается в важности понятий операционного и финансового рычагов для любого коммерческого субъекта. 1. Обзор литературы В системе управления различными аспектами деятельности любого предприятия в современных условиях наиболее сложным и ответственным звеном является управление финансами - финансовый менеджмент. Менеджмент - процесс управления предприятием. Финансовый менеджмент – наука управления финансами. Финансовый менеджмент основывается на инвестировании финансовых ресурсов на долгосрочной основе с целью извлечения прибыли. Деятельность любого предприятия, целью которого является получение прибыли, сопряжена с риском. В.В. Ковалев в книге «Финансовый менеджмент: теория и практика» [М. 2007 г., стр. 514], выделяет и дает определение таким рискам как: «Операционный (производственный) риск – это риск, в большей степени обусловленный отраслевыми особенностями бизнеса, т.е. структурой активов, в который фирма решила вложить свой капитал. Риск, обусловленный структурой источников финансирования, называется финансовым. В этом случаи внимание акцентируется на то, из каких источников получены средства и какого их соотношение.» Взаимосвязь между прибылью и понесенными затратами на получение этой прибыли, в финансах существует определенный показатель – леверидж. Старков В.А. в книге «Финансовый менеджмент» [Рыбинск, 2008г. 68стр.] дает следуещее определение « леверидж – определенный фактор, небольшое изменение которого может привести к существенному изменению результирующих показателей». Таким образом, леверидж является определенным рычагом, способствующем положительно или отрицательно отразиться на получаемой прибыли. Выделяют такие виды левериджа как, производственный и финансовый. Стоянова Е.С. дает следующие определения : « Эффект финансового рычага – это приращение к рентабельности собственных средств, получаемое благодаря использование кредита, не смотря на платность последнего». О.Э. Вальтер, Е.Н. Понеделькова, Д.А. Корнилин отмечют: «рентабельность собственного капитала, выражается отношение, чистой прибыли с учетом уплаты процентов за кредит к собственному капиталу, величина которого принимается по данным баланса». Старков Н.А. в книге, «Финансовый менеджмент» [Рыбинск:2008 г., 72стр.] дает следующее определение финансового левериджа и выделяет, три основных составляющих этого рычага. «Финансовый леверидж характеризует взаимосвязь между изменением чистой прибыли и изменением прибыли до выплаты процентов и налогов». Выделяют две концепции нахождения эффекта финансового рычага: западноевропейская и американские концепции. Различие состоит в том, что западноевропейская концепция эффект финансового левериджа трактуют эффект финансового левериджа как приращение к рентабельности собственного капитала, получаемое благодаря использованию заемного капитала. ЭФРз-е = (1 – ставка налога на прибыль) × (экономическая рентабельность активов – средняя расчётная ставка процента за кредит) × заёмный капитал ⁄ собственный капитал, где ЭФРз-е – эффект финансового рычага. Эффект финансового рычага должен быть равен 30 – 50 % от уровня экономической рентабельности активов. Приведенная формула расчета эффекта финансового левериджа позволяет выделить в ней три основные составляющие: налоговый корректор финансового левериджа (1 – ставка налога на прибыль), который показывает, в какой степени проявляется эффект финансового левериджа в связи с различным уровнем налогообложения прибыли. Дифференциал финансового левериджа (экономическая рентабельность активов – средняя расчетная ставка процента за кредит), который характеризует разницу между коэффициентом валовой рентабельности активов и средним размером процента за кредит. Плечо финансового левериджа (ЗК/СК), который характеризует сумму заемного капитала, используемого предприятием, в расчете на единицу собственного капитала». Старков Н.А. в книге, «Финансовый менеджмент» [Рыбинск:2008 г., 68стр.] Таким образом, знание механизма воздействия финансового капитала на уровень прибыльности собственного капитала и уровень финансового риска позволяет целенаправленно управлять как стоимостью, так и структурой капитала предприятия. Американская концепция расчета финансового левериджа эта концепция рассматривает эффект в виде приращения чистой прибыли на 1 обыкновенную акцию на приращение нетто-результат эксплуатации инвестиций, то есть этот эффект выражает прирост чистой прибыли, полученный за счет приращения нетто-результат эксплуатации инвестиций. ЭФРам= Прибыль до налогооблолжения + процент за кредит/ Прибыль до налогообложения Эта формула показывает степень финансового риска, возникающего в связи с использованием заемного капитала, поэтому чем больше сила воздействия финансового левериджа, тем больше финансовый риск, связанный с данным предприятием: а) для банкира – возрастает риск невозмещения кредита; б) для инвестора – возрастает риск падения дивиденда и курса акций. Таким образом, первая концепция расчета эффекта позволяет определить безопасную величину и условия кредита, вторая концепция позволяет определить степень финансового риска, и используется для расчета совокупного риска предприятия. Петросян Н.А. в книге «Финансовый менеджмент: учебно-методическое пособие» [М. 2008г. Стр.48] «Операционный леверидж - потенциальная возможность влиять на балансовую прибыль путем изменения структуры себестоимости и объема выпуска продукции. Действие операционного рычага связанно с различной природой и поведением текущих затрат на производство и реализацию продукции. Эффект операционного рычага состоит в наращивании прибыли при росте объемов производства за счет экономии на условно-постоянных расходах. Уровень операционного рычага измеряется соотношением темпа прироста прибыли и темпа прироста объема производства. Старков Н.А. отмечает, что в конкретных ситуациях проявление механизма операционного рычага имеет ряд особенностей, которые необходимо учитывать в процессе его использования. Эти особенности состоят в следующем. 1. Положительное воздействие ЭОР начинает проявляться лишь после того, как предприятие преодолело точку безубыточной своей деятельности. Для того, чтобы положительный ЭОР начал проявляться, предприятие в начале должно получить достаточной размер маржинального дохода, чтобы покрыть свои постоянные затраты. Это связано с тем, что предприятие обязано возмещать свои постоянные затраты независимо от конкретного объема продаж, поэтому чем выше сумма постоянных затрат, тем позже при прочих равных условиях оно достигнет точки безубыточности своей деятельности. В связи с этим, пока предприятие не обеспечило безубыточность своей деятельности, высокий уровень постоянных затрат будет являться дополнительным «грузом» на пути к достижению точки безубыточности. 2. По мере дальнейшего увеличения объема продаж и удаления от точки безубыточности эффект операционного рычага начинает снижаться. Каждый последующий процент прироста объема продаж будет приводить ко все меньшему темпу прироста суммы прибыли. 3. Механизм операционного рычага имеет и обратную направленность – при любом снижении объема продаж в еще большей степени будет уменьшаться размер прибыли предприятия. 4. Между эффектом операционного рычага и прибылью предприятия существует обратная зависимость. Чем выше прибыль предприятия, тем ниже ЭОР и наоборот. Это позволяет сделать вывод о том, что операционный рычаг является инструментом, уравнивающим соотношение уровня доходности и уровня риска в процессе осуществления производственной деятельности. 5. Эффект операционного рычага проявляется только в коротком периоде. Это определяется тем, что постоянные затраты предприятия остаются неизменными лишь на протяжении короткого отрезка времени. Как только в процессе увеличения объема продаж происходит очередной скачок суммы постоянных затрат, предприятию необходимо преодолевать новую точку безубыточности или приспосабливать к ней свою производственную деятельность. Иными словами, после такого скачка эффект операционного рычага проявляется в новых условиях хозяйствования поновому. Понимание механизма проявления эффекта операционного рычага позволяет целенаправленно управлять соотношением постоянных и переменных затрат в целях повышения эффективности производственно хозяйственной деятельности при различных тенденциях конъюнктуры товарного рынка и стадии жизненного цикла предприятия. Таким образом леверидж - управления активами и пассивами предприятия, направленный на возрастание прибыли. Буквально - это рычаг для подъема тяжестей, то есть некий фактор, наибольшее изменение которого может привести к существенному изменению результативных показателей, дать так называемый левериджный эффект, или эффект рычага. 2. Роль левериджа в финансовом менеджменте предприятия и его оценка 2.1 Понятие левериджа и его значение Термин «леверидж» представляет собой варваризм, т.е. прямое заимствование американского термина «lеvеrage», уже достаточно широко используемый в отечественной специальной литературе; отметим, что в Великобритании для той же цели применяется термин «Gearing»[4]. В некоторых монографиях используют термин «рычаг», что вряд ли следует признать удачным даже в лингвистическом смысле, поскольку в буквальном переводе в английском рычагом является «lever», но никак не «1еverege»[4]. В экономике, а точнее в менеджменте под словом леверидж понимают – процесс управления активами и пассивами предприятия, направленный на возрастание (увеличение) прибыли [1 c.130]. Основным результативным показателем служит чистая прибыль компании, которая зависит от многих факторов, и потому возможны различные факторные разложения ее изменения. В частности, ее можно представить как разницу между выручкой и расходами двух основных типов: производственного характера и финансового характера. Они не взаимозаменяемы, однако величиной и долей каждого из этих типов расходов можно управлять. Такое представление факторной структуры прибыли является исключительно важным в условиях рыночной экономики и свободы в финансировании коммерческой организации с помощью кредитов коммерческих банков, значительно различающихся по предлагаемым ими процентным ставкам. C позиции финансового управления деятельностью коммерческой организации чистая прибыль зависит; во-первых, от того, насколько рационально использованы предоставленные предприятию финансовые ресурсы, т.е. во что они вложены, и, во-вторых, от структуры источников средств. Первый момент находит отражение в объеме и структуре основных и оборотных средств и эффективности их использования. Основными элементами себестоимости продукции являются переменные и постоянные расходы, причем соотношение между ними может быть различным и определяется технической и технологической политикой, выбранной на предприятии. Изменение структуры себестоимости может существенно повлиять на величину прибыли. Инвестирование в основные средства сопровождается увеличением постоянных расходов и, по крайней мере, теоретически, уменьшением переменных расходов. Однако зависимость носит нелинейный характер, поэтому найти оптимальное сочетание постоянных и переменных расходов нелегко. Вот эта взаимосвязь и характеризуется категорией производственного, или операционного, левериджа, уровень, которого определяет, кроме того, величину ассоциируемого с компанией производственного риска. Леверидж в приложении к финансовой сфере трактуется как определенный фактор, небольшое изменение которого может привести существенному изменению результирующих показателей. В финансовом менеджменте различают следующие виды левериджа [6 c.98]: финансовый производственный (операционный) производственно-финансовый Всякое предприятие является источником риска. При этом риск возникает на основе факторов производственного и финансового характера. Эти факторы формируют расходы предприятия. Расходы производственного и финансового характера не являются взаимозаменяемыми, однако, величиной и структурой затрат производственного и финансового характера можно управлять. Это управление происходит в условиях свободы выбора источников финансирования и источников формирования затрат производственного характера. В результате использования различных источников финансирования складывается определенное соотношение между собственными и заемным капиталом, а, так как заемный капитал является платным, и по нему образуются финансовые издержки, возникает необходимость измерения влияния этих издержек на конечный результат деятельности предприятия. Поэтому финансовый леверидж характеризует влияние структуры капитала на величину прибыли предприятия, а разные способы включения кредитных издержек в себестоимость оказывают влияние на уровень чистой прибыли и чистую рентабельность собственного капитала. 2.2 Операционный (производственный) леверидж и его эффект Операционный (производственный) леверидж зависит от структуры издержек производства и, в частности, от соотношения условно-постоянных и условно-переменных затрат в структуре себестоимости[9 c.135]. Поэтому производственный леверидж характеризует взаимосвязь структуры себестоимости, объема выпуска и продаж и прибыли. Производственный леверидж показывает изменение прибыли в зависимости от изменения объемов продаж. Операционный леверидж – это потенциальная возможность влиять на балансовую прибыль путем изменения структуры себестоимости и объема выпуска продукции (постоянные и переменные расходы, оптимизация) [5 c.211]. Понятие операционного левериджа связано со структурой себестоимости и, в частности, с соотношением между условно-постоянными и условно-переменными затратами[5 c.212]. Рассмотрение в этом аспекте структуры себестоимости позволяет, во-первых, решать задачу максимизации прибыли за счет относительного сокращения тех или иных расходов при приросте физического объема продаж, а, во-вторых, деление затрат на условно-постоянные и условно-переменные позволяет судить об окупаемости затрат и предоставляет возможность рассчитать запас финансовой прочности предприятия на случай затруднений, осложнений на рынке, в-третьих, дает возможность рассчитать критический объем продаж, покрывающий затраты и обеспечивающий безубыточную деятельность предприятия. Решение этих задач позволяет прийти к следующему выводу: если предприятие создает определенный объем условно-постоянных расходов, то любое изменение выручки от продаж порождает еще более сильное изменение прибыли. Это явление называется эффектом операционного левериджа. Например: Допустим в отчетном году выручка от реализации составила 10 млн. руб. при совокупных переменных затратах 8.3 млн.руб. и постоянных затратах 1.5 млн.руб. Прибыль = 0.2 млн.руб. Предположим, что в плановом году планируется увеличение выручки за счет физического объема продаж на 10%, т.е. 11 млн.руб. Постоянные расходы = 1.5 млн.руб. Переменные расходы увеличиваются на 10%, т.е. 8.3*1.1=9.13 млн.руб. Прибыль от реализации = 0.37 млн.руб., т.е. 11-9.13-1.5. Темп роста прибыли (370/200)*100 = 185%. Темп роста выручки = 110%. На каждый прирост выручки мы имеем прирост прибыли 8.5%, т.е. ЭОЛ = 85%/10% = 8.5% Т.о. силу (эффект) оперативного левериджа можно рассматривать как характеристику делового риска предприятия, возникающего в данной сфере бизнеса или в связи с его отраслевой принадлежностью. А измерить этот эффект можно как процентное изменение прибыли от реализации после возмещения переменных затрат (или НРЭИ) при данном проценте изменения физического объема продаж[10 c.299]:

где

Q - физический объем

продаж, р – цена, 1)

2)

Эти формулы позволяют ответить на вопрос, насколько чувствителен маржинальный доход (МД) к изменению объема производства и продаж, и насколько хватило бы МД не только на покрытие постоянных расходов, но и формирование прибыли. 2.3 Особенности финансового левериджа Финансовый леверидж - это соотношение между облигациями и привилегированными акциями с одной стороны и обыкновенными акциями - с другой [2 c.67-68]. Он является показателем финансовой устойчивости акционерного общества. С другой стороны – это использование долговых обязательств (заемных средств) с целью увеличения ожидаемой прибыли на акционерный капитал. В третьей трактовке финансовый леверидж – это потенциальная возможность влиять на чистую прибыль предприятия путем изменения объема и структуры долгосрочных пассивов: варьированием соотношения собственных и заемных средств для оптимизации процентных выплат [2 c.70]. Вопрос целесообразности использования заемного капитала связан с действием финансового рычага: увеличением доли заемных средств можно повысить рентабельность собственного капитала. Другими словами финансовый леверидж характеризует взаимосвязь между изменением чистой прибыли и изменением прибыли до выплаты % и налогов. В финансовом менеджменте существуют две концепции расчета и определения эффекта финансового левериджа. Эти концепции возникли в разных школах финансового менеджмента. Первая концепция: Западноевропейская концепция. Эффект финансового левериджа трактуют как приращение к рентабельности собственного капитала, получаемое благодаря использованию заемного капитала. Рассмотрим следующий пример: Таблица 1

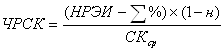

Вывод: предприятие 2 и 3 используют собственный капитал более эффективно; об этом свидетельствует показатель чистой рентабельности собственного капитала (ЧРСК), а заемный капитал (ЗК) используют с большей отдачей, чем цена его привлечения. Такую стратегию привлечения заемного капитала называют стратегией спекуляции капитала. Показатель прибыли до выплаты % и налогов является базовым показателем финансового менеджмента, который характеризует создаваемый предприятием доход на привлеченный капитал. Иначе он называется нетто-результат эксплуатации инвестиций (НРЭИ)[10 c. 201-202]: НРЭИ=БП-S%, Рассмотрим влияние финансового левериджа на чистую рентабельность собственного капитала для предприятия, использующего как заемный капитал, так и собственный капитал, и выведем формулу, отражающую влияние финансового левериджа на экономическую рентабельность активов (ЭРА)[10 c.211]:

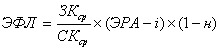

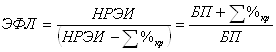

Итак, эффект финансового левериджа (ЭФЛ) по 1 концепции расчета определяется[10 c.220]:

где

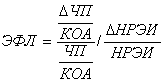

Вторая концепция: Американская концепция расчета финансового левериджа. Эта концепция рассматривает эффект в виде приращения чистой прибыли (ЧП) на 1 обыкновенную акцию на приращение нетто-результата эксплуатации инвестиций (НРЭИ), то есть этот эффект выражает прирост чистой прибыли, полученный за счет приращения НРЭИ[10 c.249]:

Из вышеизложенного следует[10 c.246]:

Эта формула показывает степень финансового риска, возникающего в связи с использованием ЗК, поэтому, чем больше сила воздействия финансового левериджа, тем больше финансовый риск, связанный с данным предприятием [5 c. 306]: а) для банкира – возрастает риск невозмещения кредита: б) для инвестора – возрастает риск падения дивиденда и курса акций. Т.о. первая концепция расчета эффекта позволяет определить безопасную величину и условия кредита, вторая концепция позволяет определить степень финансового риска, и используется для расчета совокупного риска предприятия. Рассмотрим два варианта финансирования предприятия – из собственных средств и с использованием собственных средств и заемного капитала. Предположим, что уровень рентабельности активов (РА) составляет 20%. Во втором варианте за счет использования заемных средств получен эффект финансового левереджа (рычага) – повысилась рентабельность собственного капитала. Таблица 2 - Расчет рентабельности собственного капитала

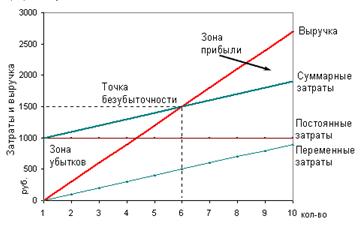

Решение об использовании заемных средств в той или иной пропорции составляет предмет финансового левериджа. Возможность управления источниками финансирования для повышения рентабельности собственного капитала измеряется показателем «уровень финансового левериджа». Уровень финансового левериджа – это соотношение темпа прироста чистой прибыли к темпу прироста валового дохода, характеризует чувствительность, возможность управления чистой прибылью[8 c.363]. Уровень финансового левериджа возрастает при увеличении доли заемного капитала в структуре активов. Но, с другой стороны, большой финансовый «рычаг» означает высокий риск потери финансовой устойчивости: С ростом уровня финансового левериджа возрастает леверажный риск. Леверажный (финансовый риск) – это возможность попасть в зависимость от кредитов и займов в случае не достатка средств для расчетов по кредитам, это риск потери ликвидности/финансовой устойчивости[6 c.127]. 2.4 Понятие порога рентабельности и его значение для предприятия Каждое предприятие в своей коммерческой деятельности стремиться получить наибольшую прибыль и снизить свои издержки. Чтобы организация была прибыльной, ее деятельность должна быть рентабельной, т.е. выручка от реализации производимой (или продаваемой, если это торговое предприятие) фирмой продукции должна компенсировать издержки и затраты предприятия. Расчет показателей порога рентабельности и запаса финансовой прочности позволяет руководству организации понять, какой объем продукции ему необходимо выпустить и продать, чтобы выйти в "ноль", т.е. полностью окупить свои затраты. Далее, на основе этих расчетных данных, руководство фирмы может планировать выпуск продукции и цены реализации для того, чтобы получить ту прибыль, на которую организация рассчитывает. Запас финансовой прочности позволяет оценить, насколько предприятие далеко ушло от порога рентабельности в зону прибыли. Чем больше запас финансовой прочности, тем предприятие более подготовлено к различным неблагоприятным экономическим явлениям. В случае каких-либо непредвиденных сбоев в работе организации, или же ухудшения состояния внешней среды – у фирмы есть шанс остаться в зоне прибыли или же убытки будут меньше чем они могли бы быть, если бы организация была близка к зоне убыточности и запас финансовой прочности был бы небольшим. Далее в работе будет более подробно описано значение порога рентабельности и запаса финансовой прочности, а также методы их расчетов. Порог рентабельности (точка безубыточности, критическая точка, критический объем производства (реализации)) – это такой объем продаж фирмы, при котором выручка от продаж полностью покрывает все расходы на производство и реализацию продукции. Для определения этой точки независимо от применяемой методики необходимо прежде всего разделить прогнозируемые затраты на постоянные и переменные. Практическая польза от предложенного разделения затрат на постоянные и переменные (величиной смешанных затрат можно пренебречь или пропорционально отнести их к постоянным и переменным затратам) заключается в следующем: Во-первых, можно определить точно условия прекращения производства фирмой (если фирма не окупает средних переменных затрат, то она должна прекратить производить). Во-вторых, можно решить проблему максимизации прибыли и рационализации ее динамики при данных параметрах фирмы за счет относительного сокращения тех или иных затрат. В-третьих, такое деление затрат позволяет определить минимальный объем производства и реализации продукции, при котором достигается безубыточность бизнеса (порог рентабельности). Для расчета порога рентабельности применяются: - математический метод (метод уравнения); - метод маржинального дохода (валовой прибыли); - графический метод.[11, с. 215] Математический метод (метод уравнения). Для вычисления порога рентабельности сначала записывается формула расчета прибыли предприятия: П = ВР – Зпост. – Зпер, где П – прибыль; ВР – выручка от реализации; Зпост – постоянные затраты; Зпер – переменные затраты Или же данная формула может иметь следующий вид: П = Ц.ед*Х – Зпер.ед*Х – Зпост, где Ц.ед – цена за единицу продукции; Зпер.ед – переменные затраты на единицу продукции; Х – объем реализации в точке безубыточности, шт. Затем в левой части уравнения за скобку выносится объем реализации (X), а правая часть - прибыль - приравнивается к нулю (поскольку цель данного расчета - в определении точки, где у предприятия нет прибыли): Х*(Ц.ед – Зпер.ед) – Зпост = 0, При этом в скобках образуется маржинальный доход на единицу продукции маржинальный доход - это разница между выручкой от продаж продукции (работ, услуг, товаров) и переменными издержками. Далее выводится конечная формула для расчета точки равновесия: X = Зпост/МДед, где МДед – маржинальный доход на единицу продукции. Метод маржинального дохода (валовой прибыли) является альтернативным математическому методу. В состав маржинального дохода входят прибыль и постоянные издержки. Организация так должна реализовать свою продукцию (товар), чтобы полученным маржинальным доходом покрыть постоянные издержки и получить прибыль. Когда получен маржинальный доход, достаточный для покрытия постоянных издержек, достигается точка равновесия. Альтернативная формула расчета имеет вид: П = МД – Зпост, Поскольку в точке равновесия прибыли нет, формула преобразуется следующим образом: МДед*ОР = Зпост, где ОР – объем реализации. ОР будет являться порогом рентабельности. Формула для вычисления порога рентабельности в этом случае будет иметь вид: ПР = Зпост/МДед, Для принятия перспективных решений полезным оказывается расчет соотношения маржинального дохода и выручки от продаж, т.е. определение маржинального дохода в процентах от выручки. Для этого выполняют следующий расчет: (МД/ВР)*100%, Таким образам, запланировав выручку от продаж продукции, можно определить размер ожидаемого маржинального дохода. Необходимо учитывать, что приведенные выше формулы и проиллюстрированные зависимости справедливы лишь для определенной масштабной базы. Вне этого диапазона анализируемые показатели (совокупные постоянные издержки, цена реализации единицы продукции и удельные переменные затраты) уже не считаются постоянными. Любые результаты расчетов по вышеприведенным формулам и сделанные на основании этих расчетов выводы будут неправильными. [11, с. 218] Графический метод. Точку безубыточности можно определить, воспользовавшись данным методом. График состоит из четырех прямых - прямой, описывающей поведение постоянных затрат, переменных затрат, суммарных затрат и выручки (рис. 2.1).

Рис. 2.1 - График безубыточности На оси абсцисс откладывается объем реализации (товарооборот) в натуральных единицах измерения, на оси ординат - затраты и доходы в денежной оценке. Точка пересечения прямых суммарных затрат и выручки от реализации будет свидетельствовать о состоянии равновесия. Необходимо иметь в виду, что рассмотренные выше методики анализа могут быть применены лишь при принятии краткосрочных решений. Во-первых, выработка рекомендаций, рассчитанных на длительную перспективу, с их помощью осуществлена быть не может. Во-вторых, анализ безубыточности производства даст надежные результаты при соблюдении следующих условий и соотношений: - переменные расходы и выручка от продаж имеют линейную зависимость от уровня производства; - производительность труда не меняется внутри масштабной базы; - удельные переменные затраты и цены остаются неизменны в течение всего планового периода; - структура продукции не изменяется в течение планируемого периода; - поведение постоянных и переменных расходов может быть измерено точно; - на конец анализируемого периода у предприятия не остается запасов готовой продукции (или они несущественны), т.е. объем продаж соответствует объему производства. Несоблюдение даже одного из этих условий может привести к ошибочным результатам. Фирма должна обязательно пройти порог рентабельности и учитывать, что за периодом увеличения массы прибыли неизбежно наступит период, когда для продолжения производства (наращивания выпуска продукции) просто необходимо будет резко увеличить постоянные затраты, следствием чего неизбежно станет сокращение получаемой в краткосрочном периоде прибыли. Принимая конкретное решение об объеме производства продукции, предпринимателю следует считаться с этими выводами. Расчет порога рентабельности рассмотрим на примере: Исходные данные для определения порога рентабельности

Отсюда, порог рентабельности равен 8571,4 тыс., то есть при достижении выручки от реализации в 8571,4 тыс. предприятие достигает, наконец окупаемости постоянных и переменных затрат. Каждая следующая проданная единица товара уже будет приносить прибыль. Зная порог рентабельности, можем определить запас финансовой прочности предприятия. Разница между достигнутой фактической выручкой от реализации и порогом рентабельности составляет запас финансовой прочности предприятия. Если выручка от реализации опускается ниже порога рентабельности, то финансовое состояние предприятия ухудшается, образуя дефицит ликвидных средств. Запас финансовой прочности = 10 000 тыс. - 8571,4 тыс. = 1428,6 тыс., что соответствует примерно 14 % выручки от реализации. Это означает, что предприятие способно выдержать 14 % -ное снижение выручки от реализации без серьезной угрозы для своего финансового положения. В заключении подведем итоги данной работы. Эффект финансового рычага – это приращение к рентабельности собственных средств, получаемое благодаря использованию кредита, несмотря на платность последнего. Дифференциал – это разница между экономической рентабельностью активов и средней расчетной ставкой процента по заемным средствам. Плечо финансового рычага – характеризует силу воздействия финансового рычага – это соотношение между заемными и собственными средствами. Если новое заимствование приносит предприятию увеличение уровня эффекта финансового рычага, то такое заимствование выгодно. Но при этом необходимо внимательнейшим образом следить за состоянием дифференциала: при наращивании плеча финансового рычага банкир склонен компенсировать возрастание своего риска повышением цены кредита. Риск кредитора выражен величиной дифференциала: чем больше дифференциал, тем меньше риск; чем меньше дифференциал, тем больше риск. Разумный финансовый менеджер не станет увеличивать любой ценной плечо финансового рычага, а будет регулировать его в зависимости от дифференциала. Дифференциал не должен быть отрицательным. Эффект финансового рычага оптимально должен быть равен одной трети – половине уровня экономической рентабельности активов. Чем больше проценты и чем меньше прибыль, тем больше сила финансового рычага и тем выше финансовый риск, связанный с предприятием: - возрастает риск не возмещения кредита с процентами для банкира; - возрастает риск падения дивиденда и курса акций для инвестора. Исходя из расчетов в курсовой работе можно сделать вывод: связь между рентабельностью собственного капитала и суммой заемного капитала – прямая, т.е. чем больше денег предприятие берет взаем, тем большую прибыль оно получает с каждого гривны собственного капитала. Операционный рычаг это прогрессивное нарастание величины чистой прибили при увеличении объема продаж, обусловленное наличием постоянных затрат, не изменяющихся с увеличением объема производства и реализации продукции. Он состоит в том, что любое изменение объемов продаж вызывает более сильное изменение прибыли. Кроме того, сила операционного рычага возрастает с ростом удельного веса постоянных затрат. В условиях рыночной экономики благополучие предприятия напрямую зависит от величины получаемой прибыли. Требуются обоснованные и взвешенные подходы при принятии как стратегических, так и тактических решений на основе широкого использования экономических методов, базирующихся на системе показателей, отражающих взаимосвязь существующих отношений в реальной экономической системе. Рассмотрим операционный рычаг как инструмент управления и влияния на прибыль предприятия. Действие финансового рычага неизбежно создает известный риск (финансовый), связанный с деятельностью фирмы, действие производственного (операционного) рычага также создает риск (производственный), связанный с деятельностью фирмы. Следовательно, закономерным представляется вывод, что при более точном рассмотрении деятельности предприятия происходит суммирование финансового и производственного рисков. Список использованной литературы 1. Александер Г.Д., Бейли Д.В., Шарп У.Ф. Инвестиции. М.: ИНФРА-М, 2004, с. 1028. 2. Маркина Н.А., Аркин В.Г. Финансовый менеджмент. Учебник издание 2, М.: Юнити-Дана, 2004, с. 416. 3. Басовский Л.Е. Финансовый менеджмент. М.: ИНФРА-М., 2005, с. 240. 4. Бизнес-словарь: www.businessvoc.ru. 5. Бригхем Юджин Ф. Энциклопедия финансового менеджмента. // Под ред. Пенькова Б.Е. М.: РАГС, 2000, с. 341. 6. Ковалев В.В. Введение в финансовый менеджмент. М.: Финансы и статистика, 2005, с. 768. 7. Крейнина М.Н. Финансовое состояние предприятия. Методы оценки. М.: ИКЦ «ФИС». 1997. – с. 224. 8. Семенов Н.К. Финансовый менеджмент. Теория и практика. Учебник издание 5, М.: Перспектива, 2002, с. 656. 9. Уилсон П. Финансовый менеджмент в малом бизнесе. Перевод с английского. Под редакцией Микрюкова В.А. - М.: Аудит, 1995 (не переиздавалось). 10. Царев В.В. Оценка экономической эффективности инвестиций. Спб.: Питер, 2004, с. 464. 11. Комплексный экономический анализ хозяйственной деятельности: Учебное пособие / А.И. Алексеева, Ю.В. Васильев, А.В., Малеева, Л.И. Ушвицкий. - М.: Финансы и статистика, 2006. – 672 с. 12. Стоянова Е.С. Финансовый менеджмент: теория и практика. М.: Перспектива, 1999. 13. Петросян Н.Е. Финансовый менеджмент: учебно-методическое пособие. Пенза – 2008 г. 14. О.Э. Вальтер, Е.Н. Понеделкова Финансовый менеджмент. - М.: Колос, 2002-176 с. 15. Старкова Н.А. Финансовый менеджмент: Учебное пособие /РГАТА имени П.А. Соловьева. – Рыбинск, 2007. – 174 с. |

,

, ;

; ;

;