Курсовая работа: Система налогообложения фирмыКурсовая работа: Система налогообложения фирмыСодержание Введение 1. Экономическая сущность и понятие системы налогообложения фирм 2. Налоги: их функции и виды 3. Особенности системы налогообложения коммерческих фирм (малого предпринимательства) Заключение Список использованных источников Введение В современном мире налоговые расходы предприятий составляют неотъемлемый элемент их хозяйственно деятельности. Платежи налогов являются необходимым требованием, предъявляемым ко всем юридическим лицам, зарегистрированным на территории Российской Федерации. Неуплата налогов грозит соответствующими санкциями по закону. Уклонение от налогов вообще карается законом. Каждое предприятие, каждая фирма и каждый индивидуальный предприниматель налоги платить обязаны. Сумма налога при этом зависит от прибыли юридического лица и также от выбранной формы налогообложения. Проблема природы налога особенно актуальна для современной России. Становление новой теории налогов как отдельного раздела общеэкономической науки началось с появлением в 1992 г. новой системы налогообложения в России. Налогообложение предприятий находится на стыке всех социально-политических и экономических интересов общества. От того, насколько рационально определено и рассредоточено между плательщиками налоговое бремя, зависит успех индивидуального и корпоративного бизнеса, а значит, и богатство нации в целом. По содержанию налоговой, политики можно судить о типе государства, о прочности его правовых основ и об устремлениях бюрократического аппарата, призванного поддерживать эти основы. Налоги — это мощнейшее орудие в руках тех, кто определяет социально-политические и экономические ценности в государстве. Налоги являются необходимым звеном экономических отношений в обществе с момента возникновения государства. Развитие и изменение государственного устройства всегда сопровождаются преобразованием налоговой системы. В современном обществе налоги — основная форма доходов государства, ведь появление самих налогов связано с самыми первыми общественными потребностями. Существенную роль налоги играют и в деятельности предприятий, поскольку для них они являются выбытием средств, и предприятия стремятся минимизировать эти расходы. Тут возникает конфликт интересов государства и предприятий. В условиях развития рыночного хозяйства все большее внимание уделяется развитию малых предприятий как основе становления рынка и конкуренции. В этой связи вопросам налогообложения малых предприятий также уделяется пристальное внимание. Целью курсового исследования является анализ системы налогообложения малых предприятий, принципов построения системы налогообложения на предприятии. Чтобы достичь поставленной цели, нам нужно выполнить следующие задачи: - рассмотреть систему налогообложения предприятия; - рассмотреть принципы построения системы налогообложения; - выявить основные элементы системы налогообложения предприятия; - рассмотреть понятие, виды и функции налогов; - рассмотреть специальные налоговые режимы для малых предприятий, их проблемы и перспективы развития. Теоретической базой написания курсовой работы послужили исследования Панскова В.Г., Милякова Н.В., Гретченко А.И., Манахова С.В., Юткиной Т.Ф, Коровкина В.В. и других. В работе также были использованы периодические издания. Структурно работа состоит из введения, трех глав, заключения и списка использованных источников. 1. Экономическая сущность и понятие системы налогообложения фирм Система налогообложения предприятия – это совокупность налогов, которые платит предприятия, принципов, форм и методов их установления, изменения и отмены, уплаты и применения мер по их уплате, которыми руководствуется предприятие при взаимодействий с государственными органами в вопросах налогообложения [12, с.74]. В экономической литературе рассматриваются различные принципы построения системы налогообложения. Впервые принципы налогообложения сформулировал А. Смит. В своем классическом сочинении он назвал четыре основных принципа, которые детализировались и получали различную интерпретацию в более поздних трудах многих экономистов [15, с.42]: 1) принцип справедливости: налог должен собираться со всех налогоплательщиков постоянно, т.е. «... каждый гражданин обязан платить налоги сообразно своему достатку»; 2) принцип определенности: обложение налогами должно быть строго фиксированным, а не произвольным; 3) принцип удобства для налогоплательщика: взимание налога не должно причинять плательщику неудобства по условиям места и времени; 4) принцип экономичности взимания: издержки по изъятию налогов должны быть меньше, чем сумма самих налогов. По нашему мнению, в наибольшей степени современному социально-экономическому положению России и задачам государственной финансовой политики концептуально будут соответствовать следующие основные принципы построения эффективной системы налогообложения предприятия. Принцип равенства, согласно которому распределение налогового бремени должно быть равным. Существуют два подхода к практической реализации данного принципа [12, с.76]. Первый основан на условиях выгоды налогоплательщиков, т.е. уплачиваемые налоги должны соответствовать тем выгодам, которые налогоплательщики получают от услуг государства. Второй подход основан на условиях платежеспособности. При этом система налогообложения не привязывается к целевому расходованию бюджетных средств, а каждый налогоплательщик должен внести долю в зависимости от своей платежеспособности. Практически налоговые системы стран с развитой рыночной экономикой содержат различные комбинации обоих рассматриваемых подходов. Сочетание этих подходов, основанных на условиях выгоды и платежеспособности физических лиц, по нашему мнению, должно стать нормой построения эффективной системы налогообложения в России. При этом проблема платежеспособности, характерная для большинства населения нашей страны, должна учитываться в первую очередь [12, с.77]. Принцип справедливости. В настоящее время российское налоговое законодательство серьезно нарушает данный принцип. Например, за неисполнение налоговых обязательств налогоплательщик несет административную и уголовную ответственность, уплачивает крупные финансовые штрафы. А за излишнее взыскание налогов и необоснованное наложение штрафов налоговые органы практически не несут никакой ответственности. В результате возникают многочисленные обращения в суды, обжалования неправомерных действий налоговых органов. Одна из основных проблем российского налогового законодательства заключается в том, что законы по налогам не имеют прямого действия. Наряду с законами действуют многочисленные подзаконные акты, инструкции, дополнения и изменения к ним, нормативные письма и разъяснения налоговых органов [15, с.43]. Недостаточная четкость и ясность нормативных документов и слишком частые изменения налогового законодательства затрудняют работу самих налоговых служб, делают бесправным налогоплательщика. Нужны четкие, закрепленные законодательно регламенты введения изменений и дополнений в налоговое законодательство, установления или отмены налогов. Все изменения в налоговом законодательстве должны осуществляться одновременно с внесением соответствующих уточнений в бюджеты исключительно путем внесения изменений в законодательные и нормативные акты по налогам. При этом законодательное решение о введении новых налогов должно вступать в силу не ранее следующего календарного года, а изменения, ухудшающие положение налогоплательщика, не должны иметь обратной силы [15, с.43]. Принцип удобства взимания налога. Согласно данному принципу его взимание не должно причинять гражданам неудобства по условиям места и времени. Речь идет не только об удобствах внесения налогов физическими лицами. Современная интерпретация этого введенного в экономическую науку А. Смитом принципа означает поиск решения проблем рационального распределения налогов между категориями плательщиков, территориальное обеспечение бюджетов за счет своевременного поступления налогов, решение социальных задач и т.д. В настоящее время распределение налогов между отдельными категориями налогоплательщиков происходит явно неравномерно. Действующая система налогообложения, казалось бы, построена справедливо по отношению к плательщикам: перед ней все равны, не существует дискриминации налогоплательщиков по формам собственности или территориальному расположению. Однако на практике налоговые органы предпочитают работать с теми, кого легко проверить. Именно таким предприятиям и физическим лицам производят доначисления налогов. Следовательно, одни налогоплательщики несут достаточно большую налоговую нагрузку, а другие – или минимальную, или вообще уклоняются от уплаты налогов [15, с.44]. Принцип экономичности взимания налогов. Административные расходы по управлению налогами и соблюдению налогового законодательства должны быть минимальными. Как казус должны восприниматься решения об отмене отдельных налогов в России в связи с тем, что затраты на собираемость превышают сумму их поступления в бюджет. Прежде всего, это свидетельствует об отсутствии ответственности у законодателей, которые вводят такие налоги. Расходы государства, направленные на своевременное и полное собирание налогов, резко возрастают, если плательщики не полностью вносят платежи в бюджет и во внебюджетные фонды, т.е. если возникают недоимки. Поэтому система налогообложения не должна оставлять сомнений у налогоплательщика в неизбежности платежа. Штрафы и санкции должны быть такими, чтобы неуплата или несвоевременная и неполная уплата налогов была менее выгодной, чем своевременное законное выполнение обязательств перед налоговыми органами. Между тем проблема собираемости налогов остается актуальной, что свидетельствует о неэффективности действующей системы налогообложения. Как любая система, система налогообложения предприятия состоит из ряда взаимосвязанных элементов. Рассмотри их. Налогоплательщик обязан платить лишь законно установленные налоги. Это означает, что в отношении каждого налога должны быть определены, во-первых, налогоплательщик и, во-вторых, все элементы налогообложения. Обязанность по уплате конкретного налога или сбора возлагается на налогоплательщика с момента появления обстоятельств, установленных законодательством о налогах и сборах. Налогоплательщик обязан самостоятельно исполнить обязанность по уплате налога, если иное не предусмотрено законом. Обязанность по уплате налога должна быть выполнена в срок, установленный законодательством о налогах и сборах. Налогоплательщик вправе уплатить налог или сбор досрочно. Налог может быть уплачен, если установлены все элементы налогообложения. К последним, согласно ст. 17 Налогового кодекса РФ, относятся объект налогообложения, налоговая база, налоговый период, налоговая ставка, порядок исчисления налога, порядок и сроки уплаты налога. Объектами налогообложения могут являться операции по реализации товаров (работ, услуг), имущество, доход, прибыль или иной объект, имеющий стоимостную, количественную или физическую характеристику, с наличием которого у налогоплательщика возникает, согласно законодательству, обязанность по уплате налога. Налоговая база представляет собой стоимостную, физическую или иную характеристику объекта налогообложения. Размер налоговой базы может устанавливаться либо прямым способом, в соответствии с которым определяются документально подтвержденные показатели налогоплательщика, либо косвенным способом (расчет по аналогии) [3. с.50]. Налоговый период – это период, по окончании которого определяется налоговая база и исчисляется сумма подлежащего уплате налога. Налоговый период может состоять из нескольких отчетных периодов. Основной налоговый период – это финансовый год (напомним: в России он совпадает с календарным годом). Налоговая ставка представляет собой величину налоговых начислений на единицу измерения налоговой базы. Виды налоговых ставок классифицируются с учетом разных факторов. Существуют ставки равные (для каждого налогоплательщика устанавливается единая сумма налога), твердые (устанавливается единая сумма налога на каждую единицу налоговой базы), процентные (сумма налога определяется в процентах от размера налоговой базы). Возможен смешанный метод, т.е. применение несколько видов ставок при обложении каких-либо объектов налогом одного вида (например, варьирование ставки налога на доходы физических лиц в зависимости от величины дохода) [3. с.52]. Под порядком исчисления налога понимается совокупность действий налогоплательщика по определению суммы налога, подлежащей уплате в бюджет за налоговый период, исходя из налоговой базы, налоговой ставки и налоговых льгот. Как правило, налогоплательщик обязан самостоятельно исчислять сумму налога. В основе информационного обеспечения расчета – данные налогового учета, представляющие некоторые реклассификации и аналитические представления и обобщения данных бухгалтерского учета. Порядок и сроки уплаты налога – это установленные в законодательном порядке способ, процедура и время внесения налога в бюджет. Сроки уплаты определяются календарной датой или истечением периода времени, исчисляемого годами, кварталами, месяцами, декадами, неделями и днями, а также указанием на событие, которое должно наступить или произойти. Уплата налога проводится в наличной или безналичной форме в виде разовой уплаты, серии авансовых платежей или другими способами, предусмотренными законом. Законом предусматривается возможность изменения срока уплаты налога (отсрочка или рассрочка), перечисляются основания для этого (гл. 9 Налогового кодекса РФ). В случае несвоевременной уплаты налога, т. е. возникновения недоимки, предусматривается начисление пени (т. е. штрафа) за каждый день просрочки в процентах от неуплаченной суммы. Пеня уплачивается одновременно с суммой погашаемой недоимки. Законом предусматривается принудительное взыскание пеней с организаций в бесспорном порядке. В отношении отдельных категорий налогоплательщиков законодательством предусматриваются налоговые льготы, т. е. возможность не уплачивать налог либо уплачивать его в меньшем размере. Выделяют следующие налоговые льготы: а) изъятия (из-под налогообложения выводятся отдельные предметы или объекты обложения); б) скидки, или вычеты (сокращение налоговой базы); в) налоговые кредиты (уменьшение налоговой ставки или налогового оклада); г) освобождение от уплаты налога (налоговые каникулы, налоговая амнистия). Таким образом, при осуществлении деятельности на территории РФ в бюджет уплачиваются налоги, сборы и платежи, установленные законодательством Российской Федерации, законодательством региона и нормативными правовыми актами представительных органов местного самоуправления. При перемещении товаров через таможенную границу уплачиваются таможенные пошлины и налоги в соответствии с таможенным законодательством Российской Федерации. Отношения по установлению и уплате налогов, а также права и обязанности участников этих правоотношений регулирует законодательство о налогах. Принципы построения налоговой системы являются общими для всей территории России и определяются в части первой Налогового кодекса Российской Федерации (НК РФ). Налоги и сборы устанавливаются на основе принципа равенства для всех. Не допускается установление особых условий, дифференцированных налоговых ставок и льгот в зависимости от формы собственности или места происхождения капитала. Налоги и сборы не могут нарушать единое экономическое пространство Российской Федерации, препятствовать экономической деятельности. При установлении налогов определяются налогоплательщики и элементы налогообложения: объект налогообложения, налоговая база, налоговый период, налоговые ставки, порядок расчета налога, порядок и сроки его уплаты. В необходимых случаях налоговым законодательством предусматриваются налоговые льготы и основания для их использования. 2. Налоги: их функции и виды Для создания эффективной системы налогообложения необходимо детально изучить методологию налога, его сущность как экономической и финансовой категории. Налог – это философская и экономическая категория и одновременно конкретная форма правовых взаимоотношений, закрепляемых в законодательном порядке при наполнении доходами казны государства (бюджета) [14, с.67]. Налоговые формы взаимоотношений общества с государством носили самые разные названия. Немецкие ученые рассматривали налоги как поддержку, оказываемую государству ее гражданами (steuer — поддержка). В Англии налог до сих пор носит название duty —долг (обязанность). Законодательство США определяет налог как tax (такса). Закон о налогообложении во Франции налоговые отношения определяет как import (принудительный платеж) [9, с.124]. Согласно российскому законодательству, налог – это обязательный, индивидуально безвозмездный платеж, взимаемый с юридических и физических в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований. В рыночных условиях налоги – это основной метод мобилизации доходов федерального, регионального и бюджетного уровня. В современной экономике существуют различные виды налогов. Прямыми являются налоги на доход или имущество налогоплательщиков. К ним относят такие налоги как налог на прибыль, налог с доходов физического лица, налог на имущество [5, с.73]. Косвенные налоги состоят из акцизов, налогов на добавленную стоимость. В зависимости от органа власти, в распоряжение которого поступают те или иные налоги, различают государственные и местные налоги. В российских условиях это федеральные, налоги субъектов федерации, местные. К федеральным налогам относят налог на добавленную стоимость (НДС), налог на прибыль, налог на доходы физических лиц (НДФЛ), акцизы, Единый социальный налог, налог на добычу полезных ископаемых, водный налог. К числу региональных налогов относят налог на имущество юридических лиц, транспортный налог. К местным относят налог на имущество физических лиц и земельный налог. Наибольшую долю в структуре налоговых платежей занимают федеральные налоги. В 2008г. в консолидированный бюджет Российской Федерации поступило федеральных налогов и сборов 7265,3 млрд.рублей (91,5% от общей суммы налоговых доходов), региональных - 403,5 млрд.рублей (5,1%), местных налогов и сборов - 90,7 млрд.рублей (1,1%), налогов со специальным налоговым режимом - 184,7 млрд.рублей (2,3%) [17]. Если рассмотреть диаграмму поступления налогов (рис.1), то увидим, что основную часть налогов, сборов и иных обязательных платежей консолидированного бюджета в 2008г. обеспечили поступления налога на прибыль организаций - 31,6%, налога на добычу полезных ископаемых - 21,5%, налога на доходы физических лиц - 21,0%, налога на добавленную стоимость на товары (работы, услуги), реализуемые на территории Российской Федерации - 12,6%, налог на имущество- 6,2 %.

Рис. 1 Структура поступивших налогов в 2008 г. [17] В зависимости от использования налоги делятся на [7, с.48]: – общие, предназначенные для финансирования текущих и капитальных расходов бюджета, без закрепления за каким-либо определенным видом расходов; – специальные налоги, имеющие целевое назначение. В зависимости от характера ставок различают налоги: – твердые (фиксированные), устанавливающиеся в абсолютной сумме на единицу налогообложения независимо от различных экономических показателей, связанных с деловой активностью; – регрессивные, при которых процент изъятия дохода уменьшается при возрастании дохода; – пропорциональные, проявляющиеся в том, что независимо от размера дохода действуют одинаковые ставки; – прогрессивные, при которых процент изъятия возрастает по мере увеличения дохода. Если рассматривать функции налогов как категории в общественной экономической системе, то их функции необходимо рассмотреть как функции государственных финансов. Место и назначение налогов и налоговых платежей в государственных финансах – это исполнение функции образования государственных (централизованных) доходов. Место налогов в системе финансовых отношений обусловливает их основные функции в экономике государства: фискальную и регулирующую. Налоги являются хотя и не единственным, но основным источником формирования публичных финансов. Фискальная функция налогов, связанная с формированием публичных финансов, проистекает из самого их общественного предназначения. Она выражает смысл и внутреннее содержание налогов как таковых. Часто в учебниках по налогам и налогообложению фискальную функцию налогов называют распределительной (а точнее — перераспределительной). По мнению Тюпакова Н.Н. и Бочарова О.Ф., подобная терминология не вполне отражает специфику налогов как самостоятельной финансовой категории. Она перенесена из теории финансов и присуща финансам как таковым. Однако распределительная или перераспределительная функция связана как с формированием финансов, так и с их расходованием и присуща публичным финансам. Налоги же связаны лишь с формированием публичных финансов и не имеют прямого отношения к их расходованию. Специфика налогов как финансовой категории заключается в том, что они существуют лишь в момент перехода права собственности на соответствующие финансовые ресурсы. Поэтому обозначение функции налогов, связанной с формированием публичных финансов, как фискальной представляется более соответствующим ее содержанию [14, с.70]. По мнению М. В. Романовского, О. В. Врублевской, Б. М. Сабанти налог выполняет одну функцию — фискальную, т.е. образование денежных фондов государства. Других функций у налога нет. Используя систему налогов, государство ограничивает или поощряет ту или иную деятельность. Но это функция государства, а не самих налогов [8, с.34]. Поскольку формирование государственных финансов за счет налоговых поступлений происходит путем отчуждения части доходов собственников, данный процесс не может не оказывать влияния на поведение хозяйствующих субъектов, чья собственность отчуждается. Они будут стремиться организовать свою деятельность таким образом, чтобы минимизировать уровень налоговых изъятий. Регулирующая функция налогов проявляется в том, что они неизбежно влияют на экономику страны вне зависимости от того, желает или не желает это законодатель, конструирующий налоговую систему [14, с.70]. Налоговые процессы, протекая как перераспределение совокупного финансового результата, представляют собой сферу, объединяющую и уравновешивающую разные экономические интересы. Одной фискальной функции явно недостаточно, чтобы выразить все многообразие потенциальных возможностей налоговых категорий и определить роль и значение их практических форм существования в экономической системе государства. Этим целям служит вторая – регулирующая функция налоговой системы, так считает Т. Ф. Юткина [16, с.41]. Данная функция уравновешивает фискальное свойство налогообложения, как бы частично его нейтрализует в соответствии с новой, социально-стимулирующей ролью и новыми задачами налоговой системы в условиях глобализации современных экономических процессов. В развитых и развивающихся экономиках реализация регулятивного свойства (регулирующей функции) системы налогообложения существенно различается, поэтому различны «противовесы» ее фискальному проявлению. В общем смысле такими противовесами являются специальные механизмы, обеспечивающие баланс интересов двух сфер — «бизнеса» и «бюджета», паритетное существование корпоративных, личных и общегосударственных экономических интересов (подсистемы льгот, кредитов, освобождений, продуктивное сосуществование прямых и косвенных налогов и др.). Под регулирующей функцией налогов в широком смысле следует понимать органически присущее им и вытекающее из самой их природы влияние на поведение субъектов хозяйственной деятельности. Эта функция может быть использована для целенаправленного воздействия государства на экономику страны, но стихийно будет проявляться и независимо от такого желания. Именно так понимал регулирующую функцию налогов один из виднейших русских специалистов в области теории налогообложения А. А. Соколов, писавший: «Если даже налог вводится по чисто фискальным соображениям, он все же является тем новым искусственным фактором, который вторгается в прежние хозяйственные отношения и приводит к их перестройке, влияя на цены и прибыль, производство и потребление как облагаемых, так, отчасти, и необлагаемых товаров» [14, с.71]. По мнению В. В. Коровкина, кроме фискальной и регулирующей функций следует выделить социальную. Основанием для наделения налогов специфической отдельной социальной функцией является то, что они по самой своей сути непосредственно затрагивают не только экономические, но и социальные отношения в обществе независимо от процессов последующего перераспределения собранных налогов. Социальная функция налогов, понимаемая в широком смысле как их влияние на социальные условия общественного бытия, также органически присуща налогам, как и регулирующая функция [2, с.19]. Социальная функция налогов выделяется большинством авторов, но часто называется ими распределительной. Контрольная функция налогов трактуется с позиций реализации налогового контроля: как возможность государства сопоставлять объем налоговых поступлений с его финансовыми потребностями или даже как возможность осуществлять государственный контроль финансово-хозяйственной деятельности экономических субъектов и граждан, источников доходов и направлений их расходования. Налоги являются связующим звеном между публичными и частными финансами и отражают эту связь. Так, по мнению Л. П. Павловой и В.А. Красницкого, налоговый контроль призван обеспечить интересы государства и общества. От уровня организации налогового контроля, его эффективности зависит степень выполнения фискальной и экономической функций налогов [2, с.20]. Сущность налогового контроля рассматривается с двух позиций: во-первых, как функция или элемент государственного управления экономикой, во-вторых, как особая деятельность по исполнению налогового законодательства. Наряду с названными основными функциями налогов в экономической литературе упоминаются и другие, дополнительные их функции: функция ограничения экономически необоснованного роста прибыли монопольных производителей на рынке товаров и услуг, а также социально неоправданных доходов граждан; антиинфляционная функция – ограничение роста цен и доходов при поддержании сбалансированности стоимости ВВП и поступающих в распоряжение государства и предприятий финансовых ресурсов, используемых на потребление и накопление. 3. Особенности системы налогообложения коммерческих фирм (малого предпринимательства) Сегодня сфера налогообложения регулируется Налоговым кодексом, в соответствии с которым государство осуществляет подход к налогообложению предприятий по трем схемам: обычная система налогообложения при которой предприятие ведет полный бухгалтерский и налоговый учет и платит НДС, налог на прибыль, имущество, ЕСН и т.д., упрощенная система налогообложения и налогообложение вмененного дохода. Основной направленностью различных подходов к налогообложению является создание условий для зарождения и развития независимых от крупного капитала и государства предприятий, организуемых гражданами с малым стартовым капиталом. Простой налоговый режим, характерный для упрощенной системы налогообложения и системы налогообложения вмененного дохода рассматривается, как льгота предприятиям малого бизнеса и ограничен к использованию крупными структурами. Установление этих двух специальных налоговых режимов в настоящее время базируется на следующих основаниях [7, с.408]: - специальные режимы направлены на создание более щадящего налогового бремени, главным образом, для субъектов малого и среднего бизнеса. Это связано с тем, что государственным приоритетом в условиях становления отечественной рыночной экономики является создание конкурентной среды, а она возможна лишь в случае присутствия на рынке большой массы организаций и индивидуальных предпринимателей; - важнейшим принципом налогообложения, как отмечалось в начале нашего исследования, является принцип экономии. Малые и средние участники рынка не имеют возможности минимизировать удельные расходы по исчислению, учету и отчетности по налогам, не могут содержать достаточный штат квалифицированных специалистов для организации налогообложения по общеустановленной системе. Одновременно и налоговые органы несут чрезмерные расходы по налоговому администрированию массы мелких налогоплательщиков. Все это может привести к тому, что сумма собранных налогов не покроет расходов на их взимание. Рассмотрим подробнее в чем суть упрощенной системы налогообложения и системы налогообложения вмененного дохода (УСН и ЕНВД). УСН регулируется главой 26.2 НК РФ. Переход к упрощенной системе означает, что уплачивается единый налог, который предусматривает освобождение от обязанности по уплате нескольких налогов, взимаемых при общем режиме налогообложения. Единый налог заменяет НДС, ЕСН, налог на имущество, налог на прибыль (НДФЛ для индивидуальных предпринимателей), иные же налоги уплачиваются в обычном режиме. Существует ряд критериев, согласно которым юридические и физические лица могут перейти на УСН. К таковым критериям относят [7, с.411]: а) доход фирмы от реализации по итогам девяти месяцев того года, в котором она подает заявление о переходе на упрощенную систему, не должен превысить 15 млн. руб. (без НДС). б) у нее не должно быть филиалов и представительств; в) она не должна производить подакцизные товары, а также добывать и реализовывать полезные ископаемые, за исключением общераспространенных ископаемых; г) она не должна заниматься игорным бизнесом; д) средняя численность ее работников за налоговый (отчетный) период не должна превышать 100 человек; е) стоимость ее собственного амортизируемого имущества не должна превышать 100 млн. руб. Нетрудно заметить, что упрощенная система может применяться субъектами малого предпринимательства. Объектом налогообложения признаются: а) доходы; б) доходы, уменьшенные на величину расходов. Налоговые ставки имеют следующие значения: а) если объектом обложения являются доходы — 6%; б) если объектом обложения являются доходы, уменьшенные на величину расходов, — 15%. Порядок исчисления и уплаты налога предусматривает, что сумма налога по итогам налогового периода определяется плательщиком самостоятельно. Система налогообложения в виде ЕНВД для отдельных видов деятельности устанавливается НК РФ, вводится в действие законами субъектов РФ и применяется наряду с общей системой налогообложения и иными режимами налогообложения. Объектом обложения признается вмененный доход плательщика – его потенциально возможный доход, рассчитываемый с учетом совокупности факторов, влияющих на получение указанного дохода. Налоговая база – величина вмененного дохода, рассчитываемая как произведение базовой доходности по определенному виду деятельности и величины физического показателя, характеризующего данный вид деятельности. Под базовой доходностью понимается условная месячная доходность в стоимостном выражении на ту или иную единицу физического показателя, характеризующего определенный вид деятельности в различных сопоставимых условиях. Базовая доходность определена законодательно. Величина вмененного дохода рассчитывается следующим образом [7, с.435]:

Где, ВД – это вмененный доход, БД – базовая доходность в месяц, К1 – коэффициент-дефлятор, учитывающий изменение потребительских цен, К2 – корректирующий коэффициент, учитывающий особенности ведения предпринимательской деятельности. Ставка ЕНВД устанавливается в размере 15% вмененного дохода. Если еще несколько лет назад основная масса субъектов малой предпринимательской деятельности использовали стандартную схему налогообложения с уплатой всех действующих видов налогов и региональными льготами, дающими возможность манипулирования налогами местным органам налогообложения, то сегодня большинство предприятий малого бизнеса используют упрощенную систему налогообложения, при которой максимально просто производится ведение бухгалтерского учета. Прежде всего, это отмена способа двойной записи, планов счетов и т.п. При упрощенной системе налогообложения ведется только Книга учета дохода и расходов предприятия, где хозяйственные операции фиксируются в хронологическом порядке, основываясь на первичных документах. Сокращение форм отчетности приводит к ускорению и облегчению документооборота, юридические лица платят в казну единый налог, размер которого определяется по результатам отчетного периода, а частные предприниматели освобождены от налога доходы физических лиц. Отсутствие большого количества федеральных, региональных, местных сборов и налогов существенно облегчает деятельность предпринимателей, что позволяет им в большей степени заниматься развитием предприятия. Причем субъекты предпринимательской деятельности могут сами выбрать объект налогообложения (общие или уменьшенные на величину расходов доходы). Кроме этого, предприниматели освобождены от НДС и налога с продаж. Однако системы упрощенного налогообложения имеют и свои серьезные недостатки. Прежде всего, это разницы в курсах валют, не регламентируемые Налоговым кодексом и часто приводящие к отрицательным сальдо, не учитываемом в расходах отчетности. И запрет на смену объекта налогообложения в течение срока применения упрощенной системы налогообложения, что не всегда удобно в условиях нестабильности, характерной для нашего рынка товаров и услуг. Для того чтобы сделать выводы об эффективности специальных налоговых режимов, действующих в нашей стране на сегодняшний момент, проанализируем динамику поступлений от УСН и ЕНВД в консолидированный бюджет РФ за последние годы (см.табл.3.1). Таблица 3.1 Поступления единого налога от УНС и ЕНВД в консолидированный бюджет с 2005 по 2008 гг. [18]

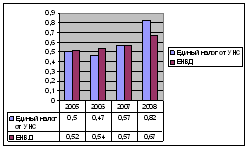

Налоговый вклад спецрежимов в консолидированный годовой бюджет РФ за весь рассматриваемый период в целом не превысил 1,14% (см. рис. 3.1), или приблизительно 0,3% от ВВП в год. Однако в точности оценить налоговый вклад субъектов малого и среднего бизнеса, применяющих общий режим или уплачивающих налог с предпринимательского дохода физических лиц, не представляется возможным. Как отмечают эксперты, из-за отсутствия понятия малого предпринимательства в действующем Налоговом кодексе РФ учет налоговых платежей данной категории налогоплательщиков и основных показателей их деятельности в нашей стране не ведется.

Рис.3.1 Доля единого налога от УНС и ЕНВД в консолидированный бюджет с 2005 по 2008 гг. [18] С введением с 2003 г. в действие глав Налогового кодекса о специальных налоговых режимах сумма налоговых платежей, приходящихся на одно предприятие, сократилась. Каждый участник упрощенной системы налогообложения стал платить е среднем а 3 раза меньше налогов, а плательщики налога на вмененный доход – в 1,7 раза меньше. Тем не менее, как свидетельствуют проведенные исследования, несмотря на все выгоды использования спецрежимов, налогоплательщики постоянно сталкиваются с неурегулированными законодательством вопросами и стремятся разрешить их в свою пользу, изобретая массу способов скрыть прибыль, избежать единого налога или занизить его. Анализируя теоретические принципы и практику применения специальных налоговых режимов (глав 26.2 и 26.3 НК РФ), авторы придерживаются мнения, что несмотря на достаточно благоприятные условия налогообложения, имеется ряд безусловных недостатков соответствующих глав Налогового кодекса РФ, среди них: отсутствие реального упрощения систем налогообложения, учета и отчетности, неоднозначность толкования понятий, сложность переходного периода, - все это провоцирует налогоплательщиков на сокрытие доходов, разработку и использование теневых схем [6, с.23]. На уровне субъектов Российской Федерации у огромного количества регионов отсутствует необходимая правовая база, регулирующая налоговую сферу. Во многих субъектах Российской Федерации до сих пор не приняты необходимые налоговые законы, что негативно влияет на развитие малого бизнеса. К основным проблемам в области ЕНВД относят определение базовой доходности. По ряду видов деятельности она существенно завышается, что приводит к фактической неспособности индивидуальных предпринимателей уплачивать налоги. В настоящее время поднимаются вопросы, и совершенно справедливо, об экономической обоснованности этого налога. При установлении базовой доходности ЕНВД должен быть проведен экономический анализ деятельности соответствующих категорий налогоплательщиков, осуществляющих виды предпринимательской деятельности, переведенных на уплату этого налога, с тем чтобы налоговая нагрузка для этого вида деятельности соотносилась бы с теми доходами, которые получает индивидуальный предприниматель. Как отмечает С.В. Разгулин, заместитель директора Департамента налоговой и таможенно-тарифной политики Минфина РФ, развитие законодательства в рамках ЕНВД проходит по пути ограничения сферы действия данного специального налогового режима. Так, с 2008 года не могли применять ЕНВД крупнейшие налогоплательщики. С 2009 года введены новые ограничения: доля участия других организаций — не более 25 %, численность работников – не более ста человек. Отдельные виды деятельности прямо исключаются из возможности приме нения данного налогового режима, например услуги по изготовлению мебели, строительству индивидуальных домов [4, с.4]. В современное время идут дискуссии по поводу дальнейших перспектив применения УСН и ЕНВД. Перспективы упрощенной системы налогообложения во многом будут зависеть от стратегии развития пенсионной реформы, поскольку планируется принять решения об отмене единого социального налога и переходе на страховые принципы, где не будет освобождения от уплаты страховых взносов в зависимости от применяемого режима налогообложения. Соответственно нагрузка на фонд оплаты труда наемных работников возрастет. Предусматривается переходный период в виде компенсации из федерального бюджета затрат, которые несут индивидуальные предприниматели, применяющие специальные налоговые режимы. Гретченко

А.И., Манахов С.В. считают целесообразным разрешить На следующем этапе необходимо реформировать специальный режим в виде единого налога на вмененный доход. В международной практике (в отличие от упрощенной системы налогообложения) точного аналога российской системе налогообложения в виде единого налога на вмененный доход нет. Однако основным принципом используемых за рубежом спецрежимов для определенных видов деятельности является максимальное соответствие налогового бремени фактической доходности бизнеса и отсутствие дискриминирующих положений. Этим же принципам должны отвечать и российские специальные налоговые режимы [13, с.78]. На сегодняшний день социальные и экономико-географические особенности субъектов РФ никаким образом не отражены в Налоговом кодексе, они должны учитываться корректирующими коэффициентами, которые показывают степень влияния того или иного условия на результат предпринимательской деятельности, облагаемой единым налогом. Несоразмерность налоговой нагрузки по регионам объясняется различиями в порядке и методике определения корректирующего коэффициента К2, которые утверждаются представительными органами муниципальных районов. Разнородность используемых подходов, главным образом не учитывающих все многообразие влияющих факторов, не могут обеспечить не только тождество вмененного и фактического дохода, но и сопоставимость налоговой нагрузки для предпринимателей в различных субъектах РФ. В связи с чем предлагается закрепить единый подход к определению корректирующего коэффициента, при котором наиболее объективные и справедливые значения коэффициента К2 устанавливались бы пропорционально показателю рентабельности, достигая максимального значения равного 1, для тех субъектов предпринимательской деятельности, которые имеют наибольшую рентабельность [11, с.26]. Именно рентабельность является главным показателем деятельности предприятий, отражающим результат влияния всех возможных факторов и условий ведения бизнеса. Применение такой методики возможно для большей части регионов Российской Федерации, поскольку рентабельность является наиболее часто анализируемым показателем, достаточно прозрачно определяется на основании бухгалтерской отчетности и, по существу, лежит в основе всех используемых подходов. Унификация способов исчисления корректирующего коэффициента базовой доходности и порядка детализации видов экономической деятельности даст возможность сопоставлять значения К2 и сравнивать налоговое бремя для фирм, осуществляющих одни и те же виды деятельности в разных районах России [11, с.27]. Реализация предложенных мер поможет совершенствовать систему налогообложения малого и среднего бизнеса, распределить налоговую нагрузку между субъектами хозяйственной деятельности соразмерно их масштабу, стимулировать рост и развитие малых предприятий, улучшить налоговое администрирование и повысить налоговые доходы консолидированного бюджета РФ. Заключение На основании курсового исследования сделаем ряд выводов. Необходимо отметить, что налогообложение фирм, налоговые платежи являются неотъемлемым элементом хозяйственной деятельности предприятий. Система налогообложения занимает одну из ключевых позиций в управлении финансами предприятия. В первой главе, мы отметили, что подл системой налогообложения предприятия понимается совокупность налогов, которые платит предприятия, принципов, форм и методов их установления, изменения и отмены, уплаты и применения мер по их уплате, которыми руководствуется предприятие при взаимодействий с государственными органами в вопросах налогообложения. Построение системы налогообложения основывается на ряде принципов, известных еще со времен А.Смита. к таким принципам относят: принцип справедливости; принцип определенности; принцип удобства для налогоплательщика; принцип экономичности взимания. В первой главе курсовой работы мы подробно рассмотрели эти принципы и их реализацию в условиях отечественного рынка. Как любая система, система налогообложения состоит из ряда взаимосвязанных элементов. К числу таких элементов законодатель относит объект налогообложения, налоговая база, налоговый период, налоговая ставка, порядок исчисления налога, порядок и сроки уплаты налога. Во второй главе мы рассмотрели понятие налога как экономической и финансовой категории. Наиболее полное определение налогу как безвозмездному, обязательному платежу дается в НК РФ. Существуют различные классификации налогов. Так по способу начисления выделяют прямые и косвенные, в зависимости от органов власти, куда поступают налоги – федеральные, региональные и местные, в зависимости от целей – общие и специальные. Налоги выполняют ряд функций. Многими исследователями называются две функции – это фискальная и регулирующая. Ряд экономистов расширяют этот список и добавляют сюда социальную, контрольную функции. Характеристики этих функций подробно представлены во второй главе курсовой работы. Третья глава курсовой работы посвящена проблемам налогообложения малых предприятий. Согласно законодательству, малые предприятия вправе выбрать одну из трех систем налогообложения: это обычная система со всеми налогами, упрощенная система с заменой ряда налогов на один и система с уплатой единого налога на вмененный доход. В НК РФ подробно рассмотрены порядок, условия, объекты и субъекты данных систем. Вместе с тем несмотря на преимущество специальных налоговых режимов, они не получают должного развития в среде мелких предприятий. поэтому основная задача государства в данной области – это совершенствование законодательного и понятийного аппарата применения специальных налоговых режимов, упрощение процедур, стимулирование развития малых предприятий. Таким образом, система налогообложения играет ключевую роль в развитии не только мелких фирм, но и средних, и крупных. Система налогообложения является мощным инструментом для развития предпринимательской деятельности. Список использованных источников 1. Налоговый кодекс Российской Федерации. Части 1,2. Федеральный закон от 05.08.2000г.№117-ФЗ (с изменениями и дополнениями). – Информационно-правовая система «Консультант Плюс». – последнее обновление от 23.11.2009. 2. Алексеев А.В. Налоги, которые мы (нас) выбирают // ЭКО. – 2008. – №8. – С.17-33. 3. Барулин С.В. Налоги и налогообложение. – М.: Экономистъ, 2006. – 398 с. 4. Власенкова В.А. Роль налогообложения в развитии субъектов малого и среднего предпринимательства: проблемы и перспективы // Налоговый вестник. – 2009. – №2. – С.3-8. 5. Голик Е.Н. Косвенные налоги в системе налогообложения // Финансовый бизнес. – 2008. – №5. – С.72-76. 6. Гретченко А.И. Совершенствование системы налогообложения предприятий и организаций малого и среднего бизнеса в России // Аудит и финансовый анализ. – 2008. – №1. – С.19-26. 7. Миляков Н.В. Налоги и налогообложение: учебник. – 5-е изд., доп. и перераб. – М.: ИНФРА-М, 2006. – 509 с. 8. Налоги и налогообложение.6- е изд. / Под. ред. М.В. Романовского, О.В. Врублевской.- СПб.: Питер,2007.- 496с. 9. Пансков В.Г. Налоги и налогообложение в Российской Федерации: Учебник для вузов. – 7-е изд., доп. и перераб. – М.: МЦФЭР, 2006. – 592 с. 10. Пансков В.Г. Узловые проблемы совершенствования налогообложения // Российский экономический журнал. – 2008. – №.3. – С.5-11. 11. Пономарева О.С. Малому бизнесу – благоприятные налоговые условия? // Все о налогах. – 2009. – №9. – С.19-25. 12. Романов О.Н. О применении управленческой систем налогообложения // Налоговый вестник. – 2009. – №4. – С.73-82. 13. Смогина И.А. Налогообложение малых предприятий // Право и экономика. – 2008. – №11. – С.74-79. 14. Тюпакова Н.Н. Методологические основы функционирования налогов как категории финансов // Финансы и кредит. – 2008. – № 33. – С.67-72. 15. Финансы, денежное обращение, кредит / Под ред. д.э.н. Самсонова Н.Ф. – М.: ИНФРА-М, 2007. – 302 с. 16. Юткина Т.Ф. Налоги и налогообложение. – М.: ИНФРА-М, 2007. – 576 с. 17. Федеральная служба государственной статистики [Электронный ресурс]. – Режим доступа: www.gks.ru 18. Официальный сайт Федерального казначейства РФ [Электронный ресурс]. – Режим доступа: http://www.roskazna.ru/ |

||||||||||||||||||||||||||||||||||||||||||||||||||||