Курсовая работа: Статистичний аналіз податкової системи УкраїниКурсовая работа: Статистичний аналіз податкової системи УкраїниКУРСОВА РОБОТАна тему: "СТАТИСТИЧНИЙ АНАЛІЗ ПОДАТКОВОЇ СИСТЕМИ УКРАЇНИ" Вступ Кожна конкретна податкова система є відображенням податкової політики, яка проводиться державою. Податкова система – це сукупність податків, зборів, інших обов`язкових платежів і внесків до бюджету і державних цільових фондів, які діють у встановленому законом порядку. Сутність, структура і роль системи оподаткування визначаються податковою політикою, що є виключним правом держави, яка проводить її в країні самостійно, виходячи із завдань соціально-економічного розвитку. Через податки, пільги і фінансові санкції, а також і відповідальність, які виступають невід'ємною частиною системи оподаткування, держава ставить єдині вимоги до ефективного ведення господарства в країні. Важливу роль у формуванні ефективної податкової політики належить обґрунтуванню оптимальних принципів оподаткування. А. Сміт сформулював чотири фундаментальні принципи або «закони», що стали класичними і придатні для будь-якої економічної системи: перший – піддані держави повинні брати участь в утримуванні уряду відповідно до свого доходу, яким вони користуються під захистом держави; другий – податок який зобов'язана сплачувати кожна окрема особа має бути точно визначений (строк оплати, спосіб платежу, сума платежу); третій – податок повинен стягуватися в той час і таким способом, які найзручніші для платника; четвертий – податок має бути розроблений таким чином, щоб він стягував з народу як найменше грошей понад те, що необхідно для формування державного бюджету. Вся історія податкової політики зводиться до пошуків ідеалів оптимального оподаткування. При цьому держава не може задовольнятися лише загальними пропорціями розподілу ВВП. Вона повинна враховувати інтереси кожного підприємства, кожного члена суспільства. Іншими словами, податкова політика повинна влаштовувати і державу, і платників податків. Об’єкт досліджень курсової роботи: податкові надходження до бюджету України. Предмет дослідження – в курсовій роботі на базі статистичного аналізу первинних даних з щорічних статистичних таблиць з доповідей Президента України «Про внутрішнє та зовнішнє становище України» дається визначення центральної тенденції рядів розподілів та їх характеристика базовими та цепними індексами і темпами росту в 1999–2004 роках, а також прогнозування трендових тенденцій на майбутні роки. Мета досліджень курсової роботи: дослідження статистичних показників бюджетоутворюючої ролі податкових надходжень та тенденцій змін співвідношень між прямими та непрямими податками перехідній ринковій економіці України. Актуальність результатів досліджень курсової роботи: Отримані результати свідчать про фактичні тенденції європейського напрямку розвитку системи оподаткування в Україні з переважною долею прямих прибуткових податків та непрямих податків на споживання, при цьому найбільш динамічно розвиваються специфічні акцизи на окремі товарні групи (акцизний збір та мито) та знижується доля універсального акцизу на загальний перелік товарних груп та послуг (податок на додану вартість). Таким чином податкова система України наближується до оподаткування споживання, а не виробництва. Інформаційне забезпечення: статистичні дані доходної частини Державного бюджету України в 1992–2005 роках. Методологічне забезпечення: структурування податкових надходжень за реєстрами бюджетної класифікації, аналітична обробка та групування показників в динаміці 1. Аналіз бюджетоутворюючої ролі податкової системи в Україні в 1992–2004 роках1.1 Сутність, види, класифікація податків Податки, як особлива сфера виробничих відносин, є своєрідною економічною категорією. Податки виражають реально існуючі грошові відносини, які проявляються під час використання частини національного доходу на загальнодержавні потреби. До основних термінів сучасної системи оподаткування в Україні відносяться [10]: 1. Податок (збір, внесок до державного цільового фонду) – в Україні це обов’язковий платіж до бюджетів різних рівнів або державних цільових фондів, що здійснюються в порядку і на умовах, визначених законодавством України щодо оподаткування. 2. Суб`єкт, або платник податків, зборів та обов’язкових платежів – це особи, на яких Конституцією України та податковим законодавством покладено обов’язки: а) сплачувати податки, збори та обов’язкові платежі; б) нараховувати, утримувати та перераховувати податки, збори та обов’язкові платежі до бюджетів і до державних цільових фондів. Платник податків може визнаватись суб’єктом оподаткування одним або декількома податками, зборами та обов’язковими платежами в залежності від діяльності, яку він провадить, володіння майном або інших обставин, у разі наявності яких виникають податкові зобов’язання. Суб’єктом оподаткування може визнаватись й особа, на яку відповідно до податкового законодавства України покладено обов’язки щодо нарахування податків, зборів та обов’язкових платежів, утримання їх з платника та перерахування до бюджету. Суб’єктами оподаткування або платниками податків, зборів та обов’язкових платежів є юридичні або фізичні особи, міжнародні об’єднання та організації, які відповідно до чинного податкового законодавства безпосередньо зобов’язані нараховувати, утримувати та сплачувати податки, збори та інші обов’язкові платежі. Податкове законодавство завжди розпочинається з визначення суб’єктів оподаткування або платників податків, зборів та обов’язкових платежів, оскільки необхідно чітко знати, хто повинен платити той чи інший вид платежу до бюджету чи до державного цільового фонду та хто несе перед державою відповідальність за несплату або несвоєчасну сплату цього платежу. 3. Об`єкт оподаткування – юридично обумовлений факт або подія, після настання яких у суб’єкта виникає обов’язок сплатити податок; з економічної точки зору об’єктом оподаткування можуть виступати доход, прибуток, майно, грошовий капітал або розмір споживання. Кожен податок, збір та обов’язковий платіж має самостійний об’єкт оподаткування, який визначається чинним податковим законодавством. Об’єкт оподаткування повинен бути стабільним, чітко визначеним, мати безпосереднє відношення до платника податку. 4. Предмет оподаткування – фізична, якісна характеристика об’єкту, яка виступає еквівалентом об’єкту з метою оподаткування. 5. Одиниця оподаткування – це одиниця виміру (фізичного чи грошового) об`єкта оподаткування. Фізичний вимір досить точно відображає об`єкт оподаткування. 6. Податкова ставка – законодавчо установлений розмір податку на одиницю оподаткування. Існують такі підходи до встановлення податкових ставок: – універсальний (для всіх платників встановлюється єдина податкова ставка); – диференційований (для різних платників існують різні рівні ставок). За побудовою ставки бувають: – тверді (встановлюються у грошовому виразі на одиницю оподаткування в натуральному обчисленні): а) фіксовані – встановлені конкретних сум; б) відносні – визначені відносно до певної величини (наприклад., у процентах до мінімальної заробітної плати). – процентні ставки встановлюються щодо об’єкта оподаткування, який має грошовий вираз. Вони поділяються на три види: а) пропорційні ставки, які не залежать від розміру об`єкта оподаткування; б) прогресивні ставки розмір яких зростає разом в міру збільшення обсягів об`єкта оподаткування:; в) регресивні ставки, на відміну від прогресивних, зменшуються в міру зростання об`єкта оподаткування. 7. Податкова квота – це частка податку платника, яка може бути визначена як в абсолютному розмірі й у відносному виразі. Значення податкової квоти полягає в тому, що вона характеризує рівень оподаткування. 8. Податковий оклад – остаточна сума, що підлягає сплаті до бюджету; в більшості податків визначається як добуток бази оподаткування на ставку оподаткування. 9. Джерело сплати податку – фінансовий фонд суб’єкта оподаткування, за рахунок якого відбувається сплата податку. Як правило, джерелом можуть виступати прибуток, валовий доход, чистий доход фізичної особи тощо. 10. Податкова пільга – законодавчо закріплене повне або часткове звільнення від сплати податків. зборів та інших обов’язкових платежів. Оскільки податки мають ознаки фінансових відносин (перерозподіл коштів та формування фондів), можна розрізнити такі основні функції податків як категорії фінансів: 1. Фіскальна – основне призначення полягає в мобілізації та накопиченні коштів в державних фондах. 2. Розподільча (соціальна) – одним із призначень податків є розподіл суспільних доходів з боку більш платоспроможних верств населення та суб’єктів господарювання на користь малозабезпечених; за рахунок виробничих галузей національної економіки на користь суб’єктів невиробничої сфери тощо. Завдяки цій функції підтримується соціальна рівновага та забезпечується відносна рівномірність доходів різних верств громадян. 3. Регулююча функція – податки як інструмент примусового вилучення частини доходів суспільства здатні суттєво впливати на стан національної економіки. Позитивний вплив дозволяє говорити про стимулюючу роль податків, негативний – про дестимулюючу роль оподаткування. Важливість урахування в державній економічній політиці цієї функції була доведена новим економічним курсом Ф.Д. Рузвельта в роки Великої Депресії 1920–30-х рр. 4. Контрольна функція – допоміжна функція, яка полягає в контролі за допомогою податків за джерелами і обсягами доходів суспільства та напрямками їх використання. Класифікація податків як економічної категорії проводиться: – за формою оподаткування; – за економічним змістом об’єкта оподаткування; – в залежності від рівня державних структур, які їх встановлюють; – за способом їх стягнення (в залежності від територіального рівня); – в залежності від способів встановлення ставок оподаткування; – в залежності від встановленого порядку використання; – за суб’єктом оподаткування. Історично, за формою оподаткування податки поділяються на прямі і непрямі. Критерієм такого поділу стала теоретична можливість перекладання обов’язку сплати податку на іншу особу – на споживача продукції. Критерій перекладання податку на споживача для визнання цього податку прямим чи непрямим є загальноприйнятим, але неточним, оскільки при певних умовах прямі податки також можуть бути перекладені на споживача продукції через механізм ціноутворення. Прямі податки встановлюються відносно платників. Їх розмір залежить від розміру об’єкта оподаткування. Кінцевим платником прямих податків є той, хто одержує дохід, володіє майном. До прямих податків належать всі прибуткові та майнові податки. Вони встановлюються на дохід або майно платника податків і сприяють такому розподілу податкового тягаря, при якому більше податків платить той, хто має більш високі доходи та більше майна. Такий принцип оподаткування більшість економістів вважає справедливим. У розвинених країнах світу, таких, як США, Японія, Великобританія, ФРН, прямі податки становлять близько 40–90 відсотків в загальній сумі податкових надходжень [16]. Непрямі податки встановлюються на окремі товари, роботи, послуги і включаються до їх ціни. Кінцевими платниками непрямих податків є споживачі товарів, робіт і послуг, а самі податки включаються у вигляді надбавки до ціни на ці товари, роботи й послуги. Непрямі податки ще називають податками на споживання. Оскільки платниками непрямих податків є споживачі продукції, і самі податки включаються до ціни товарів, робіт і послуг, то їх розмір для окремого платника податку прямо не залежить від одержаних ним доходів або наявного у нього майна. До непрямих податків традиційно належать такі податки, як податок з обороту(суми) споживання, податок на додану вартість, акцизний збір, мито. Незважаючи на критику з боку багатьох економістів, непрямі податки доволі широко використовуються в усьому світі, оскільки при відносно простому механізмі їх стягнення вони забезпечують стабільні й суттєві доходи держави та ухилитися від їх сплати важко. Крім того, психологічно ці податки сприймаються платниками легше, ніж прямі, адже вони приховані у ціні товару, роботи, послуги. Тому платник податку в момент його сплати не завжди усвідомлює, що сплачує податок державі. За економічним змістом об’єкта оподаткування всі непрямі податки відносяться до податків на споживання, які сплачуються не при одержанні доходів (прибутку), а при їх використанні. В залежності від рівня державних структур, які встановлюють податки, вони поділяються на загальнодержавні та місцеві. В Україні справляються [2]: – загальнодержавні податки і збори (обов'язкові платежі); – місцеві податки і збори (обов'язкові платежі); а). До загальнодержавних належать такі податки і збори (обов'язкові платежі): 1) податок на додану вартість; 2) акцизний збір; 3) податок на прибуток підприємств, у тому числі дивіденди, що сплачуються до бюджету державними некорпоратизованими, казенними або комунальними підприємствами; 4) податок на доходи фізичних осіб; 5) мито; 6) державне мито; 7) податок на нерухоме майно (нерухомість); 8) плата (податок) за землю; 9) рентні платежі; 10) податок з власників транспортних засобів та інших самохідних машин і механізмів; 11) податок на промисел; 12) збір за геологорозвідувальні роботи, виконані за рахунок державного бюджету; 13) збір за спеціальне використання природних ресурсів; 14) збір за забруднення навколишнього природного середовища; 17) збір на обов'язкове державне пенсійне страхування; 19) плата за торговий патент на деякі види підприємницької діяльності. 20) фіксований сільськогосподарський податок; 21) збір на розвиток виноградарства, садівництва і хмелярства; 23) єдиний збір, що справляється у пунктах пропуску через державний кордон України; 24) збір за використання радіочастотного ресурсу України; 25) збори до Фонду гарантування вкладів фізичних осіб (початковий, регулярний, спеціальний); 26) збір у вигляді цільової надбавки до діючого тарифу на електричну та теплову енергію. Загальнодержавні податки і збори (обов'язкові платежі) встановлюються Верховною Радою України і справляються на всій території України. б). До місцевих податків належать: 1) податок з реклами; 2) комунальний податок. в). До місцевих зборів (обов'язкових платежів) належать: 2) збір за припаркування автотранспорту; 3) ринковий збір; 4) збір за видачу ордера на квартиру; 5) курортний збір; 6) збір за участь у бігах на іподромі; 7) збір за виграш на бігах на іподромі; 8) збір з осіб, які беруть участь у грі на тоталізаторі та іподромі; 9) збір за право використання місцевої символіки; 10) збір за право проведення кіно- і телезйомок; 11) збір за проведення місцевого аукціону, конкурсного розпродажу і лотерей; 12) збір за проїзд по території прикордонних областей автотранспорту, що прямує за кордон; 13) збір за видачу дозволу на розміщення об'єктів торгівлі та сфери послуг; 14) збір з власників собак. Реалізація функцій податку безпосередньо зв'язана з тими принципами, що у ньому закладені і реалізуються в конкретному виді податку. Принципи податку реалізуються через конкретні прояви, що характеризують особливості цього специфічного механізму [20]: 1. Однократність обкладання. Це означає, що той самий об'єкт може обкладатися податком одного виду тільки один раз за визначений період (податковий період); 2. Універсалізація податку. Цей принцип припускає незалежність податкового тиску від форм власності платника, рівний підхід до умов оподатковування будь-яких суб'єктів. Також цей принцип формує умови рівного відрахування будь-якої частини об'єкта незалежно від джерел його одержання, тобто всі платники зобов'язані відчисляти рівну частку доходів згідно своєї діяльності; 3. Індивідуальна безплатність. В основі цієї ознаки податку закладений односпрямований рух засобів від платника до держави. При цьому платник не одержує (на перший погляд) чогось замість, це не означає виникнення зустрічних обов'язків держави. Дані засоби (кожного платника) направляються на задоволення суспільних нестатків. 4. Безумовний характер. Ця ознака податку є продовженням попереднього ознаки й означає сплату податку, не зв'язану ні з якими зустрічними діями, привілеями з боку держави. Останні дві ознаки найбільше чітко характеризують сутність податку і виділяють його із системи інших платежів. 5. Нецільовий характер податкового платежу. Ця ознака означає надходження його у фонди, акумульовані державою і використовувані на задоволення державних потреб. 6. Обов'язковий характер. Ця ознака податку припускає неможливість законного відхилення від його сплати. Обов'язковий характер податкового вилучення забезпечує нагромадження засобів дохідної частини бюджету. Це лежить в основі закріплення на конституційному рівні сплати податків як обов'язку громадян. 7. Безповоротний характер. Ця ознака податку не вимагає особливих коментарів, хоча сутність цього принципу полягає в тім, що в остаточному підсумку платник одержує віддачу від внесених їм податків, коли держава реалізує суспільні потреби в який зацікавлені суспільство і кожен його індивід, і в цьому змісті податки як би повертаються до платника. До важливих елементів податку відноситься: Ставка податку – величина податкових нарахувань на одиницю об'єкта податку (грошова одиниця доходів, одиниця земельної площі, одиниця виміру товару і т. п.).Податкові ставки можна класифікувати по декількох принципах [10]: а). По встановленню податкового тиску на платника: 1. Базова (основна) ставка – ставка, що не враховує особливостей чи платника виду діяльності, що полегшують чи підсилюючих податковий тягар і, відповідно, що збільшують чи зменшують податкову ставку. 2. Знижена ставка – що припускає визначені особливості платника і скорочує податковий тягар на нього (найчастіше її застосування можна розглядати як податкову пільгу). 3. Підвищена ставка – враховуюча специфічну форму чи діяльності одержання доходів і перевищуюча основну, базову ставку. б). По методу встановлення ставки податку: 1. Абсолютні (тверді) ставки – ставки податку, при яких розмір податку у твердій фіксованій величині визначається на кожну одиницю оподатковування. 2. Відносні – ставки податку, при яких розмір податку встановлюється у визначеному співвідношенні до одиниці обкладання. Характер співвідношення ставки податку й одиниці обкладання дозволяє виділити кілька підвидів відносних ставок: – відносно-процентні – ставка податку встановлюється у відсотках від одиниці оподатковування; – відносно-кратні – співвідношення розміру податку й одиниці оподатковування встановлюється у величинах, кратних визначеному показнику (наприклад, законодавчо встановленим на даний момент мінімальній платі або неоподатковуваному мінімуму доходів); – відносно-грошові – ставка податку, що установлює визначену грошову суму на частину оподатковуваного об'єкта. в). По змісту: 1. Маргінальні – ставки податку, що безпосередньо зазначені в нормативному акті, що закріплює даний вид податку, і застосовуються до окремих податкових розрядів (маржам), окремим частинам доходу. Подібні ставки припускають як би східчасте оподатковування, при якому визначена процентна ставка встановлюється для обкладання об'єкта від одного рівня до іншого; з переходом на інший рівень (ступінь) використовується інша ставка (наприклад, прибутковий податок з фізичних осіб). 2. Фактична ставка – виступає як відношення сплаченого податку до податкової бази. 3. Економічна ставка – відношення сплаченого податку до всього отриманого доходу. Саме даний вид ставок найбільше повно розкриває особливості податкової політики. г). По формуванню стимулів для платника: 1. Стимулююча – податкова ставка, що створює в платника потребу в збільшенні результатів діяльності, що приводить до зростання доходів, майна і т. п. 2. Обмежувальна – ставка оподатковування, при якій формуються визначені фактори, що стимулюють платника здійснювати діяльність у незмінних масштабах, що запобігає подальший чи розвиток нові вкладення. 3. Заборонна – податкова ставка, яка встановлює чіткі обмеження і робить абсурдними, неефективними будь-які дії, при яких змінюється оподатковуваний об'єкт і здійснюється перехід до іншої ставки. Важливе значення має питання про способи побудови податкових ставок. У залежності від співвідношення, що встановлюється між ставкою податку і доходу, оподатковування можна підрозділити на: 1. Рівне оподатковування – це метод оподатковування, при якому рівна сума податку встановлюється для кожного платника податків. Подібний метод характерний в основному для цільових податків. 2. Прогресивне оподатковування – метод оподатковування, при якому ставка податку зростає при росту розмірів об'єкта оподатковування. 3. Пропорційне оподатковування – метод оподатковування, при якому встановлюється стабільна ставка, незалежно від збільшення об'єкта оподатковування. З ростом бази оподатковування сума податку зростає пропорційно їй при єдиному відсотку податкової ставки. 4. Регресивне оподатковування – метод, при якому ставка оподатковування зменшується при росту податкової бази. У даному випадку вага податкових вилучень назад пропорційна збільшенню оподатковуваного об'єкта. 5. Змішане оподатковування – припускає сполучення окремих елементів вищевказаних методів оподатковування. Податкова система припускає дії, що забезпечують сплату податків, до них відносяться способи сплати податків. Спосіб сплати податку характеризує особливість реалізації платником податків обов'язку по перерахуванню засобів у чи бюджет спеціальні фонди. Існують три основних способи сплати податку: 1) кадастровий – спосіб сплати податків, в основі якого лежить перерахування суми відповідно до визначеної шкали, заснованої на визначеному виді майна. Застосовується при численні і стягуванні прямих реальних доходів. 2) деклараційний – спосіб реалізації платником податків обов'язку по сплаті податку на основі подачі в податкові органи офіційної заяви (декларації) про отримані доходи за визначений період і свої податкові зобов'язання. 3) попередній – спосіб, застосовуваний в основному при безготівковому утриманні і складається в тім, що податки утримуються з джерела доходу. 1.2 Динаміка та структура податкових надходжень до Державного та Зведеного бюджетів України в 1992–2005 роках В табл. А.1 – А.3 Додатку А та табл. Б.1 – Б.2 Додатку Б наведені результати статистичної обробки динаміки статей доходної та витратної частин Зведеного та Державного бюджетів України за 1992–2005 роки [18]. На рис. 1.1 наведена укрупнена структура надходжень Державного бюджету України за 2003–2005 роки, з якого видно, що податкові надходження є основними бюджетоутворюючими потоками держбюджету України.

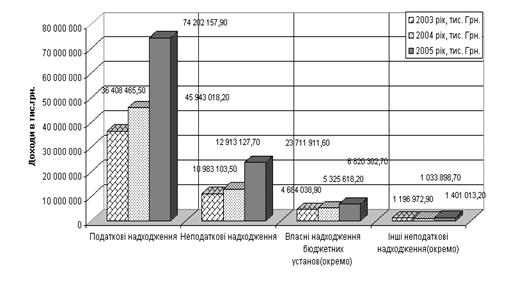

Рис. 1.1 Динаміка укрупненої структури надходжень Державного бюджету України у 2003–2005 роках Як видно з аналізу графіків рис. 1.2 – податкові надходження займають практично постійну долю 70% в структурі надходжень держбюджету України, з врахуванням перебудови держбюджету – 2005 з різким підняттям доходної частини відносно прийнятого рівня у грудні 2004 року.

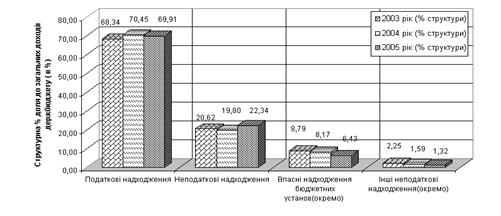

Рис. 1.2 Динаміка процентної укрупненої структури надходжень Державного бюджету України у 2003–2005 роках Як видно з графіків рис. 1.3 у 2004 році відносний рівень базових індексів приросту податкових та неподаткових надходжень становить 22 – 23% відносно рівня 2003 року, а у 2005 році (після корегування показників держбюджету) рівень базових індексів податкових надходжень становить 99 –105% відносно рівня 2003 року, тобто приріст у 2005 році закладений в три рази вище рівня приросту за 2004 рік.

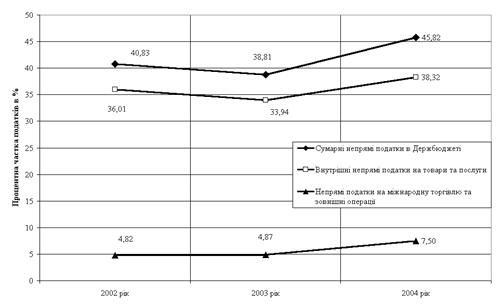

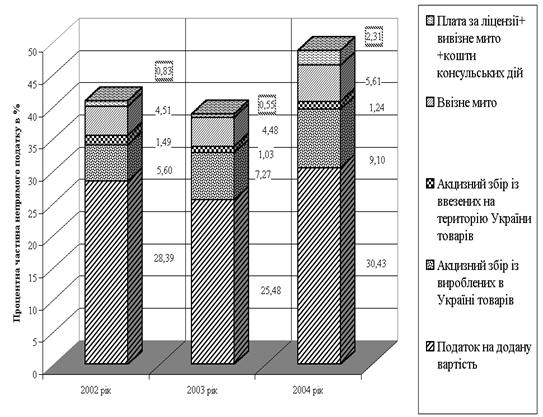

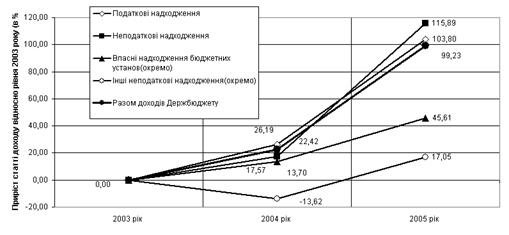

Рис. 1.3 Динаміка приросту основних статей доходної частини Держбюджету України у 2004–2005 роках відносно рівня 2003 року. Проведений аналіз показує, що податкова система України поєднала в собі принципи двох податкових систем, найбільш характерних для світової практики – європейської й американської. Якщо в американській системі переважає прямий прибутковий принцип оподатковування (оподаткування в момент отримання доходів), в європейській – непряме обкладення обороту у формі податку на додану вартість (оподаткування в момент споживчого витрачання раніше отриманих доходів). Жорсткість української податкової системи визначена еклектичним поєднанням обох зазначених систем з базовою метою – ліквідації дефіцитності бюджету. Зміни в податковій структурі України, що відбувалися протягом 1992–1999 рр., були, якщо не досить істотними, то відчутними. В цілому можна відокремити три періоди 1992–1993 рр., 1994–1996 рр., і період починаючи з 1996 року. Два перших роки переважання непрямого оподаткування над прямим було очевидним у 1992 році – 54,8% проти 43,8% і в 1993 році – 53,7% проти 45%. У наступні три роки ситуація змінилась у 1994 р частка прямих податків сягнула 52,8% (проти 45,2% – непрямих.), у 1995 році відповідно, 55,5% (проти 41,7% – непрямих) і в 1996 році – 52,5% (проти 42,7% – непрямих). З 1996 року, хоча й збереглося переважання прямих податків, воно було вже незначним – 47,3% проти 44,1%. У 1998 році зменшилась питома вага і прямих (46,3%) і непрямих (40,7%) податків за рахунок долі неподаткових надходжень в результаті активізації процесів стратегічної приватизації державної власності. Дослідження, проведені в курсовій роботі, фіксують висновок, що при формуванні доходів Державного бюджету з 2002 року найбільшу роль відіграють податкові надходження від непрямих податків. Так сумарна доля основних трьох непрямих податків (податок на додану вартість, акцизний збір та мито) в доходах Державного бюджету України в 2002–2005 роках становить: – 2002 рік – 40,83%; – 2003 рік – 38,81%; 2004 рік – 45,82%; - 2005 рік – 47,0%. 2. Статистичні розрахунки показників динаміки структурного співвідношення прямих та непрямих податків при формуванні бюджету в Україні 2.1 Методологія статистичного аналізу рядів динаміки економічних показників податкової системи та бюджету України Статистика вивчає розміри і кількісні співвідношення масових суспільно-економічних явищ і процесів у нерозривному зв’язку з їх якісним змістом. Для того, щоб виявити та охарактеризувати розміри, їх зміни і кількісні співвідношення конкретних масових суспільних явищ, необхідно послідовно здійснити такі три основі стадії економіко-статистичного дослідження: 1) статистичне спостереження; 2) статистичне зведення і групування первинних даних; 3) аналіз статистичної інформації. Для вивчення кількісного аспекту масових суспільно-економічних явищ і процесів статистика використовує ряд понять і категорій: ознака, варіація, статистична сукупність, показник, система показників. Статистична сукупність – це велика кількість одиниць, об’єктів, явищ, об’єднаних будь-якими загальними властивостями (ознаками), що піддаються статистичному вивченню Закономірність – це повторюваність, послідовність та порядок у розвитку соціальних явищ. Вона може проявлятися по-різному. В філософії розрізняють два види закономірностей: динамічну та статистичну. Динамічна закономірність – це така, яка виявляється в кожному окремому випадку і не залежить від кількості одиниць, які ми спостерігаємо. Вона притаманна природним явищам. Наприклад, закон Архімеда можна виявити і в одному об’єкті, який занурюють в рідину, і на тисячі об’єктів. Статистична закономірність – це така, яка виявляється лише в достатній кількості однорідних одиничних елементів, котрі й утворюють сукупність. Тобто кожний окремий елемент може не підтверджувати існування тієї чи іншої закономірності, тому що існування її в кожному окремому елементі носить імовірний характер. Інакше кажучи, статистична закономірність властива лише сукупності одиниць, яка має назву статистичної сукупності. Статистичні закономірності проявляються по-різному. Це можуть бути закономірності: 1) розвитку (динаміки) явищ (статистика свідчить про збільшення чисельності населення, зростання тривалості життя, зменшення середнього віку обрання шлюбу); 2) структурних зрушень (збільшення частки міського населення в загальній його чисельності, а також частки населення похилого віку в сільській місцевості); 3) розподілу елементів сукупності (розподіл населення за віком, сімей за числом дітей, середньодушовим доходом); 4) зв’язку між явищами (залежність продуктивності праці від фондоозброєності, собівартості продукції від продуктивності праці). Статистична сукупність – це певна множина елементів, поєднаних однаковими умовами існування та розвитку. Об’єктивною основою існування статистичної сукупності є складне перетинання причин та умов, які формують той чи інший масовий процес, наприклад, зміни тенденції в розвитку злочинності від зміни соціально-економічної та політичної ситуації в країні. Кожний окремий елемент, який складає статистичну сукупність, має назву одиниці сукупності. Кожна окрема одиниця сукупності є носієм явища, що вивчається, і відрізняється від іншої одиниці сукупності розміром ознаки. Завжди має місце коливання (варіювання) значень ознаки у кожній одиниці статистичної сукупності. Явищами хімії, фізики, математики та інших природничих наук властиві лише динамічні закономірності. Явища суспільного життя, які вивчаються статистикою, відносяться до статистичних закономірностей. Окремі елементи статистичної сукупності характеризуються значною кількістю різних ознак, але відповідно до мети дослідження вони мають загальні властивості, що і робить їх статистичною сукупністю. Ознака, яка приймає в межах сукупності різні значення, називається варіюючою, а відмінність, коливання значень ознаки – варіацією. Склад елементів і спосіб об’єднання їх визначають структуру сукупності. За роллю, яку відіграють ознаки у взаємозв’язку досліджуваних явищ, їх поділяють на факторні, що впливають на інші ознаки, і результативні, розмір і динаміка яких формуються під впливом інших ознак. Зібрані знаслідок статистичного спотереження первинні матеріали за допомогою зведення і групування узагальнюються, в результаті чого одержують зведені статистичні таблиці, в яких сукупності одиниць подаються в цілому та в розрізі груп [12]. Серед показників, які розраховуються в практиці статистичної роботи, можна виділити три групи за явними ознаками: 1) за суттю досліджуваних явищ розрізняють показники об ' ємні, що характеризують розміри явищ, процесів, та якісні, що характеризують кількісні співвідношення, характерні властивості досліджуваних явищ; 2) за ступенем агрегування явищ можна виділити індивідуальні, що виражають ознаки окремих одиниць сукупності, і загальні(узагальнюючі), що виражають розміри ознаки окремих груп або всієї сукупності; 3) залежно від характеру досліджувальних явищ розрізняють статистичні показники інтервальні, які ивражають розміри кількісної ознаки за певні періоди часу, і моментні, що виражають розміри кількісної ознаки на певний момент; Абсолютні величини – це показники, які виражають розміри суспільно-економічних явищ і процесів в кокретних умовах часу і місця. Відносними статистичними величинами називаються показники, які виражають кількісні співвідношення між явищами суспільно-економічного життя. Відносними величинами динаміки називаються показники, які виражають ступінь зміни явищ у часі. Відносні величини структури характеризують склад досліджувальної сукупності. Зіставляючи структуру однієї і тої ж сукупності за різні періоди часу, можна простежити за структурними змінами. Однією з кількісних характеристик статистичних закономірностей є середня величина, яка здатна відобразити характерний рівень ознаки, притаманої усім елементам сукупності. Варіація будь-якої ознаки формується під впливом двох груп причин – основних, визначальних, які тісно пов’язані з природою самого явища, і другорядних, випадкових для сукупності в цілому. При вивченні закономірностей розподілу застосовують середню арифметичну, варіації – середня квадратичну, інтенсивності розвитку – середню геометричну. Вибір середньої має ґрунтуватися на всебічному теоретичному аналізі суті явищ та наявній інформації. Середня лише тоді може бути справжньою узагальнюючою характеристикою, коли при заміні нею всіх варіантів загальний обсяг варіаційної ознаки залишиться незмінним. Отже, залежно від того, що являє собою загальний обсяг варіаційної ознаки, в кожному конкретному випадку обирають вид середньої. Варіація, тобто коливання, мінливість значень будь-якої ознаки є властивістю статистичної сукупності. Вона зумовлена дією безлічі взаємопов’язаних причин, серед яких є основні і другорядні. Основні причини формують центр розподілу, другорядні – його варіацію ознак, сукупна їх дія – форму розподілу. Розподіл індивідуального значення досліджуваної ознаки породжує випадковість його відхилення від середніх, але не випадкове середнє відхилення, що дорівнює нулю. Середня, розрахована по сукупності в цілому називається загальною середньою, середні, обчислені для кожної групи – груповими середніми. Загальна середня відбиває загальні риси досліджуваного явища, групова середня дає характеристику розміру явища, що складається в конкретних умовах даної групи. Визначальній функції відповідає рівняння середніх, знаючи визначальну функцію і рівняння середніх

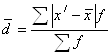

одержуємо формулу [11]:

де Хi – індивідуальне значення ознаки кожної одиниці сукупності; n – число одиниць сукупності. Здатність середніх величин зберігати властивості статистичних сукупностей називають визначальною властивістю. Середня величина в кожний момент часу чи на визначеному (котроткостроково-обмеженому) інтервалі часу характеризується наступними параметрами: - розмах варіації; - середнє лінійне відхилення; - середнє квадратичне відхилення; - дисперсію; - коефіцієнт варіації. Розмах варіації розраховується як:

де xmax, xmin – максимальне та мінімальне значення ознаки. Середнє лінійне відхилення обчислюється як частка від ділення суми всіх відхилень на їх число [14] з врахуванням множника ваги для кожного заміру:

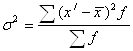

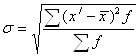

Ступінь варіації об’єктивно відображає показник середнього квадрату відхилення (дисперсія). Його обчислюють як середню арифметичну з суми квадратів відхилень окремих варіантів від їх середньої за формулою:

Корінь квадратний із середнього квадрату відхилень варіантів від їх середньої (тобто дисперсії) називається середнім квадратичним відхиленням:

Дисперсія і середнє квадратичне відхилення призначені для вимірювання варіації оцінки. середнє квадратичне відхилення є мірилом надійності середньої. Чим менше середнє квадратичне відхилення, тим повніше середня арифметична відображає всю сукупність. Всі показники варіації – розмах варіації, середнє лінійне відхилення, середній квадрат відхилення та середнє квадратичне відхилення завжди виражаються в тих одиницях виміру, в яких виражені вихідні дані ряду та середні. Всі вони є абсолютним виміром варіації. А це значить, що порівнювати абсолютні показники варіації у варіаційних рядах різних явищ безпосередньо неможливо. Для того, щоб забезпечити їх порівняння, потрібно обчислити показники, які характеризували б варіацію, виражену в стандартних величинах, наприклад, у процентах. Якщо порівняти середнє квадратичне відхилення з середньою величиною, то і буде одержана ця стандартна величина. Одержаний відносний показник називається коефіцієнтом варіації:

де Коефіцієнт варіації є в певній мірі критерієм типовості середньої. Якщо коефіцієнт дуже великий, то це означає, що середня характеризує сукупність за ознакою, яка суттєво змінюється у окремих одиниць. Для кращого розуміння і аналізу досліджувальних статистичних даних, їх потрібно систематизувати, побудувавши хронологічні ряди, які називаються рядами динаміки або часовими рядами. Кожний ряд динаміки складається з двох елементів: 1) періодів або моментів часу, до яких відносяться рівні ряду(t); 2) статистичних показників, які характеризують інтенсивності рівнів ряду(Y). Основою довгострокового аналізу та прогнозування параметрів рядів динаміки є індексний аналіз. Індексом у статистиці називається відносний показник, який характеризує зміну рівня якогось суспільного явища з часом або його співвідношення у просторі [13]. Прийнято розрізняти дві категорії індексів: індивідуальні та загальні. Індекс, який характеризує співвідношення величин окремого явища, називається індивідуальним, а індекс, котрий характеризує співвідношення рівнів усього явища в цілому або його частин, що складаються з кількох окремих елементів, які безпосередньо не піддаються підсумовуванню, – загальним. У статистиці найчастіше застосовують індивідуальні індекси. Якщо необхідно обчислити динаміку однорідних показників, то можна використовувати індивідуальний індекс, який дасть змогу з’ясувати, як змінилось те чи інше явище за той чи інший час або в просторі. У процесі аналізу рядів динаміки обчислюють і використовують наступні аналітичні показники динаміки: абсолютний приріст, темп зростання, темп приросту і абсолютне значення одного проценту приросту. Обчислення цих показників грунтується на абсолютному або відносному зіставленні між собою рівнів ряду динаміки. Рівень, який зіставляється, називають звітним, а рівень, з яким зіставляють інші рівні – базисним. За базу зіставлення приймають початковий (перший) рівень ряду динаміки. Якщо кожний наступний рівень зіставляють з попереднім, то отримують ланцюгові показники динаміки, а якщо кожний наступний рівень зіставляють з рівнем, що взятий за базу зіставлення, то одержані показники називають базисними [13]. Абсолютний приріст обчислюється як різниця між звітним і базисним рівнями і показує, на скільки одиниць підвищився чи зменшився рівень порівняно з базисним за певний період часу. Він виражається в тих же одиницях виміру, що й рівні динаміки.

де yi – звітний рівень ряду динаміки; yi-1 – попередній рівень ряду динаміки; y1 – початковий рівень ряду динаміки. Темп зростання обчислюється як відношення зіставлюваного рівня з рівнем, прийнятого за базу зіставлення, і показує, у скільки разів (процентів) зрівнюваний рівень більший чи менший від базисного.

Темп приросту визначається як відношення абсолютного приросту до абсолютного попереднього або початкового рівня і показує, на скільки процентів порівнювальний рівень більший або менший від рівня, взятого за базу порівняння.

Абсолютне значення одного проценту приросту визначається шляхом ділення абсолютного приросту на темп приросту за один і той же період.

Середній абсолютний приріст визначається як середня арифметична проста з ланцюгових приростів за певні періоди і показує, на скільки одиниць в середньому змінився рівень порівняно з попереднім.

Середній темп зростання розраховується за формулою середньої геометричної:

Середній темп приросту визначається як різниця між середнім темпом зростання одиницею (якщо середній темп зростання вигляді коефіцієнта), бо 100 (якщо він у процентах)

Середній темп прирості показує, на скільки процентів збільшився або зменшився рівень порівняно з попереднім в середньому за одиницю часу. Аналіз тренду (тенденції змін) динамічного ряду проводиться за допомогою апарату регресійного дослідження, тобто виявлення статистично-функціональної залежності результативних показників від факторних у часі.

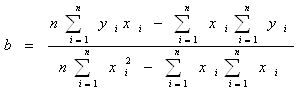

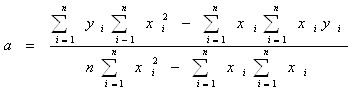

Рівняння лінійного регресії має вигляд: y=a+bx, де параметри a, b находимо з системи нормальних рівнянь [15]:

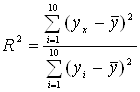

(2.14) (2.15) Основним показником адекватності регресійного рівняння є коефіцієнт де термі-нації, який визначається наступним чином:

Коефіцієнт детермінації характеризує ту частину варіації результативної ознаки, яка відповідає лінійному рівнянню регресії. Індекс кореляції: R= 2.2 Розрахунки статистичних показників співвідношення прямих та непрямих податків при формуванні доходів Державного бюджету України В таблицях А.1 – А.2 Додатку А та на графіках рис. 3.1 – 3.5 наведені результати статистичної обробки структури доходної частини Державного бюджету України [6], [7], [8], [9], [18] в частині структуризації долі прямих, непрямих податків та їх динаміки. На рис. 3.1 наведені динамічні ряди відносних показників доходів до Зведеного бюджету України та його структурних частин (прямі податки, непрямі податки, інші надходження) в% від поточного валового внутрішнього продукту за 1994–2003 роки.

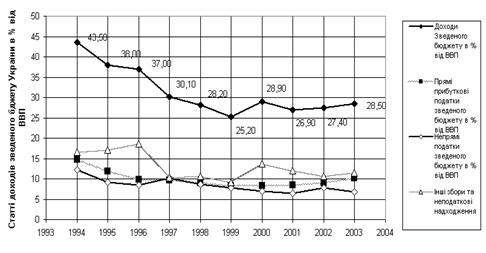

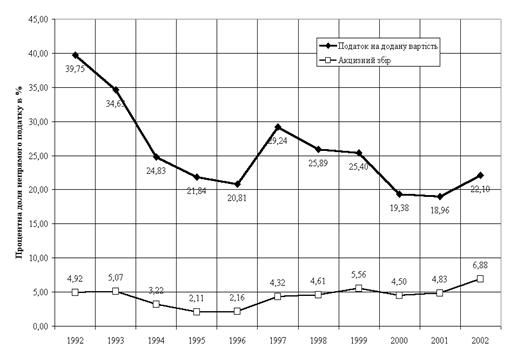

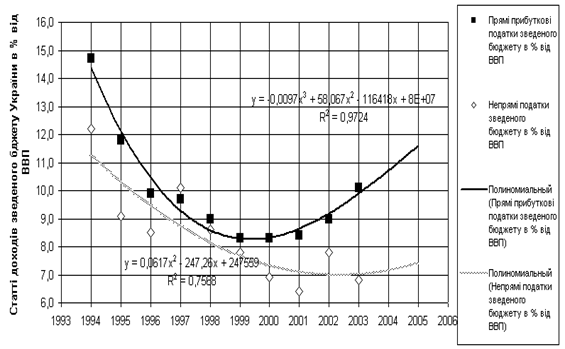

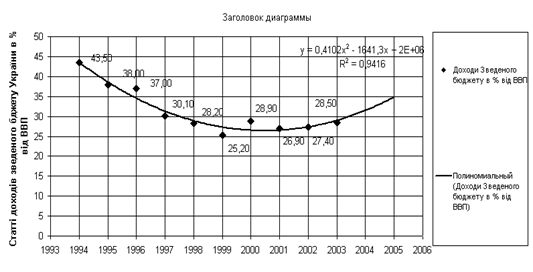

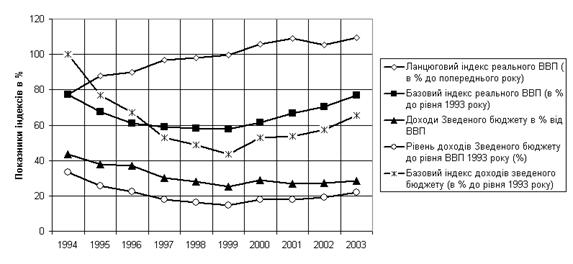

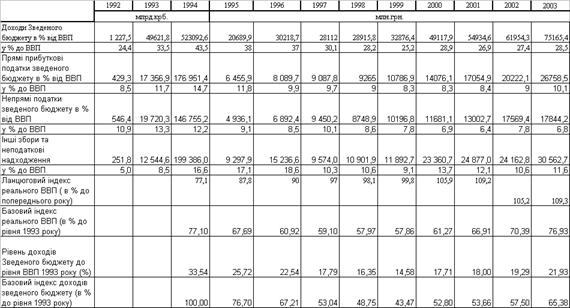

Рис. 3.1 Динамічні ряди відносних показників доходів до Зведеного бюджету України та його структурних частин за 1994–2003 роки На рис. 3.2 – 3.4 наведені результати побудови статистичних рядів динаміки показників непрямих податків в формуванні бюджету України. |

| Показник статистичної вибірки | Значення |

| Середне значення | 97,94 |

| Середнє відхилення | 3,294 |

| Медіана | 98,950 |

| Мода | #Н/Д |

| Стандартне відхилення (середньоквадратичне) | 10,416 |

| Дисперсія выборки | 108,494 |

| Мінімум виборки | 32,200 |

| Максимум виборки | 77,100 |

| Сума виборки | 109,300 |

| Кількість значень виборки | 979,400 |

| Найбільше значення (1) | 10,000 |

| Найменьше значення(1) | 109,300 |

| Середне значення | 77,100 |

Таблиця 3.3. Показники динамічного ряду базових індексів реального ВВП (в% до рівня 1993 року)

| Показник статистичної вибірки | Значення |

| Середнє значення | 65,615 |

| Середнє відхилення | 2,335 |

| Медіана | 64,090 |

| Мода | #Н/Д |

| Стандартне відхилення (середньоквадратичне) | 7,384 |

| Дисперсія выборки | 54,523 |

| Мінімум виборки | 57,858 |

| Максимум виборки | 77,100 |

| Сума виборки | 656,148 |

| Кількість значень виборки | 10,000 |

| Найбільше значення (1) | 77,100 |

| Найменьше значення(1) | 57,858 |

Таким чином, застосування статистичних методів прогнозування з використанням регресійно-креляційних моделей обробки фактичних угрупованих статистичних даних, проведено в курсовій роботі, дозволяє з високим ступенем вірогідності зробити наступні прогнози:

а) доля прямих доходних податків в структурі доходів зведеного бюджету України у 2004–2005 буде нелінійно зростати;

б) доля непрямих податків в структурі доходів зведеного бюджету України у 2004–2005 роках стабілізується з тенденцією до невеликого зростання;

в) структурна доля доходів державного бюджету в% від ВВП з рівня мінімуму – 25 – 26% у 1999–2001 роках буде зростати до рівня 35% у 2005 році

Як показують результати аналізу показників статистичних рядів динаміки – рівень реальних відносних доходів зведеного бюджету (в% до рівня ВВП) має тенденцію до систематичного падіння у 1994–2001 роках, тобто податкова система України працювала неефективно, з 2002 року є позитивні зміни.

Висновки

Податкова система України поєднала в собі принципи двох податкових систем, найбільш характерних для світової практики – європейської й американської. Якщо в американській системі переважає прямий прибутковий принцип оподатковування (оподаткування в момент отримання доходів), в європейській – непряме обкладення обороту у формі податку на додану вартість (оподаткування в момент споживчого витрачання раніше отриманих доходів). Жорсткість української податкової системи визначена еклектичним поєднанням обох зазначених систем з базовою метою – ліквідації дефіцитності бюджету.

Зміни в податковій структурі України, що відбувалися протягом 1992–1999 рр., були, якщо не досить істотними, то відчутними. В цілому можна відокремити три періоди 1992–1993 рр., 1994–1996 рр., і період починаючи з 1996 року. Два перших роки переважання непрямого оподаткування над прямим було очевидним у 1992 році – 54,8% проти 43,8% і в 1993 році – 53,7% проти 45%. У наступні три роки ситуація змінилась у 1994 р частка прямих податків сягнула 52,8% (проти 45,2% – непрямих.), у 1995 році відповідно, 55,5% (проти 41,7% – непрямих) і в 1996 році – 52,5% (проти 42,7% – непрямих). З 1996 року, хоча й збереглося переважання прямих податків, воно було вже незначним – 47,3% проти 44,1%. У 1998 році зменшилась питома вага і прямих (46,3%) і непрямих (40,7%) податків за рахунок долі неподаткових надходжень в результаті активізації процесів стратегічної приватизації державної власності.

Дослідження, проведені в курсовій роботі, фіксують висновок, що при формуванні доходів Державного бюджету з 2002 року найбільшу роль відіграють податкові надходження від непрямих податків, у 2004–2005 роках різко почала наростати доля прямих доходних податків.

Так сумарна доля основних трьох непрямих податків (податок на додану вартість, акцизний збір та мито) в доходах Державного бюджету України в 2002–2005 роках становить:

– 2002 рік – 40,83%;

– 2003 рік – 38,81%;

- 2004 рік – 45,82%;

- 2005 рік – 47,0%.

Застосування статистичних методів прогнозування з використанням регресійно-кореляційних моделей обробки фактичних угрупованих статистичних даних, проведено в курсовій роботі, дозволяє з високим ступенем вірогідності зробити наступні прогнози:

а) доля прямих доходних податків в структурі доходів зведеного бюджету України у 2004–2005 буде нелінійно зростати;

б) доля непрямих податків в структурі доходів зведеного бюджету України у 2004–2005 роках стабілізується з тенденцією до невеликого зростання;

в) структурна доля доходів державного бюджету в% від ВВП з рівня мінімуму – 25 – 26% у 1999–2001 роках буде зростати до рівня 35% у 2005 році

Як показують результати аналізу показників статистичних рядів динаміки – рівень реальних відносних доходів зведеного бюджету (в% до рівня ВВП) має тенденцію до систематичного падіння у 1994–2001 роках, тобто податкова система України працювала неефективно, з 2002 року є позитивні зміни.

(2.2)

(2.2) (2.4)

(2.4) (2.5)

(2.5) (2.6)

(2.6)

(2.16)

(2.16)