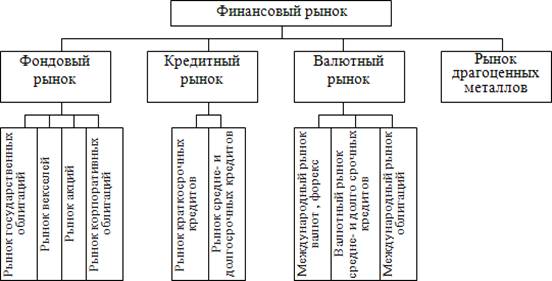

Курсовая работа: Тенденции и перспективы развития финансового рынка в РоссииКурсовая работа: Тенденции и перспективы развития финансового рынка в РоссииСодержание Введение Глава 1. Содержание, функции и структура финансового рынка 1.1 Понятие и функции финансового рынка 1.2 Структура финансового рынка 1.3 Классификация финансовых рынков Глава 2. Характеристика финансового рынка России 2.1 Количественные и качественные характеристики финансового рынка России 2.2 Основные сегменты финансового рынка России 2.3 Роль посредников на финансовом рынке России Глава 3. Развитие финансового рынка в России: проблемы и перспективы 3.1 Финансовый рынок России в условиях мирового финансового кризиса 3.2 Тенденции и перспективы развития финансового рынка в России в послекризисный период Заключение Список использованной литературы Введение Для нормального развития экономики постоянно требуется мобилизация временно свободных денежных средств физических и юридических лиц и их распределение и перераспределение на коммерческой основе между различными секторами экономики. В эффективно функционирующей экономике этот процесс осуществляется на финансовых рынках. Данная курсовая работа посвящена анализу финансового рынка России, тенденций и перспектив его развития. Актуальность данной темы состоит в том, что финансовый рынок сегодня - это один из самых важных институтов привлечения инвестиций в отечественную экономику; создание в России развитого государства невозможно без создания развитого финансового рынка. При этом необходимо подчеркнуть о слабой разработанности данной темы и отсутствии современных статистических данных по некоторым сегментам финансового рынка России. Как отмечают исследователи в течение многих десятилетий в России, по существу, не было достаточно развитого финансового рынка. Переход России от жестко централизованной плановой экономики к рыночной требует воссоздания в стране финансового рынка со всеми обслуживающими его институтами. Стоит надеяться, что финансовый рынок России, когда закончится его формирование и становление, также будет обладать достаточными для него ресурсами, будет способствовать аккумулированию временно свободных денежных средств и их эффективному их использованию. Формирование в России мощного международного финансового центра является одной из приоритетных задач развития современной России. С помощью «нового» финансового рынка Россия сможет привлечь многомиллиардные инвестиции в экономику, обеспечить стабильный экономический рост. Поэтому можно сказать, что решение данной проблемы имеет теоретическое и практическое значение. Целью данной курсовой работы является анализ сложившейся ситуации на финансовом рынке России в условиях глобального финансово-экономического кризиса, выявление тенденций и перспектив его развития в посткризисный период. Отсюда следующие задачи исследования: 1) Дать понятие и определить функции, структуру и классификацию финансового рынка; 2) Проанализировать основные сегменты финансового рынка России и определить значение основных посредников; 3) Изучить финансовый рынок России в условиях финансового кризиса, выявить тенденции и перспективы его дальнейшего развития. Данная курсовая работа написана при использовании литературы по экономической теории, финансам, специализированным исследованиям, раскрывающим затронутую в работе проблему, а также материалам периодической печати. Библиографический список приведён в конце курсовой работы. Глава 1. Содержание, функции и структура финансового рынка 1.1 Понятие и функции финансового рынка Хозяйствующие субъекты действуют в рамках финансовой системы страны, неотъемлемой частью которой являются финансовые рынки. На финансовом рынке, как и на любом другом, встречаются продавцы и покупатели. Отличительной особенностью финансового рынка является сам предмет торговли – товар. На финансовом рынке происходит купля-продажа денег, капитала в той или иной специфической форме: в форме финансовых инструментов и в форме финансовых услуг. Откуда же появляются денежные средства, являющиеся предметом торговли на финансовом рынке? В результате реализации товара производитель получает денежные средства в виде выручки, оставляют одну часть денежных средств в обороте предприятия, а другую часть выводит из оборота и направляет на потребление или в другой вид предпринимательства. Для перевода денежных средств в другой вид предпринимательства производитель обращается на финансовый рынок. Наряду с этим частное лицо получает доход и решает для себя вопрос о пропорции деления этого дохода на две части: на ту часть, которая будет потреблена немедленно им самим, и ту часть, которая станет его сбережениями, платежеспособным спросом, отложенным на будущее. Таким образом, формируется совокупное предложение свободных денежных средств для превращения их в предмет торговли на финансовом рынке – в капитал. В любом случае, является ли владельцем предлагаемого свободного капитала предприятие или частное лицо, ему придётся иметь дело с атрибутами финансового рынка. На финансовом рынке владельцу свободных денежных средств будут предложены различные варианты вложения этих средств – различные услуги, оформленные в виде финансовых инструментов, обладающих набором количественных и качественных характеристик. Продавцы услуг будут конкурировать друг с другом по законам и правилам рынка. Цель этой конкуренции – получить наиболее выгодный доступ к свободным денежным средствам. Владельцы денежных средств имеют собственное представление о том, на каких условиях они хотели бы на время с ними расстаться когда и при каких обстоятельствах получить их обратно. Финансовый рынок учитывает эти пожелания и старается соблюдать интересы продавцов. Именно по этой причине возникает большое разнообразие финансовых инструментов, обращающихся на финансовом рынке. Покупателями временно свободных денежных средств на финансовом рынке выступают предприниматели, вкладывающие капитал в те отрасли, которые могут принести доход, достаточный для того, чтобы получить прибыль и расплатиться с владельцем временно свободных денежных средств. Покупатель берёт на себя обязательство обеспечить инвестирование денежных средств в те секторы экономики, где они дадут приемлемое для владельца сочетание доходности и риска вложений. Конкурируя друг с другом на рынке товаров, предприниматели в то же время конкурируют на финансовом рынке в роли покупателей денежных средств, стремясь привлечь дополнительные денежные средства по более выгодной для себя цене. На финансовом рынке происходит процесс купли-продажи денежных средств в форме финансовых инструментов и финансовых услуг. Но поскольку предметом торговли являются деньги возникает вопрос: на что обмениваются деньги? Каков тот эквивалент, который получает взамен проданных денег их владелец? Этим эквивалентом выступают обязательства покупателя, которые имеют ряд количественных и качественных характеристик, таких, как срок, доходность, дополнительные права и т.п.. В совокупности эти характеристики образуют сочетание обязанностей покупателя денежных средств и прав их продавца. Инструменты финансового рынка представляют собой финансовые обязательства их эмитента – покупателя денежных средств. Одновременно они выражают вложения средств инвестором, то есть образование финансовых активов у продавца этих денежных средств. Таким образом, финансовые активы представляют собой вложения денежных средств в различные финансовые инструменты, обращающиеся на финансовом рынке. Материальными активами являются здания, сооружения, оборудование, запасы товаров и материалов и т. п. Если бы размер накоплений каждого хозяйствующего субъекта равнялся размеру его инвестиций, то любой хозяйствующий субъект развивался бы исключительно за счёт самофинансирования: текущие расходы и капитальные вложения оплачивались бы из собственных текущих доходов. Однако на практике для развития хозяйствующих субъектов требуются средства, превышающие их собственные возможности. Тогда и возникают финансовые инструменты, позволяющие покрыть названный дефицит средств. Дефицит финансируется при помощи выпуска финансовых инструментов, представляющих собой долевые или долговые обязательства. Субъект рынка, имеющий избыточные сбережения, покупает эти обязательства, становится владельцем финансовых активов. Финансовые активы возникают потому, что объём накоплений населения, предпринимателей и государства не совпадает с объёмом их инвестиций в материальные активы. Каждое взаимодействие субъектов финансового рынка влияет на установление текущей цены денег – процентной ставки, которая играет очень важную роль при определении эффективности различных финансовых операций и, кроме того, является индикаторам состояния экономики. Финансовые рынки состоят из целого ряда учреждений и организаций, предоставляющих свои услуги гражданам, фирмам и государству. Эти учреждения и организации занимаются в основном двумя видами деятельности: предоставляют посреднические услуги и обслуживают инфраструктуру рынка. Развитая инфраструктура позволяет создать высокоэффективный финансовый рынок. Эффективный финансовый рынок необходим для обеспечения адекватного объёма свободного капитала и поддержания экономического роста в стране. Обеспечить эффективный переток капитала от его владельцев к потребителям – в этом состоит назначение финансового рынка. Чем больше разрыв между объемами сбережений и потребностью в предполагаемых инвестициях у хозяйствующих субъектов, тем больше объём денежных средств должен перераспределить финансовый рынок между потребителями капитала. В результате такого перераспределении я обеспечивается расширенное воспроизводство, рост национальной экономики. Конечными потребителями денежных средств на финансовых рынках могут выступать предприниматели, вкладывающие средства в развитие производства, и государство, финансирующее государственные расходы. Эти две категории потребителей осуществляют вложения средств совершенно по-разному. Предприниматели финансируют расширение производства, в котором происходит прирост стоимости, создаётся национальный доход. Именно предпринимательская активность формирует уровень цены на денежные ресурсы, определяемый средним уровнем эффективности общественного производства. Государство, являясь эмитентом финансовых обязательств, может использовать деньги на финансирование конкретных инвестиционных проектов или текущих расходов. Если государство финансирует инвестиционные проекты в этом случае его деятельность приравнивается к предпринимательской с той лишь разницей, что не все государственные проекты приносят прибыль, за счёт которой могут быть уплачены проценты за пользование заёмными денежными средствами. Но даже не будучи прибыльным, государственные инвестиции дают большой косвенный эффект для развития общественного производства. За счёт государственных инвестиций создаются объекты инфраструктуры, финансируются научные разработки, поддерживается необходимая гармоничная отраслевая структура хозяйства и т.п. В общем виде финансовый ранок можно определить как совокупность экономических отношений его участников по поводу купли-продажи разнообразных финансовых инструментов и финансовых услуг. Функции финансового рынка достаточно разнообразны. Их можно условно разделить на общерыночные, присущие любым видам рынков, и специфические, характерные только для финансового рынка. К общерыночным функциям следует отнести следующие: 1. Организацию доведения финансовых активов до потребителей (покупателей, вкладчиков), которая проявляется через создание сети различных институтов по реализации финансовых активов (банков, бирж, брокерских компаний, инвестиционных фондов). 2. Регулирующую функцию, которая заключается в создании правил торговли и участия в ней, определение приоритетов, органов контроля и управления, порядка разрешения споров между участниками рынка. 3. Стимулирующую функцию, которая заключается в мотивации юридических и физических лиц на участие в финансовом рынке, путем предоставления им права на участие в управлении предприятиями, права на получение дохода, права на владение имуществом, возможности накопления капитала. 4. Контрольную функцию, которая заключается в проведении контроля за соблюдением норм законодательства, правил торговли, этических норм участниками финансового рынка. 5. Ценовую функцию – функцию установления и обеспечения процесса движения рыночных цен (курсов) на финансовые активы посредством сбалансирования спроса и предложения. 6. Коммерческую функцию, которая заключается в получении участниками рынка прибыли от операций с финансовыми активами на финансовом рынке. 7. Информационную функцию – функцию производства и доведения до экономических субъектов рыночной информации об объектах торговли и ее участниках. Помимо общерыночных функций финансовый рынок обладает некоторыми специфическими функциями. Финансовый рынок мобилизует временно свободные денежные средства и способствует превращению их в капитал. При этом важно отметить, что финансовый рынок превращает в капитал общественные сбережения. Не истраченные на текущее потребление накопления населения, предпринимателей и государства «приходят» на финансовый рынок не с целью их сохранения, а с целью прироста, приумножения, получения прибыли. При этом отдельные секторы финансового рынка могут дать очень высокую норму прибыли, которую, как правило, сопровождает высокий уровень риска. Трансформация сбережений в капитал позволяет использовать для роста общественного производства те средства, которые могли бы лежать «в чулках» у населения или не использоваться в обороте предприятий. Для этого временно свободные денежные средства должны быть размещены на депозитных банковских счетах или использованы для приобретения финансовых активов. Финансовый рынок способствует эффективному распределению аккумулированного капитала между конечными потребителями. Рынок выявляет спрос на конкретные виды финансовых активов, что способствует его удовлетворению. Эффективность распределения ресурсов обеспечивается рыночным механизмом распределения: в первую очередь удовлетворяется спрос на инвестиции хозяйствующих субъектов, которые могут обеспечить высокий уровень доходности инвестированного капитала. Перераспределение инвестиционных потоков в высокодоходные сферы экономики способствует наращиванию производства конкретных видов продукции, повышая предложение этих товаров на рынке и постепенно регулируя уровень цен. Вложения денег в финансовые активы в форме ценных бумаг в большинстве случаев сопровождается более высоким уровнем риска, чем тот, который характерен для вложений денег на банковские счета. Риск заключается в том, что ожидаемый доход от инвестиций не будет получен. Ещё более высокий уровень риска может выражаться в том, что в результате неудачных инвестиций будет утрачен сам капитал. Риск берут на себя как владельцы финансовых активов, так и эмитенты обязательств. Финансовый рынок выработал свой собственный механизм защиты от рисков. Этот механизм – операции хеджирования – позволяет в условиях нестабильности рыночной конъюнктуры, минимизировать потери от неблагоприятного изменения цен. Суть операций хеджирования состоит в покупке или заключении контрактов с фиксированными ценами с отложенным сроком исполнения. Этим способом финансовый рынок реализует ещё одну свою специфическую функцию – минимизации финансовых коммерческих рисков. Такого рода операции получают всё большее распространение, делают рынок менее рискованным и тем самым повышают привлекательность финансового рынка. Выполняя свои функции, финансовый рынок в целом способствует ускорению оборота капитала, активизирует экономический рост, создаёт дополнительную прибыль и способствует увеличению национального дохода. 1.2 Структура финансового рынка Понятие финансовый рынок является обобщённым. В действительности финансовый рынок состоит из нескольких отдельных самостоятельных сегментов, которые составляют его структуру. Структура финансового рынка – это совокупность его взаимосвязанных элементов, взаимодействующих между собой. В наиболее общем виде структуру финансового рынка можно представить в следующем виде (рис. 1).

Рис. 1 Рынок ценных бумаг (фондовый рынок) представляет собой рынок, на котором обращаются различные виды фондовых инструментов, подавляющая часть которых – ценные бумаги. По своему экономическому содержанию рынок ценных бумаг представляет собой институциональное и функциональное устройство для обмена финансовыми инструментами, которые возникают как продукт системы отношений совладения и займа между экономическими субъектами, оформленных в виде ценных бумаг. Ценные бумаги выпускают в обращение акционерные общества, предприятия, банки, государственные учреждения, различные финансовые организации. Ценные бумаги отличаются многообразием видов. Рынок ценных бумаг является неотъемлемой частью рыночной экономики. Он представляет собой наиболее широко распространённую часть финансовых рынков. В экономически развитых странах его инструменты разнообразны, инфраструктура способствует привлечению больших объёмов временно свободных денежных средств и их высокоэффективному использованию. На рынке кредитов объектом купли-продажи являются временно свободные денежные средства, предоставляемые взаймы на условиях возвратности, срочности и платности. В свою очередь рынок кредитов является неоднородным. Сделки, заключаемые на этом рынке, включают неотчуждаемые и отчуждаемые виды заимствований. К неотчуждаемым заимствованиям относят оформление таких кредитов, оформление которых происходит путём заключения хозяйственных договоров, которые не предусматривают возможности смены контрагентов в течение всего срока существования. Владелец вложенных в банк средств остаётся их владельцем до окончания срока депозитного договора. Заёмщик, получивший в банке кредит, не переводит свой долг на другое лицо. Таким образом, кредиты, не оформленные в виде свободно обращающихся финансовых инструментов, образуют малоподвижную, практически неликвидную часть кредитного рынка. Тем не менее, поскольку есть все признаки купли-продажи и рыночного механизма образования цены, можно с уверенностью назвать эту совокупность кредитных отношений кредитным рынком. К неотчуждаемым заимствованиям относятся и простые (непереводные) векселя. Другой сегмент кредитного рынка образуется в результате заключения кредитных сделок, оформленных в виде свободно обращающихся финансовых инструментов. Отчуждаемые или переуступаемые заимствования представляют собой переводные векселя коммерческих банков и предприятий, аккредитивы, чеки и др. Эти виды финансовых активов легко меняют собственника, находясь в коммерческом обороте. На валютном рынке объектом купли-продажи выступает иностранная валюта и финансовые инструменты, обслуживающие операции с ней. На валютном рынке фактически происходит обмен денежной единицы одной страны на денежную единицу другой страны. По соотношению количества одной и другой валюты в сделках устанавливается рыночный валютный курс. Валютный курс – это цена денежной единицы одной страны, выраженная в эквивалентном количестве денежных единиц другой страны. Валютный курс фиксируется на определённую дату. На валютном рынке покупают валюту других государств те хозяйствующие субъекты, которым она необходима для оплаты внешнеторговых операций, чаще всего – импорта товаров. Продажей валюты занимаются хозяйствующие субъекты осуществляющие экспорт, имеющие выручку в валюте. Ещё одним важным участником валютного рынка является государство в лице Центрального банка. Центральный банк способствует реализации денежно-кредитной политики государства. На рынке драгоценных металлов объектом купли-продажи выступают драгоценные металлы, прежде всего золото. Другие виды драгоценных металлов, такие, как серебро, платина и другие играют на этом рынке менее заметную роль. На рынке драгоценных металлов покупают и продают металлы и финансовые инструменты, цены которых привязаны к ценам на драгоценные металлы. На этом рынке покупают золото те хозяйствующие субъекты, которые используют его в производственном процессе, кому оно необходимо для изготовления определённых видов продукции, например, ювелирных изделий, электроники и др. Другой целью покупки золота является сбережение накопленных активов, обеспечение резервирования средств для приобретения валюты, осуществления спекулятивных сделок. Многофункциональность рынка золота связана, во-первых, с его незаменимостью в качестве сырья для отдельных видов производства и, во-вторых, с тем, что оно является в долгосрочном плане наименее рискованным и высоколиквидным средством резервирования (золото в период с 2001 года по сегодняшний день увеличилось в цене более чем в 4 раза с 250 американских долларов за унцию до 1190). Именно с этим его свойством связано понятие «тезаврация» (сокровище), а также накопление золота как сокровища частными лицами. Накопление государством золотых запасов для международных расчётов, образования стратегических запасов для международных расчётов, образования стратегических резервов, укрепления денежного обращения и т.п., тезаврацией не являются. Все перечисленные выше элементы структуры финансового рынка тесно взаимосвязаны друг с другом. Это проявляется, например, следующим образом: курс акций золотодобывающих компаний, обращающихся на рынке ценных бумаг, напрямую зависит от цен на золото, в свою очередь цены на золото, зависят от курса доллара на валютном рынке (имеется в виду пара евродоллар): чем «сильнее» доллар, тем ниже цены на золото, и наоборот. 1.3 Классификация финансовых рынков Существует несколько способов классификации финансовых рынков, в зависимости от того, какой критерий положен в основу классификации. Различают следующие критерии: 1) По периоду обращения финансовых инструментов: рынок денег и рынок капиталов; 2) По способу организации торговли: биржевые и внебиржевые рынки, организованные и неорганизованные; 3) По территориальному признаку: местный, региональный, национальный, мировой рынки; 4) По срочности реализации сделок: рынки «спот» и рынок «сделок на срок»; 5) По стадии обращения финансовых инструментов: первичный и вторичный рынки; 6) По уровню развития: развитые и развивающиеся рынки. К рынку денег относят те рынки, на которых продаются и покупаются рыночные финансовые инструменты и финансовые услуги со сроком обращения до одного года. Это рынок краткосрочных финансовых инструментов, обладающих высокой ликвидностью. Вложения в эти активы имеют невысокий уровень финансового риска; система ценообразования на них относительно проста. Свойства финансовых инструментов рынка денег позволяют предприятиям использовать их для формирования портфеля ценных бумаг. На рынке капитала продаются и покупаются финансовые инструменты и услуги со сроком обращения свыше одного года. Финансовые активы, продающиеся на рынке капитала, менее ликвидны, обладают более высоким риском и должны обеспечивать более высокий уровень доходности. Функционирование рынка капитала позволяет хозяйствующим субъектам использовать его для привлечения долгосрочных инвестиционных ресурсов, для реализации инвестиционных проектов с длительными сроками окупаемости и возвратности средств, а также осуществлять долгосрочные финансовые вложения в другие виды предпринимательства. Торговля финансовыми инструментами может быть организована различными способами. По способу организации торговли различают рынки биржевые и внебиржевые, организованные и неорганизованные. Организация финансового рынка прошла путь от дикого, неорганизованного рынка до его самой современной формы – биржевого рынка. Наименее регламентированная торговля ведётся на неорганизованном («уличном») рынке. Неорганизованный рынок возникает, как правило, в периоды становления новых экономических отношений или при появлении новых видов финансовых инструментов, которые оказываются вне правил торговли на уже существующих площадках. Неорганизованный рынок обычно эволюционирует в направлении организованного и при благоприятных обстоятельствах становится биржевым. Такой рынок характеризуется более высоким уровнем риска. Высокий уровень риска обусловлен тремя обстоятельствами. Во-первых, качеством финансовых инструментов. Во-вторых, условия заключения сделок могут не содержать гарантий их исполнения. В-третьих, неорганизованные рынки не предоставляют участникам торгов достаточно полной информации о торгах, заключенных сделках, финансовом положении эмитентов и др. Организованный внебиржевой рынок представляет собой рынок, на котором официально установлены правила торговли, порядок проведения сделок, определена торговая площадка, используется вполне определённая технология торговли. Наибольшее распространение внебиржевой рынок получил в США (система автоматической котировки НАСДАК). Отличительные особенности биржевого рынка: 1) Определённое время и место проведения торговли; 2) Конкретный круг участников – профессионалов рынка; 3) Установленные правила торговли, соблюдение участниками этих правил; 4) Организатор торгов – конкретная организация, имеющая соответствующую лицензию. Биржевой рынок представлен системой фондовых и валютных бирж. На биржевом рынке обеспечивается высокая концентрация спроса и предложения в едином месте; устанавливается объективный рыночный механизм ценообразования; процесс торговли носит открытый характер; гарантируется исполнение заключенных сделок. Недостатки биржевого рынка: 1) Строго определённый круг финансовых инструментов ограничивает возможности инвесторов при формировании диверсифицированных портфелей финансовых активов; 2) Контроль над рынком со стороны государства снижает его гибкость. 3) Выполнение всех НПА, регулирующих функционирование рынка, увеличивает затраты на осуществление операций купли-продажи. 4) Крупные сделки, совершаемые отдельными участниками на бирже, практически невозможно сохранить в тайне. Местный рынок представлен операциями коммерческих банков, неорганизованных торговцев финансовыми инструментами с их контрагентами – местными хозяйствующими субъектами и населением. Региональный рынок функционирует в масштабах региона и наряду с местными неорганизованными рынками включает систему региональных фондовых и валютных бирж. Национальный рынок включает всю систему финансовых рынков страны, всех видов и организационных форм. Мировой рынок является частью мировой финансовой системы. В мировой рынок интегрированы национальные финансовые рынки всех стран с открытой экономикой. Рынок с немедленной реализаций условий сделок получил название рынка «спот», или «кэш». Он представляет собой рынок финансовых инструментов, на котором заключенные сделки осуществляются в строго обусловленный короткий период времени. Рынок с реализацией условий сделок в будущем периоде называется рынком «сделок на срок». Предметом обращения на этом рынке являются фондовые, валютные и товарные деривативы. Деривативы – это производные ценные бумаги, например опционы и фьючерсы, в которых закреплены условия будущей сделки: товар, его количество, цена и срок поставки. Суть их применения состоит в том, что при помощи деривативов проводятся операции минимизации финансовых рисков неблагоприятного изменения рыночной конъюнктуры. На первичном рынке происходит размещение финансового инструмента, т.е. отчуждение его от эмитента и продажа первому инвестору. Этот процесс называется первичным размещением. Размещение является достаточно трудоёмкой процедурой, которую в состоянии проводить только профессионалы. Поэтому эмитенты прибегают к услугам посредников, специалистов по первичному размещению – андеррайтеров. Андеррайтер один или вместе с другими андеррайтерами покупает все эмитированные ценные бумаги. Эмитент сразу же получает полностью всю сумму денежных средств от размещения эмиссии. Затем андеррайтер самостоятельно распродаёт бумаги отдельными партиями. Эмитент оплачивает услуги андеррайтера. Вторичный рынок – это рынок, происходит постоянный процесс обращения ценной бумаги, ранее проданной на первичном рынке. В процессе обращения ценные бумаги меняют собственника. Масштабы вторичного рынка во много раз превышают масштабы первичного. Развитие вторичного рынка обеспечивает постоянную ликвидность ценных бумаг, делает возможным распределение финансовых рисков. Одна из наиболее важных функций вторичного рынка – определение реальной цены ценной бумаги. Цены на ценные бумаги играют важную роль при проведении финансового анализа. Считается, что в ценах находит отражение вся имеющаяся информация о финансовом состоянии эмитента. Через цены вторичного рынка оценивается стоимость компании. Показателем оценки стоимости компании может служить суммарная капитализация – произведение рыночной цены одной обыкновенной акции на количество акций находящихся в обращении. По уровню развития финансовые рынки делятся на развитые и развивающиеся (формирующиеся). По классификации Международной финансовой корпорации (IFC) развитых фондовых рынков насчитывается 23, а формирующихся – около 80. Российский фондовый рынок относится к формирующимся. Для развитых финансовых рынков характерно следующее: 1) Высокая стабильность; 2) Развитая инфраструктура; 3) Развитая законодательная база, регулирующая операции на рынке; 4) Функционирование отлаженной информационной системы; 5) Развитая система защиты интересов, как продавцов, так и покупателей средств; 6) Высокая ликвидность и надёжность большинства инструментов, функционирующих на рынке; 7) Значительный объём финансовых ресурсов, предлагаемых к продаже, и большие объёмы операций, осуществляемых в рамках рынка (оборот Лондонской биржи – 10 трлн. долларов); 8) Высокая эффективность рынка; 9) Хорошо развитая система государственного надзора и регулирования на финансовых рынках; 10) Свободный перелив средств с одного рынка в другой. Для развивающихся рынков характерно следующее: 1) Отсутствие стабильности, повышенная волатильность; 2) Отсутствие развитой системы страхования риска; 3) Недостаточно развитая инфраструктура; 4) Законодательная база, регулирующая операции на рынке, находится в стадии становления; 5) Отсутствует отлаженная информационная система; 6) Низкая ликвидность и надёжность большинства финансовых инструментов; Приведённая классификация финансовых рынков позволяет увидеть картину в целом. Для более детального изучения финансового рынка и процессов, происходящих на нём, необходимо выделять соответствующие сегменты каждого из видов этих рынков. Например, на рынке ценных бумаг отдельно функционируют рынки государственных ценных бумаг, рынки корпоративных ценных бумаг, рынки акций, облигаций и др. Наличие высокоразвитой инфраструктуры различных видов и сегментов финансового рынка делает возможным выбор наиболее приемлемого, оптимального способа привлечения финансовых ресурсов для тех хозяйствующих субъектов, которые нуждаются в инвестициях, и для тех, которые стремятся выгодно и надёжно вложить свои денежные средства. Глава 2. Характеристика финансового рынка России 2.1 Количественные и качественные характеристики финансового рынка России Российские финансы давно интегрированы в мировые финансы, а наш финансовый рынок уже много лет является неразрывной частью мировой финансовой системы. Усиление этого процесса произошло, когда ряд крупнейших мировых инвестиционных банков стали рассматривать инвестиционную корзину BRIC (Бразилия, Россия, Индия, Китай), как некую альтернативу финансовым рынкам постиндустриально развитых экономик (США, Японии и стран западной Европы). Финансовый рынок России по ряду показателей вышел в лидеры среди развивающихся рынков. Большинство его сегментов демонстрирует опережающую динамику по сравнению с темпами роста всей экономики. Соотношение капитализации рынка акций и ВВП выросло за последние восемь лет с 17 до 155% (а в2009 составил 104%).Соотношение активов банков и ВВП за тот же период - с 33 до 61%. Соотношение стоимости корпоративных облигаций в обращении и ВВП - с 0,5 до 3,7%, стоимости чистых активов паевых инвестиционных фондов и ВВП - с 0,1 до 2,3%. Вместе с тем по сравнению со странами, имеющими развитые финансовые рынки, объем практически всех сегментов финансового рынка России пока незначителен - за исключением фондового. По соотношению капитализации и ВВП Россия превосходит большинство стран Европы, несущественно отставая от США, Японии и Испании. Существенно более высокое значение данного показателя характерно лишь для стран с крупными развитыми рынками (Канада, Австралия, Великобритания, Швеция, Швейцария), ЮАР, Гонконга и Сингапура. Все большее количество предприятий реального сектора начинает рассматривать фондовый рынок как главный источник привлеченных ресурсов для финансирования инвестиций в основной капитал и поглощения конкурентов. В 2007 году объем инвестиций, привлеченных российскими предприятиями на внутреннем рынке ценных бумаг, составил 32,7 млрд. долларов, что примерно соответствует 13% совокупного объема инвестиций в основной капитал всех российских предприятий в 2007 году. Особенностью прошлого года стал тот факт, что значительная часть привлеченных инвестиций пришлась на рынок акций - посредством IPO/SPO эмитенты привлекли на внутреннем рынке 14,7 млрд. долларов, еще 18 млрд. было получено на рынке корпоративных облигаций. На внешних рынках акций и облигаций российские компании привлекли еще 47,3 млрд. долларов инвестиций. Но нынешние тенденции развития глобального рынка капитала таковы, что всего этого недостаточно, чтобы обеспечить надлежащий уровень конкурентоспособности национального финансового рынка. Закономерности развития глобального рынка капитала ведут к тому, что в ближайшие пятнадцать-двадцать лет развивающихся рынков в мире не останется вообще. Останутся только развитые, превратившиеся в международные финансовые центры глобального или регионального масштаба, на которые перетекут операции с финансовыми активами резидентов стран с развивающимися ныне финансовыми рынками. Таким образом, для российского финансового рынка сегодня актуальна альтернатива: либо он станет эффективным развитым рынком, крупным международным финансовым центром, либо его не будет вообще. Страны без международных центров (и, следовательно, в долгосрочной перспективе без внутренних финансовых рынков) весьма сильно зависят от иностранного капитала и одновременно там происходит отток сбережений населения на иностранные рынки; они вынуждены различными способами закрываться от глобальной экономики, чтобы хоть как-то сохранить национальную экономику от разрушения; они эмитируют слабую национальную валюту, подверженную кризисам. Отрыв российского финансового рынка от реального сектора отмечается многими исследователями. Отсутствие связи между уровнем процентной ставки и отдачей капитала в реальном секторе экономики - это лишь одно из проявлений общей тенденции: привычных для Запада взаимозависимостей отдельных параметров финансового рынка и иных экономических показателей в России нет или они выражены значительно слабее. Однако такой разрыв – характерная черта не только российской, но и мировой экономики в целом. Курсы акций слабо зависят от реального экономического и финансового положения компаний, от экономической ситуации в стране. Российский финансовый рынок не выполняет и такую свою функцию, как аккумуляция и распределение финансовых ресурсов, превращение сбережений в инвестиции. На три четверти сбережения населения и предприятий не реинвестируются. Они вкладываются в приобретение наличной валюты и «уходят» за границу, становясь «чужими» инвестициями. По данным Федеральной резервной системы и Казначейства США, российское население является самым крупным в мире держателем наличных долларов - у россиян скопилось 80 млрд. долл. (хотя по данным официальной статистики ЦБ России объем наличной валюты составляет всего 27 млрд. долл. и при этом снижается). Если говорить о качественных характеристиках финансового рынка России, нужно отметить, что финансовый рынок России относится к числу развивающихся, и для него характерен ряд негативных тенденций, господствующих на нём ещё с момента его создания: 1) Недостаток ресурсной базы. Об остром недостатке финансовых ресурсов говорит низкая монетизация экономики, которая измеряется коэффициентом монетизации (отношение денежного агрегата М2 к ВВП). В 2002 году в РФ этот коэффициент составлял 16%, а в конце 2005 года незначительно превысил 30%, тогда как минимально необходимым уровнем считается 50-60%. Незначительный объём финансовых ресурсов рынка в свою очередь позволяет небольшими средствами манипулировать им. 2) Узость внутреннего предложения ресурсов. По проведённым опросам население готово вкладывать в ценные бумаги не более 3% своих сбережений. В банковском секторе, несмотря на введение системы страхования вкладов, доля россиян, потерявших интерес к банковским услугам по размещению средств, увеличилась в 2007 году на 12%. 3) Чрезмерная концентрация собственности, торговой активности на ограниченной группе финансовых инструментов (семь-десять акций генерируют более 90% торгов), а также сверхконцентрация в столице внутренних денежных ресурсов страны (более 60%) и финансовых институтов (40-80%), финансовых ресурсов в Москве; очень незначительная доля акционерных капиталов, находящихся в свободном обращении; олигополия в структуре финансовых посредников и институциональных инвесторов (в различных сегментах внутреннего рынка доминируют по восемь-десять игроков). 4) Слабость финансовой позиции институтов финансового рынка, их небольшая капитальная база, неспособная абсорбировать крупные риски. 5) Неспособность рынка обеспечить честность и справедливость ценообразования. Практика проведения финансовых операций с использованием служебной информации. 6) Исключительно высокий уровень риска. В 90-е годы 20-го века Россия вошла в группу шести самых рискованных рынков мира. В 1995-2000 годах стандартное отклонение значений месячных изменений фондовых индексов составляло 24,5%. Последние годы не изменили рискованной природы рынка, о чём свидетельствует следующие данные:

Волатильность российского рынка акций в 2001-2008 годах. Всё это, а также иные недостатки финансового рынка России, говорит об имеющихся проблемах, которые предстоит решать. В то же время российский финансовый рынок развивается высокими темпами и имеет высокий потенциал. 2.2 Основные сегменты финансового рынка России Российский финансовый рынок представлен следующими секторами: 1) Рынок кредитов; 2) Рынок ценных бумаг; 3) Рынок драгоценных металлов; 4) Валютный рынок; 5) Рынок производных финансовых инструментов. Как уже было упомянуто выше на рынке кредитов объектом купли-продажи являются временно свободные денежные средства, предоставляемые взаймы на условиях возвратности, срочности и платности. Согласно статье 819 ГК РФ по кредитному договору банк или иная кредитная организация обязуется предоставить денежные средства заёмщику в размере и на условиях, предусмотренных договором, а заёмщик обязуется возвратить полученную денежную сумму и уплатить проценты на неё. Рынок кредитов преимущественно обеспечивается в РФ коммерческими банками. К числу наиболее крупных банков в России относятся Сбербанк, ВТБ, Возрождение и др. В последние годы рынок кредитов активно развивался. На 1 мая 2006 года в РФ действовало 1233 кредитных организации с 3274 филиалами. Объём рынка кредитов и его структура показаны в таблице. Проблемами отечественного кредитного рынка остаётся низкая капитализация, снижающая возможности обслуживания крупных компаний, объём бизнеса которых во много раз превосходит капитал банков. Следствием этого является тенденция расширения операций российских компаний на зарубежных финансовых рынках. Положительным моментом современного состояния кредитного рынка является достаточно высокое качество кредитного портфеля 30 крупнейших банков. В то же время, несмотря на благоприятную картину, многие экономисты высказывают озабоченность ухудшения качества портфеля потребительских кредитов, что в перспективе может привести к возникновению кризисных ситуаций у ряда банков. Объёмы предоставленных кредитов (млрд. руб.)

Россия как страна, обладающая собственными значительными запасами и месторождениями драгоценных металлов, имеет практически все необходимые предпосылки для развития рынка драгоценных металлов. В последние годы на создание рынка оказали положительное влияние такие факторы, как: 1) Формирование основных участников рынка; 2) Рост объёмов добычи металлов и соответственно рост предложения; 3) Приток иностранных инвестиций в добывающую отрасль; 4) Увеличение промышленного потребления 5) Повышение спроса со стороны частных инвесторов; 6) Формирование цен на металлы с учётом конъюнктуры мирового рынка. В соответствии с участниками рынка и характером сделок рынок драгоценных металлов может быть разделён, как и рынок ценных бумаг, на первичный и вторичный. В РФ более развит первичный рынок, основными участниками которого выступают предприятия добывающей и перерабатывающей промышленности. Объектом операций и сделок на первичном рынке выступает, как правило, металл в физической форме (слитки, порошки, гранулы, прокат) – первичный металл, добытый из недр, а также полученный в ходе переработки вторичного сырья. На вторичном рынке наибольшее развитие получили межбанковский, оптовый и экспортный рынки. В стадии развития находятся розничный сектор, а биржевой только формируется. Вторичный рынок представлен более широким кругом участников. Кроме участников первичного рынка это и частные инвесторы. Помимо сделок с металлами в физическом виде на вторичном рынке проводятся операции в обезличенном виде (ценные бумаги), которые имеют преимущество над первыми, поскольку не облагаются НДС. Важный шаг в развитие рынка золота был сделан в июне 2006 года. РТС в рамках своей срочной секции FORTS начала торговать фьючерсными контрактами на золото. Первая номинальная сделка по фьючерсному контракту на золото была заключена с расчётом в июле по цене 626,5 долларов за унцию (в настоящее время цена одной унции более 1200 долларов). Только в течении одного дня торгов заключено 70 сделок на 46,793млн. рублей (настоящее время такой объём характерен для одного часа торгов). На валютном рынке объектом купли-продажи выступает иностранная валюта и финансовые инструменты, обслуживающие операции с ней. Внутренний валютный рынок имеет важное значение для всего российского финансового рынка и экономики в целом, обеспечивая взаимодействие с другими сегментами внутреннего финансового рынка, связь с реальным сектором российской экономики и участие России в функционировании глобальной экономической системы. Курсовая динамика рубля была важным фактором, определявшим сравнительную привлекательность рублевых и валютных инструментов денежного рынка и рынка капитала, и тем самым оказывала влияние на инвестиционные решения участников финансового рынка. От курсовых колебаний также зависели финансовые результаты деятельности кредитных организаций, небанковских финансовых институтов и нефинансовых предприятий из-за изменения рублевой стоимости их валютных активов и обязательств. В настоящее время, как видно из гистограммы, суммарный оборот валютного рынка снизился. В настоящее время, как видно из гистограммы, суммарный оборот валютного рынка снизился. Структура внутреннего валютного рынка представлена следующим образом (рис. 2).

Рис. 2 Таким образом, в первом полугодии 2009 года внутренний валютный рынок оставался одним из наиболее значимых сегментов российского финансового рынка. Ценовые и объемные индикаторы, характеризующие конъюнктуру рынка, в анализируемый период отличались высокой волатильностью. После серьезного ухудшения в конце 2008 года и начале 2009 года в условиях мирового финансово-экономического кризиса, ситуация на внутреннем валютном рынке стала постепенно стабилизироваться. Его участники адаптировались к изменениям рыночной конъюнктуры. Инфраструктура биржевого и внебиржевого сегментов внутреннего валютного рынка сохраняла свою работоспособность в полном объеме. Важнейший сегмент финансового рынка России – рынок ценных бумаг, представляющий собой совокупность экономических отношений, возникающих между различными экономическими субъектами по поводу мобилизации и размещения свободного капитала в процессе выпуска и обращения ценных бумаг. Рынок торговли российскими ценными бумагами включает в себя российский рынок, Лондонский, Германский, Нью-Йоркский и др. На зарубежных рынках размещаются депозитарные расписки и еврооблигации. Российский рынок ценных бумаг – это смешанная модель фондового рынка: на рынке есть и коммерческие банки, и внебанковские инвестиционные институты. В США коммерческие банки имеют ограничения на операции с ценными бумагами. На российском рынке ценных бумаг господствовали государственные и муниципальные ценные бумаги, успешно конкурировавшие с банковскими и корпоративными ценными бумагами. Доходность ценных бумаг составляла в отдельные периоды до 123% годовых. Однако высокая доходность ценных бумаг по законам рынка означала высокую степень риска и делала российский рынок рискованным. Российский рынок ценных бумаг в периоды до 2007 года не выполнял своего основного назначения – перераспределения денежных средств на цели производительных инвестиций. Рынок был невелик по объёму, многие ценные бумаги были неликвидны. Не были развиты инфраструктура рынка и технология торговли. Отсутствовал открытый доступ к информации. Спрос на ценные бумаги был низок. Доля нерезидентов составляла примерно одну треть. В 1996 году они были допущены на первичный рынок, а затем на вторичный рынок. Кроме того, в 1996 году Россия была включена в индекс IFC. Это означало, что все крупные инвестиционные фонды мира, вкладывающие средства в развивающиеся страны, выделяли от1 до 3 % своих средств для инвестирования в экономику РФ. В период 1997-1998 годов доля нерезидентов сократилась до 18%, а затем и вовсе обнулилась в результате кризиса в России. Многие из вышеназванных особенностей были связаны с неразвитостью российского рынка ценных бумаг. В современный период, в период действия мирового финансового кризиса российский рынок ценных бумаг начинает своё постепенное восстановление. Напомню, что в ноябре 2008 – феврале 2009 потери российского фондового рынка по индексу РТС составили 80% (американский индекс S&P 500 -45%; немецкий DAX -47%; японский Nikkei 225 -56%). В первом полугодии 2009 г. на российском рынке акций наметились признаки улучшения ситуации. С февраля началась постепенная активизация операций с акциями на вторичном рынке, и в последней декаде месяца произошел разворот ценовой динамики после обвального падения котировок инструментов во второй половине 2008 - январе 2009 г. Позитивное влияние на состояние рынка акций оказала стабилизация ситуации на внутреннем валютном рынке, повышение цен на мировых нефтяном и фондовом рынках. Однако возобновление роста котировок российских акций было связано в основном с притоком краткосрочного спекулятивного капитала, в том числе иностранного, на рынок акций. Приток долгосрочных инвестиций на отечественный фондовый рынок сдерживали отсутствие ощутимых позитивных изменений в состоянии мировой и российской экономики неопределенность будущей динамики котировок российских ценных бумаг. Таким образом, российский рынок акций по-прежнему оставался крайне уязвимым к изменению направления потока капитала портфельных инвесторов и, следовательно, к возможности новой существенной ценовой коррекции. В начале 2009 г. на российском финансовом рынке сохранялись негативные тенденции последних месяцев 2008 года. Продолжался отток капитала иностранных инвесторов с отечественного фондового рынка, хотя ежемесячные объемы вывода средств нерезидентов в январе-марте 2009 г. были существенно меньше, чем в июне-декабре 2008 г. Это смягчало влияние данного фактора на динамику котировок российских ценных бумаг, которые с последней декады февраля уверенно повышались. В апреле-мае 2009 г. средства нерезидентов стали возвращаться на российский рынок акций: по данным ФБ ММВБ, сальдо операций нерезидентов с акциями на вторичном рынке (объем покупки минус объем продажи) было положительным. Активная скупка нерезидентами российских ликвидных акций способствовала увеличению спроса на них со стороны отечественных инвесторов и ускорению темпов роста котировок. В результате к началу июня цены большинства акций достигли максимальных значений первого полугодия 2009 года. Несмотря на то, что наблюдавшийся в апреле-мае 2009 г. приток иностранного капитала носил в основном краткосрочный характер, его влияние на российский финансовый рынок в целом было позитивным. Рост интереса инвесторов к российским инструментам послужил сигналом о снижении инвестиционных рисков на внутреннем финансовом рынке и открыл новые возможности для российских компаний по реструктуризации и рефинансированию их долга, подлежащего погашению в 2009-2010 годах. Индекс ММВБ по итогам первого полугодия 2009 г. повысился на 56,8% по сравнению с концом 2008 г. и на закрытие торгов 30 июня 2009 г. достиг 971,55 пункта. Диапазон его колебаний в анализируемый период составлял 553,62-1206,20 пункта. Индекс РТС повысился на 56,2% и на закрытие торгов 30 июня 2009 г. достиг 987,02 пункта, изменяясь в течение анализируемого периода в диапазоне 498,20-1180,56 пункта. Таким образом, несмотря на наметившиеся в первом полугодии 2009 г. позитивные сдвиги, ситуация на российском рынке акций остается нестабильной. Он по-прежнему крайне уязвим к изменению направления и величины потока капитала, колебаниям конъюнктуры мировых фондового и нефтяного рынков, изменениям внешнего новостного фона. Это связано с ограниченным присутствием на отечественном рынке акций консервативных инвесторов и непривлекательной для акционеров дивидендной политикой российских эмитентов. Дальнейшее развитие российского рынка акций будет зависеть от скорости восстановления отечественной и мировой экономик, создания эффективной системы корпоративного управления, что позволит привлечь на российский рынок акций значительные денежные средства консервативных инвесторов, в том числе розничных. Рынок производных финансовых инструментов по объему биржевых торгов занимает третье место после валютного рынка и рынка акций. Рынок деривативов тесно связан с рынками базовых активов - рынком акций, валютным, денежным и товарным рынками, поэтому изменение конъюнктуры на рынках базовых активов оперативно отражается на рынке деривативов. В связи с этим темпы восстановления отдельных сегментов срочного биржевого рынка значительно различались, находясь в зависимости от темпов восстановления рынков соответствующих базовых активов. В первом полугодии 2009 г. на российском рынке производных финансовых инструментов наметились признаки стабилизации. С февраля постепенно восстанавливалась активность участников биржевых торгов, значительно понизившаяся во второй половине 2008 г. Суммарный оборот торгов срочными контрактами на российских биржах в 2009 году составил 5,4 трлн. руб. (8,3 и 6,2 трлн. руб. в первом и втором полугодиях 2008 г. соответственно). Таким образом, во втором полугодии 2009 г. ситуация на российском рынке производных финансовых инструментов частично стабилизировалась, что проявилось в положительной динамике оборотов торгов на отдельных сегментах рынка и возобновлении введения в обращение новых инструментов. Однако суммарные открытые позиции по срочным биржевым контрактам, отражающие емкость и развитость рынка, не восстановились в прежних объемах. Дальнейшее развитие российского срочного рынка будет зависеть от конъюнктуры рынков основных базовых активов, а также от совершенствования системы управления рисками на срочных биржах. 2.3 Роль посредников на финансовом рынке России Важнейшую роль в перемещении средств в рамках финансовой системы играют финансовые посредники, взаимодействующие с хозяйствующими субъектами, населением и между собой. Их деятельность, по сути, сводится к аккумулированию небольших сбережений многих мелких инвесторов и последующему долгосрочному инвестированию аккумулированных средств. В последнее время все больше инвестиций осуществляется через финансовых посредников. Основная роль финансовых посредников в развитии экономики любого государства состоит в обеспечении эффективного функционирования механизма привлечения инвестиций. Уровень инвестиций оказывает существенное воздействие на объем национального дохода общества. Инвестиции (капиталовложения) в масштабах страны определяют процесс расширенного воспроизводства. Кроме того, вовлечение средств населения в хозяйственную жизнь страны обеспечивает не только вливание существенных денежных средств в экономику, но и повышает трудовую мотивацию населения, активизирует экономическую активность частных лиц, а также снижает уровень социальной напряженности в стране. Поэтому проблема привлечения и аккумулирования средств населения традиционно считается одной из важнейших для растущей экономики. Всех финансовых посредников можно подразделить на четыре группы: финансовые учреждения депозитного типа; инвестиционные фонды; иные финансовые организации. Наибольшее распространение на финансовом рынке РФ в качестве финансовых посредников получили коммерческие банки. Они привлекают временно свободные денежные средства и размещают их от себя лично путём заключения договоров банковского счёта, банковского вклада, продавая выпущенные ими ценные бумаги или принимая средства в доверительное управление. В основном коммерческие банки размещают средства от себя лично, гарантируя своему клиенту только определённый доход. Доверительное управление через создание фондов доверительного управления (ОФБУ) получили значительно меньшее распространение, чем у инвестиционных фондов. Совокупные активы ОФБУ увеличились с 980 млн. в 2003 году до 7,76 млрд. в начале 2006 года (в начале 2008 совокупные активы ОФБУ составили 15,7 млрд. долларов. Инвестиционные фонды в РФ появились гораздо позднее коммерческих банков. В отличии от коммерческих банков они функционируют не на рынке кредитов, а на фондовом рынке, аккумулируя средства юридических и физических лиц и вкладывая их в ценные бумаги. В РФ две разновидности инвестиционных фондов. Акционерный инвестиционный фонд (АИФ) – открытое акционерное общество, исключительным предметом деятельности которого является инвестирование имущества в ценные бумаги и иные объекты, предусмотренные законом. Паевый инвестиционный фонд (ПИФ) – обособленный имущественный комплекс, состоящий из имущества, переданного в доверительное управление управляющей компании учредителем доверительного управления с условием объединения этого имущества с имуществом иных учредителей, доля в праве собственности на которое удостоверяется ценной бумагой, выдаваемой управляющей компанией. ПИФ как коллективная форма инвестирования средств имеет следующие преимущества: активами ПИФ управляют профессиональные менеджеры; даже небольшое вложение будет диверсифицировано; ПИФ доступен для «мелкого» инвестора; информация о работе фонда максимально открыта и доступна; контроль за работой фонда осуществляет государство; в отличие от депозита в коммерческом банке владелец пая может продать или подарить пай другому лицу. По объектам вложений различают фонды акций, фонды облигаций, фонды денежного рынка, индексные фонды, фонды недвижимости и др. К последней группе финансовых посредников относятся различные типы финансовых компаний, таких, как финансовые компании, специализирующиеся на кредитных и лизинговых операциях в сфере бизнеса и финансовые компании потребительского кредита, предоставляющие займы домашним хозяйствам с правом погашения в рассрочку. Однако они ещё не получили широкого развития в России и находятся в стадии становления. Основные плюсы посреднической деятельности: Во-первых, посредники осуществляют диверсификацию риска путем распределения вложений по видам финансовых инструментов между кредиторами при выдаче синдицированных (совместных) кредитов во времени и иным образом, что ведет к снижению уровня кредитного риска. При отсутствии финансового посредника велик кредитный риск, т. е. риск невозврата основной суммы долга и процентов. Чистый доход посредника определяется разницей между ставкой за предоставленный им кредит и ставкой, под которую сам посредник занимает деньги, за вычетом издержек, связанных с ведением счетов, выплатой заработной платы сотрудникам, налоговыми платежами и т. д. Во-вторых, посредник разрабатывает систему проверки платежеспособности заемщиков и организует систему распространения своих услуг, что также снижает кредитный риск и издержки по кредитованию. В-третьих, финансовые институты позволяют обеспечить постоянный уровень ликвидности для своих клиентов, т. е. возможность получения наличных денег. Таким образом, положительная роль финансовых посредников очевидна. Их важнейшей задачей на сегодняшний день является аккумулирование небольших сбережений многих мелких инвесторов и последующее долгосрочное инвестирование аккумулированных средств. Глава 3. Развитие финансового рынка в России: проблемы и перспективы 3.1 Финансовый рынок России в условиях мирового финансового кризиса В первом полугодии 2009 г. российский финансовый рынок начал постепенное восстановление, преодолевая последствия глобального финансово-экономического кризиса второй половины 2008 года. Совокупный объем основных сегментов российского финансового рынка, резко сократившийся во время кризиса, стал увеличиваться. В результате на конец июня 2009 г. он превысил ВВП страны. Основной вклад в динамику совокупного объема рыночных ресурсов в рассматриваемый период внес, как и прежде, рынок акций. Капитализация рынка акций на конец первого полугодия 2009 г., по оценке, достигла 42% ВВП, задолженность нефинансового сектора по банковским кредитам составила 41% ВВП, а объем находящихся в обращении долговых ценных бумаг - 20% ВВП. Восстановление началось после того, как в конце января - середине февраля 2009 г. валютный, денежный и фондовый рынки нащупали «дно» своего падения. Были зафиксированы минимальные значения курса рубля к бивалютной корзине, доллару и евро, максимальные за последние годы ставки денежного рынка, минимальные котировки корпоративных ценных бумаг и объемы операций на первичном и вторичном сегментах фондового рынка. В то же время сохранялся высокий уровень кредитных и депозитных ставок банков по основным операциям с нефинансовыми организациями и населением на фоне невысокой активности в сегменте кредитования нефинансовых заемщиков. Стабилизирующее воздействие на российский финансовый рынок оказали предпринятые в конце 2008 г. - начале 2009 г. Правительством РФ и Банком России оперативные и масштабные антикризисные меры, которые позволили смягчить наиболее острую фазу кризиса. В то же время стал проявляться эффект от мероприятий, осуществленных центральными банками ведущих зарубежных стран. Со второй половины февраля 2009 г. мировые финансовые рынки начали постепенно стабилизироваться, наметились признаки восстановления цен на мировом рынке энергоносителей. В последующие месяцы улучшение конъюнктуры мировых сырьевых рынков, рост основных зарубежных фондовых индексов, стабилизация ситуации на внутреннем валютном и денежном рынках, начавшийся в апреле-мае нетто-приток частного капитала в Россию ослабляли влияние негативных факторов, способствуя улучшению конъюнктуры российского финансового рынка. В частности, сравнительно высокий уровень процентных ставок в российской экономике на фоне номинального укрепления рубля к бивалютной корзине способствовал возобновлению притока спекулятивного капитала на российский фондовый рынок, активизации операций и росту котировок ценных бумаг во II квартале 2009 года. Ослабление девальвационных ожиданий в отношении рубля, замедление инфляции, прекращение оттока частного капитала во II квартале позволило Банку России в апреле перейти к понижению ставок по своим операциям с целью содействия снижению ставок в экономике, повышению кредитной активности банков и преодолению спада производства. К концу первого полугодия наметились первые позитивные симптомы на кредитно-депозитном рынке. Восстановление внутреннего финансового рынка сопровождалось изменением значимости отдельных видов рисков на различных его сегментах. На денежном рынке был в основном преодолен кризис ликвидности, о чем свидетельствуют снижение процентных ставок по рублевым межбанковским кредитам и операциям РЕПО, а также сокращение спроса банков на инструменты рефинансирования Банка России. Однако на долговом рынке повысились кредитные риски, что проявилось в неуклонном росте просроченной задолженности по банковским кредитам нефинансовому сектору и быстром увеличении количества дефолтов по корпоративным облигациям. При этом увеличилась дифференциация заемщиков (банков и нефинансовых организаций) по их кредитному качеству. Российский финансовый рынок продолжает выполнять присущие ему функции. Взаимосвязь финансового сектора с реальным сектором российской экономики сохранилась, хотя и несколько ослабла. Финансовый рынок по-прежнему позволяет реализовывать функцию трансформации сбережений в инвестиции, но в ограниченных масштабах по сравнению с докризисным периодом. Ослабление связи финансового и реального секторов проявлялось, прежде всего, в затрудненности доступа на кредитный и фондовый рынки корпоративных заемщиков, не относящихся к категории первоклассных. В этих условиях все большее значение приобретали меры по государственной поддержке системообразующих предприятий различных отраслей экономики. В первом полугодии 2009 г. между сегментами российского финансового рынка сохранялись тесные связи. Несмотря на очень высокуюволатильность ценовых и объемных индикаторов на всех сегментах рынка, динамика этих показателей имела достаточно согласованный характер в течение всего рассматриваемого периода. Таким образом, в первом полугодии 2009 г. российский финансовый рынок в целом выдержал удар кризиса и начал восстанавливаться. Основные участники финансового рынка продолжали осуществлять свои операции, рыночная инфраструктура функционировала бесперебойно. Дальнейшее развитие российского финансового рынка зависит от взаимодействия многих труднопредсказуемых внешних и внутренних факторов и потому характеризуется высокой степенью неопределенности. 3.2 Тенденции и перспективы развития финансового рынка в России в послекризисный период Как уже было, сказано финансовый рынок России давно интегрировал в мировой финансовый рынок, поэтому его дальнейшее развитие, прежде всего, зависит от темпов восстановления как экономики России так и экономики США и стран еврозоны. Существует несколько сценариев будущего развития мировой экономики. Первый – V-образная форма выхода из рецессии. Согласно первому сценарию дно кризиса было пройдено в конце 2008 начале 2009годов; быстрый выход глобальной экономики из рецессии, смена дефляционных тенденций в развитых странах инфляционными, курс доллара под угрозой. В этом случае перспективами российского финансового рынка являются следующие: 1) Финансовый рынок станет ёмкими и будет являться важнейшим источником капитала для бизнеса, предлагать способы хеджирования риска, в т.ч. для крупных игроков, для больших объемов риска на ликвидном рынке. 2) Российский финансовый рынок полностью восстановит потери 2008 начала 2009, станет одним самых привлекательных, сточки зрения инвестиций, развивающихся экономик. Это будет обеспечиваться как высокими ценами на сырьё, так внутренне и внешне политическим курсом России. Такой сценарий развития является самым оптимистичным, и, на мой взгляд, полностью реализован не будет. Второй сценарий – W-образная модель выхода из кризиса, самый пессимистичный сценарий. Согласно нему мировая экономика будет отыгрывать потери от кризиса очень быстро, уровень роста мирового ВВП составит 3%. Но при этом будет «надут» очередной пузырь, взрыв которого приведёт к новой волне кризиса. В этом случаедля финансового рынка России будет характерно следующие: «ложный» возврат к докризисным уровням оборота на рынках, а затем быстрый спад характерный для первой волны кризиса; глубокая рецессия российской экономики вследствие очередного понижения цен на энергоносители и спад на российском финансовом рынке, отток иностранных и частных инвестиций. Перспективы создания в России мирового финансового центра становятся туманными. Третий сценарий – U-образный выход экономик из рецессии, самый реальный сценарий. Согласно нему мировая и российская экономики будут выходить из кризиса медленными темпами. Прирост мирового ВВП порядка 0,5% в год. В этом случае российский финансовый рынок будет развиваться медленными темпами. Будет разрешена, в первую очередь, проблема хеджирования, как способа уменьшения финансовых рисков. Россия как международный финансовый центр «не за горами». В настоящее время основные направления развития российского финансового рынка определены в «Стратегии развития финансового рынка Российской Федерации на период до 2020 года». В ней определено, что в ближайшее десятилетие немногочисленные национальные финансовые рынки будут либо становиться мировыми финансовыми центрами, либо входить в зону влияния уже существующих глобальных центров. Поэтому наличие самостоятельного финансового центра в той или иной стране станет одним из важнейших признаков конкурентоспособности экономик таких стран, роста их влияния в мире, обязательным условием их экономического, а значит, и политического суверенитета. В этой связи обеспечение долгосрочной конкурентоспособности российского финансового рынка и формирование в России самостоятельного финансового центра не могут рассматриваться как сугубо отраслевые или ведомственные задачи. Решение этих задач должно стать важнейшим приоритетом долгосрочной экономической политики. Сложившаяся ситуация на мировых финансовых рынках, а также рост интереса международных финансовых институтов и фондовых бирж к российскому финансовому рынку требуют не только скорейшего завершения выполнения положений Стратегии развития финансового рынка Российской Федерации до 2020 года, но прежде всего формулирования дополнительных долгосрочных мер по совершенствованию регулирования финансового рынка в Российской Федерации. Сейчас российский финансовый рынок характеризуется следующими тенденциями: 1) повышение емкости и прозрачности финансового рынка; 2) обеспечение эффективности рыночной инфраструктуры; 3) формирование благоприятного налогового климата для его участников; 4) совершенствование правового регулирования на финансовом рынке; 5) повышение уровня информированности граждан о возможностях инвестирования сбережений на финансовом рынке; 6) создание возможности для секьюритизации широкого круга активов; 7) унификация регулирования всех сегментов организованного финансового рынка; 8) повышение уровня предоставления услуг по учету прав собственности на ценные бумаги и иные финансовые инструменты. В свою очередь усиление внимания к реформе внутреннего финансового рынка также будет способствовать повышению значимости России в регулировании международных процессов и получению Россией международного инвестиционного рейтинга. Заключение Таким образом, финансовый рынок – это рынок, на котором в качестве товара выступают финансовые ресурсы. Целью финансового рынка является обеспечение эффективной аккумуляции денежных средств и их реализации структурам, нуждающимся в финансовых ресурсах. Для достижения цели, поставленной в начале курсовой работы, был проведён теоретический анализ специальной литературы по теме исследования, который позволяет сделать следующие выводы: 1) Российский финансовый рынок в настоящее время отличает невысокая степень развитости инфраструктуры, отсутствие развитой системы страхования риска, низкая ликвидность большинства финансовых инструментов, отсутствует отлаженная информационная система, не до конца развитая законодательная база (к примеру, до сих пор не принятый Закон об инсайдерской информации); 2) Финансовый рынок России во время самой острой фазы кризиса понёс одни из самых больших потерь в сравнении с другими финансовыми рынками, произошёл крупномасштабный отток средств нерезидентов; 3) Финансовый рынок страны недостаточно чётко выполняет функции мобилизации временно свободных денежных средств физических и юридических лиц и их распределение и перераспределение на коммерческой основе между различными секторами экономики; 4) В настоящее время финансовый рынок России начал своё восстановление, причём по его темпам Россия занимает 4-ое место в мире В настоящее время остаётся открытым вопрос: увидим ли мы новый, качественно модернизованный финансовый рынок, Россию как один из мировых финансовых центров, или, же мы вновь получим «старый» финансовый рынок? Если мы хотим быть великой страной, обеспечить суверенность и динамизм социально-экономического развития, мы должны ставить вопрос о формировании в России международного финансового центра. Вот как по этому поводу высказался президент страны Дмитрий Анатольевич Медведев в своём выступлении на Деловом саммите АТЭС в Сингапуре: «У нас есть и собственные планы по совершенствованию российской финансовой системы. Мы возлагаем на нашу финансовую систему достаточно серьёзные планы, рассчитываем на то, что в посткризисный период Россия будет создавать сильную финансовую систему и, в конечном счёте, должна стать одним из сильных финансовых центров мира. В ближайшие годы такая работа обязательно будет активизирована, да мы её, собственно говоря, и сейчас не прерывали». Из этих слов можно сделать вывод, что развитие финансового рынка России как части финансовой системы, является приоритетной задачей реформирования современной России. Кризис это не только тяжёлые экономические последствия для экономики страны, это, на мой взгляд, шанс, чтобы построить «новую» экономику. «Экономики других стран выйдут из кризиса обновленными, а Россия останется всё тем же сырьевым придатком», вот как пессимистически рассуждают многие современные аналитики. Да это будет так, если оставить всё как есть. Но если твёрдо встать на путь модернизации экономики, развития наукоёмких отраслей, создания в России мощного финансового центра, мы сможем этого избежать и, напротив, построим высокоразвитое государство с привлекательным инвестиционным климатом. И поэтому развитие финансового рынка является одной из важнейших задач реформирования России в современный период. Главный вывод по всей работе заключается в том, что финансовый рынок России обладает большим потенциалом развития, и задача на сегодняшний день – реализовать его. Список использованной литературы 1. Поляк Г.Б. Финансы - М.: Юнити, 2009. 2. Ковалёва А.М. Финансы - М.: Финансы и статистика, 2007. 3. Колпакова Г.М. Финансы. Денежное обращение. Кредит - М.: Финансы и статистика, 2001. 4. Романовский М.В., Врублёвская О.В., Сабанти Б.М. Финансы - М.: Юрайт, 2008. 5. Щербанин Ю.А. Мировая экономика - М.: Юнити, 2009. 6. Макконнелл К.Р., Брю С.Л. Экономикс: принципы, проблемы и политика - М.: ИНФРА-М, 2006. 7. Научно-практический и теоретический журнал: Алхимия финансов, №41, 2009. 8. Научно-практический и теоретический журнал: Финансы и кредит, № 348, 2009. 9. Научно-практический и теоретический журнал: Рынок ценных бумаг, №7-8, 2009. 10. www.expert.ru 11. www.fintrip.ru 12. www.finam.ru |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||