Курсовая работа: Валютный курс и его роль в экономикеКурсовая работа: Валютный курс и его роль в экономикеСодержание Введение Глава 1. Теоретические основы формирования валютного курса 1.1 Сущность валютного курса как экономической категории 1.2 Факторы, влияющие на формирование валютного курса Глава 2. Режим валютного курса, его эволюция в России 2.1 Варианты режимов валютного курса 2.2 Развитие режима курса рубля в России Глава 3. Регулирование валютного курса 3.1 Методы валютного регулирования, применяемые государством 3.2.Регулирование валютного курса в России на современном этапе Заключение Список использованной литературы Введение Тема данной курсовой работы "Валютный курс и его роль в экономике". Каждая страна должна иметь в процессе международных отношений курс своей валюты. Валютный курс - цена денежной единицы одной страны выраженная в денежных единицах других стран. Он обеспечивает связь национальной валюты с другими валютами, а также сравнение показателей макроэкономики разных стран. В конечном итоге валютный курс определяет покупательную способность конкретной валюты. Актуальность данной темы заключается в том, что валютный курс оказывает существенное действие на внешнюю торговлю страны, поскольку от его уровня в значимой степени зависит конкурентоспособность её продуктов на глобальных рынках. Валютный курс нужен для обмена валют при торговле продуктами и услугами, движении капиталов и кредитов; для сравнения цен на глобальных товарных рынках, а также стоимостных характеристик различных государств; для периодической переоценки счетов в иностранной валюте компаний, банков, правительств и физических лиц. Целью курсовой работы является изучение валютного курса, рассмотрение валютного регулирования в России и подведение выводов о роли валютного курса в экономике. В соответствии с целью исследования ставились и решались следующие основные задачи: · раскрыть понятие валютного курса; · проанализировать теоретические основы формирования валютного курса; · рассмотреть факторы, влияющие на уровень валютного курса; · определить специфику выбора режима валютного курса; · исследовать экономическое значение валютного курса и методики его регулирования; · проанализировать режим валютного курса и валютную политику в России. Объектом данной работы является валютный курс, а предметом - исследование формирование валютного курса и рассмотрение способов и режимов его регулирования. В работе использовались следующие методы исследования: монографический, аналитический и метод сравнения. Источники информации при написании курсовой работы: труды отечественных авторов по исследуемой проблеме, издания периодической печати, ресурсы Интернета, нормативно-правовые акты. Курсовая работа выполнена на 27 страницах машинописного текста. Содержит введение, 3 главы, в каждой из которой по 2 пункта,2 рисунка, заключение. Глава 1. Теоретические основы формирования валютного курса 1.1 Сущность валютного курса как экономической категории Важным элементом международных валютных отношений является валютный курс как измеритель стоимостного содержания валют. Международные расчетные либо обменные операции предполагают обязательное сопоставление цен государственной и иностранной валют, поскольку за каждым покупаемым либо продаваемым продуктом стоит стоимость, выраженная в деньгах. Это приводит к возникновению валютного курса и необходимости определения его уровня. Он представляет собой соотношение между денежными единицами разных стран, определяемое их покупательной способностью и рядом других факторов. Валютный курс необходим для международных валютных, расчетных, кредитно-финансовых операций. [2] Валютный курс-цена денежной единицы одной страны, выраженная: либо в денежных единицах другой страны; либо в наборе денежных единиц группы стран (валютной корзине); либо в международных валютных единицах. Валютный курс-это не технический коэффициент пересчета, а "цена" денежной единицы данной страны, выраженная в иностранной валюте или международных валютных единицах (СДР.). [2] Валютные курсы формируются в повседневном обороте в процессе сопоставления валют на валютном рынке через механизм спроса и предложения. Стоимостной основой валютного курса служит паритет покупательной способности (ППС), т.е. соотношение валют по их покупательной способности. [3] Покупательная способность выражает средние национальные уровни цен на товары, услуги, инвестиции. [2] При свободном размене банкнот на золото и свободе золотого обращения между странами валютный курс незначительно отклонялся от ППС вследствие действия механизма золотых точек. Механизм золотых точек - пределы отклонения валютного курса от монетарного паритета (обычно не более 1 %): нижний (при достижении которого начинается отток золота из страны) и верхний (начинается его приток). Монетарный паритет - соотношение весового содержания золота в денежных единицах (монетах) различных стран. [3] В условиях бумажно-денежного обращения валютные курсы могут существенно отклоняться от ППС. Для промышленно развитых стран это отклонение незначительно. Во многих развивающихся странах и странах с переходной экономикой курс национальной валюты в два-три раза ниже паритета. Отклонение валютного курса от ППС происходит под влиянием спроса и предложения валюты. [3] Различают номинальный, реальный и эффективный валютные курсы. Номинальный валютный курс (НК) - это обменный курс, по этому курсу происходит обмен валют. На значение обменного курса могут оказывать влияние внешнеторговые барьеры - транспортные издержки, квоты, тарифы. Для учета влияния на валютный курс уровня инфляции в стране котировки и в иностранном государстве определяют реальный курс. Реальный курс (РК) - это номинальный валютный курс, пересчитанный с учетом индексов цен в обеих странах (умноженный на отношение индексов цен). Реальный валютный курс, например рубля к доллару, определяется по формуле: РК$=НК$*Iц в США/Iц в РФ. Если индекс цен в стране выше, чем за рубежом, то реальный курс валюты этой страны будет выше, чем номинальный. При более низком темпе инфляции в стране реальный курс ее национальной валюты будет выше номинального. [3] Увеличение реального курса национальной валюты приводит к сокращению внешнего спроса на экспортируемые товары и расширению спроса на более дешевые импортные товары. Дорогая валюта привлекает западных инвесторов, организациям легче приобрести импортное оборудование, а реальная стоимость внешнего долга уменьшается. От ослабления валюты в реальном выражении выигрывают экспортеры и фирмы, чья продукция конкурирует с импортными продуктами на внутреннем рынке. [8] Для анализа динамики валютного курса, оценки степени его изменения определяют индексы номинального или реального валютного курса. [3] Эффективный валютный курс рассчитывается на основе курсового соотношения валют с учетом удельного веса стран - торговых партнеров во внешней торговле с РФ. Он позволяет оценить динамику курса по отношению к нескольким валютам, при его исчислении каждая валюта получает свой вес в зависимости от доли приходящихся на нее внешнеэкономических сделок. Сумма всех весов равна 1 или 100%. [3] С февраля 2005 г. Банк России определяет эффективный курс рубля на основе бивалютной корзины, состоящей из доллара и евро. Различают номинальный и реальный эффективные курсы. Для того, чтобы определить номинальный эффективный курс нужно номинальный курс каждой из валют умножить на ее вес, суммировать полученные величины и вычислить их среднее арифметическое значение. Реальный эффективный курс определяется с учетом уровня индексов цен. [3] Уровень валютного курса существенно влияет на все ключевые параметры экономики, включая внешнюю торговлю, конкурентоспособность национальной продукции, темпы экономического роста. 1.2 Факторы, влияющие на формирование валютного курса Формирование валютного курса - многофакторный процесс. К факторам, влияющим на формирование валютного курса, относят: · состояние экономики, · темп инфляции, · покупательная способность валюты, · уровень процентных ставок и доходность ценных бумаг, · деятельность валютных рынков, · валютная спекуляция, · валютная политика, · состояние платежного баланса, · степень использования национальной валюты в международных расчетах. [2] Названные факторы определяют спрос и предложение валюты. Например, чем выше темп инфляции в стране по сравнению с темпами инфляции в других государствах, тем ниже курс ее валюты, если не противодействуют иные факторы. [2] Более значительное по сравнению с другими странами падение покупательной способности денежной единицы страны в результате общего роста цен вызывает снижение ее валютного курса. [3] Относительно более высокие процентные ставки и доходность ценных бумаг в данной стране приведут, во-первых, к притоку в эту страну иностранного капитала и соответственно к увеличению предложения иностранной валюты, ее удешевление и удорожание национальной валюты; во-вторых, к переливу капиталов с валютного рынка на рынок депозитов и ценных бумаг, уменьшению спроса на иностранную валюту, понижению ее курса и повышение курса национальной валюты. В результате снижения процентных ставок и доходности ценных бумаг валютный курс уменьшится. [3] Валютная спекуляция - игра на повышение или снижение валютного курса - также воздействует на его динамику. Валютная политика стимулирует либо снижение курса национальной валюты, либо его повышение в зависимости от поставленных задач. [2] Если курс какой-либо валюты имеет тенденцию к понижению, то компании и банки заранее продают её на более устойчивые валюты, что ухудшает позиции ослабленной валюты. Валютные рынки скоро реагируют на конфигурации в экономике и политике, на колебания курсовых соотношений. Тем самым они расширяют способности валютной спекуляции и стихийного движения "горячих" средств. При активном сальдо платежного баланса страны (сумма поступлений иностранной валюты превышает сумму ее платежей) растет спрос на ее валюту со стороны иностранных должников и ее курс может повыситься. При пассивном сальдо (сумма платежей иностранной валюты превышает сумму ее поступлений) усиливается спрос на иностранную валюту для погашения международных обязательств и наблюдается тенденция к снижению курса национальной валюты. [2] Степень использования национальной валюты как международного платежного и резервного средства влияет на их спрос и предложение. Кроме указанных факторов, на формирование валютного курса могут оказывать воздействие различные политические, спекулятивные, психологические факторы. [3] При прогнозировании валютного курса учитывается многофакторность его формирования на рынке, особенно те курсообразующие факторы, которые доминируют в конкретной ситуации. [2] Глава 2. Режим валютного курса, его эволюция в России 2.1 Варианты режимов валютного курса Оптимальный выбор режима валютного курса для национальной экономики остается одним из главных неразрешенных вопросов международной политики. Режим валютного курса характеризует порядок установления курсового соотношения между валютами. Различаются фиксированные валютные курсы, колеблющиеся в узких рамках, плавающие курсы, изменяющиеся в зависимости от рыночного спроса и предложения валюты, а также их разновидности. [12] Такая классификация курсовых режимов в целом соответствует принятому МВФ делению валют на три группы: · валюты с привязкой (к одной валюте, "валютной корзине" или международной денежной единице); · валюты с большой гибкостью; · валюты с ограниченной гибкостью. [12] Режим фиксированного валютного курса. При режиме фиксированного курса центральный банк устанавливает курс национальной валюты на определенном уровне по отношению к валюте какой-либо страны, к которой "привязана" валюта данной страны, к валютной корзине (обычно в нее входят валюты основных торгово-экономических партнеров) или к международной денежной единице. Особенность фиксированного курса состоит в том, что он остается неизменным в течение более или менее продолжительного времени (нескольких лет или нескольких месяцев), т.е. не зависит от изменения спроса и предложения на валюту. Изменение фиксированного курса происходит в результате его официального пересмотра (девальвации - понижения или ревальвации - повышения). [12] Режим фиксированного валютного курса обычно устанавливается в странах с жесткими валютными ограничениями и неконвертируемой валютой. На современном этапе его применяют в основном развивающиеся страны. Режим "плавающего" или колеблющегося курса. Такой режим характерен для стран, где валютные ограничения отсутствуют или незначительны. Режим "плавающего" курса не исключает проведение центральным банком тех или иных мероприятий, направленных на регулирование валютного курса. К этому режиму относят: свободноплавающий режим, при нем курс практически не регулируется центральным банком, свободно меняется под влиянием спроса и предложения; управляемый плавающий режим, в данном режиме центральный банк постоянно регулирует уровень курса с помощью валютных интервенций. [12] Промежуточные варианты режима валютного курса. К промежуточным между фиксированным и "плавающим" вариантами режима валютного курса можно отнести: режим "скользящей фиксации", при котором центральный банк ежедневно устанавливает валютный курс исходя из определенных показателей: уровня инфляции, состояния платежного баланса, изменения величины официальных золотовалютных резервов и др.; режим "валютного коридора", при котором центральный банк устанавливает верхний и нижний пределы колебания валютного курса. Режим "валютного коридора" называют как режим "мягкой фиксации" (если установлены узкие пределы колебания), так и режимом "управляемого плавания" (если коридор достаточно широк). Чем шире "коридор", тем в большей степени движение валютного курса соответствует реальному соотношению рыночного спроса и предложения на валюту; режим "совместного", или "коллективного плавания", валют, при котором курсы валют стран - членов валютной группировки поддерживаются по отношению друг к другу в пределах "валютного коридора" и "совместно плавают" вокруг валют, не входящих в группировку [12]. Валютной котировкой (от франц. coter, буквально - нумеровать, метить), называется установление (фиксация) курса одной валюты к другой в соответствии с действующими законодательными нормами и сложившейся практикой. Котировка валют проводится государственными (национальными) или крупнейшими коммерческими банками. Валютная котировка бывает трех видов: прямая котировка - количество единиц национальной валюты за одну единицу иностранной валюты. обратная (косвенная) котировка, при которой единица национальной валюты выражается в иностранной валюте. Количество единиц иностранной валюты, необходимое для покупки единицы национальной валюты. Косвенная котировка характерна для фунта стерлингов. кросс-курс - курсовое соотношение между двумя валютами, определяемое на основе курса этих валют по отношению к третьей валюте. В основном в качестве этой третьей валюты используется доллар США как валюта, используемая в 80% сделок. Банки котируют курс продавца и курс покупателя. Курс продавца - курс, по которому банк готов продавать котируемую валюту, а по курсу покупателя банк готов ее купить. Различают котировку валют официальную, межбанковскую, биржевую. [3] 2.2 Развитие режима курса рубля в России Курс рубля официально не привязан к какой-либо западной валюте или валютной корзине. [1] В России режим валютного курса за годы реформ менялся несколько раз. После вступления России в 1992 году в МВФ Центральный банк отказался от режима множественности валютных курсов и установил режим "плавающего" валютного курса. [1] С середины 1995 года режим "плавающего" курса был заменен режимом "валютного коридора", который действовал до мая 1996 года. После ЦБ начал устанавливать скользящий обменный курс рубля на основе учета нескольких показателей: котировок ММВБ, котировок межбанковского валютного рынка, динамики инфляции, текущего спроса на валюту, состояния платежного баланса и золотовалютных резервов. В 1995-1997 годах Банк России устанавливал абсолютные значения верхних и нижних границ колебания валютного курса. В годы после валютно-денежного кризиса 1998 года Россия практикует плавающий валютный курс. При этом ЦБ РФ довольно активно употребляет способ интервенций на валютном рынке для корректировки курса рубля к доллару США. "Плавание" рубля происходит при активном регулировании процесса курсообразования со стороны Центрального банка России. ЦБ РФ проводит политику стабилизации курса рубля. На современном этапе в России действует режим управляемого плавающего валютного курса рубля. [11] Центральный Банк РФ намерен в среднесрочной перспективе (в ближайшие три-четыре года) осуществить переход к режиму свободно плавающего курса рубля, последовательно ослабляя жесткость привязки рубля к бивалютной корзине. Для перехода к режиму свободного плавания ЦБ РФ намерен постепенно расширять технический коридор стоимости бивалютной корзины. [9] Переход к режиму свободного плавания рубля должен рассматриваться в увязке со следующим: 1. Введение свободного плавания рубля можно рассматривать в качестве важной стратегической задачи в будущем, но оно не представляется целесообразным в настоящее время. 2.Выбор ориентира курсовой политики, основанного на стабильных темпах изменения курса рубля к корзине валют основных торговых партнеров России (рис.1), является оптимальным на сегодняшний день. 3.Возможное направление усилий ЦБ - формирование динамики обменного курса преимущественно на основе рыночных факторов, осуществление точечных корректировок курсовой динамики, изменение курсовой динамики. [5] рис.1 [8]

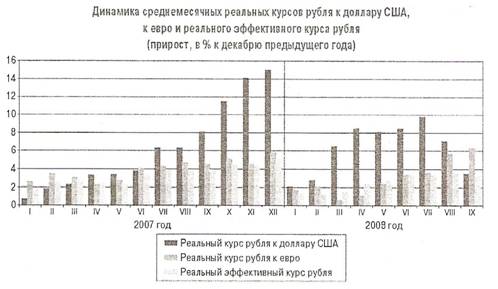

Реальный эффективный курс рубля к корзине государств - основных торговых партнеров России вырос в 2008 году на 4,5 процента. При этом к доллару реальный курс рубля снизился на 0,2 процента, а к евро вырос на 5,3 процента. В то же время номинальный эффективный курс рубля упал за год 3,8 процента. К доллару он снизился на 12,7 процента, а к евро - на 5,6 процента. В первом полугодии 2008 года рубль значительно вырос по отношению к основным валютам, однако затем курс начал падать из-за глобального финансового кризиса. [11] В 2008 году реализация режима управляемого плавающего валютного курса позволяла смягчить влияние внешнеэкономической конъюнктуры на состояние российской финансовой системы в условиях нестабильности. В первом квартале увеличившееся предложение валюты на внутреннем рынке было компенсировано чистым оттоком частного капитала, что определило существенное снижение объема валютных интервенций Банка России и повышение волатильности рыночной стоимости бивалютной корзины. [6] В апреле 2008 года возобновление чистого притока частного капитала обусловило усиление тенденции к укреплению рубля. (рис.2) [6] рис.2

В декабре 2008 года Всемирный банк предложил России в вопросе образования валютного курса рубля перейти к режиму более гибкого обменного курса национальной валюты. Данная политика, по мнению экспертов ВБ, поможет России смягчить негативный эффект резкой волатильности мировых цен на нефть. Рубль является commodity currency (зависит от мировых сырьевых товарных рынков, в первую очередь от рынка нефти), поэтому гибкий обменный курс рубля позволит компенсировать шоки от колебания цен на природные ресурсы. Кроме того подобная смена валютной политики ЦБ РФ станет также одним из драйверов роста российской экономики на этапе восстановления от глобального финансового кризиса. [10] По прогнозу Минэкономразвития относительно развития кризиса в России в 2009 году курс рубля к доллару составит 35.1 рублей за доллар. Прогнозируемый курс рубля выглядит вроде не так страшно - если сравнивать с текущими 33 рублями за доллар - но есть нюанс: речь ведь идет о среднем курсе за год, поэтому вполне вероятно, что доллар может "сходить" и к 40 рублям, чтобы к концу года снизиться до 30. Глава 3. Регулирование валютного курса 3.1 Методы валютного регулирования, применяемые государством Экономическое значение валютного курса определяет важность и необходимость проведения курсовой политики правительства. Регулирование курсовых соотношений ориентировано на сглаживание резких колебаний валютных курсов, обеспечение сбалансированности внешнеплатежных позиций страны, на создание благоприятных условий для развития государственной экономики, стимулирование экспорта и т.д. Существует рыночное и государственное регулирование величины валютного курса. Рыночное регулирование, основанное на конкуренции и действии законов стоимости, а также спроса и предложения, осуществляется стихийно. Государственное регулирование ориентировано на преодоление негативных последствий рыночного регулирования валютных отношений и на достижение устойчивого экономического роста, равновесия платежного баланса, понижения роста безработицы и инфляции в стране. Основными органами государственного регулирования выступают центральные банки. Регулирование осуществляется с помощью валютной политики - комплекса мероприятий в сфере интернациональных валютных отношений, реализуемых в согласовании с текущими и стратегическими целями страны. Юридически валютная политика оформляется валютным законодательством и валютными соглашениями между государствами. Валютные курсы являются объектом регулирования со стороны государства. Различают национальное и межгосударственное регулирование валютных курсов. Основными органами национального регулирования выступают центральные банки и министерства финансов. Межгосударственное регулирование курсов валют осуществляют МВФ, ЕС и другие организации. Основными методами регулирования валютных курсов выступают валютные интервенции, дисконтная политика и валютные ограничения. Главным методом регулирования валютного курса является валютная интервенция, т.е. покупка-продажа иностранной валюты на национальную. [3] Валютные интервенции центральных банков имеют целью противодействовать снижению курса национальной валюты или, наоборот, его повышению. Однако следует отметить, что валютные интервенции могут быть эффективным инструментом воздействия на валютные курсы в краткосрочном плане, поскольку только интервенциями невозможно обеспечить такие уровни курсов, которые не соответствуют базисным экономическим и финансовым показателям. Наиболее эффективными являются валютные интервенции, которые сопровождаются соответствующими мероприятиями в области общеэкономической политики государства. Официальные интервенции могут проводиться различными способами - на биржах (публично) либо на межбанковском рынке (конфиденциально), через брокеров либо конкретно через операции с банками, на срок либо с немедленным исполнением. В зарубежных странах широко применяется дисконтная политика, заключающаяся в манипулировании учетным процентом. Стремясь повысить курс валюты, Центральный банк повышает учетный процент, что стимулирует приток иностранных капиталов. Улучшается состояние платежного баланса, повышается валютный курс. Если правительство ставит цель понизить валютный курс, Центральный банк снижает учетный процент, капиталы перемещаются в зарубежные страны и в результате курс валют понижается. На валютный курс оказывают влияние валютные ограничения, т.е. совокупность мероприятий и нормативных правил, установленных в законодательном или административном порядке, направленных на ограничение операций с валютой, золотом и другими валютными ценностями. От количества и вида, практикуемых в стране валютных ограничений, зависит режим конвертируемости валюты. Конвертируемость валюты - способность валюты свободно обмениваться на другие иностранные валюты. Различают полностью конвертируемые, частично конвертируемые (внешняя и внутренняя конвертируемость) и неконвертируемые валюты. Полностью конвертируемыми ("свободно используемыми" согласно терминологии МВФ) являются валюты стран, в которых практически отсутствуют валютные ограничения по всем видам операций для всех держателей валюты (резидентов и нерезидентов). К таким странам относятся, например, США, ФРГ, Япония, Великобритания. При частичной конвертируемости в стране сохраняются ограничения по отдельным видам операций и/или для отдельных держателей валюты. Если ограничены возможности конверсии для резидентов, то конвертируемость называется внешней, если нерезидентов - внутренней. Валюта называется неконвертируемой, если в стране действуют практически все виды ограничений и, прежде всего, запрет на покупку-продажу иностранной валюты, ее хранение, вывоз и ввоз. Неконвертируемая валюта характерна для многих развивающихся стран. Валютный контроль в зарубежных странах охватывает деятельность как банков, так и небанковских институтов. В различных странах применяются разные меры валютного контроля: лимитирование сроков по операциям (ускорение или замедление расчетов в предвидении тех или иных изменений валютных курсов), запрещение или наличие предварительного разрешения национальных валютных органов на открытие счета в иностранной валюте в данной стране или за ее пределами; внесение беспроцентного импортного депозита в уполномоченный банк и др. С введением плавающих валютных курсов регулирование процесса курсообразования через Международный валютный фонд ослабло. В современных условиях межгосударственное регулирование валютных курсов осуществляется в основном в рамках Евросоюза и самостоятельно данной страной, учитывая все курсообразующие факторы при проведении курсовой политики. 3.2.Регулирование валютного курса в России на современном этапеОрганами валютного регулирования в Российской Федерации являются Центральный банк РФ и Правительство РФ. [1] Согласно Закону РФ от 10.12.2003 года "О валютном регулировании и валютном контроле" основным органом регулирования и валютного контроля является Центральный Банк РФ. [4] Основными методами валютного регулирования в России являются: - валютная интервенция (покупка-продажа иностранной валюты на национальную); - операции центрального банка на открытом рынке (покупка-продажа ценных бумаг); - изменение центральным банком уровня процентных ставок и (или) норм обязательных резервов. Плановые покупки иностранной валюты проводятся ЦБ РФ в дополнение к интервенциям на внутреннем валютном рынке. Текущие объемы и порядок проведения плановых интервенций устанавливаются Банком России с учетом складывающихся условий на внутреннем валютном рынке. Проведение подобных мер благоприятно для повышения гибкости курсообразования. Политика валютного курса Банка России в среднесрочной перспективе будет направлена на создание условий для постепенного сокращения прямого вмешательства в процессы курсообразования. [7] Банк России продолжит использование бивалютной корзины, состоящей из евро и доллара США, что позволит взвешенно реагировать на взаимные колебания курсов мировых валют и, соответственно, осуществлять сглаживание колебаний номинального эффективного курса рубля. Тенденции изменения курса рубля в среднесрочной перспективе будут определяться движением средств в рамках внешнеэкономической деятельности. [7] Центральный Банк РФ - главный орган регулирования валютного курса. Чтобы формировать устойчивый валютный курс он может стремиться к тому, чтобы реальный курс как можно более соответствовал равновесному значению. ЦБ РФ допускает укрепления рубля в период сильного платежного баланса и ослабляет его в противоположном случае для балансирования внешней торговли, также обеспечивает сглаженные колебания курса рубля в пределах 0,4-1%. [8] В Положении Банка России от 18 апреля 2006 г. № 286-П "Об установлении и опубликовании Центральным банком Российской Федерации официальных курсов иностранных валют по отношению к рублю" немного приоткрывается "кухню" установления официальных курсов иностранных валют по отношению к рублю: · "Официальный курс доллара США по отношению к рублю рассчитывается и устанавливается Банком России на основе котировок межбанковского внутреннего валютного рынка по операциям "доллар США - рубль" в соответствии с методикой определения официальных курсов иностранных валют по отношению к рублю, утвержденной распоряжением Банка России. · Официальный курс СДР (специальных прав заимствования) по отношению к рублю рассчитывается и устанавливается Банком России на основе официального курса доллара США по отношению к рублю и последнего значения курса СДР к доллару США, установленного Международным валютным фондом. · Официальные курсы других иностранных валют по отношению к рублю рассчитываются и устанавливаются Банком России на основе официального курса доллара США по отношению к рублю и котировок данных валют к доллару США на международных валютных рынках, на межбанковском внутреннем валютном рынке, а также официальных курсов доллара США к указанным валютам, устанавливаемых центральными (национальными) банками соответствующих государств. · Официальными курсами национальных валют стран - участниц Экономического и валютного союза по отношению к рублю являются курсы, рассчитанные на основе официального курса евро по отношению к рублю, устанавливаемого Банком России, с использованием соответствующих коэффициентов пересчета данных валют в евро". Валютный контроль в России осуществляется органами валютного контроля и их агентами. Органами валютного контроля являются Центральный банк и Правительство РФ. Агентами валютного контроля являются организации, которые в соответствии с законодательными актами могут осуществлять функции валютного контроля, в частности, Федеральная служба РФ по валютному и экспортному контролю и уполномоченные банки. Валютное регулирование в Росси еще не совершенно, есть "проблемные места", но в среднесрочной перспективе валютное законодательство станет более эффективным. Усилия ЦБ РФ направлены на укрепление курса рубля. Заключение Важным элементом международных валютных отношений является валютный курс как измеритель стоимостного содержания валют. Валютный курс необходим для международных валютных, расчетных, кредитно-финансовых операций. Валютные курсы формируются в повседневном обороте в процессе сопоставления валют на валютном рынке через механизм спроса и предложения. Стоимостной основой валютного курса служит паритет покупательной способности (ППС). Последствия колебания валютного курса зависят от валютно-экономического и экспортного потенциала страны, ее позиций в мировом хозяйстве. При прогнозировании уровня валютного курса учитывается многофакторность его формирования на рынке, особенно те курсообразующие факторы, которые доминируют в конкретной ситуации. Режим валютного курса характеризует порядок установления курсового соотношения между валютами. Различаются фиксированные валютные курсы, плавающие курсы, а также их разновидности. Россия за свое развитие использовала и фиксированный режим, и скользящий режим, и режим валютного коридора, на современном этапе в России функционирует управляемое плавание валют, но в перспективе переход к свободному плаванию валют и более гибкому процессу курсообразования. Совершенствование работы ЦБ РФ в области регулирования валютного курса является актуальной проблемой, т.к. курс рубля не стабилен и имеет тенденцию к удешевлению. Валютный курс - объект государственного и межгосударственного регулирования. Проблема курсообразования занимает важное место в валютно-экономической политике страны, поскольку изменения курсовых соотношений валют влияет на перераспределение части ВВП страны через мировые рынки товаров, услуг, капиталов. В основном регулирование валютного курса осуществляется посредством валютных интервенций, дисконтная политика, валютных ограничений, которые в свою очередь определяют конвертируемость валюты данной страны. Список использованной литературы 1. "О валютном регулировании и валютном контроле". N 173-ФЗ от 10 декабря 2003 года. 2. "О внесении изменений в Федеральный закон "О валютном регулировании и валютном контроле". N 127-ФЗ от 5 июля 2007 года. 3. "О центральном банке Российской Федерации (Банке России)". N 86-ФЗ от 10 июля 2002 года. 4. Деньги, кредит, банки: учебник (изд.4) / под ред. Е.Ф. Жукова. - Москва: Юнити, 2009 5. Деньги, кредит, банки: учебник/ А.А. Казимагомедов, А.А. Гаджиев. - Москва: Экзамен, 2007. 6. Деньги, кредит, банки: учебник (изд.5) / под ред.О.И. Лаврушина. - Москва, 2007. 7. Деньги, кредит, банки: учебник/ под ред. В.А. Щегорцова. - Москва: Юнити, 2005. 8. К вопросу о курсообразовании валют и режиме плавающего курса рубля/А.В. Навой, к.э.н // Деньги и кредит: № 12/2008, с.53-61. 9. Валютный курс // Деньги и кредит: №1/2009, с.9-11. 10. Политика валютного курса // Деньги и кредит: №1/2009, с.28-29 11. Зачем нужен Центральный Банк? /С.Р. Моисеев // Банковское дело: №8/2008, с.43-44. 12. www.art-forex.ru 13. www.bankir.ru 14. www.cbr.ru 15. www.rbc.ru |