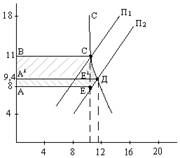

Лабораторная работа: Система налогообложения предприятияЛабораторная работа: Система налогообложения предприятияФедеральное агентство по образованию Государственное образовательное учреждение высшего профессионального образования Владимирский государственный университет Институт малого и среднего бизнеса РАСЧЕТНО-ПРАКТИЧЕСКАЯ РАБОТА По дисциплине «Налоговая политика» Выполнила: ст. гр. ЭИу-104 Степанова Е.В. Проверила: Снегирева Т.К. Владимир 2006 г. Практическая работа № 1 Распределение налогового бремени Цель работы: изучить распределение налогового бремени в условиях эластичного (неэластичного) спроса и предложения на продукцию. Теоретические основы. Введение таких налогов как акцизы, налог с продаж или на добавленную стоимость, сопровождается решением вопроса о распределении налоговых платежей. С точки зрения социально-экономической ориентации таких налогов важно определить, кто будет основным плательщиком налога: производители продукции или ее потребители. В задачах производственного прогнозирования потребителями продукции могут выступать фирмы, предприятия т.е. юридические лица или физические лица. Поступает продукция в конечное потребление или нет в данных расчетах принципиального значения не имеет. В соответствии с законом спроса и предложения на продукцию предприятий устанавливается равновесная цена. Задание к практической работе• построить графики спроса и предложения; • построить смещение предложения в результате введения налога с продаж; • определить налоговые поступления (НП), общее налоговое бремя (ОНБ) и избыточное налоговое бремя (ИНБ). Уравнение кривой С = 12 – 0,09Ц Уравнение кривой П1 после введения налога с оборота; П1 = 3+0,6Ц Уравнение кривой П2 после введения налога с оборота; П2 = 6+0,6Ц

При неэластичном предложении в условиях неэластичного спроса налоговое бремя ложится на потребителя. Рыночная цена после введения акциза увеличилась значительно с 9,4р. До 11р. Т.о. основное налоговое бремя ложится на потребителя. SΔ Из графика видно налоговое бремя: 1. которое ложится на потребителя – АА1Е1Е. 2. которое ложится на производителя - А1ВС Е1 3. налоговые поступления в бюджетную систему – ЕСД 4. общее – АВСДЕ Практическая работа № 2 Налог на добавленную стоимостьЦель работы: изучить особенности расчета налога на добавленную стоимость предприятия. Теоретические основы Налог на добавленную стоимость является одним из основных федеральных налогов, который рассчитывается и взимается с предприятий в соответствии с главой 21 «Налог на добавленную стоимость» НК РФ. Этот налог включается в стоимость продукции предприятий. Объектом налогообложения при этом являются обороты по реализации продукции или выполненных работ и оказанных услуг на территории Российской Федерации. Для определения облагаемого оборота используется показатель стоимости реализуемых товаров, работ, услуг предприятия. Следует различать показатели стоимости реализованной продукции (СРП) и выручки от реализации продукции (ВРП). Стоимость реализованной продукции может включать в себя сумму НДС, тогда это будет называться выручкой от реализации продукции: ВРП = СРП + НДС В этой связи, установленные ставки НДС 10% (по отдельным продовольственным товарам и товарам для детей, перечень которых утверждается правительством РФ) и 18% (по всем остальным товарам, работам и услугам) применяются по-разному: • СРП (без НДС) → основные ставки 10%, 18%; • ВРП (с НДС) → расчетный коэффициент k = 18 : 118. Сумма налога на добавленную стоимость, которую необходимо внести в бюджет (НДСБ), определяется: НДСБ = НДС - НДСУПЛ где НДСБ - сумма налога, полученная от потребителей за реализованную продукцию, работы, услуги; НДСУПЛ - сумма налога, фактически уплаченного поставщикам за материалы, сырье, и подтвержденная счетами-фактурами. Задание к практической работеВ соответствии с вариантом заданий выполнить расчет, определить сумму налога на добавленную стоимость, подлежащую уплате в бюджет. Пример расчета суммы налога на добавленную стоимость приведен в табл.1 Таблица №1

Практическая работа № 3Налогообложение фактической прибыли предприятий Цель работы: ознакомиться с порядком расчёта налога на прибыль предприятий. Теоретические основы. Налогообложение фактической прибыли предприятий осуществляется в соответствии с главой 25 «Налог на прибыль организаций» НК РФ. Объектом налогообложения является валовая прибыль (или валовый доход, уменьшенный на величину произведённых расходов), которая определяется следующим образом: ПВ=ПРП+ПРИ где ПРП – прибыль от реализации продукции (работ, услуг); ПРИ – прибыль от реализации основных фондов (включая земельные участки) и иного имущества предприятия; Д (Р) – внереализационные доходы (+) ил расходы (-). Прибыль от реализации продукции определяется: ПРП=В-СП-НДС, где в – выручка от реализации продукции (работ, услуг); СП – себестоимость реализованной продукции (работ, услуг); НДС – налог на добавленную стоимость. Прибыль от реализации имущества определяется: ПРИ=ПЦ-ОС, где ПЦ – продажная цена; ОС- остаточная стоимость или первоначальная стоимость этих фондов или имущества, увеличенная на индекс инфляции. В настоящее время с введения гл. 25 Налогового Кодекса РФ действует основная ставка по налогу на прибыль в размере 24%, в том числе: - 6,5% зачисляется в федеральный бюджет; - 17,5% зачисляется в областной бюджет; Задание к практической работе В соответствии с вариантом задания выполнить расчет налога на фактическую прибыль предприятия. Пример расчета налога на фактическую прибыль предприятия приведен в таб.2. Таблица № 2

Практическая работа № 4 Расчет обязательных отчислений от фонда оплаты труда предприятий. Цель работы: ознакомиться с примерным порядком расчета обязательных отчислений от фонда оплаты труда предприятия в социальные внебюджетные фонды РФ. Теоретические основы: В соответствии с гл. Налогового кодекса РФ «Единый социальный налог (взнос)» сумма налога определяется налогоплательщиком (в данной практической работе – это организация) отдельно для каждого социального фонда в соответствии с его процентной долей. Причем учет этих отчислений предприятия должны вести отдельно по каждому из работников, в пользу которого осуществляются безвозмездные выплаты. В данной практической работе предлагается выполнить расчеты отчислений в социальные внебюджетные фонды РФ в целом по предприятию, которое позволяет сделать предварительную оценку суммы общей величины взносов В Фонд социального страхования (ФСС), Фонды обязательного медицинского страхования (федеральный (ФФОМС) и территориальный (ТФ ОМС) и Пенсионный фонд (ПФ). Задание к практической работе В соответствии с вариантом заданий выполнить расчет социальных отчислений от фонда оплаты труда и определить (подтвердить) их структуру. Пример расчета приведен в таблице №3 Таблица № 3

Практическая работа № 5 Применение стандартных вычетов при налогообложении доходов физических лиц Цель работы: развить навыки расчета налога на доходы физических лиц с учетом стандартных вычетов, а также определения размера заработной платы сотрудника предприятия, выдаваемой ему на руки. Теоретические основы При расчете налога на доходы физических лиц в настоящее время применяются следующие виды вычетов: - стандартные; - имущественные; - социальные; - профессиональные. В данном практическом занятии рассматривается порядок применения стандартных налоговых вычетов. Федеральным законом от29.12.2004 № 203ФЗ «О внесении изменений в часть вторую НК РФ» (действие законно распространяется на правоотношения, возникшие с 1 января 2005 г.) изменены размер и порядок представления стандартных налоговых вычетов по расходам на содержание детей. С 1 января 2005 г. в соответствии с подп. 4 1 ст. 218 НК РФ (в новой редакции) налоговый вычет предоставляется в размере 600 рублей за каждый месяц налогового периода в расчете на каждого ребенка. Право на вычет имеют налогоплательщики, на обеспечении которых имеется ребенок или которые являются родителями или супругами родителей, а так же опекунами или попечителями, приемными родителями. Указанный налоговый вычет действует до месяца, в котором доход налогоплательщиков, исчисленный нарастающим итогом с начала налогового периода (в отношении которого предусмотрена налоговая ставка 13%) налоговым агентом, предоставляющим данный стандартный налоговый вычет, превысил 40000 руб. Начиная с месяца, в котором указанный доход превысил 40000 руб., налоговый вычет не применяется. Задание к практической работе В соответствии с вариантом задания выполнить расчет заработной платы работника с применением стандартных налоговых вычетов. Таблица № 4

Т.о. средняя ставка НДФЛ за год составит: 3744/54 000*100%=6,93%. При чем в течение года ставка дифференцирует в зависимости от набора вычетов, предоставленных конкретному налогоплательщику в период с 1 января по 1 апреля = 1196/18 000*100%=6,6% Практическая работа № 6 Налогообложение материальной выгоды Цель работы: Определить размер материальной выгоды, возникающей от экономии на процентах, а так же налога на доходы физических лиц. Теоретические основы. Налогообложение доходов физических лиц по возникающей материальной выгоде от экономии на процентах по вкладам и (или) займам, осуществляется на основании НК РФ гл. «Налог на доходы физических лиц». Материальная выгода от экономии на процентах может возникнуть в случае если: - физическое лицо имеет вклады в банках, проценты по которым превышают % ставки рефинансирования (11%) ЦБ РФ; - физическое лицо берет займ под проценты - меньше, чем % савки рефинансирования ЦБ РФ. В данной практической работе рассматривается пример расчета материальной выгоды и налога на доходы физических лиц в случае займа. Задание к практической работеНа основании заданий: - рассчитать размер материальной выгоды, возникающей от экономиина процентах по заемным средствам; - определить с этой суммы величину налога на доходы физических лиц, подлежащую оплате в бюджет; - определить суммарные выплаты физического лица за год: выплаты в счет основного долга, проценты по займу и НДФЛ. Кредит предоставляется для покупки жилья – ставка 13 % Таблица № 5

НДФЛ = 513,22*13%=66,72 руб. Таким образом, в течение данного года заемщик должен погасить Основной долг = 15000 (80000-65000) Уплата процентов = 15000*1%=150 22,25 – НДФЛ с МВ ИТОГО: 15000+150+66,72=15216,72 руб. Практическая работа № 7Расчет налога на имущество предприятия Цель работы: Ознакомиться с порядком расчета среднегодовой (средней) стоимости имущества организации, сумм авансовых платежей и суммы налога на имущество, подлежащей к уплате в бюджет по итогам налогового периода. Теоретические основы. Порядок расчета и уплаты налога на имущество регулируется главой 30 НК РФ «Налог на имущество организаций» и законами субъектов РФ (областей, краев, республик в составе РФ) Плательщиками налога являются российские организации и иностранные организации, которые осуществляют свою деятельность в РФ через постоянные представительства и (или) имеющие в собственности недвижимое имущество на территории РФ, континентальном шельфе РФ и в исключительной экономической зоне РФ. Налог на имущество не платят организации, применяющие специальные налоговые режимы: - упрощенную систему налогообложения; - плательщики единого налога на вмененный доход для определенных видов деятельности; - плательщики единого сельскохозяйственного налога. Объектом налогообложения для организаций признается движимое и недвижимое имущество, которое учитывается на балансе в качестве объектов основных средств. некоторые объекты имущества налогом на имущество не облагаются: - объекты природопользования (земельные участки, водные объекты, другие природные ресурсы); - имущество, принадлежащее на праве хозяйственного ведения или оперативного управления федеральным органом исполнительной власти, в которых законодательно предусмотрена военная и приравненная к ней служба. Некоторым организациям предоставлены льготы. От налогообложения налогом освобождается любое имущество вне зависимости от характера его использования следующих категорий налогоплательщиков: - специализированных протезно-ортопедических предприятий; - коллегий адвокатов, адвокатских бюро и юридических консультаций; - государственных научных центров. Максимальная ставка по налогу на имущество организаций установлена в размера 2,2%. Региональным законодательством эта ставка может быть принята на более низком уровне Задание к практической работе: Рассчитать: -среднегодовые (средние) стоимости имущества за 1 квартал, полугодие, 9 месяцев, год. -авансовые платежи по налогу на имущество за 1 квартал, полугодие, 9 месяцев. -сумму налога на имущество за год. Таблица № 6

Практическое занятие № 8Транспортный налог Цель работы: ознакомиться с порядком расчета транспортного налога для юридических лиц. Теоретические основы. Предприятия, на которые зарегистрированы транспортные средства, уплачивают соответствующий налог. Транспортный налог рассчитывается на основании данных бухгалтерского учета по состоянию на первое число месяца, предшествующего тому, в котором производится уплата налога. Налогооблагаемой базой является мощность двигателя (л. с.), вместимость в регистровых талонах и единица транспортного средства. Законодательные собрания субъектов Российской Федерации могут устанавливать размеры ставок по данному налогу. Если предприятие приобретает автотранспортные средства в течение года, то налог платится в полном размере. По выбывшим транспортным средствам налог плательщику не возвращается. Таблица № 7

Практическая работа №9 Выбор объекта при упрощенной системе налогообложения Цель работы: овладеть способами и навыками предварительной оценки разновидности объектов налогообложения при переходе на упрощенную систему. Теоретические основы. Упрощенная система налогообложения малого бизнеса предполагает возможность, с одной стороны права выбора (применять общепринятую или упрощенную систему налогообложения), с другой- возможность применения в качестве налогооблагаемой базы один из двух показателей: - доход или - доход, уменьшенный на величину расходов В этой связи предприятию важно сделать предварительную оценку результатов своей финансово-хозяйственной деятельности. При этом следует учитывать, что единый налог (ЕН) с доходов определяется: ЕН=(ДР+ВРД) где ДР – доходы от реализации товаров (работ, услуг); ВРД - внереализационные доходы; 6% - ставка единого налога при использовании в качестве налогооблагаемой базы «дохода». Единый налог с доходов, уменьшенных на величину расходов определяется: ЕН=(ДР+ВРД-Р) где Р- расходы предприятия 15%- ставка единого налога при использовании в качестве налогооблагаемой базы «дохода, уменьшенного на величину расходов». Следует учитывать также следующую возможность: если сумма рассчитанного налога составляет меньше 1% от доходов организации, то в бюджет следует перечислить следующую величину: ЕН=(ДР+ВРД) Таким образом, выбор налоговой базы зависит от конкретных условий деятельности организации и, главным образом, от соотношения таких показателей как доход и расходы. Установлено, что если величина расходов организации составляет более 80% от суммы дохода, то в качестве объекта следует выбрать доходы, уменьшенные на величину расходов, а менее 60% от суммы дохода, то в качестве объекта следует выбрать доходы. Если же доля расходов лежит в диапазоне от 60% до 80%, то необходимо учитывать дополнительные отчисления в пенсионный фонд в размере 14%, которые сохраняются при переходе на упрощенную систему налогообложения. Выполнить необходимые расчёты на основании индивидуального задания. На базе полученных результатов сделать выводы о том, какой режим налогообложения является наиболее приемлемым для предпринимателя: общепринятая система, упрощённая система налогообложения с базой «доход» или упрощённая система налогообложения с базой «доход, уменьшенный на величину расходов».

Практическая работа № 10 Расчет единого налога на вмененный доход Цель работы: определить размер единого налога на вмененный доход от различных видов деятельности: розничной торговли и услуг общественного питания. Теоретические основы. Порядок определения и уплаты единого налога на вмененный доход реализуется Налоговым кодексом РФ ч. I, II гл 263 «Единый налог на вмененный доход для отдельных видов деятельности» и региональными законодательными актами. Система налогообложения в виде Единого налога на вмененный доход (далее ЕВНД) может применяться в отношении следующих видов предпринимательской деятельности: ü оказания бытовых услуг; ü оказания ветеринарных услуг; ü оказания услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств; ü розничной торговли, осуществляемой через магазины с площадью торгового зала не более 70 м2, палатки и др.

Общая сумма исчисленного за налоговый период: 37410,34+3 667,68+21394,8 = 62472,82 Расчет общей суммы ЕНВД, подлежащей уплате за налоговый период

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||