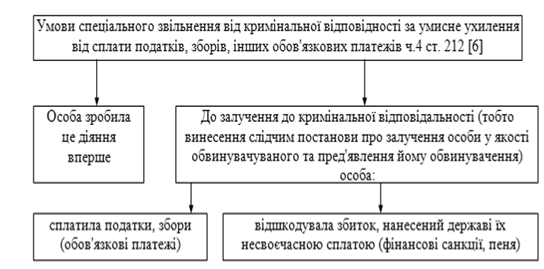

Научная работа: Відповідальність за податкові правопорушенняНаучная работа: Відповідальність за податкові правопорушенняМІНІСТЕРСТВО ОСВІТИ І НАУКИ УКРАЇНИ ТЕРНОПІЛЬСЬКИЙ НАЦІОНАЛЬНИЙ ЕКОНОМІЧНИЙ УНІВЕРСИТЕТ ФАКУЛЬТЕТ ФІНАНСІВ Кафедра податків і фіскальної політики ІНДЗ на тему: «Відповідальність за податкові правопорушення» Виконала: Фільо М.М. ст. гр. ОПОДм-52 Перевірила: Ревуцька Л.В. Тернопіль 2010 План Вступ 1. Відповідальність платників податків за порушення податкового законодавства 2. Зарубіжний досвід застосування відповідальності за злочини у сфері оподаткування Висновки Список використаних джерел Вступ Інтенсивний розвиток ринкових механізмів вимагає перетворення всіх елементів системи оподаткування. З’являються нові податки, механізми їх обчислення і сплати, конкретизуються повноваження органів влади різноманітних рівнів і компетенції. З’являється податкова міліція, принципово змінюється набір і зміст функцій, що виконують контрольно-ревізійні управління. Подібні зміни пов’язані з необхідністю підсилення контролюючих механізмів у галузі оподаткування, що викликане бурхливим зростанням і якісним перетворенням податкових важелів. Діяльність контролюючих органів пов’язана з наглядом з боку держави за виконанням платником податків своїх зобов’язань перед державою з повного і своєчасного внесення податкових платежів у відповідні бюджети чи фонди. Проте гуди не завжди поступають кошти в тій кількості, на яку розраховували при плануванні бюджету, і було б неправильним бачити в цьому тільки правопорушення, невиконання платником своїх обов’язків. Бюджети позбавляються надходжень за рахунок двох процесів: відхилення від сплати податків і правомірного обходу податку. Згідно ст. 67 Конституції України кожен зобов’язаний сплачувати податки і збори в порядку і розмірах, встановлених законом. З метою належного виконання цього конституційного обов’язку та забезпечення законності в податковій сфері законодавчо закріплені заходи правового впливу, серед яких стрижневе місце відведено заходам юридичної відповідальності. Податкова система не може функціонувати без інституту відповідальності. Попередження податкових правопорушень не завжди досягає своєї мети, тому регулювання покарання за вчинення податкових правопорушень та злочинів є тим питанням, якому необхідно приділити все більшу увагу. Це питання тісно пов’язане з застосуванням санкцій податкових норм. Юридичною основою всіх видів відповідальності є санкції правових норм, а юридичним фактом, що зумовлює її виникнення в кожному окремому випадку, є правопорушення. Процедури притягнення державними податковими органами платників податків до відповідальності за порушення податкового законодавства є важливим і необхідним чинником, який впливає на податкові відносини. Разом з тим значний вплив на баланс інтересів держави і платників податків мають також процедури оскарження платниками податків рішень органів державної податкової служби. 1. Відповідальність платників податків за порушення податкового законодавства За порушення правильності обчислення та своєчасності і повноти сплати податків і зборів до бюджетів та державних цільових фондів передбачено три види відповідальності у залежності від характеру учиненого податкового правопорушення: адміністративну; фінансову; кримінальну. У сучасних умовах процедури притягнення платників податків до відповідальності за порушення у сфері оподаткування врегульовано Законами України «Про систему оподаткування», «Про порядок погашення зобов’язань платників податків перед бюджетами та державними цільовими фондами», Кримінальним кодексом України, Кодексом України про адміністративні правопорушення та іншими законодавчими і нормативно-правовими актами. Підставою для застосування адміністративної відповідальності (штрафів), є вчинення адміністративного правопорушення згідно ст.9 Кодексу України про адміністративне правопорушення. Адміністративні штрафи накладаються лише на фізичних осіб (громадян) — окремих платників податків, керівників і бухгалтерів платників податків — юридичних осіб, інших громадян, винних у порушенні податкового законодавства. Розмір штрафу залежить від сукупності обставин, що пом'якшують або обтяжують відповідальність порушника , а також від його особи, ступеня вини, майнового стану. Адміністративна відповідальність - це засоби адміністративного впливу за допомогою адміністративно-правових норм, які містять осудження винного та його діяння і передбачають негативні наслідки для правопорушника. Особливостями адміністративних санкцій є: 1) відсутність тяжких правових наслідків; 2) застосування щодо менш тяжких податкових правопорушень (проступків); 3) адміністративні санкції не тягнуть за собою судимості. Адміністративна відповідальність за ухилення від сплати податків передбачена: Стаття 164 КУАП. Порушення порядку заняття підприємницькою або господарською діяльністю Стаття 164-1. Ухилення від подання декларації про доходи Стаття 164(2) КУАП. Порушення законодавства з фінансових питань Стаття 165(1) КУАП. Ухилення від реєстрації в органах Пенсійного фонду України платників обов’язкових страхових внесків і порушення порядку вирахування та сплати внесків на пенсійне страхування Стаття 165(3) КУАП. Порушення терміну реєстрації як платника страхових внесків до Фонду загальнообов’язкового державного соціального страхування України на випадок безробіття, несвоєчасна або неповна сплата страхових внесків Стаття 165(4) КУАП. Порушення законодавства про загальнообов’язкове державне соціальне страхування від нещасного випадку на виробництві та професійного захворювання, що призвели до втрати працездатності Стаття 165(5) КУАП. Ухилення від реєстрації як платника страхових внесків до Фонду соціального страхування через тимчасову втрату працездатності, несвоєчасна або неповна сплата страхових внесків, а також порушення порядку використання страхових коштів Адміністративний штраф відповідно до ст. 27 КУАП України є грошовим стягненням, що накладається на громадян і посадових осіб за адміністративні правопорушення у випадках і розмірі, встановлених зазначеним Кодексом та іншими законами України. Під посадовими особами розуміються особи, які постійно чи тимчасово здійснюють функції представників влади, а також обіймають постійно чи тимчасово на підприємствах, в установах чи організаціях незалежно від форм власності посади, пов'язані з виконанням організаційно-розпорядчих або адміністративно-господарських обов'язків, або виконують такі обов'язки за спеціальним повноваженням (ст. 164 КУАП). Підстави притягнення до адміністративної відповідальності та санкції, які накладаються на порушників, визначені чинним податковим законодавством. У той же час притягнення до адміністративної відповідальності за порушення норм податкового законодавства здійснюється у порядку, визначеному Кодексом України про адміністративні правопорушення. Підставою для адміністративної відповідальності за порушення податкового законодавства є наявність складу адміністративного правопорушення - винного умисного або необережного діяння або бездіяльності, яке посягає на суспільні відносини, що охороняються законом, за які законодавство передбачає адміністративну відповідальність. Якщо рішення про застосування фінансових санкцій приймається лише на підставі акта перевірки, то для ухвалення постанови про накладення адміністративного стягнення обов'язковою умовою є протокол про адміністративне правопорушення, який має відповідати вимогам ст. 256 КУАП. Протокол підписують працівник податкового органу, який його складає, та порушник. За відсутності протоколу немає і будь-яких правових підстав для накладення адміністративного штрафу. Порядок застосування фінансової відповідальності регулюється Законами України “Про порядок погашення зобов’язань платників податків перед бюджетами та державними цільовими фондами ”, “Про державну податкову службу в Україні», “Про систему оподаткування ”, Інструкцією “Про порядок застосування та стягнення штрафних (фінансових) санкцій органами державної податкової служби ”, затвердженої наказом ДПАУ від 17.03.2001 року №110 і зареєстрованої у Мінюсті України 23.03.2001 року за №268/5459. Штрафна санкція (штраф) - плата у фіксованій сумі або у вигляді відсотків від суми податкового зобов'язання (без урахування пені та штрафних санкцій), яка справляється з платника податків у зв'язку з порушенням ним правил оподаткування, визначених відповідними законами та іншими нормативно-правовими актами, на підставі рішення контролюючого органу. Штрафні санкції накладаються контролюючими органами, або самостійно нараховуються та сплачуються платником податків. За порушення податкового законодавства на платника податків накладаються штрафні санкції у наступних розмірах: 1) за не подачу податкової декларації у строки визначені законодавством - штраф у розмірі 10 неоподатковуваних мінімумів доходів громадян за кожне таке неподання або її затримку. Для фізичних осіб, які займають посади, що підпадають під визначення суб'єктів корупційних діянь відповідно до закону, за неподання або несвоєчасне подання декларації про доходи таких фізичних осіб, отриманих протягом зайняття такої посади, штраф застосовується у розмірі 30 неоподатковуваних мінімумів доходів громадян за кожне таке неподання або її затримку. 2) при визначенні суми податкового зобов'язання платника податків контролюючим органом самостійно через не подачу платником у встановлені строки податкової декларації, додатково до штрафу, - штраф у розмірі 10 відсотків суми податкового зобов'язання за кожний повний або неповний місяць затримки податкової декларації, але не більше 50 відсотків від суми нарахованого податкового зобов'язання та не менше 10 неоподатковуваних мінімумів доходів громадян. 3) при донарахуванні суми податкового зобов'язання платника податків контролюючим органом самостійно через виявлення документальними перевірками неправильності подачі даних у деклараціях, - штраф у розмірі 10 відсотків від суми недоплати (заниження суми податкового зобов'язання за кожний з податкових періодів, установлених для такого податку, збору (обов'язкового платежу), починаючи з податкового періоду, на який припадає така недоплата, та закінчуючи податковим періодом, на який припадає отримання таким платником податків податкового повідомлення від контролюючого органу, але не більше 50 відсотків такої суми та не менше 10 неоподатковуваних мінімумів доходів громадян сукупно за весь строк недоплати, незалежно від кількості податкових періодів, що минули. 4) при донарахуванні суми податкового зобов'язання платника податків контролюючим органом самостійно через виявлення помилок внаслідок проведення камеральної перевірки, - штраф у розмірі 5 відсотків суми донарахованого податкового зобов'язання, але не менше одного неоподатковуваного мінімуму доходів громадян сукупно за весь строк недоплати, незалежно від кількості податкових періодів, що минули. 5) при засудженні платника податків (посадової особи платника податків) за скоєння злочину щодо ухилення від сплати податків або якщо платник податків декларує переоцінені або недооцінені об'єкти оподаткування, що призводить до заниження податкового зобов'язання у великих розмірах, - додатково до штрафів, перелічених вище, за наявності підстав для їх накладення - штраф у розмірі 50 відсотків від суми недоплати, але не менше ста неоподатковуваних мінімумів доходів громадян сукупно за весь строк недоплати, незалежно від кількості податкових періодів, що минули. При цьому заниженням податкового зобов'язання у великих розмірах вважається сума недоплати, яка встановлюється на рівні, визначеному Кримінальним кодексом України. 6) при не сплаті узгодженої суми податкового зобов'язання протягом граничних строків, визначених законодавством, - штраф у таких розмірах: при затримці до 30 календарних днів, наступних за останнім днем граничного строку сплати узгодженої суми податкового зобов'язання, - у розмірі 10 відсотків погашеної суми податкового боргу; при затримці від 31 до 90 календарних днів включно, наступних за останнім днем граничного строку сплати узгодженої суми податкового зобов'язання, - у розмірі 20 відсотків погашеної суми податкового боргу; при затримці, що є більшою 90 календарних днів, наступних за останнім днем граничного строку сплати узгодженої суми податкового зобов'язання, - у розмірі 50 відсотків погашеної суми податкового боргу. 7) при відчуженні платником податків активів, які перебувають у податковій заставі без попередньої згоди податкового органу, - штраф у розмірі суми такого відчуження, визначеної за звичайними цінами. 8) при здійсненні платником податків продажу (відчуження) товарів (продукції) або здійсненні грошових виплат без попереднього нарахування та сплати податку, збору (обов'язкового платежу), якщо відповідно до законодавства таке нарахування та сплата є обов'язковою передумовою такого продажу (відчуження) або виплати, - штраф у подвійному розмірі від суми зобов'язання з такого податку, збору (обов'язкового платежу). Сплата зазначеного штрафу не звільняє платника податків від адміністративної або кримінальної відповідальності та/або конфіскації таких товарів (продукції) або коштів відповідно до закону. Пеня - плата у вигляді процентів, нарахованих на суму податкового боргу (без урахування пені), що справляється з платника податків у зв’язку з несвоєчасним погашенням податкового зобов’язання. Пеня нараховується після закінчення встановлених строків погашення узгодженого податкового зобов'язання на суму податкового боргу. Нарахування пені розпочинається: а)при самостійному нарахуванні суми податкового зобов'язання платником податків - від першого робочого дня, наступного за останнім днем граничного строку сплати податкового зобов'язання; б)при нарахуванні суми податкового зобов'язання податковим органом - від першого робочого дня, наступного за останнім днем граничного строку сплати податкового зобов'язання, визначеного у податковому повідомленні (за винятком випадків, коли платник податків у встановлені Законом терміни розпочинає процедуру апеляційного узгодження); в) при нарахуванні суми податкового зобов'язання податковим органом (якщо платник податків у встановлені Законом терміни розпочинає процедуру апеляційного узгодження суми податкового зобов'язання) - від першого робочого дня, наступного за останнім днем граничного строку сплати податкового зобов'язання, визначеного за результатами апеляційного узгодження. Зазначимо, якщо останній день граничного строку сплати податкового зобов'язання збігається з вихідним або святковим днем, то останнім днем граничного строку сплати вважається наступний за вихідним або святковим робочий операційний (банківський) день. Якщо платник податків самостійно виявляє факт заниження податкового зобов’язання до початку перевірки його контролюючим органом та погашає його, то пеня не нараховується. Однак, це правило не застосовується, якщо платник податків не подає податкову декларацію за період, протягом якого відбулося таке заниження або судом доведено скоєння злочину посадовими особами платника податків щодо умисного ухилення від сплати зазначеного податкового зобов’язання. Нарахування пені здійснюється на день фактичного погашення податкового боргу (частини податкового боргу) за кожний календарний день прострочення платежу, включаючи день такого погашення. Розрахунок пені здійснюється за наступним алгоритмом: Пз = По*ПБ*Дпб, де Пз - загальна сума пені; По - ставка пені за один день прострочення; ПБ — сума податкового боргу; Дпб - кількість днів існування податкового боргу . Пеня нараховується на суму податкового боргу (включаючи суму штрафних санкцій за їх наявності) із розрахунку 120 відсотків річних облікової ставки Національного банку України, діючої на день виникнення такого податкового боргу або на день його (його частини) погашення, залежно від того, яка з величин таких ставок є більшою, за кожний календарний день прострочення у його сплаті. Відмітимо, що зазначений розмір пені діє щодо всіх видів податків і зборів (обов'язкових платежів), крім пені щодо порушення строків розрахунків у сфері зовнішньоекономічної діяльності, що встановлюється окремим законодавством. Для зовнішньоекономічних операцій пеня за несвоєчасне надходження виручки із-за кордону нараховується за ставкою 0,3 відсотки за кожен день прострочення встановленого терміну. Якщо керівник податкового органу або його заступник відповідно до процедури адміністративного оскарження приймає рішення про продовження строків розгляду скарги платника податків понад визначені законодавством строки, пеня не нараховується протягом таких додаткових строків, незалежно від результатів адміністративного оскарження. Пеня не нараховується: на пеню; на штрафи, що накладаються за адміністративні правопорушення на несвоєчасно або неповністю зараховані суми податкових зобов'язань до бюджетів та державних цільових фондів, якщо таке несвоєчасне або неповне зарахування сталося через порушення банком строків перерахування податків, зборів (обов'язкових платежів) до бюджетів або державних цільових фондів, встановлених Законом України "Про платіжні системи та переказ грошей в Україні"; на несвоєчасно сплачені суми податкових зобов'язань, якщо не нарахування пені передбачено законами України. Джерелами погашення сум нарахованої пені є: а)будь-які власні кошти платника податків, у тому числі отримані від продажу товарів (робіт, послуг), майна і немайнових цінностей, випуску цінних паперів, у тому числі корпоративних прав, отримані у позику (кредит); б)залік непогашення зустрічних грошових зобов'язань відповідного бюджету перед таким платником податку, що виникли відповідного до норм податкового або бюджетного законодавства чи цивільно-правових угод, строк погашення яких настав до моменту виникнення податкових зобов'язань такого платника податків; в)будь-які активи платника податків з урахуванням обмежень, передбачених певними законами; г)за рішенням органу стягнення - активи платника податків, попередньо переданих ним у тимчасове користування чи розпорядження іншим особам відповідно до норм цивільно-правових договорів, у тому числі прав вимоги боргу, включаючи кошти, розміщені платником податків у вклад (депозит); д)активи юридичної особи, на які може бути звернено стягнення уразі відсутності у платника податків, що є філією, відокремленим під розділом такої юридичної особи, активів, достатніх для погашення його податкового боргу. Закінчується нарахування пені у день прийняття банком, який обслуговує платника податків, платіжного доручення на сплату суми податкового боргу. У разі часткової сплати суми податкового боргу нарахування пені зупиняється на таку сплачену частку. Кримінальна відповідальність за ухилення від сплати податків, зборів та обов’язкових платежів передбачена відповідними статтями Кримінального Кодексу України. Вперше у вітчизняній законодавчій практиці кримінальна відповідальність за правопорушення у сфері оподаткування запроваджена у 1986 р. Вона встановлювалася за ухилення від подання декларації про доходи, вчинене протягом року після накладення відповідного адміністративного стягнення. Однак Законом від 28 січня 1994 р. ст. 1481 виключена з КК України. Кримінальній відповідальності і покаранню підлягає особа, винна у вчиненні злочину, тобто така, що умисно або з необережності вчинила передбачене кримінальним законодавством суспільно небезпечне діяння. При цьому, тяжким злочином визнається ухилення від сплати податків, зборів, інших обов'язкових платежів при обтяжуючих обставинах, а також шахрайство з фінансовими ресурсами. Законом України «Про державну податкову службу в Україні» передбачено, що державні податкові органи уповноважені передавати відповідним правоохоронним органам матеріали за фактами правопорушень, за які передбачено кримінальну відповідальність, якщо їх розслідування не належить до компетенції податкової міліції, а також направляти матеріали з цих питань відповідним спеціальним органам по боротьбі з організованою злочинністю при виявленні порушень, що свідчать про організовану злочинну діяльність, або дій, які створюють умови для такої діяльності. Основними статтями Кримінального кодексу, які належать до компетенції органів податкової служби є: Ст. 204. Незаконне виготовлення, зберігання, збут або транспортування з метою збуту підакцизних товарів (в основному, це алкоголь і тютюнові вироби). Ст. 207. Ухилення від повернення виручки в іноземній валюті. Ст. 208. Незаконне відкриття або використання за межами України валютних рахунків. Ст. 209. Легалізація (відмивання) грошових коштів та іншого майна. Ст. 212. Ухилення від сплати податків, зборів, інших обов’язкових платежів. Ст. 216. Незаконне виготовлення, підроблення, використання та збут незаконно виготовлених, одержаних чи підроблених марок акцизного збору чи контрольних марок. Ст. 218. Фіктивне банкрутство. Найбільш поширеними у вітчизняній практиці є злочини за статтею 212. Нижній поріг кваліфікації ухилення від оподаткування становить межу від 17 тисяч до 51 тисячі гривень. За такий злочин, скоєний проти системи оподаткування, винна особа карається штрафом від 5100 до 8500 гривень або позбавленням права обіймати певні посади чи займатися певною діяльністю на строк до 3 років. Друга частина статті має вже кваліфікуючу ознаку, тобто якщо несплата податку вчинена за змовою групи осіб або якщо ухилення склало від 51000 до 85000 гривень. Діяння на таку суму карається штрафом від 8500 до 34000 гривень або виправними роботами до 2 років чи обмеженням волі на строк до 5 років з позбавленням права обіймати певні посади чи займатися певною діяльністю до 3 років. Третя частина статті передбачає скоєння злочину особою, раніше судимою за ухилення від сплати податків, зборів, платежів або якщо дії особи призвели до фактичного ненадходження до бюджетів, цільових фондів коштів в особливо великих розмірах. Відповідальність за цією частиною – це позбавлення волі на строк від п’яти до десяти років з позбавленням права обіймати певні посади чи займатися певною діяльністю на строк до 3 років з конфіскацією майна. Згідно чинного законодавства передбачено умови звільнення від кримінальної відповідності за умисне ухилення від сплати податків (рис.1.2.).

Рис. 1.2. Умови спеціального звільнення від кримінальної відповідності за умисне ухилення від сплати податків 2. Зарубіжний досвід застосування відповідальності за злочини у сфері оподаткування Відповідно до Податкового кодексу Російської Федерації (ст. 106), податковим правопорушенням зізнається винне зроблене протиправне діяння (дія або бездіяльність) платника податків, податкового агента та інших осіб, за який встановлена відповідальність. До відповідальності за вчинення податкових правопорушень можуть залучатися організації та фізичні особи. Фізична особа може бути притягнута до податкової відповідальності з шістнадцятирічного віку. Податковим кодексом РФ встановлено загальні умови залучення до відповідальності за вчинення податкового правопорушення. До них відносяться: - ніхто не може бути притягнутий до відповідальності за вчинення податкового правопорушення інакше, як на підставах і в порядку, які передбачені Податковим кодексом РФ; - до платника податків не можуть бути повторно застосовані заходи податкової відповідальності за вчинення одного і того ж порушення податкового законодавства; - відповідальність за податкове правопорушення виникає в тому випадку, коли відповідне діяння не містить ознак кримінального злочину. За наявності в діянні ознак кримінального злочину податкові органи повинні передати справу правоохоронним органам; - притягнення до відповідальності за податкове правопорушення не звільняє платника податків від обов'язку сплатити належні суми податку і пені, так само як не звільняє податкового агента від обов'язку перерахувати належні суми податку і пені; - притягнення платника податку – юридичної особи до відповідальності за вчинення податкового правопорушення не може звільняти його посадових осіб (за наявності відповідних підстав) від адміністративної, кримінальної чи іншої відповідальності, передбаченої законами РФ; - платник податків не може вважатися винним у порушенні податкового законодавства, якщо ця вина не доведена і не встановлена рішенням суду, що набрало законної сили; - особа, яка притягається до відповідальності, не зобов'язана доводити свою невинуватість у вчиненні податкового правопорушення. Всі сумніви у винності платника податків у здійсненні податкового правопорушення відповідно до Податкового кодексу РФ завжди повинні тлумачитися на користь платників податків. Платник податків не може бути притягнутий до відповідальності за вчинення діяння, яке містить ознаки податкового правопорушення однієї з таких обставин: Відсутність вини особи у здійсненні податкового правопорушення; Вчинення діяння, що містить ознаки податкового правопорушення, фізичною особою, яка не досягла на момент вчинення діяння шістнадцятирічного віку; Закінчення строків позовної давності притягнення до відповідальності за вчинення податкового правопорушення. До обставин, що виключають вину особи у вчиненні податкового правопорушення відносяться: дії, вчинені посадовою особою внаслідок стихійного лиха або інших надзвичайних та непереборних обставин; хворобливий стан платника податків – фізичної особи, що призвело до того, що це особа не віддавала собі, звіту у своїх діях, що і стало причиною правопорушення; виконання платником податків або податковим агентом письмових роз'яснень з питань застосування законодавства про податки і збори, даних податковим органом, або іншим уповноваженим державним органом, або їх посадовими особами в межах їх компетенції. Обставинами, що пом'якшують відповідальність за скоєння податкового правопорушення, визнаються: вчинення правопорушення внаслідок збігу важких особистих або сімейних обставин; вчинення правопорушення під впливом погрози чи примусу або внаслідок матеріальної, службової або іншої залежності; інші обставини, які судом можуть бути визнані пом'якшують відповідальність. В якості обтяжуючих провину (відповідальність) обставин є здійснення податкового правопорушення особою,яка раніше залучалась до відповідальності за аналогічне правопорушення (протягом 12 місяців з дня останнього застосування санкцій). Обставини, що пом'якшують або обтяжують відповідальність за вчинення податкового правопорушення, встановлюються судом і враховуються ним при накладенні санкцій за податкові правопорушення. За наявності у платника податків хоча б одного із зазначених пом'якшуючих відповідальність обставин розмір фінансового штрафу зменшується не менш ніж у два рази в порівнянні з тим розміром, що встановлений Податковим кодексом. Однак за наявності обтяжуючих обставин розмір штрафу збільшується в два рази. Якщо платник податків здійснив не менше двох податкових правопорушень, то податкові санкції застосовуються до нього за кожне таке правопорушення окремо без поглинання менш суворої санкції більш суворою. Не виключено, що податкове правопорушення може бути здійснено за наявності як пом'якшуючих, так і обтяжуючих провину обставин. У цьому випадку при винесенні рішення повинні враховуватися одночасно обидві норму (про зниження і збільшення розмірів штрафів), що повинно призводити до штрафу,який не перевищує базового рівня. Необхідно підкреслити, що у багатьох зарубіжних країнах склади злочинів, що вчинюються у галузі оподаткування, містяться не у кримінальних кодексах, а в податкових (наприклад, у Кодексі внутрішніх доходів США 1986 р.) або в окремих спеціальних законодавчих актах (наприклад, в Акті про злочини (податкові делікти) Австралійського Союзу 1980 р.). У деяких країнах склади злочинів, що посягають на соціальні цінності, пов'язані з оподаткуванням, знаходяться як у кримінальних кодексах, так і у не кодифікованих законодавчих актах залежно від виду таких цінностей та конкретних традицій розвитку законодавства. Так, у ФРН, де Положення про податки і збори 1977 р. є основним джерелом податкового кримінального права. Кримінальний кодекс ФРН все ж містить деякі норми про відповідальність за злочини, пов'язані з оподаткуванням, зокрема за підробку (§ 148 КК) і підготовку до підробки (§ 149 КК) знаків оплати, у тому числі мита та інших платежів, які стягуються митними органами; незаконне підвищення посадовими особами розмірів податків та інших обов'язкових платежів (§ 353 КК); порушення податкової таємниці (§ 355 КК). Найбільшу питому вагу серед усіх злочинів, пов'язаних з оподаткуванням, у зарубіжних країнах мають злочини, якими порушуються обов'язки платників щодо сплати податків. Насамперед, це такий вид суспільно небезпечних посягань, як ухилення від сплати податків, що вчинюються різними суб'єктами, щодо різних податків та найрізноманітнішими способами. Саме тому законодавство більшості цих країн містить низку складів злочинів, що передбачають кримінальну відповідальність за ухилення від сплати податків. Хочеться також висловити міркування щодо доцільність встановлення законодавством України кримінальної відповідальності й за інші протиправні діяння у сфері оподаткування, використавши досвід інших країн. Зокрема, кримінальний кодекс ФРН містить норми про підробку (§ 148), підготовку до підробки (§ 149) знаків оплати, в тому числі мита та інших платежів, що стягуються митними органами; незаконне підвищення посадовими особами розмірів податків та інших податкових платежів (§ 353), порушення податкової таємниці (§ 355). В Австралії самостійним злочином визнається відмова особи відповідати на запитання податкових службовців. У США, наприклад, кримінальна відповідальність за податкові ухилення настає за такими статтями Кодексу внутрішніх доходів США, як: замах на ухилення або порушення сплати податків (ст. 7201); умисне неподання податкових декларацій, ненадання інформації або несплата податків (ст. 7203); шахрайські чи недостовірні заяви (ст. 7206); неправдиві податкові декларації, заяви чи інші документи (ст. 7207) тощо. Ці склади злочинів розмежовуються залежно від активності чи пасивності поведінки винних осіб, настання чи ненастання наслідків у вигляді неотримання бюджетом відповідних коштів тощо. Усі вказані вище склади злочинів характеризуються умисною формою вини. Одним з найтяжчих злочинів вважається злочин, передбачений ст. 7201 (замах на ухилення або порушення сплати податків). Незважаючи на назву даної статті, вона передбачає відповідальність за закінчений злочин, який вчинюється умисно шляхом будь-яких активних дій, спрямованих на ухилення від сплати податків (наприклад, внесення до декларації відомостей, що занижують вартість майна, яке підлягає оподаткуванню), внаслідок котрих бюджетом не отримані відповідні кошти. За податкові правопорушення на американські корпорації накладаються додаткові, понад звичайні, суми податків, нараховуються штрафи і пеня. Штраф за порушення строків подання декларацій не може перевищувати 25 % суми нарахованого податку (у разі затримки не довше двох місяців). У випадку приховування прибутків податок, нарахований на прихований дохід згідно з установленою ставкою для даної категорії доходів, додатково підвищується на 75 %. В Італії санкції за порушення податкового законодавства мають не лише фінансовий і адміністративний характер стосовно корпорацій як юридичних осіб, а й передбачають кримінальну відповідальність посадових осіб. У разі неподання або несвоєчасного подання декларації про доходи за підсумками року податок стягується в двох – чотирикратному розмірі. Якщо в декларації показано нижчий дохід, ніж виявлено під час перевірки, штраф сягає одного або двох податкових окладів залежно від репутації платника, розміру шкоди, завданої фіску, та ін. У західних країнах ефективності боротьби з посяганнями на обов'язки платників податків значною мірою сприяє урахування під час конструювання складів відповідних злочинів неоднакової суспільної небезпечності податкових ухилень, вчинених різними видами платників податків, щодо різних податків, різними способами, а також тяжкості наслідків, які спричинили ці податкові ухилення. Так, Акт про злочини (податкові делікти) Австралійського Союзу диференціює кримінальну відповідальність залежно від того, чи стосувалися податкові ухилення податку на доход або податку з продажу. Подібний підхід поступово визнається у правовій науці та кримінальному законодавстві пострадянських країн. Як слушно зазначає російський юрист С.Пєпєляєв, не існує універсальних складів, придатних для використання щодо будь-яких податків. Це тим справедливіше, що різні податки, збори, інші обов'язкові платежі мають неоднакове значення для поповнення бюджетів і цільових фондів, а звідси і відповідальність при ухиленні від їх сплати у певних випадках має бути різною. Відповідно до КК Російської Федерації 1996 p. відповідальність за ухилення від митних платежів та за ухилення від сплати податків або страхових внесків до державних позабюджетних фондів передбачені різними статтями — ст. 194 та ст. 198 (у разі ухилення фізичної особи від сплати податку або страхового внеску) і ст. 199 (у разі ухилення від сплати податків або страхових внесків з організацій). Привертає увагу й те, що КК РФ запроваджує диференціацію відповідальності залежно від виду платника податків — фізична або юридична особа. Як зазначає А.Успенський, ухилення від сплати податків з організацій карається суворіше, ніж ухилення від сплати податку з громадян, що свідчить про різну суспільну небезпечність цих злочинів. Питома вага податків з організацій у структурі доходів бюджетів різних рівнів більше питомої ваги податків з громадян. Висновки Я вважаю, що першочерговим завданням є не накладення санкцій на порушників, а створення ситуації, за якої податкові правопорушення просто не будуть існувати, або будуть на дуже низькому рівні у процентному відношенні. Таким чином, основними напрямами щодо удосконалення механізму юридичної відповідальності за податкові правопорушення, повинні бути такі: – визначення у нормативно-правових актах податкового правопорушення та кола об’єктів і суб’єктів відповідальності за податкові правопорушення, зокрема віднесення до останніх банків, службових осіб контролюючих органів і податкових агентів; – дотримання конституційного принципу про неможливість бути двічі притягненим до юридичної відповідальності одного виду за одне й те саме правопорушення; – удосконалення механізму застосування фінансових (штрафних) санкцій за податкові правопорушення та встановлювати їх у розмірі, необхідному для покриття збитків державі; – встановлення у ст. 212 ККУ більш жорстких мір покарання, якщо такий злочин скоюється шляхом використання фіктивного підприємництва, офшорних зон та відмиванням коштів у великих розмірах; – встановлення юридичної відповідальності певного виду не рядом законів і підзаконних актів, які подекуди належать до різних галузей законодавства (податкового, законодавства про адміністративну відповідальність тощо), а винятково відповідним кодексом. Однак, одним лише посиленням відповідальності за податкові правопорушення, не вирішити проблеми боротьби з ухиленням від оподаткування. Досягти цього можна лише шляхом поєднання ефективної податкової політики, стабільного законодавства та ефективного покарання за учинення податкових злочинів. Список використаних джерел 1. Андрущенко В.Л., Данілов О.Д. Податкові системи зарубіжних країн: Навчальний посібник. – К.: Комп’ютер прес, 2004. – 300 с. 2. Гревцова Р. Кримінальна відповідальність за злочини у сфері оподаткування: досвід України у світовому контексті. [Електронний ресурс]. – Режим доступу: http://www.inter.criminology.org.ua/modules.php?name=Content&pa=showpage&pid=75 3. Гревцова Р.Ю. Кримінальна відповідальність за податкові злочини в Україні. 12.00.08./ Інститут держави і права ім. Корецького.- К.: 2003. 4. Дмитренко Е. Удосконалення законодавства про відповідальність за податкові правопорушення. [Електронний ресурс]. – Режим доступу: http://www.legalweekly.com.ua/article/?uid=88 5. Закон України «Про порядок погашення зобов’язань платників податків перед бюджетами та державними цільовими фондами» від 21.12.2000 № 2181-III // Відомості Верховної Ради України. – 2001. - № 10. - С.44. 6. Іванов Ю.Б., Крисоватий А.І., Десятнюк О.М. Податкова система. Підручник. – К.: Атіка, 2006. – 920 с. 7. Інформація про стан виконання Зведеного і Державного бюджетів України. [Електронний ресурс]. – Режим доступу: http://www.minfin.gov.ua/control/uk/publish/archive/main?cat_id=77440 8. Податкові правопорушення та відповідальність за їх вчинення. [Електронний ресурс]. – Режим доступу: http://mountainbike.kiev.ua/?p=14 9. Податкові правопорушення і відповідальність за їх вчинення стосовно Податкового кодексу РФ. [Електронний ресурс]. – Режим доступу: http://petanque.kiev.ua/?p=33 10. Поліщук Л. Адміністративна відповідальність за порушення податкового законодавства. [Електронний ресурс]. – Режим доступу: http://www.visnuk.com.ua/article/one/Administra4144988.html |