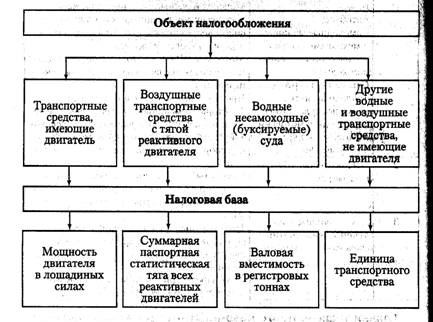

Реферат: Региональные налогиРеферат: Региональные налогиРЕГИОНАЛЬНЫЕ НАЛОГИ 1. Транспортный налог Транспортный налог регламентируется федеральными законодательными актами, а вводится законодательными актами субъектов РФ, которые в соответствии с НК РФ имеют право определять ставку налога в пределах, установленных НК РФ, порядок и сроки уплаты, а также форму отчетности по данному налогу. При установлении налога законами субъектов РФ могут также предусматриваться налоговые льготы и основания для их применения. Налогоплательщики. Плательщиками транспортного налога: выступают лица, на которых в соответствии с законодательством РФ зарегистрированы транспортные средства, признаваемые объектами налогообложения. Таблица. Объекты налогообложения

Ставки транспортного налога. Этот налог взимается по легковым и грузовым автомобилям, автобусам, снегоходам и мотосаням, катерам, моторным лодкам и другим водным транспортным средствам, яхтам и другим парусно-моторным судам, гидроциклам с каждой лошадиной силы в зависимости от мощности двигателя. Пример 6.1. В декабре 2008 г. у организации был угнан легковой автомобиль «ВАЗ 2105». Организация заявила об угоне в милицию. Там организации выдали справку, свидетельствующую о том, что автомобиль был похищен. В данном случае организация с 1 января 2009 г. не должна платить транспортный налог по автомобилю. Так как транспортный налог относится к региональным налогам. В соответствии с действующим законодательством субъекты Ф имеют право уменьшить (увеличить) ставки налога в пять раз. При этом НК РФ предусмотрено право субъектов РФ устанавливать дифференцированные налоговые ставки в отношении каждой категории транспортных средств, а также с учетом срока их полезного использования. Особенности определения налоговой базы показаны на схеме.

Порядок исчисления и уплата налога. Юридические лица исчисляют сумму налога самостоятельно. Транспортный налог рассчитывают путем умножения налоговой базы на соответствующую налоговую ставку. Пример 6.2. У ОАО «Вояж» есть собственный катер. Мощность двигателя катера составляет 90 л.с. Ставка транспортного налога для катеров с мощностью двигателя до 100 л.с. равна 12 руб. с каждой лошадиной силы. Следовательно, транспортный налог, который ОАО «Вояж» заплатило в 2008 г., составил 1080 руб. (12 руб. х 90 л.с). Пример 6.3. На ЗАО «Лучик» зарегистрирован грузовик, мощность которого — 270 л.с. Согласно п. 1 ст. 361 НК РФ ставка транспортного налога для грузовых автомобилей равна 17 руб. с каждой лошадиной силы. Законом субъекта РФ, где зарегистрирован грузовик, эта ставка установлена в размере 40 руб. Значит, ЗАО «Лучик» должно рассчитывать транспортный налог исходя из ставки 40 руб. с каждой лошадиной силы. Следовательно, транспортный налог, который ЗАО «Лучик» заплатило в 2008 г., равен 10 800 руб. (40 руб. х 270 л.с). В течение года количество транспортных средств, принадлежащих организации или физическому лицу, может меняться. Какие-то машины проданы и сняты с регистрации, а другие, наоборот, приобретены и зарегистрированы. В этом случае для расчета транспортного налога используется специальный понижающий коэффициент, рассчитываемый как отношение числа полных месяцев, в течение которых данное транспортное средство было зарегистрировано на налогоплательщика, к числу календарных месяцев в году. Месяц снятия с регистрации и постановки на регистрацию принимается за полный месяц. Пример 6.4. В апреле 2008 г. ООО «Берег» купило и зарегистрировало в ГИБДД автомобиль мощностью 80 л.с. Допустим, ООО «Брест» использовало купленный автомобиль весь оставшийся год. Следовательно, в 2008 г. автомобиль был зарегистрирован на ООО «Берег» в течение девяти месяцев (с апреля по декабрь). В субъекте РФ, где зарегистрирован автомобиль, ставка транспортного налога для легковых автомобилей с мощностью до 100 л.с. — 7 руб. с каждой лошадиной силы. Таким образом, транспортный налог за 2008 г. составил 420 руб. (7 руб. х 80 л.с. х 9 мес.: 12 мес). Особенности уплаты транспортного налога физическими лицами. Эти лица сами транспортный налог не рассчитывают. За них это делает налоговый орган по месту регистрации транспортного средства. Налоговый орган должен сообщить физическому лицу сумму налога не позднее 1 июня года, в котором этот налог нужно заплатить. Рассчитывается налог на основе данных, полученных от органов, осуществляющих государственную регистрацию транспортных средств, с последующим выставлением гражданам налоговых уведомлений. Таким образом, налогоплательщики — физические лица, уплачивают транспортный налог на основании налогового уведомления, направляемого налоговым органом. Органы, осуществившие государственную регистрацию транспортных средств, обязаны сообщить в налоговые органы по своему местонахождению о транспортных средствах, зарегистрированных или снятых с регистрации в этих органах, в течение 10 дней после их регистрации или снятия с регистрации (п. 4 ст. 362 НК РФ). К тому же органы, осуществляющие государственную регистрацию, обязаны до 1 февраля текущего календарного года сообщить в налоговые органы о транспортных средствах и лицах, на которых они зарегистрированы, а также обо всех изменениях, произошедших за календарный год (п. 5 ст. 362 НК РФ). Порядок и сроки уплаты налога и авансовых платежей по налогу. Налог и авансовые платежи по нему налогоплательщики уплачивают по местонахождению транспортных средств в порядке и сроки, установленные законами субъектов РФ. В течение налогового периода налогоплательщики-организации уплачивают авансовые платежи по налогу, если законами субъектов РФ не предусмотрено иное. Дело в том, что законодательный орган субъекта РФ при установлении налога может предусмотреть для отдельных категорий налогоплательщиков право не исчислять и не уплачивать авансовые платежи по налогу в течение года (п. 6 ст. 362 НК РФ). Налог на игорный бизнес относится к региональным налогам. По правовой природе он представляет собой разновидность вмененного налога на отдельные виды деятельности. В рамках специальных налоговых режимов допускается установление особого порядка определения элементов налогообложения, а также освобождение от обязанности по уплате отдельных налогов и сборов. Поскольку налогообложение игорного бизнеса фактически специальный режим налогообложения, игорная деятельность освобождается от уплаты федеральных налогов. Организации и индивидуальные предприниматели, занимающиеся игорным бизнесом, не вправе применять упрощенную систему налогообложения. Объектами налогообложения являются игровой стол, игровой автомат, касса тотализатора и касса букмекерской конторы. В федеральном законе установлены максимальные и минимальные ставки налога в зависимости от объекта налогообложения. Конкретное значение устанавливает субъект РФ на территории, которого вводится данный налог. Порядок расчета и уплаты налога на игорный бизнес регламентируется гл. 29 НК РФ. Плательщики налога на игорный бизнес представлены на схеме. Налогоплательщики

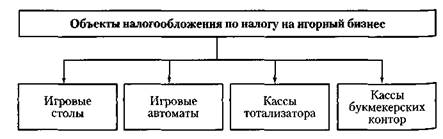

Осуществляющие деятельность в сфере игорного бизнеса Игорный бизнес — предпринимательская деятельность, связанная с извлечением организациями и индивидуальными предпринимателями доходов в виде выигрыша и (или) платы за проведение азартных игр и (или) пари, не являющаяся реализацией товаров, имущественных прав, работ или услуг. Следовательно, уплачивать налог должны казино, заведения, которые получают Доход от игровых аппаратов, а также букмекерские конторы, ипподромы и другие организации, которые принимают от населения Денежные ставки. Пример 6.5. ООО «Альтернатива» занимается букмекерской деятельностью, т.е. принимает денежные ставки от населения. Следовательно, ООО «Альтернатива» является плательщиком налога на игорный бизнес. Введем некоторые необходимые определения. Организатор игорного заведения, в том числе букмекерской конторы, — организация или индивидуальный предприниматель, которые осуществляют в сфере игорного бизнеса деятельность по организации азартных игр, за исключением азартных игр на тотализаторе. Организатор тотализатора — организация или индивидуальный предприниматель, которые осуществляют в сфере игорного бизнеса посредническую деятельность по организации азартных игр по приему ставок от участников взаимных пари и (или) выплате выигрыша. Участник — физическое лицо, принимающее участие в азартных играх и (или) пари, проводимых организатором игорного заведения (организатором тотализатора). Азартная игра — основанное на риске соглашение о выигрыше, заключенное двумя или несколькими участниками между собой либо с организатором игорного заведения (организатором тотализатора) по правилам, установленным организатором игорного заведения (организатором тотализатора). Пари — основанное на риске соглашение о выигрыше, заключенное двумя или несколькими участниками между собой либо с организатором игорного заведения (организатором тотализатора), исход которого зависит от события, относительно которого неизвестно, наступит оно или нет. Объекты обложения налогом на игорный бизнес перечислены на схеме.

Игровой стол — специально оборудованное у организатора игорного заведения место с одним или несколькими игровыми полями, предназначенное для проведения азартных игр с любым видом выигрыша, в которых организатор игорного заведения через своих представителей участвует как сторона или организатор. Игровой автомат — специальное оборудование (механическое, электрическое, электронное или иное техническое оборудование), установленное организатором игорного заведения и используемое для проведения азартных игр с любым видом выигрыша без участия в указанных играх представителей организатора игорного заведения. Касса тотализатора — специально оборудованное место у организатора тотализатора, где учитывается общая сумма ставок и определяется сумма выигрыша, подлежащая выплате. Касса букмекерской конторы — специально оборудованное место у организатора игорного заведения, где учитывается общая сумма ставок и определяется сумма выигрыша, подлежащая выплате. Невозможность эксплуатации установленного в игорном заведении оборудования, вызванная, например, поломкой, некомплектностью и т.п., не изменяет обязанности налогоплательщика по уплате налога, если в налоговый орган не будет представлено заявление об изменении количества зарегистрированных объектов налогообложения. Все объекты игрового бизнеса подлежат регистрации в налоговых органах по их местонахождению не позднее чем за два рабочих дня до даты установки каждого объекта налогообложения. Датой регистрации считается день, когда в налоговый орган представлено соответствующее заявление. Налоговый орган в течение пяти дней обязан выдать налогоплательщику регистрационное свидетельство. Регистрации в налоговом органе также подлежит и любое изменение количества объектов налогообложения не позднее чем за два рабочих дня до даты установки или выбытия каждого такого объекта. Изменения в ранее выданное свидетельство налоговые органы должны внести также в пятидневный срок. Налогооблагаемая база и ставки налога. По каждому объекту налогообложения налоговая база определяется отдельно как общее количество соответствующих объектов налогообложения (ст. 367 НК РФ). Таким образом, чтобы рассчитать сумму налога, необходимо умножить количество объектов налогообложения одного вида (например, игровых автоматов) на соответствующую налоговую ставку. Если у налогоплательщика несколько видов объектов налогообложения (игровые столы, кассы тотализатора и т.д.), то сначала рассчитывают налог по каждому виду, а затем полученные результаты суммируются. Статьей 369 НК РФ установлены минимальные и максимальные ставки налога. Конкретные же ставки устанавливают региональные законы субъектов РФ. Если это не сделано, то налог уплачивается по минимальным ставкам. Таблица. Размеры ставок по налогу на игорный бизнес

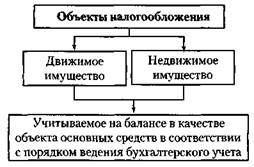

Пример 6.6. У ООО «Фламинго» есть пять касс тотализатора и девять игровых автоматов. Организация ведет предпринимательскую деятельность на территории региона, где введен налог на игорный бизнес. Ежемесячная сумма налога за каждую кассу тотализатора — 65 000 руб., за каждый игровой автомат — 4500 руб. В январе 2009 г. у ООО «Фламинго» количество объектов налогообложения не менялось, поэтому общая сумма налога, которую в январе 2009 г. ООО «Фламинго» уплатило в бюджет, равна 365 500 руб. [(65 000 руб. х 5 касс) + (4500 руб. х 9 автоматов)]. Порядок исчисления и сроки уплаты налога. Сумму налога налогоплательщик рассчитывает самостоятельно. Если один игровой стол имеет более одного игрового поля, ставка налога по этому столу увеличивается кратно количеству игровых полей. Налоговый период по налогу на игорный бизнес — календарный месяц. Налоговую декларацию за истекший налоговый период налогоплательщик представляет в налоговый орган по месту регистрации объектов налогообложения не позднее 20-го числа месяца, следующего за истекшим налоговым периодом. Таким образом, декларация за январь должна быть представлена не позднее 20 февраля, за февраль — не позднее 20 марта и т.д. Сумма налога по итогам налогового периода уплачивается налогоплательщиком по месту регистрации в налоговом органе объектов налогообложения не позднее срока, установленного для подачи налоговой декларации, т.е. не позднее 20-го числа месяца, следующего за отчетным месяцем. При установке нового объекта (новых объектов) налогообложения до 15-го числа текущего налогового периода сумма налога исчисляется как произведение общего количества соответствующих объектов налогообложения (включая установленный новый объект налогообложения) и ставки налога, установленной для этих объектов налогообложения. При установке нового объекта (новых объектов) налогообложения после 15-го числа текущего налогового периода сумма налога по этому объекту за этот налоговый период исчисляется как произведение количества данных объектов налогообложения и 1/2 ставки налога, установленной для этих объектов налогообложения (п. 3 ст. 370 НК РФ). Пример 6.7. Воспользуемся данными примера 6.6. Предположим, что 14 февраля 2008 г. ООО «Фламинго» поставило три новых игровых автомата. Тогда же в налоговый орган было подано заявление об изменении количества объектов налогообложения. Игровые автоматы стали использовать 17 февраля. Объект налогообложения считается зарегистрированным в день, когда было подано заявление, т.е. 14 февраля 2008 г. Так как автоматы установили до 15 февраля 2008 г., то налог на игорный бизнес рассчитывают за этот месяц по игровым автоматам исходя из соответствующей ставки налога и количества автоматов, включая три новых автомата. Таким образом, общая сумма налога за февраль 2008 г. составила 379 000 руб. (65 000 руб. х 5 касс + 4500 руб. х 12 автоматов). При выбытии объекта (объектов) налогообложения до 15-го числа (включительно) текущего налогового периода сумма налога по этому объекту (этим объектам) за этот налоговый период исчисляется как произведение количества данных объектов налогообложения и у2 ставки налога, установленных для этих объектов налогообложения. При выбытии объекта (объектов) налогообложения после 15-го числа текущего налогового периода сумма налога исчисляется как произведение общего количества соответствующих объектов налогообложения, включая выбывший объект (объекты) налогообложения, и ставки налога, установленной для этих объектов налогообложения (п. 4 ст. 370 НКРФ). Пример 6.8. Воспользуемся данными примера 6.7. Предположим, что 4 марта 2008 г. одна касса тотализатора была закрыта. В этот же день ООО «Фламинго» подало заявление в налоговый орган об изменении количества объектов налогообложения. Выбывшим объект будет считаться с момента подачи заявления, т.е. 4 марта 2008 г. Так как выбытие произошло до 15 марта 2008 г., налог на игорный бизнес за февраль 2008 г. по выбывшей кассе тотализатора рассчитывают исходя из соответствующей ставки налога, уменьшенной вдвое, т.е. общая сумма налога за март 2008 г. составила 346 500 руб. [(65 000 руб. х y2"i- 65 000 руб. х 4 кассы) + (4500 руб. х 12 автоматов)]. 3. Налог на имущество организаций Налог на имущество организаций — важнейший налог в системе имущественного налогообложения в РФ. налог на имущество организаций включается в группу региональных налогов, является прямым и пропорциональным. это важный финансовый рычаг влияния на результаты хозяйственной деятельности организаций и источник финансирования бюджетов субъектов РФ и местных бюджетов. цель введения данного налога — создание заинтересованности у организации в эффективном использовании своего имущества, освобождении от ненужного имущества. Налог на имущество организаций устанавливается гл. 30 НК РФ и вводится на соответствующей территории законами субъектов РФ. Законодательные (представительные) органы субъекта Федерации имеют право устанавливать следующие элементы налогообложения: налоговую ставку в пределах, определенных НК РФ; порядок и сроки уплаты налога; форму отчетности по налогу; налоговые льготы и основы для их использования налогоплательщиком. Плательщики налога. К плательщикам налога на имущество организаций относятся: российские организации; иностранные организации, осуществляющие деятельность в РФ через постоянные представительства или имеющие в собственности недвижимое имущество на территории РФ. Не являются плательщиками налога на имущество организаций: юридические лица, переведенные на уплату единого налога на вмененный доход; субъекты малого предпринимательства, перешедшие на упрощенную систему налогообложения. Объекты обложения налогом на имущество организаций представлены на схеме.

Для признания имущества объектом основных средств необходимо одновременное выполнение ряда условий: применение в течение длительного времени, т.е. срока полезного использования, продолжительностью свыше 12 месяцев; стоимость актива не менее 10 000 руб.; использование в производстве продукции при выполнении работ или оказании услуг либо для управленческих нужд организации; способность приносить организации экономические выгоды (доход) в будущем. Не признается объектом налогообложения земля. Налоговая база. Налоговой базой по налогу на имущество выступает среднегодовая стоимость имущества, рассчитанная с учетом начисленного износа, рассчитанного по нормам амортизационных отчислений по стандартам бухгалтерского учета. Среднегодовая (средняя) стоимость имущества, признаваемого объектом налогообложения, за налоговый (отчетный) период определяется как частное от деления суммы, полученной в результате сложения величин остаточной стоимости имущества на 1-е число каждого месяца налогового (отчетного) периода и 1-е число следующего за налоговым (отчетным) периодом месяца, на количество месяцев в налоговом (отчетном) периоде, увеличенное на единицу (п. 4 ст. 376 НК РФ). Пример 6.9. Нужно рассчитать налог на имущество за I квартал 2009 г. Организация приобрела и ввела в эксплуатацию 15 декабря 2008 г. объект основных средств стоимостью 12 000 руб. Срок полезного использования данного объекта — 10 лет. Метод начисления амортизации линейный. На 1 января 2009 г. объект основных средств числился на балансе организации по стоимости 12 000 руб. Для определения размера налога на имущество нужно рассчитать стоимость имущества на начало каждого месяца отчетного периода за вычетом начисленной амортизации. Ежемесячная сумма амортизационных отчислений равна 100 руб. (12 000 руб.: 10 лет : 12 мес.). Следовательно, остаточная стоимость объекта основных средств составила: на 1 февраля 2009 г. - 11 900 руб. (12 000 руб. - 100 руб.); на 1 марта 2009 г. - И 800 руб. (12 000 руб. - 200 руб.); на 1 апреля 2009 г. - 11 700 руб. (12 000 руб. - 300 руб.). Среднегодовая стоимость имущества за квартал составила 11 850 руб. [(12 000 руб. + 11 900 руб. + 11 800 руб. + 11 700 руб.): 4]. Сумма налога, начисленного за I квартал 2009 г., соответственно равна 261 руб. (11 850 руб. х 2,2% : 100%). Следует обратить внимание на особенности определения налоговой базы по налогу в рамках договора простого товарищества (договора о совместной деятельности), которые заключаются в том, что имущество, переданное для осуществления совместной деятельности, остается на балансе у передавшей организации, соответственно обязанность по уплате налога остается за этой организацией, а лицо, на которое возложена обязанность ведения общих дел, должно сообщить об изменении стоимости объекта основных средств не позднее 20-го числа месяца, следующего за отчетным периодом (ст. 377 НК РФ). Имущество, переданное в доверительное управление, а также имущество, приобретенное в рамках договора доверительного управления, подлежит налогообложению (за исключением имущества, составляющего паевой инвестиционный фонд) у учредителя доверительного управления (ст. 378 НК РФ). Ставки налога. Существуют следующие ставки налога на имущество организаций. Предельная ставка налога на имущество, определенная НК РФ, составляет 2,2%. Субъект РФ при установлении на своей территории налога имеет право дифференцировать налоговые ставки от 0 до 2,2% в зависимости от категории налогоплательщиков и (или) имущества, являющегося объектом налогообложения. От уплаты налога освобождаются следующие категории налогоплательщиков: организации и учреждения уголовно-исполнительной системы — в отношении имущества, используемого для осуществления возложенных на них функций; религиозные организации — в отношении имущества, используемого ими для осуществления религиозной деятельности; общероссийские общественные организации инвалидов, среди членов которых инвалиды и их законные представители составляют не менее 80%, — в отношении имущества, используемого ими для осуществления их уставной деятельности; организации, уставный капитал которых полностью состоит из вкладов указанных общероссийских общественных организаций инвалидов, если среднесписочная численность инвалидов среди их работников составляет не менее 50%, а доля в фонде оплаты труда — не менее 25%, — в отношении земельных участков, используемых ими для производства и реализации товаров (за исключением подакцизных товаров, минерального сырья и иных полезных ископаемых, а также иных товаров по перечню, Утверждаемому Правительством РФ); учреждения, единственными собственниками имущества которых являются указанные общероссийские общественные организации инвалидов, — в отношении имущества, используемого ими для достижения образовательных, культурных, лечебно-оздоровительных, физкультурно-спортивных, научных, информационных и иных целей социальной защиты и реабилитации инвалидов, а также для оказания правовой и иной помощи инвалидам, детям-инвалидам и их родителям; организации, основным видом деятельности которых является производство фармацевтической продукции, — в отношении имущества, используемого ими для производства ветеринарных иммунобиологических препаратов, предназначенных для борьбы с эпидемиями; организации — в отношении объектов, признаваемых памятниками истории и культуры федерального значения в установленном законодательством РФ порядке; организации — в отношении ядерных установок, используемых для научных целей, пунктов хранения ядерных материалов и радиоактивных веществ, хранилищ радиоактивных отходов; организации — в отношении ледоколов, судов с ядерными энергетическими установками и судов атомно-технологического обслуживания; организации — в отношении железнодорожных путей общего пользования, федеральных автомобильных дорог общего пользования, магистральных трубопроводов, линий энергопередачи (перечень указанного имущества утверждается Правительством РФ); организации — в отношении космических объектов; имущество специализированных протезно-ортопедических предприятий; имущество коллегий адвокатов, адвокатских бюро и юридических консультаций; имущество государственных научных центров; организации — в отношении судов, зарегистрированных в Российском международном реестре судов; организации в отношении имущества, учитываемого на балансе организации — резидента особой экономической зоны, в течение пяти лет с момента постановки имущества на учет. Для правильного применения льгот организации обязаны вести раздельный учет по льготируемому имуществу. Налоговый и отчетный периоды. Существуют следующие налоговый и отчетный периоды. Налоговым периодом признается календарный год, а отчетными периодами являются I квартал, полугодие, девять месяцев календарного года. Отчетность представляется в налоговые органы по месту учета или по местонахождению имущества не позднее 30 числа месяца, следующего, а отчетным периодом. Законодательный орган субъекта РФ при установлении налога вправе не устанавливать отчетные периоды. По итогам года налогоплательщик обязан представить декларацию не позднее 30 марта года, следующего за отчетным. Порядок уплаты налога и авансовых платежей. Сумма налога исчисляется по итогам года как произведение соответствующей налоговой ставки и налоговой базы, определенной за налоговый период (п. 1 ст. 382 НК РФ). Сумма налога, подлежащая уплате в бюджет по итогам налогового периода, определяется как разница между суммой налога, исчисленной за год, и суммами авансовых платежей по налогу, уплаченными в течение года. Сумма авансового платежа по налогу на имущество исчисляется по итогам каждого отчетного периода в размере 1/4 произведения соответствующей налоговой ставки и средней стоимости имущества, определенной за отчетный период. Субъектам РФ предоставлено право освобождать отдельные категории налогоплательщиков от уплаты авансовых платежей по налогу в течение всего года. Список литературы: 1. Учеб. пособие / Е. Ю. Жидкова. — 2-е изд., перераб. и доп. — М. : Эксмо, 2009. |

||||||||||||||||||||||||||