Учебное пособие: Финансы предприятийУчебное пособие: Финансы предприятийМинистерство образования и науки Украины Приазовский государственный технический университет Кафедра «Финансы и банковское дело» Конспект лекций по курсу «Финансы предприятий» (для студентов экономических специальностей дневной и заочной форм обучения) Мариуполь 2006 г. Темы лекций 1. Значение финансов предприятий. 2. Организация денежных расчетов на предприятиях. 3. Денежные поступления предприятий. 4. Формирование и распределение прибыли предприятий. 5. Налогообложение предприятий. 6. Оборотные средства предприятий и их финансовое обеспечение. 7. Кредитование хозяйственной деятельности предприятий. 8. Финансовое обеспечение воспроизводства основных средств. 9. Финансовое планирование на предприятиях. 10. Оценка финансового состояния предприятий. 11. Финансовая санация и банкротство предприятий. Тема 1. Значение финансов предприятийОсновные вопросы темы1. Понятие финансов предприятий и их суть. 2. Место финансов предприятий в финансовой системе. 3. Функции финансов. 4. Понятие денежных фондов и финансовых ресурсов предприятия. 5. Экономические способы и методы формирования финансовых ресурсов на предприятиях. 6. Источники формирования финансовых ресурсов предприятий. 7. Основы организации финансов предприятий. 8. Особенности финансов предприятий в зависимости от форм собственности и сфер деятельности. 9. Финансы предприятий в условиях формирования рыночной экономики. 10. Значение и задачи финансовой работы на предприятиях. Финансы предприятий являются составной частью финансовой системы. Финансы предприятий выражают совокупность экономических денежных отношений, связанных с распределением стоимости общественного продукта. Специфические признаки финансов предприятий выражают денежные отношения, связанные с первичным распределением стоимости общественного продукта, формированием и использованием денежных доходов и децентрализованных фондов. К финансам относятся следующие группы финансовых отношений, связанных с: – формированием уставного фонда; – созданием и распределением первичных денежных доходов (выручки, валового и чистого дохода, прибыли, денежных фондов предприятий); – инвестированием в ценные бумаги, получением дивидендов, паевыми взносами и оплаченными штрафами и т.д.; – получением и погашением кредитов и их оплатой; – получением процентов по депозитным счетам; – страховыми платежами; – уплатой налогов, сборов и обязательных платежей; – внутрипроизводственным распределением доходов и фондов. Функции финансов предприятий: 1. производственная; 2. распределительная; 3. контрольная. Производственная функция выражается в формировании финансовых ресурсов в процессе производственно-хозяйственной деятельности. Распределительная функция выражается в распределении и использовании финансовых ресурсов для обеспечения текущей и инвестиционной деятельности. Контрольная функция выражается в осуществлении контроля за формированием и использованием финансовых ресурсов. Основой организации финансов предприятий является коммерческий расчет. Основные принципы хозяйственного механизма в рыночной экономике: – саморегулирование; – самоокупаемость; – самофинансирование. Оптимальность взаимодействий финансовых отношений достигается использованием всех финансовых категорий: выручки, прибыли, амортизации, оборотных средств, кредита, бюджета, налогов, нормативов, льгот, санкций и т.д. Вопросы для контроля1. Какие общие черты финансов предприятий? 2. Какие специфические черты финансов предприятий? 3. Какие виды денежных отношений относятся к финансовым? 4. Какие функции присущи финансам предприятий? 5. В чем суть производственной функции финансов предприятий? 6. В чем суть распределительной функции финансов предприятий? 7. В чем суть контрольной функции финансов предприятий? 8. В чем отличительные особенности денежных средств, фондов денежных средств, финансовых ресурсов? 9. В чем суть финансовой работы на предприятии? 10. Как осуществляется управление финансами на предприятии? Тема 2. Организация Денежных расчетов на предприятиях Основные вопросы темы1. Суть и значение денежных расчетов. 2. Способы расчетов. 3. Формы расчетов. 4. Виды счетов, открываемых предприятиям в коммерческих банках. 5. Порядок использования денежных средств из текущего счета предприятия. 6. Организация безналичных расчетов. 7. Расчеты с использованием платежных поручений. 8. Расчеты с использованием платежных требований-поручений. 9. Расчеты чеками. 10. Расчеты аккредитивами. 11. Расчеты векселями. 12. Расчеты путём зачета взаимных требований (клиринговые расчеты). 13. Особенности расчетов при факторинге. 14. Наличные расчеты. 15. Соблюдение платежной и кассовой дисциплины предприятиями. Платежи возникают в процессе распределения и перераспределения денежных средств, товарно-материальных ценностей, работ, услуг. Совокупность всех платежей составляет денежный оборот. Масса денежных средств, находящихся в денежном обороте может иметь две формы: – наличную; – безналичную. Между этими формами существует тесная связь. Безналичные расчеты рассматриваются как система, включающая: 1. классификацию расчетов; 2. организацию расчетов; 3. формы документов; 4. взаимоотношения субъектов хозяйствования с банками. Правовые основы организации безналичных расчетов в хозяйственном обороте регламентируется законодательными, инструктивными документами. Методическим центром по разработке форм и средств расчетов, является Национальный банк Украины. Основные формы безналичных расчетов следующие: – платежными поручениями; – платежными требованиями-поручениями; – чеками; – аккредитивами; – векселями. Принципы организации расчетов: 1. обязательное хранение денежных средств всеми предприятиями и организациями в банках; 2. право за предприятиями выбора банка для открытия своих счетов; 3. самостоятельный выбор предприятиями форм расчетов; 4. денежные средства со счета списываются по распоряжению собственника; 5. текущий счет открывается в банке с условием уведомления об открытии в налоговые органы; 6. момент осуществления платежа должен быть максимально приближен ко времени отгрузки товаров, выполнения работ, оказания услуг; 7. платежи осуществляются в пределах остатков средств на счетах плательщика или в пределах предоставленного банковского кредита; 8. расчеты между субъектами предпринимательской деятельности могут осуществляться наличными. Вопросы для контроля1. В чем особенности наличных и безналичных расчетов. 2. Что представляет собой денежный оборот? 3. Какие формы безналичных расчетов используются в хозяйственном обороте? 4. Какая форма расчетов является эффективной в современных условиях? 5. Какие пути выхода из создавшегося платежного кризиса? 6. В чем преимущества и недостатки аккредитивной формы расчетов? 7. Что означает соблюдение кассовой дисциплины? 8. Какая ответственность предусматривается за нарушение расчетно-денежной дисциплины? 9. Могут ли предприятия рассчитываться между собой наличными деньгами минуя расчетный счет в банке? 10. Может ли предприятие иметь несколько счетов в банках? 11. Какие счета, кроме текущего, может иметь предприятие в банке? 12. Чем отличается отзывный аккредитив от безотзывного? 13. Какая форма расчетов предпочтительней: вексельная или аккредитивная? 14. В чем различие форм расчетов платежными поручениями и платежными требованиями-поручениями? Тема 3. Денежные поступления предприятий Основные вопросы темы1. Экономическая характеристика, состав и классификация денежных поступлений. 2. Состав выручки от реализации продукции. 3. Расчеты выручки от реализации продукции. 4. Использование выручки от реализации продукции. 5. Денежные поступления от прочей реализации. 6. Денежные поступления от финансовых инвестиций. 7. Денежные поступления при предъявлении финансовых санкций. 8. Бюджетные поступления (дотации, субвенции). 9. Поступления из внебюджетных фондов. 10. Состав доходов от внереализационных операций. 11. Денежные поступления от финансово-инвестиционной деятельности. 12. Формирование валового дохода предприятия. 13. Формирование чистого дохода предприятия. Денежные поступления предприятий обеспечивают потребности производства и обращения, выполнение финансовых обязательств, формирование доходов и прибыли. Денежные поступления подразделяются на внутренние и внешние. Внутренние денежные поступления: – выручка от реализации продукции, работ, услуг; – выручка от прочей реализации; – доходы от внереализационных операций; – доходы от финансовой деятельности. Вопросы для контроля 1. Из чего складываются денежные поступления предприятий? 2. Какую роль играют денежные поступления предприятий? 3. Что включают в себя внутренние денежные поступления предприятий? 4. Как формируются поступления от внереализационных операций? 5. В чем различие валовых доходов от чистых доходов? 6. Из каких составных частей состоит выручка от реализации продукции? 7. Какие затраты предприятия возмещаются через выручку? 8. От чего зависит размер выручки от реализации продукции? 9. Какие используются методы для расчета выручки от реализации продукции? 10. Какие доходы предприятия получают от финансовой деятельности? 11. Как формируется валовый доход предприятия? 12. Из чего складываются чистый доход предприятия? Тема 3. Формирование и распределение прибыли. Основные вопросы темы.

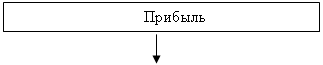

1. Экономическое значение прибыли. 2. Балансовая прибыль, понятие, состав. 3. Прибыль от реализации продукции (работ, услуг) и ее формирование. 4. Факторы, влияющие на формирование прибыли. 5. Себестоимость продукции и ее влияние на формирование прибыли. 6. Установление цен на продукцию и их влияние на формирование прибыли. 7. Рентабельность продукции. 8. Формирование прибыли от реализации различных активов предприятия. 9. Формирование внереализационной прибыли. 10. Прогнозирование и планирование прибыли предприятия. 11. Распределение прибыли предприятия. 12. Чистая прибыль предприятия, ее формирование, распределение и использование. 13. Фонды денежных средств предприятия, формируемые за счет чистой прибыли предприятия. 14. Экономические методы регулирования распределения и использования прибыли предприятия. Прибыль представляет собой часть стоимости продукции, реализуемой предприятием, которая остается после возмещения затрат, связанных с производством и реализацией этой продукции. Прибыль является объективной экономической категорией, связанная с первичным распределением добавочного продукта. Одновременно прибыль является оценочным показателем деятельности предприятия. Прибыль является показателем, который формируется на микроуровне. Основным источником формирования прибыли является прибыль от реализации основной продукции (работ, услуг). Прибыль от реализации продукции определяется: Пр.реал. = РП.цен. – РП.себ., где, РП.цен – объем реализованной продукции в ценах (без НДС, акцизного сбора); РП.себ. – объем реализации по себестоимости (полной). Для определения прибыли от реализации продукции используют следующие методы: · прямого расчета; · по показателю затрат на 1 гривну; · аналитический (экономический). По методу прямого счета, расчета прибыли от реализации производится следующим образом: Пр.реал = å (Цi – Si) * Пi где i – номенклатура продукции; Пi – объем реализации i-ой продукции; Цi – оптовая цена i-ой продукции (без НДС и акциза) Si – полная себестоимость i-ой продукции. По методу показателя затрат на 1 гривну продукции прибыль от реализации определяется: Пр.реал. = (1-Зтп) * Пi, где, Зтп – затраты на 1 гривну продукции; Пi – объем реализованной продукции; По аналитическому (экономическому) методу расчет прибыли от реализации продукции производится в следующей последовательности: 1. определяется базовая прибыль и базовая рентабельность; 2. определяется сравнительная продукция планового периода по себестоимости базового периода; 3. рассчитывается прибыль исходя из уровня базовой рентабельности в плановом периоде; 4. определяется влияние отдельных факторов на изменение прибыли. Пр.реал = Р.баз*[РП.себ.баз.*(1 ± dф.)], где Р.баз – рентабельность базовая (коэффициент); РП.себ.баз. – объем реализованной продукции по базовой себестоимости; ±dф – влияние определенных факторов (в коэффициентах) Основные факторы роста прибыли: 1. рост объема производства; 2. рост производительности труда; 3. снижение себестоимости продукции за счет сокращения норм расхода сырья, материалов, топливно-энергетических ресурсов; 4. повышение качества выпускаемой продукции; 5. изменение структуры изготавливаемой продукции; 6. повышение эффективности использования основных производственных фондов. Расчет изменения прибыли может производиться с учетом влияние каждого фактора. При определении прибыли возникает необходимость учитывать изменения прибыли в остатках нереализованной продукции. Расчет производится по следующей формуле: Пр.реал = Пр.нач + Пр.вып. – Пр.кон. Где, Пр.нач – прибыль в остатках нереализованной продукции на начало планового периода; Пр.вып – прибыль от выпуска продукции (товаров); Пр.кон – прибыль в остатках нереализованной продукции на конец планового периода. Прибыль в остатках нереализованной продукции на начало планового периода определяется путем умножения остатков продукции на себестоимость и среднюю рентабельность по предприятию за предшествующий период или в четвертом квартале предшествующего периода с учетом прибыли на плановый период в целом. Прибыль в остатках нереализованной продукции на конец планового периода определяется путем умножения остатков на себестоимость и на среднюю плановую рентабельность продукции в целом по предприятию или в четвертом квартале планового года с учетом прибыли на плановый период в целом. Расчет прибыли от реализации продукции представляется следующим образом: 1. Остатки продукции на начало планового периода: · по оптовым ценам · по себестоимости производственной · прибыль 2. Выпуск продукции в плановом периоде: · по оптовым ценам · по себестоимости полной · по прибыли 3. Остатки продукции на конец планового периода: · по оптовым ценам · по себестоимости производственной · по прибыли 4. Реализация продукции в плановом периоде (1+2-3): · по оптовым ценам · по себестоимости полной · по прибыли. Следует обратить внимание, что для расчета прибыли от реализации используется полная себестоимость, а в остатках продукции представлена по производственной себестоимости. Следовательно для перевода продукции, находящейся в остатках, необходимо учитывать коэффициент коммерческих (непроизводственных) расходов. Полученная предприятием прибыль подлежит распределению и использованию. Распределение прибыли осуществляется в два этапа. Первый этап – распределение валовой прибыли. Второй этап - распределение чистой прибыли и ее использование. После уплаты платежей из прибыли в соответствие с законодательством у предприятия остается прибыль, которая называется остающаяся прибыль, которая имеет отличие от чистой прибыли, так как из оставшейся прибыли предприятия уплачивают различные штрафы. На рисунке 1. представлено распределение прибыли предприятия и формирование чистой прибыли.

Рис.1. Формирование чистой прибыли предприятия Предприятия используют чистую прибыль по своему усмотрению. С показателем прибыли связан показатель рентабельности, характеризующий прибыльность, доходность предприятия. Для расчета уровня рентабельности используется: · валовая прибыль; · прибыль от реализации; · прибыль, остающаяся у предприятия; · чистая прибыль; · прибыль от разных видов деятельности предприятия. Прибыль может быть сопоставлена с показателями: · стоимости имущества предприятия; · собственного капитала; · заемного капитала; · основного капитала; · оборотного капитала; · рабочего капитала; · стоимости производственных фондов; · себестоимость реализованной продукции; · себестоимость определенных видов продукции; Вопросы для контроля. 1. Какое значение прибыли предприятия для его экономики и экономики государства в целом? 2. Какой основной источник формирования прибыли предприятия? 3. Какие виды прибыли предприятия? 4. В чем отличие чистой прибыли от валовой? 5. Как формируется валовая прибыль предприятия? 6. В чем разница чистой прибыли от прибыли, остающейся у предприятия? 7. Включается ли в выручку от реализации продукции НДС? 8. Учитывается ли НДС при определении прибыли предприятия? 9. Что включают в себя доходы от финансово-инвестиционной деятельности? 10. Из чего складываются внереализационные доходы предприятия? 11. Что представляют собой внереализационные расходы предприятия? 12. Как формируется прибыль от реализации продукции? 13. Какие методы используются для определения выручки от реализации продукции? 14. Какие методы используются для определения прибыли от реализации продукции? 15. Как определяется показатель рентабельности? 16. Как используется валовая прибыль предприятия? 17. Как используется чистая прибыль предприятия 18. Какие факторы роста прибыли и рентабельности? 19. В чем суть метода прямого расчета прибыли? 20. В чем суть метода определения прибыли по затратам на одну гривну продукции? 21. В чем суть аналитического метода определения прибыли? 22. За счет каких источников предприятие может осуществлять благотворительную деятельность, оказывать спонсорскую помощь? Тема 4. Налогообложение предприятий. Основные вопросы темы.

1. Система налогообложения предприятий и ее значение. 2. Виды налогов. 3. Акцизный сбор, его экономическая суть, порядок исчисления. 4. Налог на добавленную стоимость, его экономическая суть. Объект налогообложения и порядок уплаты. 5. Порядок зачета и возврата сумм налога на добавленную стоимость по оплаченным материальным ресурсам. 6. Налоговый кредит и его значение. 7. Налог на прибыль, его экономическая суть, объект налогообложения, порядок уплаты. 8. Плата за землю, ее экономическая суть, объект налогообложения, порядок уплаты. 9. Налог с собственников транспортных средств, объект налогообложения, порядок уплаты. 10. Налог на имущество предприятия и его экономическая суть. 11. Местные налоги и сборы, виды, их экономическая суть и порядок уплаты. 12. Отчисления предприятий в целевые государственные фонды (виды фондов, объекты налогообложения, порядок уплаты). 13. Гербовый сбор и другие виды налогов и сборов, уплачиваемых предприятиями, их экономическая суть, объекты налогообложения и порядок уплаты. 14. Ответственность предприятий-налогоплательщиков. Налоги (платежи, сборы) представляют собой обязательные платежи, установленные государством для формирования централизованных финансовых ресурсов, в целях обеспечения финансирования государственных затрат. Налоги имеют объективный характер. Основные функции налогов: 1. фискальная; 2. регулирующая. Системы налогообложения представляют собой совокупность налогов, сборов, обязательных платежей в бюджеты разных уровней и в государственные целевые фонды. Основные принципы построения системы налогообложения следующие: · обязательность; · равнозначность; · пропорциональность; · равенство; · социальная справедливость; · стабильность; · экономическая обоснованность; · равномерность оплаты; · компетентность; · единый подход; · доступность; Система налогообложения имеет две подсистемы: 1. налогообложение юридических лиц (предприятий); 2. налогообложение физических лиц. Налоги, сборы, платежи подразделяются на: · общегосударственные; · местные. Общегосударственные и местные налоги включают прямые налоги и сборы и непрямые (косвенные). Основные виды налогов, уплачиваемые предприятиями: · налог на прибыль; · плата (налог) за землю; · налог на добавленную стоимость; · акцизный сбор; · таможенный сбор; · обязательные отчисления в государственные целевые фонды. Объектом налогообложения прибыли предприятий скорректированный валовый доход за минусом валовых затрат и начисленных амортизационных отчислений. Валовый доход включает: · общие доходы от продажи товаров (работ, услуг) ценные бумаги; · доходы от совместной деятельности, лизинга; · доходы от внереализационных операций; · другие доходы, в соответствие с законодательством. В валовый доход не включается полученный предприятием налог на добавленную стоимость, акцизный сбор. В состав валовых затрат включаются: 1. затраты, связанные с подготовкой, организацией, производством, реализацией продукции и охраной труда. Особенностью включения материальных затрат в валовые издержки является их включение при приобретении, а не при списании на производстве. 2. затраты на текущий капитальный ремонт, реконструкцию, модернизацию, техническое переоснащение основных средств в сумме не превышающей 10% их совокупной балансовой стоимости на начало отчетного периода. 3. суммы платы за землю, налог с собственников транспортных средств, местных налогов и сборов; 4. другие затраты, в соответствие с законодательством. Определение объекта налогообложения прибыли представлено на рисунке. Объектом платы за землю является земельный участок, находящийся в собственности или используемый в том числе и на условиях аренды. При налогообложении различают: · земли сельскохозяйственного назначения; · земли населенных пунктов. Объектом налогообложения на добавленную стоимость являются операции: · продажа товаров (работ, услуг) на территории государства, в том числе услуги по договорам аренды, лизинга; · ввоз товаров, выполнение работ (услуг), осуществляемые нерезидентами (в том числе лизинг, ипотека); · вывоз товаров за пределы таможенной границы. Базой налогообложения является договорная (контрактная стоимость). Для импортируемых товаров базой налогообложения является таможенная стоимость, ввозная пошлина, акцизный сбор. При налогообложении добавленной стоимости применяются две ставки: 1. – 20%; 2. – 0% (нулевая ставка) Нулевая ставка применяется на экспортируемую продукцию. Основанием для включения НДС в налоговый кредит является налоговая накладная, переданная продавцом покупателю, которая составляется в момент возникновения налоговых обязательств у продавца. Таким образом, сумма НДС, подлежащая уплате в бюджет определяется как разница между общей суммой налоговых обязательств и суммой налогового кредита, возникших в течение отчетного периода. Дата возникновения у плательщика налоговых обязательств, в связи с продажей товаров (работ, услуг), имеет некоторые особенности в зависимости от условий продажи участников процесса, форм расчетов: 1. при непосредственной продаже товаров датой возникновения является зачисление средств на банковский счет (кассу) поставщика от покупателя в оплату за проданные товары (работы, услуги); 2. при осуществлении бартерных (товарообменных) операций: дата отгрузки товара, дата оформления документа подтверждающего факт выполнения работ (услуг); 3. для бартерных операций с нерезидентами: дата оформления экспортно-таможенной декларации подтверждающей вывоз товара, дата оформления документа, подтверждающего факт выполнения работ (услуг) нерезиденту, дата оформления импортной таможенной декларации, подтверждающей получение товара, дата оформления документа, подтверждающего факт получения работ (услуг) от нерезидента; 4. по импортным товарам (работам) датой возникновения является: по импорту товаров – дата оформления ввозной таможенной декларации, по импорту работ (услуг) дата списания средств со счета плательщика или дата оформления документа, подтверждающего факт выполнения работ (услуг) нерезидентом. Акцизный сбор. Объектами налогообложения являются: 1. обороты по реализации произведенных подакцизных товаров; 2. таможенная стоимость импортных товаров; 3. обороты по реализации конфискованного или бесхозного имущества. Перечень товаров, на которые устанавливается акцизный сбор и ставки акцизного сбора утверждаются в законодательном порядке, являются едиными для осуществления экспортных и импортных операций. Ставки акцизного сбора могут быть установлены в двух вариантах: 1. в твердых ставках (суммах) с единицы реализованных, завезенных, переданных товаров; 2. в процентах к обороту от реализации (передачи) товаров. Обязательные отчисления в государственные целевые фонды. Предприятия, как хозяйственные субъекты принимают участие в формировании централизованных государственных фондов: · пенсионный фонд; · фонд социального страхования; · инновационный фонд. Объектом налогообложения в пенсионный фонд являются фактические затраты на оплату труда. Источниками уплаты обязательных отчислений являются : 1. себестоимость; 2. прибыль. Если затраты на оплату труда относятся на себестоимость (основная и дополнительная заработная плата), то источником уплаты платежей является себестоимость. Если оплата труда осуществляется за счет прибыли (премии, поощрения), то и платежи осуществляются за счет прибыли. Объектом налогообложения в инновационный фонд является объем от реализации продукции (работ, услуг), уменьшенного на сумму налога на добавленную стоимость и акцизного сбора. Ставки налогообложения по обязательным платежам в целевые государственные фонды применяются в соответствии с законодательством. Вопросы для контроля.

1. Что такое налоги? 2. Являются ли налоги объективной необходимостью? 3. Какие функции выполняют налоги? 4. В чем суть фискальной функции налогов? 5. В чем суть регулирующей функции налогов? 6. Что собой представляют объекты налогообложения? 7. Какие принципы заложены в системе налогообложения? 8. Что собой представляет система налогообложения? 9. Какие виды налогов относятся к прямым? 10. Какие виды налогов относятся непрямым (косвенным)? 11. Какие виды налогов относятся к общегосударственным? 12. Какие виды налогов относятся к местным? 13. Какие основные виды налогов? 14. Что является объектом налогообложения прибыли? 15. Что включается в валовый доход? 16. Какие затраты относятся к валовым? 17. Что является объектом налогообложения за землю? 18. Что является объектом налогообложения на добавленную стоимость? 19. Что означает налоговый кредит? 20. Что означают налоговые обязательства? 21. Как определяется сумма НДС, подлежащая уплате в бюджет? 22. Что является датой возникновения налоговых обязательств по НДС? 23. Что является объектом акцизного сбора? 24. Какие товары относятся к подакцизным? 25. Какие виды ставок акцизного сбора? 26. В какие целевые государственные фонды производятся обязательные отчисления предприятиями? 27. Что является объектами налогообложения в целевые государственные фонды? 28. Какие источники обязательных платежей в целевые государственные фонды? Тема 5. Оборотные средства, их организация и финансовое обеспечение. Основные вопросы темы. 1. Понятие оборотных средств и их особенности. 2. Состав и структура оборотных средств. 3. Размещение оборотных средств. 4. Методы определения потребностей предприятия в оборотных средствах. 5. Понятие норм и нормативов оборотных средств. 6. Источники формирования оборотных средств. 7. Собственные оборотные средства. 8. Заемные оборотные средства. 9. Оборотный капитал. 10. Рабочий капитал. 11. Показатели состояния оборотных средств. 12. Показатели эффективности оборотных средств. 13. Состав оборотных фондов. 14. Состав фондов обращения. 15. Состав нормируемых оборотных средств. 16. Недостача собственных оборотных средств и причины их возникновения. 17. Источники пополнения оборотных средств. 18. Пути улучшения использования оборотных средств. 19. Значения ускорения оборачиваемости оборотных средств для экономики предприятия и его финансового состояния. 20. Расчет норматива оборотных средств экономическим методом. 21. Влияние недостатка оборотных средств на экономику предприятия и его финансового состояния. 22. Влияние излишка оборотных средств на экономику предприятия и его финансовое состояние. Оборотные средства представляют собой денежные ресурсы, которые вложены в оборотные производственные фонды и фонда обращения, в целях обеспечения бесперебойного производства и реализации изготовленной продукции. Оборотные средства относятся к активам предприятия. Оборотные средства классифицируются по трем категориям: 1. в зависимости от участия их в кругообороте средств; 2. от методов планирования, принципов организации и регулирования; 3. от источников формирования. В зависимости от участия их в кругообороте средств, оборотные средства подразделяются на: - оборотные средства, авансированные в оборотные производственные фонды; - оборотные средства, авансированные в фонды обращения. В зависимости от методов планирования оборотные средства подразделяются на: - нормированные; - ненормированные. К нормированным относятся оборотные средства в производственных запасах, незавершенном производстве, расходах будущих периодов, в остатках готовой продукции на складе. К ненормируемым оборотным средствам относятся готовая продукция в отгрузке и денежные средства. В зависимости от источников формирования оборотные средства подразделяются на: - собственные и приравненные к собственным; - заемные; - прочие. Система организации оборотных средств на предприятиях строится на следующих принципах: 1. оперативная самостоятельность в использовании оборотных средств; 2. определение плановой потребности и размещение оборотных средств; 3. корректирование нормативов с учетом условий хозяйствования, объемов производства, цен, поставщиков и потребителей, форм расчетов; 4. рациональная система финансирования оборотных средств; 5. контроль за рациональным размещением и использованием оборотных средств. Определение потребности в оборотных средствах осуществляется через их нормирование. Норматив оборотных средств представляет собой минимальный плановый запас товарно-материальных ценностей, необходимой для нормальной работы предприятия. Нормированию подлежат: а) производственные запасы; б) незавершенное производство и полуфабрикаты собственного производства; в) расходы будущих периодов; г) готовая продукция на складе. Совокупный норматив оборотных средств определяется: Нос = Нпз+ Ннп + Нрбп + Нгп Методика определения норматива оборотных средств по элементам представлена в таблице

При определении суточной потребности в производственных запасах исходят из годовой (квартальной) потребности сырья, материалов, покупных полуфабрикатов и комплектующих изделий, малоценных и быстроизнашивающихся предметов, запасных частей для ремонтов, топлива и т.д., для выполнения производственной программы. Суточная потребность (расход) в определенных видах производственных запасов рассчитывается: Рсут = Р/Д; где Р – расход соответствующего вида производственных запасов (годовой, квартальный) по смете затрат на производство; Д – длительность планового периода в днях (год – 360 дней, квартал – 90 дней). Норма запаса производственных запасов в днях определяется: Дзап = Дтек + Дстр + Дподг + Дтр; Где Дтек – текущий запас, дн. Дстр – страховой запас, дн. Дподг – подготовительный запас, дн. Дтр - транспортный запас, дн. Текущий запас принимается в размере 50% от продолжительности интервала между поставками. Страховой запас определяется в размере 30-50% текущего запаса. Подготовительный запас определяется конкретными условиями. Транспортный запас определяется разницей в днях между длительностью грузопробега и документооборота. Среднесуточный выпуск продукции по производственной себестоимости определяется: где m – количество наименований продукции; Sзавi – заводская (производственная) себестоимость i-го изделия. Пi- годовая программа выпуска i-го изделия, шт., т. Д - длительность планового периода (год – 360 дней, квартал – 90 дней). Определение потребности в оборотных средствах определяется двумя методами: 1. метод прямого расчета; 2. экономический метод. Как правило, минимальная потребность в оборотных средствах покрывается за счет собственных средств: уставного фонда, фонда специального назначения, целевого финансирования и целевых отчислений (из бюджетных, отраслевых, внебюджетных фондов), устойчивых пассивов и других источников. При определении источников финансирования оборотных средств рассчитываются устойчивые пассивы по заработной плате работникам, отчисления на социальные мероприятия, авансовые платежи. Минимальная задолженность по заработной плате определяется так: где ФЗП – фонд заработной платы на планируемый квартал, который принят в основу расчета нормативов собственных оборотных средств; Д – число дней между последним днем предыдущего месяца и датой выплат заработной платы. Минимальная задолженность отчислений на социальные мероприятия определяется в установленных процентах от суммы устойчивых пассивов на заработную плату. Минимальная задолженность по резерву предстоящих платежей, авансовым платежам устанавливается на основе анализа отчетных данных. Последовательность покрытия прироста оборотных средств: - прирост устойчивых пассивов; - прибыль; - другие источники. Состояние оборотных средств характеризуется наличием на определенную дату собственных оборотных средств. Наличие собственных оборотных средств определяется: ОбСоб = I П + II П – IА, где I П, II П – 1-й и 2-й разделы пассива, IА – первый раздел актива. При сравнении фактического наличия собственных оборотных средств, может оказаться их излишек или недостаток. Излишек собственных оборотных средств может возникнуть вследствие перевыполнения плана по прибыли, не полностью внесенных средств в бюджет, безоплатного поступления товарно-материальных ценностей и т.д. Недостаток собственных оборотных средств, когда фактическое наличие их меньше норматива. Для характеристики эффективности использования оборотных средств используются различные показатели: 1. время оборачиваемости (скорость оборота); 2. коэффициент оборачиваемости оборотных средств; 3. коэффициент закрепления оборотных средств; 4. коэффициент эффективности оборотных средств 5. высвобождение оборотных средств. Важнейшим показателем эффективности оборотных средств является скорость оборачиваемости или время оборачиваемости. Время оборачиваемости определяется: Оос= ОС.н.ср*Д/РП где, Оос – время оборачиваемости; ОС.н.ср. – средние остатки нормированных оборотных средств; Д – время периода; РП – объем реализации продукции. или Оос=Д/Коб где, Коб – коэффициент оборачиваемости. Коэффициент оборачиваемости определяется: Коб=РП/ ОС.н.ср Коэффициент закрепления (загрузки) оборотных средств определяется: Кзак= ОС.н.ср/РП или Кзак=1/Коб Коэффициент эффективности оборотных средств определяется: Кэф= Пр.реал/ ОС.н.ср где, Пр.реал. – прибыль от реализации продукции. В результате ускорения оборачиваемости оборотных средств происходит их высвобождения, которое может быть как абсолютным так и относительным. Абсолютное высвобождение определяется как разность планируемых средних остатков оборотных средств и фактических остатков за данный период: DОсабс = Оспл.ср. – Осф. или DОсабс = РПсут (Воб.пл. – Воб-ф), где РПсут – суточный объем реализации. Относительное высвобождение оборотных средств определяется с учетом выполнения задания по реализации продукции:

где, РПпл, РПф – объемы реализации плановые и фактические. На практике используются показатели эффективности использования материальных ресурсов: - материалоемкость: - материалоотдача; где М – стоимость материалов; РП, ТП, ВП – объем продукции реализованной товарной, валовой. Функционирование оборотных средств на предприятии начинается с момента их формирования и использования. В зависимости от размещения, условий организации производства и реализации продукции, оборотные средства имеют разный уровень ликвидности и риски использования. Степень ликвидности оценивается следующими основными показателями: - коэффициент обеспечения оборотных средств собственными средствами; - коэффициент покрытия; - коэффициент абсолютной ликвидности. Коэффициент обеспечения оборотных средств собственными средствами определяется: Где ОСсоб. – собственные оборотные средства; Особщ. – общая стоимость оборотных средств. Собственные оборотные средства определяются: Оссоб = I П – IА, или Оссоб = I П + II П – IА. Где I П – первый раздел пассива баланса «собственные и приравненные к ним средства; IА – первый раздел актива баланса «основные средства и необоротные активы» II П – долгосрочные пассивы; Коэффициент покрытия баланса определяется Кпокр=ОС/ Ок.с. Где ОС – сумма оборотных средств (текущих активов предприятия) Ок.с. – сумма обязательств предприятия, краткосрочных К обязательствам краткосрочным относятся: кредиты, займы краткосрочные, кредиторская задолженность, просроченные долги. Коэффициент абсолютной ликвидности определяется: Кл.абс.=(ДС+ Вл.к.с.)/ Ок.с. Где ДС – денежные средства; Вл.к.с. – вложения краткосрочные. Вопросы для контроля.

1. Из каких элементов состоят оборотные средства предприятия? 2. В чем состоят отличительные особенности оборотных средств от основных? 3. Какие фонды входят в состав оборотных средств? 4. Для чего производится нормирование оборотных средств? 5. Что такое норматив оборотных средств? 6. В чем отличие норматива от норм расхода оборотных средств? 7. Какие элементы оборотных средств подлежат нормированию? 8. Что понимается под структурой оборотных средств? 9. Как устанавливается норматив оборотных средств в производственные запасы? 10. Как определяется норматив оборотных средств в готовую продукцию на складе? 11. Как исчисляется норматив оборотных средств в незавершенное производство? 12. На какие группы классифицируются оборотные средства? 13. Какие показатели оценивают состояние оборотных средств на предприятии? 14. Какие показатели оценивают эффективность использования оборотных средств? 15. Как влияет размещение оборотных средств на предприятии на его финансовое состояние? 16. Как классифицируются оборотные средства по степени их ликвидности? 17. Как классифицируются оборотные средства по степени риска их использования? Тема 6. Кредитование хозяйственной деятельности. Основные вопросы темы.

1. Понятие кредитов и их экономическая сущность. 2. Формы кредита. 3. Виды кредита. 4. Банковские кредиты, как одна из основных форм заемных средств для предприятия. 5. Классификация банковских кредитов. 6. Объекты банковского кредитования. 7. Принципы кредитования. 8. Определение потребности предприятия в кредитах. 9. Кредитоспособность предприятия. 10. Показатели кредитоспособности. 11. Банковский портфель в процессе кредитования. 12. Обеспечение своевременности и полноты возврата кредитов. 13. Этапы кредитного процесса. 14. Коммерческий кредит, его экономическая суть и значение в деятельности предприятия. 15. Вексель и его использование в хозяйственном обороте. 16. Межхозяйственный кредит и порядок его использования. Возникновение и функционирование кредита в хозяйственном обороте связано с непрерывным процессом воспроизводства и одновременным освобождением средств у одних предприятий и появлением потребности в них у других. Чередование увеличения дополнительных потребностей в средствах и создание временно свободных средств на одном и том же предприятии создают реальную экономическую основу для использования кредитов. Субъектами кредитных отношений выступают две стороны: 1. кредитор; 2. заемщик. Основными объектами краткосрочного кредитования являются оборотные средства. Плановая потребность в кредите для формирования оборотных средств предприятия определяется следующим образом: Кпотр = ОС.потр – ОС.соб - DОСпр - DКЗ, Где Кпотр – необходимый размер кредита; ОСпотр - необходимая сумма оборотных средств; ОСсоб – собственные оборотные средства на начало планового периода. DОСпр - пополнение оборотных средств за счет прибыли; DКЗ – уменьшение кредиторской задолженности. Потребности предприятия в кредитах под инвестиционные проекты определяется на основе инвестиционных программ с учетом этапов осуществления инвестиционных проектов и собственных источников финансирования. Формы кредитов бывают: денежная, товарная. Виды кредитов: - банковский - коммерческий - государственный - лизинговый. Основной вид кредитов – банковский. Предприятия могут получить различные виды кредитов и услуги кредитного характера. Срочный кредит предоставляется полностью после заключения кредитного договора. Кредитная линия – это когда банк предоставляет кредит в будущем, в размерах не превышающих оговоренной суммы. Овердрафт – это краткосрочный кредит, который предоставляется банком надежному предприятию под остатки его средств на текущем счете в пределах оговоренной суммы, путем дебитования его счета. Контокоррент представляет собой единый счет, где находят отображение все операции предприятия и может иметь как дебитовое, так и кредитовое сальдо (погашение кредита, другие платежи или же выручка от реализации, получение кредита и другие поступления). Кредит под учет векселей (учетный кредит) – это краткосрочный кредит, который банк предоставляет предъявителю векселя путем его учета до наступления срока выполнения обязательств по нему, выплачивая предъявителю номинальную стоимость векселя за минусом дисконта. Сумма дисконта определяется: Д = где Д – сумма дисконта; Ст.ном – номинальная сумма векселя; Т – срок в днях, от дня учета до дня платежа П – процентная ставка. Особенностью акцептованного кредита является то, что банк дает предприятию не денежные средства, а гарантию оплатить вексель в обозначенное время. Авальный кредит – это заем, когда банк берет на себя ответственность по обязательствам предприятия в форме поручительства или гарантии. Принципиальная разница между авальным и акцептным кредитами состоит в характере ответственности банка. Факторинг – это система финансирования, по условиям которой предприятие-поставщик переуступает краткосрочные требования по торговым операциям коммерческому банку. Банковские кредиты предоставляются предприятиям на условиях: - срочности; - возврата; - целевого использования; - платежности. Условия возникновения кредитных отношений: - участники должны быть юридическими лицами и функционировать на принципах коммерческого расчета; - предприятие-заемщик должно быть собственником имущества или иметь право на его использование; - наличие экономических и юридических гарантий возврата кредита; - обоюдная заинтересованность в кредитной сделке. Этапы кредитного процесса следующие: 1. Предварительные переговоры; 2. Предоставление в банк заявления и других документов для получения кредита; 3. Оценка банком эффективности коммерческой сделки; 4. Согласие банка на предоставление кредита; 5. Подписание кредитного договора; 6. Предоставление кредита 7. Контроль банка за выполнением предприятием условий кредитования. На третьем этапе банк изучает формальную и неформальную информацию о предприятии, оценивает его деловую репутацию, анализирует его кредитоспособность и финансовое состояние, определяет перспективы развития. При выдаче кредита особое значение имеет оценка кредитоспособности предприятия-заемщика. Критерий оценки кредитоспособности каждый банк определяет самостоятельно. Основными показателями деятельности предприятия являются: 1. объем реализации; 2. прибыль или убытки; 3. рентабельность; 4. ликвидность; 5. денежные потоки; 6. состояние и динамика дебиторско-кредиторской задолженности. Основными финансовыми коэффициентами являются: - коэффициент задолженности; - коэффициент ликвидности; - коэффициент оборачиваемости; - коэффициент прибыльности. Коэффициент задолженности (Кзад) показывает насколько деятельность предприятия финансируется за счет заемных средств Кзад= Кзаем/ Ксоб где Кзаем – капитал заемный (общая сумма долга) Ксоб – собственный капитал. Коэффициент ликвидности (Кликв) свидетельствует о возможности предприятия погасить свои краткосрочные обязательства Кликв = А.ликв/ Ок.с где А.ликв – активы ликвидные Ок.с – обязательства краткосрочные. Коэффициент оборачиваемости (Коб) свидетельствует насколько эффективно предприятие использует свои активы Коб= РП/ ДЗ Где РП – объем реализации (без НДС, акциза) ДЗ – дебиторская задолженность. Оборачиваемость дебиторской задолженности в днях показывает количество дней, необходимых для погашения дебиторской задолженности: Впог.=Д/ Коб где, Д – плановый период (365 дн) Коэффициент прибыльности (Кпр) показывает общую эффективность (результативность) деятельности предприятия: Кпр= Пр/ Вбал где, Пр – прибыль; Вбал – валюта баланса и другие показатели рентабельности собственного капитала, рентабельность реализации и т.д. Анализ движения денежных средств позволяет банку оценить возможность предприятия в будущем периоде выплатить основной долг по кредитам и проценты, а также определить потребность предприятия во внешнем финансировании. Источники и направления использования потока денежных средств представлены на рис.

Рис. Движение денежных средств. Анализ информации о деловом положении предприятия осуществляется с учетом определения следующих данных: - формы собственности; - виды деятельности; - рынков и клиентов заемщика; - конкуренции; - поставщиков; - производственных мощностей; - руководства и организации; - сильных и слабых сторон заемщика. Коммерческий кредит – это кредитное согласие между двумя предприятиями – продавцом (кредитором) и покупателем (заемщиком) об отсрочке платежа. Инструментом такой сделки является вексель. Существует 3 разновидности коммерческого кредита: - с фиксированным сроком погашения; - с погашением после фактической реализации заемщиком полученных товаров; - с открытым счетом, когда поставка последующих партий товара осуществляется до момента погашения предыдущей задолженности. Лизинг представляет собой кредит, который предоставляется в товарной форме лизингодателем лизингополучетлю. Объектами лизинга могут быть недвижимое имущество, машины, оборудование, транспортные средства, производственные здания и сооружения, другие основные средства. Лизингополучатель обязан поддерживать в надежном состоянии лизинговое имущество и осуществлять лизинговые платежи. Лизинговый платеж включает: - отчисление стоимости объекта лизинга; - платы за кредит; - лизинговая маржа; - страховой платеж; - другие затраты лизингодателя, предусмотренные договором. Государственный кредит возникает между предприятием и государством вследствие покупки государственных ценных бумаг, получения бюджетных и внебюджетных кредитов. Кредитование предприятий за счет средств международных финансово-кредитных организаций выдаются через кредитные линии, предоставляемыми уполномоченными банками. Для получения международного кредита предприятие в уполномоченный банк представляет пакет документов: - общих; - уставных; - финансовых; - подтверждающих обеспечение кредита; - специальных; - бизнес-плана. На основании представленных документов производится расчет коэффициент обслуживания долга: Кобсл=( Пр- Нпр+ Ам+ Ппр)/ Ообщ Где Кобсл – коэффициент обслуживания долга; Пр – прибыль; Нпр – налог на прибыль; Ам- амортизационные отчисления; Ппр – проценты за кредит по всем займам предприятия; Ообщ – общая задолженность предприятия с учетом международного кредита. Вопросы для контроля.

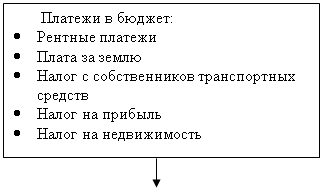

1. Что является причиной возникновения кредитных отношений? 2. Что такое кредит? 3. Что является объектами кредитования? 4. Как определяется необходимый размер кредита для предприятия? 5. Какая существует классификация кредитов? 6. Кто может быть кредиторами при предоставлении кредита? 7. Какие формы кредитов? 8. Какие виды кредитов? 9. В чем суть банковских кредитов? 10. В чем суть коммерческих кредитов? 11. В чем суть государственных кредитов? 12. В чем суть лизинга? 13. Что понимается под кредитной линией? 14. Что представляет собой контокоррентный кредит(овердрафт)? 15. Что собой представляет срочный кредит? 16. Что означает кредит под учет векселей? 17. Что такое акцептный кредит? 18. Что понимается под авальным кредитом? 19. Как рассчитывается дисконт при учете векселей? 20. Что представляют собой факторинговые операции? 21. Какие принципы банковского кредитования? 22. Какие должны быть соблюдены условия при возникновении кредитных отношений. 23. Какие этапы кредитной сделки? 24. Какие документы представляются в банк для получения кредита? 25. Как оценивается банком кредитоспособность предприятия-заемщика? 26. Какие финансовые показатели используются для оценки кредитоспособности предприятия? 27. Какие источники и какие направления использования потока денежных средств на предприятии? 28. Какой порядок погашения предприятием банковского кредита? 29. В чем отличие банковского кредита от коммерческого? 30. В чем отличие банковского кредита от лизингового? 31. Что входит в состав лизинговых платежей? 32. На каких условиях предоставляется государственный кредит предприятиям? 33. На каких условиях предоставляется предприятиям международный кредит? 34. Как рассчитывается коэффициент обслуживания долга? Темса 7. Финансовое обеспечение воспроизводства основных фондов. Основные вопросы темы. 1. Основные фонды, их экономическая суть. 2. Состав основных фондов. 3. Структура основных фондов. 4. Основные фонды и основные средства, их особенности. 5. Показатели состояния основных фондов. 6. Показатели эффективности использования основных фондов. 7. Воспроизводство основных фондов 8. Износ основных фондов. 9. Амортизация основных фондов. 10. Капитальные вложения в основные фонды. 11. Финансовое обеспечение воспроизводства основных фондов. 12. Источники финансирования капитальных вложений. 13. Кредитование воспроизводства основных фондов. 14. Планирование и использование амортизационных отчислений. 15. Финансовое обеспечение ремонта основных фондов. К активной части основных производственных фондов относятся: - рабочие машины и оборудование - транспортные средства - измерительные, регулируемые приборы - вычислительная техника и лабораторное оборудование. К пассивной части основных производственных фондов относятся: - здания - сооружения - хозяйственный инвентарь Воспроизводство основных фондов представляет собой процесс непрерывного их обновления. Различают: - простое воспроизводство - расширенное воспроизводство. Простое воспроизводство основных фондов осуществляется путем замены определенных изношенных частей или замены старого оборудования на аналогичное. Расширенное воспроизводство предусматривает количественное и качественное увеличение действующих основных фондов или приобретение новых основных фондов, которые обеспечивают высший уровень производительности оборудования. В процессе хозяйственной деятельности кругооборот основных производственных фондов проходит 3 стадии: 1. продуктивное использование основных производственных фондов; 2. начисление амортизационных отчислений; 3. замена изношенных основных производственных фондов на новые средства труда. Показатели состояния и эффективности использования основных фондов подразделяются на 3 группы: 1. обеспечение предприятия основными фондами 2. состояние основных фондов 3. эффективность использования основных фондов. К показателям, характеризующим обеспеченность предприятия основными производственными фондами относятся: - фондоемкость; - фондовооруженность; - коэффициент реальной стоимости основных производственных фондов в имуществе предприятия. Фондоемкость определяет стоимость основных фондов на 1 гривну произведенной продукции и характеризует обеспеченность предприятия основными фондами. Фемк = ОФ/ РП Фемк = ОФ/ ТП где ОФ – стоимость основных производственных фондов; РП – реализуемая продукция; ТП – товарная продукция. Фондовооруженность труда характеризует обеспеченность предприятия основными производственными фондами: Фвоор = ОФ/ Чппп где Чппп – численность промышленно производственного персонала (работающих). Коэффициент реальной стоимость основных производственных фондов в имуществе предприятия определяется: Кст.реал = ОФ/ Вбал где, ОФ – основные фонды по остаточной стоимости; Вбал – валюта баланса (стоимость имущества предприятия. Состояние основных фондов предприятия характеризуют следующие показатели: - коэффициент износа основных производственных фондов; - коэффициент годности основных производственных фондов; - коэффициент обновления основных производственных фондов; - коэффициент выбытия основных производственных фондов; - коэффициент прироста основных производственных фондов. Коэффициент износа определяется: Кизн = Изн/ ОФ.бал где Изн – сумма износа основных фондов ОФ.бал – балансовая стоимость основных фондов. Коэффициенты износа рассчитываются на начало и конец отчетного периода. Коэффициент годности основных фондов определяется: годн = 1-Кизн или Кгодн = ОФ.ост/ ОФ.бал где К.изн – коэффициент износа; ОФ.ост – остаточная стоиомсть основных фондов ОФ.бал – балансовая стоимость основных фондов. Коэффициент обновления основных фондов определяется: К.обн = ОФвв/ ОФ.бал где ОФвв – стоимость введенных в течение отчетного периода основных фондов. Коэффициент выбытия основных фондов определяется: К.выб = ОФ.выб/ ОФ.бал где ОФ.выб – стоимость выведенных основных производственных фондов в течение отчетного периода. Коэффициент прироста основных производственных фондов определяется: К.пр = (ОФвв- ОФ.выб)/ ОФ.бал К показателям, характеризующим эффективность использования основных фондов относятся: - фондоотдача; - рентабельность основных фондов; - сумма прибыли на 1 гривну основных фондов; Фондоотдача определяется: Фотд = РП/ ОФк.бал или Фотд = ТП/ ОФк.бал где, РП – реализуемая продукция; ТП –товарная продукция; ОФк.бал - балансовая стоимость основных фондов на конец отчетного периода. Рентабельность основных фондов определяется: Роф = ПРвал/ ОФ*100 где Пр.вал – валовая прибыль за отчетный период. Прибыль на 1 гривну основных фондов определяется: Пр.оф. = ПРчист/ОФ Различают два вида износа основных фондов: физический и моральный. Физический износ – это материальный износ отдельных элементов основных фондов в процессе их эксплуатации. Различают полный и частичный износ. Полный износ предусматривает полную замену изношенных основных фондов путем капитального строительства или приобретения новых основных фондов. Частичный износ компенсируется через осуществление капитального ремонта основных средств. Моральный износ – это износ вследствие создания новых, более прогрессивных и экономически эффективных машин и оборудования. Амортизация представляет собой процесс переноса стоимости основных фондов с учетом затрат на их приобретение, изготовление, улучшение в соответствие с установленными нормами амортизации. Амортизационный отчисления включаются в состав валовых затрат производства и обращения и учитываются при определении налоговой прибыли. В состав амортизационных затрат входят: - затраты на приобретение новых основных фондов; - затраты при самостоятельном изготовлении основных фондов для собственного производства; - затраты на осуществление всех видов ремонта; - затраты на реконструкцию; - затраты на модернизацию и другие способы улучшения основных фондов. Балансовая стоимость групп основных фондов на начало отчетного период рассчитывается следующим образом: ОФ.бал.i = ОФ.бал.i-1 +Зi-1 - ОФ.выб.i-1 – Ам.i-1 где , ОФ.бал.i - балансовая стоимость группы основных фондов на начало отчетного периода; ОФ.бал.i-1 – балансовая стоимость группы основных фондов на начало периода предшествующего отчетному; Зi-1 – сумма затрат на приобретение основных фондов, на осуществление капитального ремонта, реконструкции, модернизации и другие улучшения основных фондов в течение периода, предшествующего отчетному ОФ.выбi-1 – стоимость выведенных из эксплуатации основных фондов соответствующей группы, в течение периода, предшествующего отчетному; Ам.i-1 – сумма амортизационных отчислений, начисленных в периоде, предшествующем отчетному. Предприятия имеют право на индексацию основных фондов. Для этого используется коэффициент индексации, если индекс инфляции превышает 10%. Если предприятие индексирует основные фонды, то обязательно определяется капитальный доход. Капитальный доход представляет собой разницу между скорректированной балансовой стоимостью соответствующей группы основных фондов и их балансовой стоимостью до индексации. Дкап. = Офинд. – Офбал. Сумма капитального дохода включается в состав валовых доходов каждого отчетного квартала и равняется ¼ годовой нормы амортизационных отчислений соответствующей группы основных фондов от суммы капитального дохода данной группы. Капитальные затраты связаны с созданием новых, реконструкцией и техническим переоснащением действующих основных фондов. Для определения размера капитальных вложений на предприятиях составляется бюджет капитальных затрат. Бюджет капитальных затрат включает: 1. первоначальную стоимость всех основных фондов на начало планового периода; 2. наличие неиспользованных амортизационных отчислений на начало планового периода; 3. сумму амортизационных отчислений, которая будет начислена в плановом периоде; 4. ориентировочный расчет стоимости оборудования, которое подлежит замене или продаже в плановом периоде; 5. ориентировочную сумму амортизационных отчислений на приобретаемые основные фонды в плановом периоде; 6. стоимость основных фондов, планируемая на конец планового периода; 7. сумма амортизационных отчислений на конец планового периода. При составлении бюджета капитальных затрат и осуществления капитальных вложений определяется их структура. Различают технологическую и воспроизводственную структуру капитальных вложений. Технологическая структура капитальных вложений представляет собой соотношения следующих затрат: - строительные работы; - приобретение оборудования, инструментов и инвентаря; - монтаж оборудования; - проектно-изыскательские работы; - другие затраты. Воспроизводственная структура капитальных вложений включает следующие направления затрат: - новое строительство; - техническое перевооружение и реконструкция; - расширение предприятия; - затраты на отдельные объекты действующего предприятия. Финансирование капитальных вложений осуществляется за счет собственных и заемных средств. Источники финансирования капитальных вложений на предприятии представлены на рис. Сумма прибыли, направляемая на капитальные вложения, зависит от суммы чистой прибыли. Специфическим источником капитальных вложений являются мобилизованные внутренние ресурсы в строительстве, при выполнении его хозяйственным способом. Сумма мобилизации (иммобилизации) внутренних ресурсов определяется:

где ОСнач – наличие оборотных средств в капитальном строительстве на начало планового периода; ОСпл – плановая потребность в оборотных средствах на конец планового периода; КЗнач – наличие кредиторской задолженности на начало планового периода; КЗкон – кредиторская задолженность на конец планового периода. Знак (+) свидетельствует о мобилизации внутренних ресурсов. Знак (-) свидетельствует об иммобилизации оборотных средств, в результате чего необходимо изыскание дополнительных средств. Порядок финансирования капитальных вложений зависит от способа проведения капитальных работ: подрядного или хозяйственного.

Рис. Источники финансирования капитальных вложений. Затраты на все виды ремонтов определяются предприятиями, в зависимости от состояния основных фондов, обеспечения материально-техническими и финансовыми ресурсами. Финансирование капитального ремонта осуществляется в соответствии с планом. Предприятия имеют право затраты на все виды ремонтов в течение отчетного периода отнести в валовые затраты в сумме, не превышающей 10% совокупной балансовой стоимости групп основных фондов на начало отчетного года. Остальные затраты, превышающие 10%, относят на увеличение балансовой стоимости основных фондов 2, 3 и 4 групп или балансовой стоимости отдельных объектов 1 группы. Затраты на капитальный ремонт арендованных основных фондов проводятся в соответствии с договором аренды. Вопросы для контроля

1. Какие виды материальных ценностей относятся к основным фондам? 2. Какие признаки характерны для основных производственных фондов? 3. В чем различия основных фондов от основных средств? 4. На какие группы, с учетом специфики их производственного назначения, подразделяются основные фонды? 5. На какие группы подразделяются основные фонды для начисления амортизации? 6. Какие основные фонды относятся к первой группе? 7. Какие основные фонды относятся ко второй группе? 8. Какие основные фонды относятся к третьей группе? 9. Что понимается под воспроизводством основных фондов? 10. Что означает простое воспроизводство основных фондов? 11. Что означает расширенное воспроизводство основных фондов? 12. Какие стадии проходят основные фонды в процессе их кругооборота? 13. Какие показатели характеризуют обеспеченность предприятия основными фондами? 14. Какие показатели характеризуют состояние основных производственных фондов предприятия? 15. Какие показатели характеризуют эффективность использования основных производственных фондов? 16. Какие два вида износа основных фондов и в чем их суть? 17. Что представляет собой амортизация основных производственных фондов? 18. Что входит в состав амортизационных затрат? 19. В чем суть ускоренного метода начисления амортизации? 20. Для каких групп основных фондов предприятия могут использовать метод ускоренной амортизации? 21. Как рассчитываются суммы амортизационных отчислений? 22. Как определяется балансовая стоимость групп основных фондов на начало отчетного периода? 23. В каких случаях используется индексация основных фондов? 24. Как определяется коэффициент индексации основных фондов? 25. Что представляет собой капитальный доход предприятия? 26. Что понимается под капитальными вложениями? 27. Какие данные используются для составления бюджета капитальных затрат? 28. Что представляет собой технологическая структура капитальных вложений? 29. Что представляет собой воспроизводственная структура капитальных вложений? 30. Что является источниками финансирования капитальных вложений? 31. Какие источники финансирования капитальных вложений относятся к собственным финансовым ресурсам предприятий? 32. Какие источники финансирования капитальных вложений относятся к централизованным финансовым ресурсам? 33. Какие источники финансирования капитальных вложений относятся к заемным финансовым ресурсам? 34. Как определяется сумма мобилизованных (иммобилизованных) внутренних ресурсов при осуществлении строительных работ хозяйственным способом? 35. Какой порядок финансирования ремонта основных фондов? 36. Какой порядок финансирования арендованных основных производственных фондов? Тема 8. Финансовое планирование на предприятиях Основные вопросы темы1. Цель и задачи финансового планирования. 2. Значение финансового планирования. 3. Методы финансового планирования. 4. Балансовый метод планирования. 5. Программно-целевой метод планирования. 6. Нормативный метод планирования и его суть. 7. Метод коэффициентов и его суть. 8. Расчетно-аналитический метод планирования. 9. Метод оптимизации плановых решений. 10. Метод экономико-математического моделирования. 11. Информационная база финансового планирования. 12. Финансовый план предприятия и его содержание. 13. Расчет доходов предприятия. 14. Определение выручки от реализации продукции (работ, услуг). 15. Расчет поступлений от финансовых инвестиций. 16. Определение потребности в долгосрочных кредитах. 17. Расчет затрат на производство и реализацию продукции. 18. Планирование затрат на расширение, реконструкцию и техническое переоснащение производства. 19. Шахматная (проверочная) таблица, ее назначение и порядок составления. 20. Выполнение финансового плана. 21. Оперативный финансовый план, его назначение, составление и контроль за исполнением. Финансовое планирование представляет собой определение объема финансовых ресурсов по источникам их формирования и направлениям их целевого использования в плановом периоде. Финансовый план является составной частью бизнес-плана предприятия, который составляется для обоснования инвестиционных проектов, управления текущей и стратегической финансовой деятельностью. Финансовый план включает: - прогноз объемов реализации; - баланс денежных поступлений и затрат; - таблицу доходов и затрат; - прогнозный баланс активов и пассивов предприятия; - расчет точки безубыточности. Финансовый план представляет собой баланс доходов и расходов. В сокращенном виде финансовый план дан в таблице 9.1. Таблица 9.1 Финансовый план (баланс доходов и расходов).

Составление финансового плана производится в три этапа: 1. анализ выполнения финансового плана текущего года; 2. изучение производственных и маркетинговых показателей для расчета плановых финансовых показателей; 3. разработка проекта финансового плана. В процессе финансового планирования осуществляется конкретная увязка каждого вида затрат и отчислений с источниками финансирования. С целью проверки правильности составления баланса доходов и расходов составляется проверочная (шахматная) таблица (таблица 9.2). По горизонтали отражаются направления использования средств, по вертикали – источники. Таблица 9.2 Проверочная (шахматная) таблица.

Оперативное финансовое планирование является конкретизацией текущего плана. В этих целях составляется на предприятиях оперативный финансовый план или баланс поступлений денежных средств (таблица 9.3). Таблица 9.3 Оперативный финансовый план (баланс поступлений средств).

Оперативное финансовое планирование обеспечивается составлением платежного календаря (таблица 9.4). Методы, используемые в финансовом планировании: - балансовый; - нормативный; - расчетно-аналитический; - оптимизации плановых решений; - экономико-математического моделирования. Таблица 9.4 Платежный календарь.

Вопросы для контроля1. В чем состоит суть финансового планирования на предприятии? 2. Какие используются методы в финансовом планировании? 3. В чем суть балансового метода планирования? 4. В чем суть нормативного метода планирования? 5. В чем суть расчетно-аналитического метода планирования? 6. В чем состоит суть метода оптимизации плановых решений? 7. В чем суть математического моделирования? 8. Какие расчеты включаются в финансовый план? 9. Как осуществляется прогноз объемов реализации продукции? 10. Как составляется баланс денежных поступлений и затрат? 11. Что собой представляет прогнозный баланс активов и пассивов? 12. Как рассчитывается точка безубыточности? 13. Какие этапы осуществляются при разработке финансового плана? 14. Что собой представляет проверочная (шахматная) таблица и какая цель ее составления? 15. Какая цель оперативного финансового планирования? 16. Что собой представляет оперативный финансовый план? 17. В каких целях составляется платежный календарь и какие показатели он содержит? Тема 9. Оценка финансового состояния предприятия Основные вопросы темы1. Необходимость оценки финансового состояния предприятия. 2. Информационное обеспечение оценки финансового состояния предприятия. 3. Общая оценка финансового состояния предприятия по данным бухгалтерской отчетности. 4. Составление аналитического баланса и его назначение. 5. Общая характеристика имущества предприятия, его состава и размещения. 6. Оценка состояния основных средств предприятия и внебюджетных активов. 7. Оценка состояния оборотных средств предприятия. 8. Оценка ликвидности оборотных средств предприятия. 9. Платежеспособность предприятия, показатели. 10. Финансовая устойчивость предприятия, показатели. 11. Оценка рентабельности предприятия, показатели. 12. Оценка балансовой прибыли. 13. Оценка факторов, влияющих на прибыль от реализации продукции. 14. Оценка доходов от внереализационных операций. 15. Комплексная оценка финансового состояния предприятия. Финансовое состояние предприятия представляет собой комплексное понятие, которое характеризуется системой показателей, характеризующих наличие, размещение и использование финансовых ресурсов. Финансовое состояние зависит от всех видов его деятельности: производственной, коммерческой, финансово-хозяйственной. Показатели оценки финансового состояния и методика их определения представлены в таблице 10.1. Таблица 10.1 Основные показатели оценки финансового состояния предприятия.

Информационной базой для оценки финансового состояния предприятия служит бухгалтерская отчетность. Комплексная оценка финансового состояния предприятия производится по общим показателям. Используются другие показатели для оценки финансового состояния предприятия: а) коэффициент граничного уровня валовой прибыли; б) коэффициент граничного уровня от основной операционной деятельности; в) коэффициент граничного уровня от всей деятельность предприятия; г) коэффициент граничного уровня чистой прибыли; д) критический уровень рентабельности. Вся деятельность предприятия разделяется на три вида: - операционная (основная); - инвестиционная (вложения в ценные бумаги, капитальные вложения); - финансовая (дивиденды, проценты). Коэффициент граничного уровня валовой прибыли определяется:

где Првал – валовая (балансовая) прибыль; РПчист – чистый объем продажи (реализации). Чистый объем продажи представляет собой валовые поступления от реализации за исключением сумм возврата и дисконта. Коэффициент граничного уровня прибыли от основной деятельности

где Просн – прибыль от основной деятельности. Коэффициент граничного уровня прибыли от всей деятельности

Коэффициент граничного уровня чистой прибыли:

Критический коэффициент рентабельности:

где Зпер – сумма переменных затрат в себестоимости продукции. В международной практике используются и другие показатели: - коэффициент отдачи производственных активов:

где Апр – производственные активы предприятия (ОФ+НМА+ОС). - коэффициент отдачи от инвестированного капитала:

- коэффициент отдачи от акционерного капитала:

где Какц – акционерный капитал. Вопросы для контроля1. Что означает понятие «финансовое состояние предприятия»? 2. Что является информационной базой для оценки финансового состояния предприятия? 3. От чего зависит финансовое состояние предприятия? 4. Какова цель оценки финансового состояния предприятия? 5. Какие показатели оценки имущественного состояния предприятия? 6. Какие показатели оценивают прибыльность предприятия? 7. Какие показатели оценивают ликвидность и платежеспособность предприятия? 8. Какие показатели оценивают финансовую устойчивость и стабильность предприятия? 9. Какие показатели оценивают рентабельность предприятия? 10. Какие показатели оценивают акционерный капитал? 11. Что означает ликвидность предприятия? 12. Как определяется коэффициент общего покрытия? 13. Как определяется коэффициент абсолютной ликвидности? 14. Как определяется сумма собственных оборотных средств. 15. Как рассчитывается обеспеченность оборотных средств собственными источниками? 16. Что означает период инкассации дебиторской задолженности? 17. Что означает коэффициент независимости (автономности)? 18. Как определяется коэффициент маневренности? 19. Как оценивается коэффициент финансовой зависимости? 20. Как определяется рентабельность продажи? 21. Как оценивается рентабельность собственного капитала предприятия? 22. Что означает показатель оборачиваемости мобильных средств предприятия? 23. Как оценивается рентабельность акции? 24. Какие показатели используются в международной практике для оценки финансового состояния предприятия? Тема 10. Финансовая санация и банкротство предприятийОсновные вопросы темы1. Экономическая сущность санации предприятий. 2. Цель санации. 3. Условия проведения санации. 4. Классическая модель финансовой санации. 5. Разработка проекта финансового оздоровления предприятий. 6. Факторы возникновения финансового кризиса на предприятиях. 7. Банкротство предприятий. 8. Необходимость проведения санационного аудита. 9. Порядок проведения санационного аудита. 10. Информационные источники проведения санационного аудита. 11. Оценка и анализ текущей кредиторской задолженности. 12. Показатели "каш-флоу". 13. Реорганизация (реструктуризация) предприятий. 14. Порядок проведения санации. 15. Последствия банкротства предприятий. 16. Финансовые источники санации предприятий. 17. Финансовое оздоровление предприятий. 18. Участие кредиторов в финансовом оздоровлении предприятия-должника. 19. Участие персонала в санации предприятия. 20. Государственная финансовая поддержка санации предприятий. 21. Формы государственной финансовой поддержки. Санация предприятий означает их оздоровление и представляет систему мер от их банкротства. Меры могут быть: – финансово-экономические; – производственно-технические; – организационные; – социальные. Особое значение имеют финансово-экономические меры, связанные с мобилизацией и использованием внутренних и внешних источников оздоровления предприятия. Цель финансовой санации состоит в покрытии текущих убытков и устранении причин их возникновения, возобновление и сбережение ликвидности и платежеспособности предприятия, сокращение всех видов задолженности, улучшение структуры оборотного капитала и формирование фондов финансовых ресурсов. Решение о проведении санации принимается в случаях: – наличия инициативы предприятия и обращения кредиторов в арбитражный суд о признании данного предприятия банкротом; – при обращении в арбитражный суд с заявлением о признании своего банкротства предприятия-должника; – по окончании месячного срока со дня опубликования объявления о возбуждении дела о банкротстве предприятия; – инициативы финансово-кредитных учреждений; – инициативы залогодержателя имущественного комплекса предприятия; – инициативы Агентства по вопросам объявления банкротами предприятий (государственных); – инициативы Национального банка Украины. Механизм финансового оздоровления предприятия представлен в виде классической модели санации (рис. 11.1). Проект санации включает введение и два раздела. Во введении отражается: финансовое состояние предприятия, величина прибыли (убытков); анализ причин кризисной ситуации, характеристика рынков сбыта продукции, кадровый потенциал и другие данные. В первом разделе отражается конкретный план финансового оздоровления: – план маркетинга и оценка рынков сбыта продукции; – план производства и капитальных вложений; – организационный план; – финансовый план. Во втором разделе проекта санации детализируются результаты выполнения проекта, дается оценка эффективности предложенной формы оздоровления, и прогнозируются возможные риски и убытки. Основой выбора формы проведения санации является расчет эффективности санации. Эффективность санации определяется:

где Пр.доп – прогнозируемый объем дополнительной прибыли; Вл.сан – размер вложений на проведение санации. Финансовый кризис предприятия означает разбалансированность деятельности предприятия и ограничение возможностей его влияния на финансовые отношения. Выделяют три вида финансового кризиса: 1. непосредственно не угрожает функционированию предприятия; 2. имеется угроза дальнейшему функционированию предприятия и требуется неотложное проведение финансовой санации; 3. кризисное состояние и проведение ликвидации предприятия. Главные факторы финансового кризиса предприятий: а) внешние: – спад коньюктуры в целом; – инфляция; – нестабильность законодательства; – нестабильность финансового и валютного рынков; – усиление конкуренции; – усиление монополизма; – политическая нестабильность; – другие. б) внутренние: – отсутствие стратегической направленности деятельности предприятия; – низкий уровень менеджмента; – низкий уровень маркетинга; – неудовлетворительное использование производственных ресурсов; – другие. Симптомами финансового кризиса предприятия являются: 1. уменьшение объемов реализации; 2. уменьшение уровня доходности; 3. рост затрат; 4. дефицит собственных средств; 5. дефицит оборотных средств; 6. снижение ликвидности; 7. уменьшение денежных поступлений; 8. рост долгов; 9. полная неплатежеспособность; 10. и т.д. Решение о проведении санации предприятия или о его ликвидации принимается на основе заключения санационного аудита. Методика причинно-следственного анализа состояния предприятия, находящегося в финансовом кризисе предусматривает: 1. оценку динамики и структуры валюты баланса; 2. анализ источников собственных средств; 3. анализ структуры дебиторской задолженности; 4. анализ структуры кредиторской задолженности; 5. анализ структуры активов; 6. анализ формирования и использования прибыли. С целью определения величины чистых денежных потоков, остающихся в распоряжении предприятия, используется показатель "каш-флоу". Коэффициент "каш-флоу" рассчитывается: